Избранное трейдера Алексей Севастьянов

Основы (волатильность опциона и стратегия «Граальчик»)

- 28 мая 2019, 12:22

- |

Сразу файл. Лист «Вола опциона + стратегия «Граа»

https://cloud.mail.ru/public/3LAJ/wZRwmt882

В предыдущих топиках мы сравнивали волу опциона и волу БА, вернее то, что дает дельта хедж. Условия были немного надуманными. Волу опциона мы брали за константу. Пора ее расчехлить и понять, как она меняется на самом деле. Для чего? Немного философии.

Один широко известный, но мало по малу успешный трейдер-профессор, приводил аналогию торговли на бирже и торговле на Одесском Привозе. Работая биндюжником, он видел, как закупаются оптом помидоры. Купил за рубель, продавай за два. Поэтому, когда он попал, в Америку, то попробовал использовать эти знания на фондовых рынках. Но тут возникли тонкости.

В чем то, он прав. Цивилизация научила нас торговать. И схема достаточно проста. Вы покупаете много помидоров и начинаете продавать их в розницу. То есть, одновременно существуют две цены. Покупка и Продажа. То есть спред. На Привозе он широкий, но в нем участвует время. Купили оптом за 10 минут, продаешь весь день, а то что испортилось ешь сам. На Привозе ни кому не придет в голову купить много помидоров, с расчетом, что завтра они подорожают. Поэтому, естественным ощущением торговли является понимание, за что купил и за что продашь. И тут цена не является критерием. Критерием является маржа, между покупкой и продажей. Для этого не надо учиться на трейдера. Можно оставаться биндюжником. Вы точно знаете, за что покупаете и как будите продавать. А дальше вы наберетесь опыта. Сколько закупить, где стать, почем продать и т.д.

( Читать дальше )

- комментировать

- 8.8К | ★52

- Комментарии ( 16 )

Об одном способе определения неафишируемых действий (манипуляций) мировых Центробанков.

- 27 мая 2019, 17:50

- |

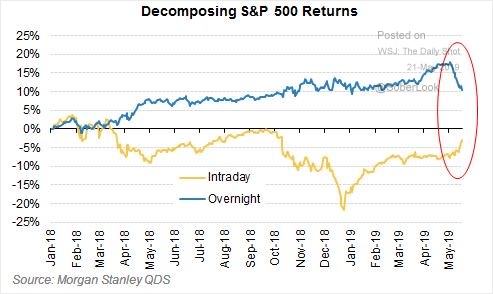

На нем показано, как распределяется динамика того ли иного актива в торговую сессию и вне сессии. В данном случае главного фондового индекса мира S&P.

Желтая линия это изменение SP накопленным образом, если купить с началом сессии и продать в конце. Синяя наоборот, покупаете на закрытии и закрываете с началом следующего дня.

Это достаточно старый и известный индикатор, хотя и не очень популярный в широких массах. Есть его много разновидностей. Например, аналогичная разбивка по часам.

Каюсь, что когда я только начинал торговать, то не понимал ценности этого подхода тех анализа. Совершенное непонятно, как его использовать в домашнем хозяйстве и на приусадебном участке. Ведь в любой момент эта закономерность может прекратиться. И главное, из общей логики никак не следует, что в торговом отношении ночь чем-то должна отличаться от дня. Ведь если в Америке ночь, то в Японии во всю торгуют такие же трейдеры. И по тем же законам тех анализа. И вообще, почему должна быть какая-то корреляция с положением солнца на горизонте и значением цены актива? Прямо астрология какая-то.

( Читать дальше )

Уровни игроков «в инвестиции»

- 27 мая 2019, 10:55

- |

Правила поведения на болоте. – Не будьте как советские дети. — Налог на суету. – Дорасти до нуля. – Эквити, которых нет.

------///------

Обозначим уровни игроков на бирже в частности, на финрынке вообще. Модель будет самая грубая. Там не будет профессионалов уровня АА и уровня ВВВ. Напомним, что модель – создается под задачу. Здесь задача в том, чтобы зафиксировать простые, грубые, важные вещи. Например, что большинство игроков – никогда не сможет ощутимо выиграть.

Теоретически, впрочем, возможна ситуация, когда большинство игроков не сможет ощутимо проиграть. Любопытно, что мир движется к этой ситуации, по крайней мере, в развитых странах. Речь про пассивные инвестиции, ассет алокейшн и прочую игру от обороны. Или, как это еще можно трактовать, сознательный отказ от борьбы за деньги.

Интересно, что чем больше будет таких сознательных отказов, тем лучше шансы медианного игрока. Это вообще простейший способ улучшения его шансов, и практически едва ли не единственный.

( Читать дальше )

Полезные ссылки для работы с облигациями

- 26 мая 2019, 22:27

- |

smart-lab.ru/q/ofz/

blozhik.herokuapp.com/services/bonds

bonds.finam.ru/

navigator.raiffeisen.ru

www.dohod.ru/ik/analytics/bonds/

www.banki.ru/investment/search/

www.rusbonds.ru/compare.asp

ru.cbonds.info/

Поиск глобальных облигаций

en.boerse-frankfurt.de/bonds/bonds-finder

www.boerse-berlin.com/index.php/Bonds

markets.businessinsider.com/bonds/finder

finra-markets.morningstar.com/BondCenter/Screener.jsp

Калькулятор

en.boerse-frankfurt.de/bonds/yieldcalculator

Российские кривые доходности

smart-lab.ru/q/ofz/

ru.cbonds.info/bondmaps/

moex.com/ru/marketdata/indices/state/yieldcurve/

www.moex.com/ru/marketdata/indices/state/g-curve/

Мировые кривые доходности

stockcharts.com/freecharts/yieldcurve.php

ru.investing.com/rates-bonds/usa-government-bonds

www.gurufocus.com/yield_curve.php

Информация о дефолтах

https://www.moex.com/ru/listing/emidocs.aspx?type=4

О лохах и околорынке, или откуда неадекватные требования по доходностям у людей.

- 26 мая 2019, 13:24

- |

На смартлабе не так давно была статья «Лох как заказчик «околорынка» https://smart-lab.ru/blog/539725.php и «Лох на бирже: как он устроен» https://smart-lab.ru/blog/539955.php . В этих статьях автор описывает случай, который с ним произошел и делает выводы, которые мне очень близки. Александр Горчаков, в своих комментариях под первой статьёй, достаточно четко всё объясняет про адекватных и неадекватных клиентов. Я общался с многими людьми и хочу немного расширить описание как адекватных, так и неадекватных людей.

Оптимизм – главный враг.

Большинство людей живут в своей вселенной, они мечтатели, всем нужен позитив, надежда и т.д., без этого очень сложно существовать, то, что в массе своей это самообман и прожектерство — люди предпочитают не думать.

Возьмем эксперимент, который начал американский психолог Льюис Термен в 1921 году, а заканчивали другие ученые из Стэнфорда уже в наше время. Один из самых длительных экспериментов в истории психологии. Исследование очень интересное и во многом сенсационное, вкратце это исследование о продолжительности жизни людей в зависимости от различных факторов, кому нужно может загуглить. Книга «The Longevity Project» автор Ховард Фридман и Мартин Лесли.

Меня интересует только та часть, в которой описана зависимость продолжительности жизни от уровня оптимизма человека, я несколько раз когда-то слышал мимоходом такую фразу, актуальную на просторах нашей страны, где от сумы и от тюрьмы не зарекаются, что «пессимисты в лагере выживают лучше оптимистов». Для меня это было удивительно, а как же вера в лучшее будущее и т.д. Потом я наткнулся на этот эксперимент. Как оказалось, ярые оптимисты живут меньше всех, в первую очередь за счет своей самонадеянности, веры в удачу, а также отсутствию плана, а вот дольше всех живут те, у кого есть план, подходят ко всему рационально, не полагаются на удачу, осторожны. Безудержный энтузиазм оптимистов бесспорно является двигателем прогресса, но для них самих это движение нечасто даёт какие-то материальные плоды.

Биржа, всецело это подтверждает, человек может быть удачливым, периодически срывать куш, но рано или поздно, такой человек проиграет всё. Другой неудачлив, но осторожен и действует в соответствии с планом, такой человек, при прочих равных, рано или поздно добьётся своего, главное быть здоровым и избегать несчастных случаев)))

( Читать дальше )

Размышления у инвестиционного портфеля. Как выбрать цену для входа.

- 26 мая 2019, 08:26

- |

1. Интересная компания уже определена.

2. Инвестируемая сумма не включает в себя прибыль от реализации акций других эмитентов (инвестирование прибыли несколько другая история сильно влияющая на цену входа).

3. Речь идёт только об акциях на ММВБ

Итак.

Смотрю текущую цену. Её уровень 1) за последние 3 месяца 2) Исторический уровень в пересчёте на доллары 3) Новостной фон в пределах трёх месяцев

1)Если цена находится на своём пике последних трёх месяцев значит имеет смысл подождать. Рано или поздно роботы начнут фиксировать профит, тогда можно на коррекции покупать. Если на низах-смотрю новостной фон. В отсутствие критического негатива для эмитента -покупаю.

2)Долларовая оценка актива не превышает исторических хаёв. Если больше-имеет смысл подождать.

3)Если новостной фон ярко выраженный позитивный, то я жду. На новостях акция разгоняется, потом лудоманы (в том числе роботы) начинают из ракеты выпрыгивать фиксируя профит и ракета закономерно припадает. Если фон негативный (но не критически негативный) -покупаю.

( Читать дальше )

Мысленные счета

- 23 мая 2019, 17:15

- |

В апреле со мной произошла интересная ситуация. Неожиданно отменилась загранпоездка. На возврате билетов и брони отеля потерял 40К. В моменте расстроился. Но в дальнейшем эта эмоциональная реакция позабавила. Изменение торгового счета на такую сумму может произойти за 5 минут. А при сильном движении может и за минуту. И это совершенно не доставляет дискомфорта. Воспринимается как часть работы. Почему же произошла подобная реакция при потере «в жизненной ситуации»?

Ответом на данный вопрос являетсяорганизация наших «мысленных счетов». Обычному человеку сложно воспринимать проблемы совокупно. В основном из-за непохожести и разнесении во времени подобных «жизненных опытов». Поэтому в нас зашито каждой операции присваивать отдельный мысленный счет и пытаться по каждому из них избежать потерь. В моем случает это было получение услуги (поездка). Потеря при отсутствие данной услуги расстроила.

Можно отметить несколько особенностей ведения подобного ментального учета:

1.

( Читать дальше )

Тезисы вебинара Rockybeat «Торговля в первые 300 секунд на открытии рынка» (РЕТРО)

- 23 мая 2019, 05:21

- |

Вебинар 2014 года, но на мой взгляд актуальности не потерял.

"Многие говорят новичкам: ни в коем случае не торгуйте открытие рынка, там волатильность, неоопределенность...

«Сразу как пришел, я начал торговать на открытии, торговал малыми объемами.»

"После 300 сек. появляется ММ и рынок успокаивается."

"Обязательные условия для торговли:

— быстрый доступ к торгам (PLAZA 2 промсервер биржи);

— хорошее ПО (торговля в клик по стакану);

— быстрые руки и мозг."

«Двигается все очень быстро, думать времени вообще нет, все должно быть на автомате.»

"Торговый алгоритм действий:

-вход только лимитками, так как по маркету могут исполнить;

— определяем напарвление и силу ГЭПа (смотри закрытие Америки, нефть, валюту и новости);

— либо контртренд либо на первом откате в продолжение движения."

( Читать дальше )

Посмотреть доходность с дивидендами

- 20 мая 2019, 15:51

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал