Блог им. rfynututkm

Уровни игроков «в инвестиции»

- 27 мая 2019, 10:55

- |

Правила поведения на болоте. – Не будьте как советские дети. — Налог на суету. – Дорасти до нуля. – Эквити, которых нет.

------///------

Обозначим уровни игроков на бирже в частности, на финрынке вообще. Модель будет самая грубая. Там не будет профессионалов уровня АА и уровня ВВВ. Напомним, что модель – создается под задачу. Здесь задача в том, чтобы зафиксировать простые, грубые, важные вещи. Например, что большинство игроков – никогда не сможет ощутимо выиграть.

Теоретически, впрочем, возможна ситуация, когда большинство игроков не сможет ощутимо проиграть. Любопытно, что мир движется к этой ситуации, по крайней мере, в развитых странах. Речь про пассивные инвестиции, ассет алокейшн и прочую игру от обороны. Или, как это еще можно трактовать, сознательный отказ от борьбы за деньги.

Интересно, что чем больше будет таких сознательных отказов, тем лучше шансы медианного игрока. Это вообще простейший способ улучшения его шансов, и практически едва ли не единственный.

Чем сильнее плохой игрок стремится выиграть, повышая ставки и интенсивность игры, тем больше он проигрывает.

Никто еще не вытаскивал себя за волосы из болота только потому, что сильнее тянул.

Но вернемся к классам игроков. Очевидно, что три – минимальное число уровней. Как бы мы не упрощали модель, должны быть те, кто тяготеет к тому, чтобы отдавать деньги, забирать деньги и оставаться при своем. Но отдавать и забирать можно по-разному, с разной интенсивностью, скажем так. Поэтому добавим еще два уровня, выделяя предельных жертв и предельных хищников.

Еще раз повторимся, что игроки на первых двух уровнях – приходят «инвестировать», чтобы уменьшить свой капитал. Это тяжелая и контринтуитивная мысль, к ней тяжело привыкнуть. Но чем быстрее с ней согласиться, тем лучше.

Первый и второй уровни отличаются, главным образом, тем, насколько человек легко обманывается. В том числе – самообманывается.

***

Первый уровень игрока: инвестирующие, в худшем случае, под минус 100%. В среднем случае хуже, чем под минус 10%.

Оговоримся, что «минус 100%» это все-таки метафора. Хотя иногда не метафора. Как повезет. Бывает минус 70%, минус 30%. Бывает, что везет очень сильно, и игроки этого класса показывают не минус 100%, а плюс 100%, и не за год, а за неделю. Это не переводит их в другую категорию и не улучшает математическое ожидание их игры. Перспектива их печальна, несмотря на временные удачи. Говоря про «инвестиции под минус 100%», я имею ввиду, что у них нет предохранителя, который стоял бы против именно таких инвестиций (у большинства он все-таки есть). Если игра идет с реинвестированием накопленной доходности, то дожить до эпик-фейла – лишь вопрос времени. Если вы все равно отдадите большую часть денег, не так важно, сколько до этого вы сумели взять.

Так будет инвестировать ребенок или дикарь: если он верит вообще всем и всему, то выбирает максимальную обещанную доходность, а это всегда инвестиция под минус 100% в перспективе. Именно так инвестировали советские люди в начале 90-х годов, впервые начавшие это делать. Здесь и сейчас это оффшорный форекс с 100 плечом, пирамиды, зачастую черное ДУ, особенно на том же форексе. Как вариант, самостоятельная игра на бирже при двух условиях: без реальных преимуществ – раз, с сильным плечом — два. Не обязательно 100-е, хватит 10-го, даже 5-го, если подождать.

Вообще работает примерно такое правило. Если вам обещают гарантированные 100% в год, 10% в месяц, 1% в день, то вы скорее всего теряете все. Это пирамиды и хайпы.

Если вам обещают примерно такие же проценты, 100% и более годовых, но без гарантии результата, в реале это будет получше. Скорее всего отделаетесь потерей примерно половины средств, но здесь все зависит от вашей реакции – как быстро вы сумеете все понять и убежать. Умная рыба сорвется с крючка при потери 10-20%, но, если верить в людей, можно довести до потери 100%. Это будут ПАММ-счета, уникальные торговые роботы, автоследование за опытным трейдером, ДУ на вашем торговом счете и т.д. Я не говорю, что все это априори плохо. Но процент жуликов и матерых профанов там – сильно больше, чем кажется профанам лишь начинающим.

Если обещают «портфель надежных акций с доходностью 30-40% годовых», это еще лучше. Вероятнее всего, уйдете с потерей 10-20% начальной суммы. Если повезет, сможете даже заработать, хотя я бы на это не ставил.

Бывает вообще по-всякому. Но обычно примерно так. Если хотите проверить сами, ориентируйтесь на цифру потерь.

***

Второй уровень игрока: инвестирование под легкий минус до 10% годовых.

Конечно, с учетом инфляции (можно, я больше не буду про нее повторять?). И «минус 10%» это тоже немного метафора, хотя может быть и ровно минус десять на самом деле. Но устойчивые минус 3% в год тоже считается. Также считается, если годами небольшой плюс, а потом сильный минус, главное, чтобы итоговая цифра – была хуже инфляции. А уж как вы этого достигнете, дело вкуса. Способов даже больше, чем у игроков первого класса иметь полное фиаско.

Сюда относятся те, кто уже не верит кому попало, но все еще, например, доверяет легальным крупным компаниям. ПИФ, структурные продукты, инвестиционные идеи от брокера – как правило, в среднем вложения под легкий минус. Мы говорим «в среднем», потому что по краям распределения может выйти как очень плохо (эти случаи от вас скроют), так и очень хорошо (про это вы обязательно узнаете). Но центром притяжения всех сценариев будет именно «легкий минус».

Также для достижения данного результата подойдет самостоятельная игра на бирже без преимуществ, но и без плеч. Еще один хороший способ получить отрицательную доходность, вкладываясь в нулевое и даже положительное ожидание – начать метаться. Вести себя как спекулянт, только очень плохой. Например, заметить, что доллар растет к рублю после того, как он уже вырастет в 2 раза, и купить на хаях цены. Заметить, что он больше не растет, после того упадет на 25%, и зафиксировать эти минус 25%. При этом вся операция по «спасению сбережений» будет вестись через наличные и обмен в ближайшем банке в ударный день. А значит, минус огромный спред. Чтобы потерять 25%, надо подождать несколько месяцев. Значит, минус инфляция. Итого реальная доходность будет даже не минус 25%, а минус 35%. Это лучше, чем судьба среднего депозита на рынке Форекс (вторая категория игроков играет все-таки сильнее, чем первая), но тоже не доход.

Подобную операцию можно повторять раз в несколько лет на любом активе, где бывают колебания, хай и лой. Помимо валюты, подойдет золото, акции. Спекулянт покупает, когда начало расти. Здесь покупают, когда сильно выросло. И продают, когда сильно упало. По сути, такой ассет алокейшн наоборот. Одного этого приема достаточно, чтобы из обычных, более-менее защищенных от инфляции активов соорудить себе устойчивые «минус пять годовых». Или минус двадцать пять, как выйдет.

***

Третий уровень игрока: инвестирующие «под ноль» (как вариант, еле-еле в плюс).

Может быть небольшой плюс, скажем 2%. Но не надо обольщаться, реального третьего уровня достичь не легко. Многие инвестируют под ноль только потому, что им толком не предлагали сделать это под минус 100% или минус 10%. Обычно этот уровень соответствует крепкому профессору экономику (мейстримный профессор обычно исповедует ГЭР, что уже означает некий уровень просветления касательно среднего) или человеку с хорошим житейским опытом.

***

Четвертый уровень: игрок закономерно обыгрывает бенчмарк. Хоть какой-то. Подчеркиваем – закономерно. Случайно обыграть бенчмарк может и ваша кошка.

Важна именно повторяемость результата. Для инвестора обычно бенчмарк – фондовый индекс той страны, акции которой он покупает. Обычно это небольшое превышение в пределах 5-20% годовых, довольно неровно распределенное по годам. В удачный год может быть победа над индексом с отрывом в 50%, в неудачный можно уступить 10%. Если не повезет, на истеричном бычьем рынке можно уступить и сильно больше: когда все вырастет, то портфель, составленный из надежных недооценных акций, станет еще более недооценнным, это, увы, обычная история.

В России мало длинных историй, а здесь важны только они. Если за год делают 300% годовых, влезая в рынок с плечами, на второй теряют почти все, на третий – начинают сначала и выходят на 100% доходности, это не то.

Нужен один и тот же портфель 10 лет и более. Из таких историй, например, есть паевые фонды управляющей компании «Арсагера». Статистика есть с 2006 года. И начинается она, кстати, с поражения на том самом истеричном бычьем рынке перед кризисом 2008 года. Но потом отыгрались, и можно говорить о статистической значимости результата. И какая же там альфа (превышение над бенчмарком)? Как мы и говорили, в пределах 5%. Пример взят из корректно протоколированных достижений.

Обычно здесь все рекорды либо со слов, либо статистически незначимы: малый срок, плечи и бычий рынок. Иногда некоторым словом, впрочем, можно верить. График может нарисовать любой, но, положим, в человеке видно его знание. И он представляется как инвестор в акции. Мы поверим ему на слово, но все, внушающие доверие, говорят скорее про 20% годовых, чем 200%.

Для спекулянта, вероятно, должен быть другой бенчмарк. Если он играет в обоих направлениях на разных активах, странно привязываться к фондовому индексу, более правильный ориентир – банковский депозит. Если есть превышение хотя бы на 10% и достаточный капитал, с этого уже можно жить. Несколько миллионов рабочего капитала (хотя бы даже рублей, не долларов) и устойчивые 20-30% это своего рода малый бизнес.

Некоторые новички будут смеяться над этими 20-30%. Но эта стадия проходит…

Означим четвертый уровень как символические «плюс десять процентов». Реальные, не номинальные. Плюс двадцать тоже можно. В удачный год бывает и плюс сто. Но это не мы такие, это жизнь такая бывает: бычий рынок для спекулянта, волатильный год для трейдера.

Мы рассмотрели «акции» и «трейдинг». Но можно выиграть у рынка, сыграв в различные игры. Например, в недвижимость. Если правильно найти денег, правильно купить, правильно сдать, можно выйти на сопоставимые показатели. Можно предоставлять займы надежным и доходным заемщиком. Если умеете таковых находить.

***

Пятый уровень: выход на предел компетенции в выбранном направлении.

Не очень правильно мерить здесь результат в процентах, слишком много оговорок. Хотя, вероятно, здесь будет двузначная цифра с учетом инфляции.

Никто не знает всего, но можно прокачать скилл в некоем направлении до предельного. Если максимизируют доходность, это может быть легендарные 100% и даже более годовых, но с кучей условий. Например, если мы берем трейдинг, то оговорки чудес такие: а). все происходит на сравнительно мелких суммах, б). довольно дорогом оборудовании, в). если ничего не сломается.

То есть доходности в 100% скорее не существует, даже если она иногда случается, такой вот парадокс.

Например, вы трейдер на какой-то сильной неэффективности рынка, например, самый быстрый трейдер в этом стакане. Вы сможете быстро превратить миллион рублей в десять, долго будет доводить его до ста, и никогда не превратите сто миллионов в миллиард теми же методами. Банально, вам не хватит ликвидности. Увы, все супердоходные алгоритмы обычно быстро упираются в эту стену. А тому, кто хочет разместить миллиард, этот бизнес просто не интересен. Какова бы не была маржинальность от продажи воздушных шариков в парке, миллиард пройдет мимо.

Есть и другие варианты выхода на предел.

В конечном счете максимизируют всегда прибыль, но максимизация доходности на капитал – лишь один из путей.

Десять процентов на миллиард больше, чем сто процентов на миллион. Двадцать процентов, извлекаемые всю жизнь, больше, чем двести – пару лет.

Тогда это немного другая стратегия: максимизация ликвидности под управлением и надежности методов, потенциал – миллиарды долларов и десятилетия бизнеса. При этой реальная доходность может быть 10%. Это то, что покажут лучшие специалисты планеты. 10-20% реальной доходности на действительно больших суммах. Уоррен Баффет с этой цифрой икона вэлью инвесторов.

Шестого уровня не бывает.

Так что правильная презентация абсолютного игрока не «здравствуйте, я делаю Х процентов годовых», а скорее «я один из лучших специалистов по Х теме». Сложно сказать, сколько это знание даст, во-первых, процентов, а во-вторых, абсолютного прироста капитала. Первая цифра во многом будет зависеть от случайности, вторая – от масштабов привлеченного капитала (что тоже, в некоем роде, синоним случайности). Различие между четвертым и пятым уровнем скорее это различие между «знаю лучшего среднего» и «а кто вообще это знает лучше меня?»

Тогда понятно, что шестого уровня не бывает. Просто по определению.

***

Кого-то смущает, что лучшие игроки планеты извлекали всего лишь 10-20% реальной доходности? Если кто-то скажет, что может сильно больше, он или начинающий счастливец, путающие умение и везение, и у него все еще впереди. Или он жулик. Или некий средний тип, такие часто бывают. На всякий случай: я пару лет делал под 100% годовых, но полагаю, что это разовая удача, при всей компетенции. Она выше средней, но не настолько, чтобы опровергать законы мироздания.

Если мне хотят что-то рассказать, я скорее всего это знаю (или знаю, почему это не так). Так что не надо. Начинал я, как большинство людей, имеющих хоть какое-то образование, со второго уровня. Не имеющие опыта и образования начинают зачастую с первого.

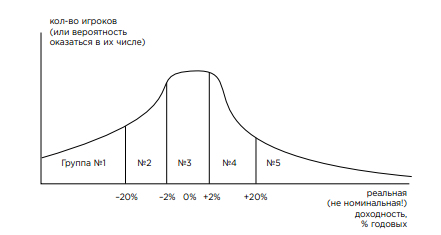

Возможно вот такое, очень грубое, отображение игровых «каст». При этом мы выносим за эту схему такие важные показатели, как «надежность методов» и «капиталоемкость стратегии», смотрим только на доходность. Смотреть только на доходность не идеально, потому и говорим – модель грубая.

Важно: мы не берем результат на малых отрезках! И делаем сноску на случайность. Это строго необходимо. Если год очень плохой, индексный инвестор в фондовый рынок может показать -50%, но это не первая группа, а третья. Также удачный год не перенесет его на вершину. Аналогично для любителей инвестиций в недвижимость или валютные активы. Год может быть каким угодно. Вы инвестируете не на год. Вы инвестируете на неопределенный срок, но под определенные шансы, и важны именно они.

Дурак может поставить все свои деньги на случайное событие, и удвоить капитал до конца месяца. Расскажет вам, что он – яркий представитель пятой группы. Он даже не будет врать, он действительно так думает. Но нам не важна его доходность. Важно, кто что делает. То, что делает он – это поведение низшей касты.

То есть на нашей картинке – не столько текущий результат игрока, сколько то, к чему стремится среднее ожидание данного типа поведения. При наличии некоего опыта обычно понятно, какой шар катится в какую лузу (хотя траектории иногда бывают затейливы). Если опыта нет, этого не видно. Новичка очень легко обмануть, еще легче он обманется сам. Чем мог, я ему сейчас помог – но не уверен, что получилось. Пока не перестанет быть новичкам, он, вероятно, обречен видеть на этой картинке не совсем то, что на ней нарисовано…

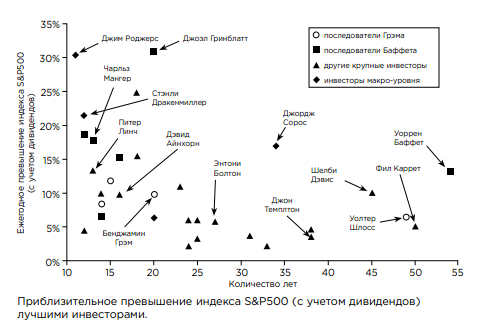

Ну а вот лучшие инвесторы мира. Картинка для тех, кто собрался получать с рынка 100% годовых. Важны обе оси. У Джима Роджерса 30%, но у Уоррена Баффета 55 лет, и это считается круче.

***

На всякий случай, группа в ВК: vk.com/dengi_bez_durakov

вторая группа, не про биржу: vk.com/filosofia_bez_durakov

и блог на Comon: www.comon.ru/user/voldemort/blog/

теги блога Александр Силаев

- CNYRUB

- автоследование

- активные инвестиции

- акции

- Акции РФ

- алготрейдинг

- аналитики

- банки

- биткойн

- блогеры

- брокер

- брокеры

- вопрос-ответ

- деньги

- дивиденды

- доллар

- Доллар рубль

- жизнь

- жизнь в трейдинге

- жулики

- золото

- из книжечки

- ии

- иллюзии

- инвестирование

- инвестиции

- инвестиции vs спекуляции

- индекс

- инфляция

- инфляция в России

- инфоцыгане

- искусственный интеллект

- итоги 2021

- итоги 2022

- итоги года

- квалифицированный инвестор

- книга

- книжечка

- когнитивные искажения

- комон

- конференция смартлаба

- коронавирус

- крипта

- криптовалюта

- купоны

- личное

- лохи

- медитация

- метод

- моментум

- Мосбиржа

- мошенники

- налоги

- налоговая реформа

- Налогообложение на рынке ценных бумаг

- НДФЛ

- облигации

- образование

- объявление

- объявления

- околорынок

- ОФЗ

- пассивное инвестирование

- пассивные инвестиции

- пифы

- подушка безопасности

- понятия

- портфель

- Портфель инвестора

- портфельная теория

- прикол

- приколы

- психология

- риск

- риск менеджмент

- риски

- рубль-юань

- сишка

- скальпинг

- спекуляции

- срочный рынок

- статистика

- стоп лосс

- структурные продукты

- торговые роботы

- торговые системы

- трейдинг

- философия

- философия инвестирования

- философия отношений

- финансовая грамотность

- Фондовый индекс

- форекс

- фундаментальный анализ

- хедж

- экономика

- экономисты

- эксперимент

- этика

- юань

Очень хороший текст для тех, кто понимает. Не уверен, что существенный процент тех, кому текст полезен, поймут. А уж принять как руководство к действию смогут не только лишь все.

И все равно — спасибо.

Но есть подленькая мыслишка. При всей «неэтичности» инфраструктуры рынка, истина все равно где то по середине. Иначе трейдинг бы вымер и случился «кошмар» Богла — все инвестиции строго в ETF…

"Правила поведения на болоте. – Не будьте как советские дети. — Налог на суету. – Дорасти до нуля. – Эквити, которых нет."

Плюс поставил бы, но пока не могу, ибо читатель, а не писатель!

Они не лучшие, они просто известные.

ну, я считаю, что абсолютные цифры не показатель, ибо в 90% случаев богатство в абсолютных цифрах — это везение (надо просто родиться в богатой семье, или иметь доступ к халявным кредитам, или удачно заняться бизнесом, и т.п.) :)

Простейшим адекватным показателем именно биржевых успехов может быть например отношение дохода к просадке.

но мое мнение — другое. Я считаю, что трейдинг (в т.ч. инвестиции) — это бизнес, т.е. принятие управленческих решений. И «доход/просадка» — показатель качества этих решений.

А сидение в рынке на 100 млрд. и падение вместе с рынком куда угодно — это уже не принятие решений, а нахождение в рабстве у рынка, или даже в заложниках) никто ведь не заставляет впихивать в рынок все 100 млрд., можно ограничиться одним, и все равно доход превысит все мыслимые мечтания.

В конце концов, имея 100 млрд, трейдить вообще необязательно. Их можно вложить менее рискованно, и (возможно) иметь доход в абсолютных цифрах больше чем с трейдинга. А можно просто тратить, в т.ч. на благотворительные проекты, и все равно хватит на десяток жизней и еще правнукам останется.

И шестой уровень есть. Попасть на него со стороны нельзя. Но доходность там измеряется пределами, которые только может переварить человечество. Иметь реальные ресурсы всего мира за копеечную стоимость эмиссии разноцветных фантиков — гениальное изобретение по настоящему умных людей.

а так, замечательно, что даж добавить нечего-)

Сложить всё: трейдинг, инвест.недвижимость, собственный бизнес, депозиты в банке, доллары и золото, закопанные на даче. Зарплату. И сравнивать доход от этой суммы.

Вон Тимофей, в том году хвалился, что сделал 100% годовых на шорте СиПи, но умолчал, что у него в том трейдинге было задействовано менее 5% семейного капитала.

Предложу другое деление людей на 5 классов.

Чтобы быть в 3 группе достаточно самому купить акции по составу индекса, и все. Т.е. это 0% доходности и 0 риск. Готово, знания не нужны. Т.е. это базовый класс.

Интереснее начинается дальше — если хочется доходность выше 0%, тут уже мастерство покажет, за какую цену сможешь купить этот риск. Так вот коэффициент по которому покупается риск — и есть показатель мастерства.

И тут можно выделить еще 4 группы:

а. покупают мало риска успешнее других

б. покупают мало риска хуже других

в. покупают много риска успешнее других

г. покупают много риска хуже других

1, 2, 4 и 5 классы из статьи сопоставляются с а, б, в, г.

Александр Силаев, еще одна мысль, если брать деление а, б, в, г, то первый класс (г) ничуть не хуже второго (б), просто ставки выше.

То есть из этого всего вывод: не умеешь не лезь)

Отнести Гринблатта к последователям Баффета — хм-хм. Гринблатт занимается количественным инвестированием (пусть и на основе фундаментала), а Баффет — это совершенно про другое.