Избранное трейдера Алексей Севастьянов

Зачем я уехал в Краснодар, как мне тут живётся и как здесь развивается наш проект

- 18 октября 2020, 12:16

- |

Ну что ж. Пора немного поговорить о том как я перенёс переезд в Краснодар. Было это не так драматично как перевоз Навального в Берлин, но думаю нескольким людям это будет интересно. Прожил здесь около трёх месяцев. В общем-то есть что сказать.

* Пост уже был частично опубликован в моём личном блоге на осе. Но он немного переработан, т.ч. можете почитать второй раз. И подписывайтесь на смартЛаб аккаунт мой. Буду здесь побольше писать про личное.

Рис. 1. Чудное южное солнце творит чудеса

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 136 )

Построение фин. модели ВТБ по состоянию на 20.07.2020

- 17 октября 2020, 23:48

- |

Разбор ВТБ и построение фин. модели по состоянию на 20.07.2020г.

Первый раз публикую в открытый доступ, долго думал)Данный разбор делался на 20.07.2020, в тот момент не был известен размер дивиденда, остальное должно соответствовать текущему положению.

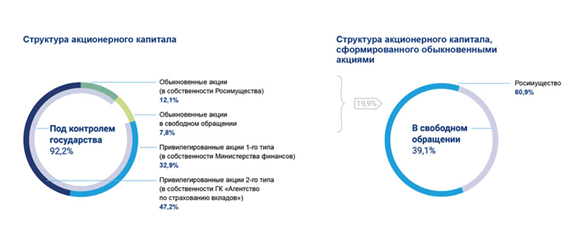

Структура акционеров % от количества обыкновенных акции:

-60,93% принадлежит Федеральному агентству по управлению государственным имуществом (12,13% от УК);

-39,10% — в свободном обращении (7,77% от УК).

Основной минус — большая роль участия государства в структуре банка. Но в плане приватизации 2020-2022 указано снижение участия РФ до 50% + 1 обыкновенная именная акция, значит, количество акции в свободном обращении увеличится до 50% или 9,95% от УК.

Для сравнения средние показатели мультипликаторов по сектору банковских услуг:

- P/E = 4,71х

- P/BV = 1,30х

- ROE = 15%

У ВТБ виден постоянный дисконт к собственному капиталу, для большей наглядности взят период с 2009 года:

с префами

без префов

( Читать дальше )

ГМК Норникель - полный разбор компании + SWOT-анализ

- 15 октября 2020, 20:29

- |

Всем привет, Друзья. Сегодня у нас на очереди полный разбор компании ГМК Норникель. В этой статье постараемся изучить на чем основан бизнес корпорации, его перспективы и основные финансовые показатели. Проследим динамику за последние годы и решим, нужно ли с текущих уровней покупать Норникель в свой инвестиционный портфель. В добавок сделаю SWOT-анализ, который сможет кратко рассказать обо всех преимуществах компании и ее рисках.

ГМК Норникель — крупнейшая горно-металлургическая компания России. Один из крупнейших производителей и продавцов цветных и драгоценных металлов в мире. Компания полностью вертикально-интегрирована. Занимается поиском, разведкой и добычей полезных ископаемых. Их переработкой и обогащением. А также, производит готовый металлургический продукт и продает его на мировом рынке. Основные добывающие и производственные площадки находятся на Кольском полуострове и Таймыре. Также деятельность компании раскинулась на 4 континента и дотянулась до Северной Америке и Австралии.

( Читать дальше )

Как я заработал на налоговых вычетах по ИИС 260 000 рублей

- 13 октября 2020, 11:34

- |

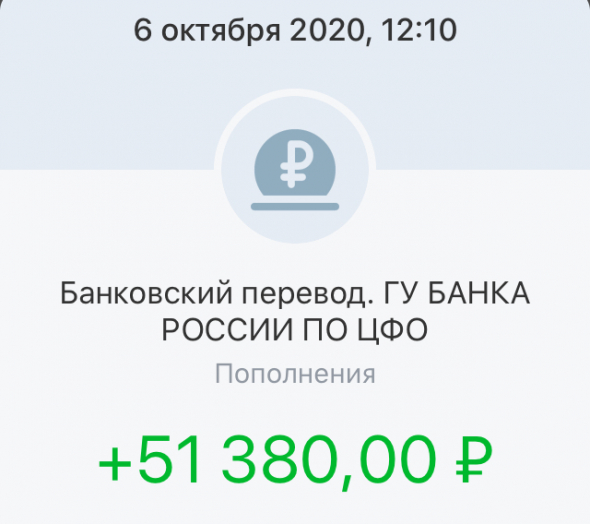

Сегодня пришел очередной налоговый вычет. Смартфон брякнул, известив, что на карту капнуло почти 52 000 рублей. Это уже пятый по счету налоговый вычет, который я получил за время использования Индивидуального инвестиционного счета (ИИС).

Всего на налоговых вычетах, получается, заработал около 260 000 рублей. Более четверти миллиона! Я посмотрел доходности моих активов за прошлые года и понял, что в итоге с учетом реинвестирования вычетов заработал около 400 000 рублей.

А ведь этих денег в моем кармане могло не быть, если бы государство не запустило программу для ИИС. Я принял участие в ней с первого года. В декабре 2015-го завел на ИИС первые 400 000 тысяч рублей. Тогда еще мало, кто понимал что это.

— Какая-то мутная история, — отмахивались знакомые.

Помню, как рисовал схемы и графики пополнений и выплат, чтобы разобраться в мудреной схеме программы.

( Читать дальше )

Трейдинг концентрат информации, которой хочу поделиться.

- 09 октября 2020, 21:05

- |

Про опыт и уверенность в трейдинге, есть такой Эффект Да́ннинга — Крю́гера почитайте про него, ссылка в википедии.

Начнем с трейдинга:

— Ставить перед собой реальные цели! Не вижу смыла ставить через чур амбициозные цели — 2.5% в месяц достаточно, чтобы полностью обеспечить свою жизнь и жизнь близких вам людей. Если вы научитесь независимо от рыночной коньюктуры генерить этот доход стабильно, значит вы достигли мастерства.

— Не бывает в трейдинге одной постоянно рабочей стратегии. Существуют всего 2 стратегии: 1. стратегия по тренду. 2. стратегия контертренд. Все остальные параметры производное от этих стратегий. Технический обе стратегии торгуются полностью противоположными методами. Главное правильно выбрать инструмент.

( Читать дальше )

ЭМОЦИОНАЛЬНЫЕ ЗАПРОСЫ НОВИЧКА (ОБЗОР)

- 09 октября 2020, 12:05

- |

Сделал обзорный пост по всему тому, что ранее публиковал по эмоциональной составляющей на финрынке. О тех установках, которые во многом определяют поведение большинства инвесторов и трейдеров. И из-за чего большинство теряет свои деньги.

Далее – разбор каждого из этих запросов с ссылкой на более подробный пост по этой теме.

✅Эмоциональный запрос №1 – вторая зарплата. Инвестируешь в акции. Берешь на себя риски изменения цены. Но в то же время ищешь «островок» спокойствия – те акции, которые дают наибольшие дивиденды (зарплата). Комфортный подход, который эмоционально притягивает большинство. И, естественно, получает максимальную пиар-поддержку околорыночной среды.

Мода порождает завышенный спрос. Поэтому такой подход может привести к покупке модного инструмента по завышенной цене. Пусть даже с неплохим ежегодным доходом.

!!! ДИВИДЕНДЫ. ЭМОЦИОНАЛЬНО ЗАРЯЖЕННАЯ ИДЕЯ

✅

( Читать дальше )

Вознаграждения боссам МРСК Волги.

- 09 октября 2020, 11:44

- |

ℹ️Так как держу небольшую позицию МРСК Волги, то вполне резонно интересует вопрос: сколько получают Члены Правления и Совета Директоров и как это соотносится с финансовыми показателями (с чистой прибылью и рентабельностью в данном случае)❓

📐Для удобства составляю табличку, где указаны данные за последние 5 лет⤵️.

🔎Как можно видеть из таблички, чистая прибыль с 2015 по 2017 год сильно росла (в 5 раз за 3 года!), в 2018 рост сильно замедлился (+220 млн Р) а 2019 показал снижение данного показателя. Рентабельность приблизительно повторяет судьбу развития чистой прибыли🆗.

❓Что нам показывает статья вознаграждений ЧП и ЧСД? Тут мы видим небольшое отличие от роста фин. показателей. С 2015 на 2016 год, когда прибыль и рентабельность выросли в 2,5 раза размер вознаграждений остался на прежнем уровне〰️. С 16 на 17 год фин показатели выросли менее, чем в 2 раза, рост вознаграждений суммарно составил +43%. С 17 на 18 год роста рассматриваемых показателей не было, соответственно и роста вознаграждений тоже🤷.

( Читать дальше )

пересмотр Индексов MSCI - Ноябрь 2020

- 08 октября 2020, 23:07

- |

Следующая полугодовая ребалансировка индексов MSCI: 10 ноября – дата пересмотра. Результаты ребалансировки будут объявлены после закрытия торгов 11 ноября. 1 декабря – дата фактической ребалансировки.

Mail.Ru

В ноябре индекс-провайдер MSCI может включить ГДР Mail.ru Group в индекс MSCI Russia с весом 1,1% (2,4% в индексе MSCI Russia 10/40, 0,8% в MSCI Emerging Europe и 0,04% в MSCI Emerging Markets).

Условиями для включения являются

- Требования ликвидности: оборот торгов не менее $1,5 млн в день за III кваралал 2020 г. (На данный момент среднедневной оборот торгов ГДР группы равняется $1,9 млн.)

- и цена GDR Mail.ru Group во 2-ой половине октября (период принятия решения по цене отсечения в рамках ноябрьской ребалансировки индексов MSCI) не ниже $18. (Цена в октябре от $27.7 и выше).

Если исходить из текущих котировок, вес Mail.ru Group в индексе MSCI Russia будет равен 1,0-1,1%. Это может привести к пассивному притоку инвестиций на сумму $170-210 млн. (ВТБ).

Финансовые результаты за II кв. 2020 г. по МСФО.

( Читать дальше )

Потрфель Гуру Хренова – 20 лет спустя. Часть 1.

- 08 октября 2020, 19:05

- |

На самом деле, не 20 лет. Некоторые акции в моем портфеле сидят там лет по 20 уже, а некоторые куплены только в прошлом году. Поэтому, подсчитать средний годовой возврат за эти 20 лет, что я занимаюсь инвестированием в акции, очень трудно без подъема всей документации.

Тем не менее, я думаю, что начинающим инвестировать прямо сейчас, интересно посмотреть на мой опыт и понять, что будет с их портфелем лет через 20 (если вы будете слушать меня и перестанете покупать говно конечно :-)).

Я думаю, этот пост также будет интересен тем, кто считает чтo Buy and Hold в наше время не работает, и единственный способ заработать на рынке — торговать по советам Василия, ориентируясь на (конечно же !!) денежную массу и прочие КУЕ

Но перед тем, как проходить по всем эмитентам, скажу сразу, что то, что сейчас есть в моем портфеле – это в некотором роде ошибка выжившего

Потому что были где то 4 эмитента, которые эпично, в ноль, слились, и поэтому не участвуют в подведении итогов спецолимпиады. Конкренто, это /были :

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал