Избранное трейдера Сергей Иванов

Сколько лет копить на пенсию?

- 17 декабря 2020, 14:48

- |

Сколько лет копить на пенсию?

Подготовил такую таблицу для вас. Расчет: Vertex42 Retirement Calculator

Зелёным (в столбик) — доля дохода, которую вы готовы направлять в пенсионный портфель. Для меня это 50% план, 50-60% факт.

Фиолетовым (в строку) — % от сегодняшнего дохода, который вы готовы получать в виде ренты на «пенсии». Для меня это 60%.

Базовый вариант предполагает, что вы стартуете с нулевыми накоплениями.

Если вы готовы откладывать 10-20%, то о «ранней пенсии» говорить сложно. Вам должно очень сильно повезти — с высокой реальной доходностью портфеля например. Скорее можно говорить о хорошей прибавке к государственной пенсии.

Именно о быстром выходе на пенсию можно говорить только при готовности откладывать от 40% своего текущего дохода.

Источник

- комментировать

- ★14

- Комментарии ( 64 )

Продолжаю набивать див. портфель

- 01 июля 2020, 00:26

- |

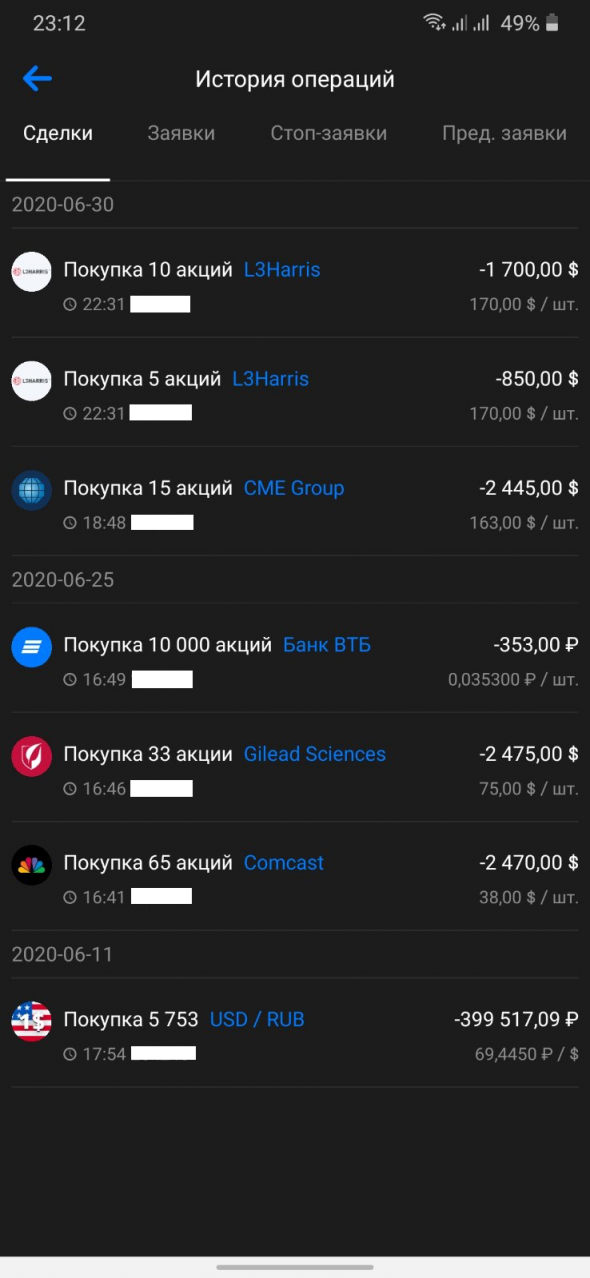

Не так давно я писал, что начал покупать див. акции на СПБ, создавать себе пассивный доход. Начало положено.

Сегодня докупил в портфель CME и LHX.

CME я считаю должен быть у каждого инвестора. Отличный бизнес. Пока инвестор спит, спекулянты со всего мира приносят ему прибыль. Одних CME накуканивает с отрицательными ценами, а другим дает стабильный профит.

На самом деле комиссии на CME на первый взгляд только небольшие. Я успел поторговать фьючерсами на Сипи и Наздак. Так у меня только за месяц вышло более 300$ комиссий. При том, что я большую часть времени торговал даже не миниконтрактом, а микроконтрактом. CME гребет деньги лопатой на комиссиях.

Сегодня еще обнаружил, что оказывается я уже попал в первую отсечку. Посмотрим какой налог возьмет брокер и как быстро придут дивы.

( Читать дальше )

Еще раз про уведомление ФНС о счете у зарубежного брокера

- 18 августа 2019, 00:24

- |

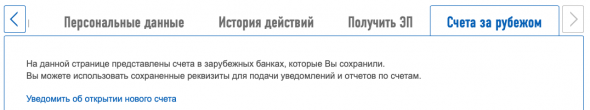

далее нужно указать признак уведомления

( Читать дальше )

Переводы в IB

- 29 июня 2019, 08:27

- |

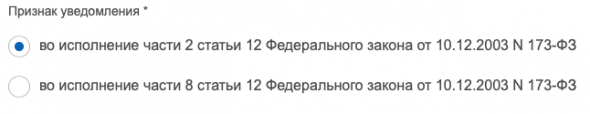

Уточнил тарифы у банков. В среднем получается 1000-2000р. за перевод рублей заграницу.

https://www.sberbank.ru/ru/person/remittance/in_out

Я пользуюсь только иностранными дочками- Ситибанк, Росбанк.

Так вот, сегодня получил отличную новость от Ситибанка, что комиссия за перевод рублей в IB по тарифу «CitiOne Plus», «Citi Priority», «Гуру» равна 0 рублей и тарифицируется как обычный межбанковский перевод, при соблюдений условий тарифа.

Для «CitiOne Plus» нужно поддерживать среднемесячный остаток 300 000р. на счету, открыв допустим депозит в рублях или долларах. Так же не забываем, что Ситибанк это дочка американской группы Ситигруп, что позволяет получать переводы из IB максимально быстро (примерно 1 рабочий день).

https://www.citibank.ru/russia/pdf/rus/CO-tarif.pdf

( Читать дальше )

Замена валютному депозиту

- 07 июня 2019, 09:12

- |

Нашел альтернативу валютному депозиту.

Етф на индекс S&P500 c повышенными дивидендами:

SPYD

https://us.spdrs.com/en/etf/spdr-portfolio-sp-500-high-dividend-etf-SPYD

Средний оборот в день низкий, примерно 11 млн.$.

Начало торгов — конец 2015г.

Активов под управлением - 1,5 млрд.$

Комиссия за управление самая низкая — 0,07%.

Дивиденды — 4,33%.

Среднегодовая доходность с начала торгов — 12,28%, с учетом дивидендов — 18,91%

Етф отстает от индекса, но с учетом дивов он его обгоняет.

Доходность S&P500:

( Читать дальше )

Облигационный портфель программиста

- 24 апреля 2019, 13:33

- |

Подвел итоги по своему специальному облигационному счету. Год назад я положил на отдельный брокерский счет 800 000 рублей, где решил торговать только облигациями.

Через год баланс счета стал ровно 1 000 000. Т.е. за год я заработал 25% годовых. Дополнительные средства на счет не вносил, но всю прибыль реинвестировал.

Основные факторы:

1. Заходил в первичных размещениях, продавал на вторичке выше номинала.

2. Несколько раз рисковал, покупая просевшие в цене бумаги (СилМаш лучший из всех)

3. Реинвестирование купонов (появилось много бумаг с ежемесячным купоном, и это очень круто, реально повышает доходность).

В 2018 году появилось реально большое количество малых облигационных займов и если вначале я еще пытался анализировать отчетность, выбирать стоит участвовать или нет, то сейчас у меня сложились другие правила, больше математического, технического характера.

Итак,

1. Участие в первичных размещениях.

Тут обязательно надо смотреть и отчетность эмитента и организаторов (их другие выпуски), т.е. проводить большую ручную работу.

( Читать дальше )

Накопить и приумножить: как выбрать долгосрочную стратегию инвестирования? Наталья Смирнова, независимый финансовый аналитик, онлайн-конференция

- 01 марта 2019, 08:50

- |

Наталья Смирнова, независимый финансовый советник

Вопрос 1:

Какие конкретно еврооблигации можете посоветовать для покупки на ИИС

(или на брокерский счет, если на иис нельзя)?

Номинал не больше 1000$.

Срок, по сути, любой. но для конкретики,

для начала пусть будет 3-5 лет с большой вероятностью продления ещё на 5-10 лет.

Ответ: Евроооблигации малыми лотами можно найти на сайте мосбиржи.

Примеры — вэб2020, полюс золото.

Если не получится найти — обратитесь к брокеру,

чтобы вам выслали ликвидные евробонды лотами от 1 тыс долл на мосбирже для покупки.

И выбирайте не субординированные и с погашением через 3-5 лет.

Вопрос 2: Без возможности анализа можно ли частнику лезть в покупку еврооблигаций?

Не важно корпоративных или государственных.

Достаточно ли выбрать что-то боле-менее ликвидное и надежное

(еврооблигации Альфа-капитал, Лукойл, газпром, сбер и т.п.),

что можно взять мелкими долями (1000$) с вменяемой доходностью 4-5%

(посмотрев хотя бы цифры доходности здесь на финаме) и забыть до отсечки?

Допустим, если рассматривать подобный портфель на 3-5 лет.

Перетряска\докупка только в моменты наступления отсечки какой-то из бумаг.

( Читать дальше )

Моя философия инвестирования.Основные базовые идеи.

- 09 декабря 2018, 10:24

- |

«В очереди на получение доходов от бизнеса держатель акций стоит на последнем месте. Поскольку такие условия рискованны, в среднем он заслуживает более высокого дохода, чем держатели облигаций, которые получают свои деньги обратно первыми.»

Манифест инвестора, Уильям Бернстайн.

( Читать дальше )

По мотивам книги "Разумный инвестор". Конспект 4. Основы стратегии пассивного инвестора

- 06 декабря 2018, 08:55

- |

«Доходность вложений должна зависеть от умственных усилий, которые инвестор прилагает для достижения своих целей.» — не устает повторять Бенджамин Грэм.

Предыдущие конспекты:

- Инвестиции и спекуляции — разумные и безрассудные.

- Инвестор и инфляция

- 100 лет фондового рынка

- Основы стратегии пассивного инвестора

Золотая середина Грэма

Золотое правило Грэма — соблюдать долю акции/облигации в пропорции 25%/75% портфеля и наоборот. Можно увеличивать и уменьшать эти доли в периоды роста и рецессии — это, думаю, дельный совет. Однако, думаю, каждому нужно научиться дожидаться окончания таких вот периодов.

Думаю необходимо в электронной таблице проводить анализ по текущим ценам и определять как изменилась доля активов в текущих ценах. У меня в портфеле только один вид облигации и мое соотношение в текущих ценах 85/15 и это при том, что стоимость акций в портфеле существенно упала за последний год. Есть мнение, что в таком соотношении можно заместо облигаций учитывать дивидендные, «защитные» активы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал