SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. speculme

Лучшие инструменты для инвестора и спекулянта.

- 06 июня 2019, 12:07

- |

Я считаю, что консервативному инвестору (если у него есть голова) с суммой от 10 тыс.$ российский рынок не интересен. И вот почему. Инвестору что необходимо? Правильно — сохранность средств, стабильная доходность, минимальные просадки по счету, доходность в крепкой валюте.

Глядя на индекс мос.биржи, думаешь что наша биржа хороша, постоянно растет, прям как ваш счет в квике, но это не так.

Сравним долларовый РТС и S&P500 за последние 10 лет:

Отставание РТС от S&P500 на 110%, при просадке в 70% в стабильное время с 2011 по 2016 года!

Стабильно растущий тренд показали только Сбербанк, Татнефть, Новатэк. Остальные компании полуживые. 2/3 из компаний роста сырьевые, а вы знаете что у сырьевых компаний всегда высокая волатильность, за ростом всегда следуют существенные падения.

Добавьте к этому риски с внешней политикой и c постоянным ослаблением рубля и вы поймете, что рос. рынок для разумных инвесторов не интересен.

Единственный рынок интересный для глобального (в том числе и российского) инвестора это рынок США.

С 1993 года средний ежегодный рост S&P500 составил 9,3%, за последние 10 лет 13,8%.

Как известно, большинство инвест.фондов не могут переиграть S&P500 в долгосроке. В связи с чем, наша главная задача как инвесторов и трейдеров получить доходность равную S&P500, а в идеале его переиграть, но сделать это консервативной, то есть безопасной торговлей. В связи с чем даже не рассматриваются для торговли — фьючерсы, опционы и другие деривативы.

Давайте посмотрим статистики в глаза. Вы не сможете составить портфель, который в долгосроке обгонит S&P500. Есть только одно правильное решение для инвесторов — купить индекс! Для этого есть только один инструмент — etf.

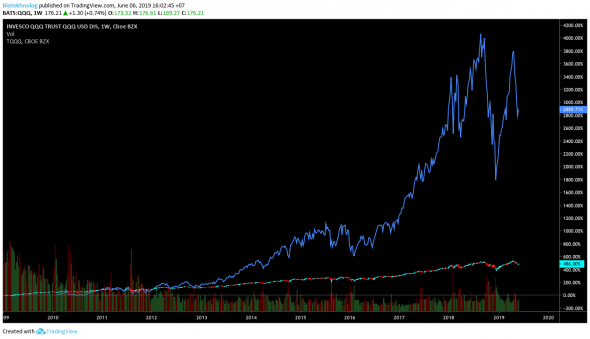

На мой взгляд есть только два интересных индекса - S&P500 и Nasdaq-100. Сравним доходность опять же за 10 лет:

Разница 273%, что довольно существенно. Нужно не забывать про пузырь доткомов, может повториться.

Рассмотрим наболее интересные ETF на S&P500:

1) SPY

https://us.spdrs.com/en/etf/spdr-sp-500-etf-SPY

Самый ликвидный инструмент на рынке США.

Средний оборот в день 15 млрд.$.

Начало торгов — 1993г.

Активов под управлением - 256 млрд.$

Комиссия за управление — 0,0945%.

Дивиденды — 1,87%.

Среднегодовая доходность — 9,3%, за последние 10 лет — 13,8%

Есть плечевые ETF на S&P500:

2) SSO

https://www.proshares.com/funds/sso.htm

Средний оборот в день 170 млн.$.

Плечо = 2.

Начало торгов — 2006г.

Активов под управлением — 2,3 млрд.$.

Комиссия за управление — 0,9%.

Дивиденды — 0,33%.

Среднегодовая доходность — 19,5%.

3) UPRO

https://www.proshares.com/funds/upro.html

Средний оборот в день 170 млн.$.

Плечо = 3.

Начало торгов — 2009г.

Активов под управлением — 1,23 млрд.$

Комиссия за управление — 0,97%.

Дивиденды — 0,25%.

Среднегодовая доходность — 28,7%.

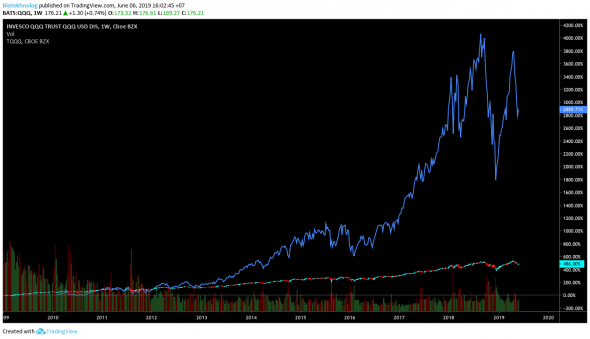

Теперь Nasdaq-100:

1) QQQ

Средний оборот в день 6 млрд.$.

Начало торгов — 1999г.

Активов под управлением — 68,5 млрд.$

Комиссия за управление — 0,2%.

Дивиденды — 0,78%.

Среднегодовая доходность — 6,8%, за последние 10 лет — 18,4%.

Есть плечевой ETF на Nasdaq-100:

2) TQQQ

https://www.proshares.com/funds/tqqq.html

Средний оборот в день 1 млрд.$.

Плечо = 3.

Начало торгов — 2010г.

Активов под управлением — 3,3 млрд.$

Комиссия за управление — 0,95%.

Дивиденды — 0,1%.

Среднегодовая доходность — 35,6%.

Какие минусы видите у плечевых ЕТФ, если не покупать их с плечом к основному счету?

Глядя на индекс мос.биржи, думаешь что наша биржа хороша, постоянно растет, прям как ваш счет в квике, но это не так.

Сравним долларовый РТС и S&P500 за последние 10 лет:

Отставание РТС от S&P500 на 110%, при просадке в 70% в стабильное время с 2011 по 2016 года!

Стабильно растущий тренд показали только Сбербанк, Татнефть, Новатэк. Остальные компании полуживые. 2/3 из компаний роста сырьевые, а вы знаете что у сырьевых компаний всегда высокая волатильность, за ростом всегда следуют существенные падения.

Добавьте к этому риски с внешней политикой и c постоянным ослаблением рубля и вы поймете, что рос. рынок для разумных инвесторов не интересен.

Единственный рынок интересный для глобального (в том числе и российского) инвестора это рынок США.

С 1993 года средний ежегодный рост S&P500 составил 9,3%, за последние 10 лет 13,8%.

Как известно, большинство инвест.фондов не могут переиграть S&P500 в долгосроке. В связи с чем, наша главная задача как инвесторов и трейдеров получить доходность равную S&P500, а в идеале его переиграть, но сделать это консервативной, то есть безопасной торговлей. В связи с чем даже не рассматриваются для торговли — фьючерсы, опционы и другие деривативы.

Давайте посмотрим статистики в глаза. Вы не сможете составить портфель, который в долгосроке обгонит S&P500. Есть только одно правильное решение для инвесторов — купить индекс! Для этого есть только один инструмент — etf.

На мой взгляд есть только два интересных индекса - S&P500 и Nasdaq-100. Сравним доходность опять же за 10 лет:

Разница 273%, что довольно существенно. Нужно не забывать про пузырь доткомов, может повториться.

Рассмотрим наболее интересные ETF на S&P500:

1) SPY

https://us.spdrs.com/en/etf/spdr-sp-500-etf-SPY

Самый ликвидный инструмент на рынке США.

Средний оборот в день 15 млрд.$.

Начало торгов — 1993г.

Активов под управлением - 256 млрд.$

Комиссия за управление — 0,0945%.

Дивиденды — 1,87%.

Среднегодовая доходность — 9,3%, за последние 10 лет — 13,8%

Есть плечевые ETF на S&P500:

2) SSO

https://www.proshares.com/funds/sso.htm

Средний оборот в день 170 млн.$.

Плечо = 2.

Начало торгов — 2006г.

Активов под управлением — 2,3 млрд.$.

Комиссия за управление — 0,9%.

Дивиденды — 0,33%.

Среднегодовая доходность — 19,5%.

3) UPRO

https://www.proshares.com/funds/upro.html

Средний оборот в день 170 млн.$.

Плечо = 3.

Начало торгов — 2009г.

Активов под управлением — 1,23 млрд.$

Комиссия за управление — 0,97%.

Дивиденды — 0,25%.

Среднегодовая доходность — 28,7%.

Теперь Nasdaq-100:

1) QQQ

Средний оборот в день 6 млрд.$.

Начало торгов — 1999г.

Активов под управлением — 68,5 млрд.$

Комиссия за управление — 0,2%.

Дивиденды — 0,78%.

Среднегодовая доходность — 6,8%, за последние 10 лет — 18,4%.

Есть плечевой ETF на Nasdaq-100:

2) TQQQ

https://www.proshares.com/funds/tqqq.html

Средний оборот в день 1 млрд.$.

Плечо = 3.

Начало торгов — 2010г.

Активов под управлением — 3,3 млрд.$

Комиссия за управление — 0,95%.

Дивиденды — 0,1%.

Среднегодовая доходность — 35,6%.

Какие минусы видите у плечевых ЕТФ, если не покупать их с плечом к основному счету?

5.6К |

Читайте на SMART-LAB:

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

Как заработать на росте цен на удобрения

Дарья Фёдорова Конфликт на Ближнем Востоке и перекрытие Ормузского пролива вызвали ралли не только цен на нефть и газ, но также алюминий и...

18:38

теги блога Профуршетник

- AMD

- biotechnology

- bitcoin

- ETF

- GL

- GLDRUB_TOM

- IB

- IMOEX

- interactive brokers

- NASDAQ

- ng

- S&P500

- S&P500 фьючерс

- SPYF

- TradingView

- активное инвестирование

- акции

- альфа банк

- альфа директ

- альфа-директ

- американские акции

- американский рынок

- банки

- биотехи

- биржа

- биткоин

- бкс

- БКС брокер

- Боливар

- БПИФ

- БПИФ Сбербанк - Эс энд Пи 500

- брокеры

- валютный рынок

- Венесуэла

- вопрос

- ВТБ

- втб брокер

- Газпром

- дивидендный портфель

- дивиденды

- доллар

- доллар - рубль

- Доллар рубль

- етфы

- заблокированные активы

- золото

- зпиф

- инвестидеи

- инвестирование

- инвестиции

- Индекс ММВБ

- Индекс МБ

- итоги года

- квалифицированный инвестор

- короновирус

- Котировки

- криптовалюта

- лудомания

- мировые рынки

- ММВБ

- мошенники

- Налогообложение на рынке ценных бумаг

- натуральный газ

- Нефть

- Новатэк

- оинвестор

- опрос

- Открытие

- открытие банк

- открытие брокер

- оффтоп

- паника

- пенистаки

- переводы средств

- пифы

- портфель

- Портфель инвестора

- прогноз

- сбербанк

- Сбербанк брокер

- Сегежа групп

- СПБ биржа

- спекуляции

- спор

- срочный рынок

- срочный рынок FORTS

- сургут преф

- тинькофф инвестиции

- торговые сигналы

- торговый софт

- трейдинг

- УК Первая

- фильм

- фондовый рынок

- форекс

- фьючерс

- фьючерс MIX

- фьючерс на газ

- халявные деньги

- Элвис Марламов

Инвест. дома с лучшими аналитиками не могут обыграть индекс, почему думаете что у вас получится?

У вас результат на все деньги, которые у вас есть?

У вас опыт 16 лет, какая доходность за предыдущие 12 лет?

Когда появилась семья, стал думать по другому.

Но основные игроки — пенсионные фонды

ссылка на spy не рабочая

Эти интрументы для всех. И для инвесторов и для спекулянтов. Их преимущество, в том что не нужно ставить стопы и фиксировать убыток. Пролетел со входом, просто пересижываешь убыток.

Изначально я с Вами согласен. Купил индексные фонды и забыл. А если спекулировать, то лучше немного разобраться, составить хороший портфель и вдоль него спекулировать.

Я же написал, не составите вы хороший портфель)

Спекулировать есть смысл только на индексе, и то если вы умеете спекулировать и у вас есть на это время. А у кого времени нет, просто покупают индекс и сидят в нем.

Не нужно моим цифрам доверят. Сравниваете свою доходность с SP500 в $ за 10 лет и делаете выводы на каком рынке и что торговать.

Поправки на див.дох. не получиться сделать, потому что по хорошему еще нужно и инфляцию считать.

Удачи,

Во-вторых, вас правильно поправили, что нужно брать максимально возможный период рассмотрения, изучения, синтезирования, тестирования и етс..

Чем больше выборка, тем точнее результат..

я уже давно его обыграл)

Удачных трейдов!

Если серьезно, dji проигрывает в росте после кризиса, но меньше просаживается ч кризис, из компонентов dji легче создать прямую альтернативу без etf, с сп500 денег Нада много.

Я жду хорошего обвала, чтобы собрать по dji 10-15 эмитентов. Исключив нефтяночку и финансы.

1 акция = 283$проиграешь индексу

Ты не знаешь кто будет лидером в будущем. А когда его увидишь, будет уже поздно.

Это если покупать на хаях как щас например. А вот если на лоях spy лучше.

Я бы лучше выбрать TQQQ. C 3 плечами купить наздак, чем держать 10 эмитентов, из которых через 20-30 лет сдуются 30%.

Честно говоря не знаю что должно случиться чтобы сдались эти ребята. Но 20-30 лет это очень большой срок для прогнозирования. А так как они лидеры они вполне себе могут позволить внедрять все новое.

Проверил твой портфель с 2009г. он обыгрывает SP500, но проигрывает Nasdaq-100

Тем более, ради хорошей идеей

Использую для них стопы. Допускается пирамидинг .

А если без комиссий, то посмотрите например на график V.

V хорош, но это же компания, тем более у которой есть конкуренты. У любой компании есть риски.

А у V только один серьезный конкурент — MA. Можно взять обоих. )))

Смотрю вы задумались о новой торговой системе, считаю верно, тк ваша старая система всегда внушала мне «смутные сомнения». Без обид.

Не известно что будет, может на основе блокчейна банки сделают свои платежные системы без комиссий посредников, тогда V и MA будут не нужны.

Моя ТС проигрывает индексу, а времени забирала уйму. Так как вложения были на малую часть портфеля.

Главная задача ТС обыграть индекс с минимальными рисками.

Есть такой парень Трой, он много чего делает в этом плане — обыграть индекс. Подпишитесь -там есть и бесплатная часть. Это пока лучшее, что я нашел системное...

Удачи!

https://bullmarkets.co/

Также есть принципиальные риски по плечевым етф -

попробуйте посмотреть это:

https://bullmarkets.co/understanding-etf-erosion-why-its-not-a-big-problem-for-upro/

т.е. например просто усреднение позициии просто так не получить.

не знаю, получится или нет посмотреть — может эта ссылка не будет работать… тогда напишите. скину например пдф вариант...

до фига чего — гугл транслейтед прилично переводит.

https://bullmarkets.co/howtoinvestandtrade/

Спасибо, за статью! вчера досканально изучал разницу 3 плечевых с базовым активом и тоже заметил эту эрозию.

Получается торговать 3 плечевыми есть смысл при:

1) кризисе (падение сп на 30-40%). покупка в долгосрок.

2) краткосрочные спекуляции.

При явном медвежьем тренде пересиживать в них убыток не выгодно.

Но все равно я считаю 3 плечевые етф офигенным инструментом. Допустим TQQQ c начала года вырос в моменте на 120%.

:)

Это же надо:

— поймать дно!

— поймать вершину

— ВЫЙТИ вовремя! ( и все это безошибочно и так желательно делать минимум 30 раз для получения статистики)

-Хорошо, что в этот раз не было просадок по 50% — а то я бы посмотрел на тех, кто может легко терять по 50%...

— = нереально все это и далеко не инвестиции.

Но ведь можно и не спекулировать, купил один раз на провале и просто потом докупаешь.

Просадка 50% это жестко, так же как и рост 120% за короткое время.

Если готов заморозить средства, то почему бы не купить его на провале. Шикарный актив с положительным мат. ожиданием.

Иметь мин 3 системы с разными внутренними идеями.

требование примерно такие:

мин корреляция просадок.

хотя бы одна эквити должна расти при стагнации рынка ( а то купили TQQQ — а там или пузырь 2000, или Japan навсегда. ( на время нашей терпелки).

Остальные параметры систем подбираются под тип инвестора. ( как мин надо четко для себя понимать какое соотношение Профит/просадка — ты можешь выдержать.

Сложное время сейчас. Х.з. что там будет «завтра». ФРС уже почти все меры применила, все уже купили по 3 раза… всю зелень резанную поразбросали с вертолетов… Ну может еще на год — 2 продлят агонию… Много, кто показывает, что рост индекса — просто = инфляции. ( там еще через ден. массу считают — но я не очень в этом).

В общем, я к тому, что уж если тарить TQQQ на какой то просадке, то надо иметь железные правила по выходу из этого или при дальнейшем падении или там при стагнации более определенного времени. Ну или забыть про это совсем и подарить детям/внукам.

Любая компания может обонкротиться и не будет расти в течении продолжительного времени. А вот такая ситуация с индексом близка к 0.

Японцы падают потому что их переоценили в свое время. Я кроме Амазона не вижу переоцененных компаний. Прибыли растут каждый год как и индекс.

Так же я не пойму зачем люди покупают T.

Не проще ли выбрать постоянно растущий актив с дивами чуть поменьше? SPYD мне кажется для этой цели лучший актив.

У меня изначально приоритет был ежемесячный доход, затем сохранность и потом уже рост капитала. Проживая на Кипре у меня прожиточный минимум вышел 1500 евро на двоих. Этот вопрос у меня стабильно решается.

По доходности последнее время, сопоставимо с индексом.

А что на Кипре так бюджетно жить?

У меня а Питере 1000$ Это на жизнь без одежды, путешествий и со своим жильём, на 2,5 чел (есть маленькая дочь).

А жильё своё или аренда?

p.s. поверьте я не транжира

В Москве у нас жизнь дороже выходила.

Эффективные инвесторы используют в том числе географическую диверсификацию.

Очень большой вопрос-что покупать во время след рецессии. Часто вижу рекомендпцию снижать долю US

Начинают создавать географическую диверсификацию — результат один — проигрыш SP500.

Биотехнолог, на РДВ недавно опубликовали доходность акций из индекса РТС и SP500 с учётом уплаченных дивидендов за 15 лет

ИМХО первое на что нужно смотреть, это на expense ratio.

PS: у вас они кстати неправильные, как минимум по SPY.

По SPY данные исправил, спасибо! Какие еще данные по етф неправильные? Писал в ручную с разных источников, мог ошибиться.

А какая разница какой expense ratio? чем он выше, тем выше доходность актива.

Выше доходность выше и expense ratio.

А вообще почитайте Джона Богла, в идеале «Взаимные фонды с точки зрения здравого смысла», а вообще подойдет любая его книга.

А я изучаю экономику и компании.

Какая у всех у нас цель?

— рост и падение неравномерны при высокой воле разрыв будет усиливаться (сравните графики qqq и tqqq) т.е. при падении он падает с коэф примерно 3,2 а растет примерно 2,9 к базовому активу (NQ)

— актив полностью синтетический и несет в себе технический риск

Нужно учитывать эти риски. При этом риск падения лучше хеджить дальним путом. А неравномерность выравнивать продажей колов при росте.

Риск синтетики можно исключить только собственным разбогачиванием :) и переходом на реальные бумаги.

Я к опционам отрицательно отношусь, вы мне даже их не советуйте)

При существенном падении SP500, что может быть лучше чем покупка 3 плечевого етф? я таких инструментов не знаю. Никакая акция не даст такой доходности.

Ну почему-же сопоставимый гейн дают NFLX или TSLA да и AAPL в последнее время весьма волатилен. Также есть пеннистоки для которых удвоение-утроение норма.

Пересиживать в них падение, да, не выгодно.

Я валютные рынки не сравнивал. Только фонда.

Поэтому зачем сравнивать какашки, если все равно лучше сиплого ничего нет.

Нужно привязываться к какому то активу и сравнивать. А лучше бакса пока ничего нет.

Им не положено просто вкладывать в индекс. За свою аналитику и управления чужими средствами управляющие получают комиссию, зп, бонусы. Они не могут просто купить индекс и получать зп. Они начинают активно управлять портфелем, но итог то известен, это проигрыш индексу в долгосроке.