Избранное трейдера Sergii Onyshchenko

Объяснительная записка) - 1

- 20 октября 2019, 13:32

- |

«Имей мужество пользоваться собственным умом!»

Иммануил Кант

«Интуитивный разум – это священный дар,

а рациональный разум – это верный слуга.

Мы построили общество, где чтят слугу, но забыли о даре».

Приписывается Альберту Эйнштейну

Герд Гигеренцер — «Понимать риски. Как выбирать правильный курс»

Появились свободное время (цейтнот — мое обычное состояние) и возможность объясниться по многим вопросам темы рыночного фрактала и хаоса. Часть из них — типовые вопросы интересующихся темой, например, что почитать или про Атамана, или вообще не представляющих, как можно поймать экстремум практически без отставания. Часть — в упреждение таких вопросов или на перспективу.

Я уже не знаю, чем еще помочь в понимании рыночного фрактала и хаоса. Все достаточные подсказки были сделаны в постах и комментариях.

Следующий уровень — это уже были бы просто конкретные формулы и алгоритмы, готовые к применению. Раскрывать их — просто непедагогично, бесполезно, даже вредно. Все больше убеждаюсь что полноценно освоить рыночную фрактальность можно только самостоятельно поняв все проблемы, которые возникали при исследовании. Сама формула фрактала этого понимания не дает. Технически фрактал легко повторить без мук и больших затрат, но не перебором всех мыслимых вариантов и их сочетаний.

( Читать дальше )

- комментировать

- 7.8К | ★31

- Комментарии ( 67 )

Обобщенная модель ценообразования опционов

- 17 октября 2019, 14:39

- |

Я попробую небольшими частями изложить основные положения обобщенной теории опционов. При ее разработке не использовалась гипотеза о случайном поведении цены базового актива по причине того, что для большинства финансовых рынков ее невозможно ни подтвердить, ни опровергнуть. Обобщенная теория индифферентна по отношению к причинам ценовых изменений и в этом ее отличие от классической теории опционов, для которой гипотеза о случайном поведении цен является незыблемым основанием. Важно отметить, что в случае согласия с гипотезой классическая теория не вступает в противоречие с обобщенной, но оказывается ее составной частью. Отсюда и название “обобщенная”. Она должна понравиться тем, кто не очень хорошо разбирается в методах ТВ и МС, но хочет разобраться в опционах.

Постараюсь обойтись минимальным количеством формул, хотя совсем без математики не получится. Поэтому, если что-то будет непонятно, спрашивайте.

Размещать новые части я буду с частотой примерно раз в неделю, по мере их написания. Всего частей будет, наверное, четыре или пять.

( Читать дальше )

SPX500: Часть 3. Район 5000 в текущем цикле?

- 26 сентября 2019, 21:46

- |

Излагаю свое видение рынка, как и каждый человек могу полностью ошибаться и быть неправым.

В этот раз все коротко.

1. Откладываем канал.

2. Используем логарифмическую шкалу, чтобы на большом временном промежутке исключить инфляционный вклад в цену.

3. Видим, что цена сейчас находится в середине канала.

4. Стрелка легла в 4777, но я для красоты назвал бы это — «район 5000».

5. Середина канала — это не очень хорошо — тут вариантов множество:

- плавный рост вверх

- флет на текущем уровне до последнего момента

- поход вниз канала с возможным ложным пробоем вниз

- настоящий пробой канала вниз с потенциалом падениям на высоту канала (до 1500-1600).

6. Вот такой канал у меня получился.

7. если конвертировать его в линейный формат получается вполне себе экспоненциальный рост.

Удачной конференции СЛ участникам!

Наука или нет...

- 24 сентября 2019, 12:25

- |

ЗОЖ и смерть (навеяно последними дискуссиями на СЛ)

- 23 сентября 2019, 09:22

- |

Всегда с живым интересом читаю дискуссии про ЗОЖ на СЛ. К моему удивлению, на форуме присутствует значительное количество специалистов по медицине, биохимии, эндокринологии и связанным темам. Уж точно в разы больше, чем разбирающихся в трейдинге.

Сам я тоже изучаю связанные вопросы и практикую полезные вещи, но несколько по другой причине. Дело в том, что за свою долгую и счастливую жизнь я практиковал массу вредных вещей, вроде обжорства и наркотиков (отказался), алкоголизма и курения (ограничил, но не отказался). Так что теперь приходится восстанавливаться, а лично для меня это стало, скорее, вопросом выживания.

С другой стороны, в процессе своего постепенного избавления от вредных привычек я провел массу дискуссий с приверженцами ЗОЖ на тему его влияния на продолжительность жизни. В этом вопросе мои собеседники были вполне честны — и соглашались, что ЗОЖ оказывает весьма малое влияние на реальную продолжительность жизни (не теоретическую) и никак не защищает от автокатастроф, уличного насилия и даже от стресса.

( Читать дальше )

Цитаты о финансах и трейдинге Ларри Вильямса

- 22 сентября 2019, 00:43

- |

В трейдинге убивает жадность.

***

Как бы мы ни старались просветить трейдера,

сообщая ему важную информацию,

он неизбежно разочаруется, все забудет,

или у него просто не хватит воли эффективно следовать советам на практике.

***

Скорость без направления не выиграет гонку.

***

Путь к богатству лежит через управление капиталом.

***

Большие деньги не делают больших ставок.

***

Не ловите падающий нож – подберите его,

когда он воткнется в землю и перестанет дрожать.

***

Подобное Богу, рынок не отвергает, а просто медлит.

***

Те, кто зарабатывают на жизнь гаданием на хрустальном шаре,

обречены жить с битым стеклом.

***

Спекуляция требует одну долю наблюдательности и гораздо большую долю осторожности.

***

Позитивная вера в будущие результаты заставляет идти на неуместный риск.

***

Вы не начнете делать большие деньги,

пока не научитесь держаться за выигрышные сделки,

причем чем дольше вы держитесь, тем больше ваш потенциал получения прибыли.

( Читать дальше )

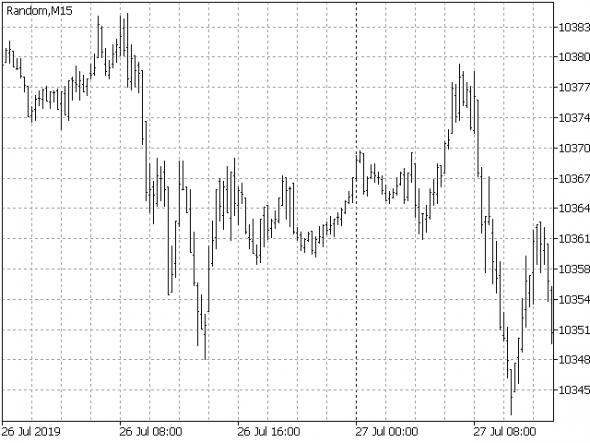

Случайное Блуждание Цены в MetaTrader 5

- 17 сентября 2019, 17:50

- |

Как говорится, дело было вечером, делать было нечего. Запилил я скрипт, для симуляции случайного блуждания цены, и сохраняется та симуляция в файл, пригодный для создания пользовательских символов в мт5.

Так что теперь роботов можно погонять в тестере по случайным ценам или индикаторов на график понабрасывать, да отличия от реальных цен поискать!

Подробное описание и скачать бесплатно здесь

( Читать дальше )

Как привлекать капитал по уму - версия Дэна Мильштейна

- 11 сентября 2019, 17:04

- |

Есть Дэн (Даниил) Мильштейн. Укро-американско-еврейский финансист. Который, внезапно, известен больше как хоккейный агент для 50+% российских НХЛовцев, нежели как владелец инвестконтор и family office. Вопрос: зачем успешному банкстеру идти в хоккей помимо любви к клюшкам, шайбам и движухе на льду? Зачем ему вообще приспичило менять профессию?

Ответ: потому что профессию ему менять не пришлось. Но при этом профита стало во всех смыслах больше.

В чем суть: для тех, кто не знаком с работой спортивного агента / спортивных агентств, то вам краткая вводная. Это не аналог расейского агента по недвижимости (рекламу дал — бездарно продавал — процент забрал — долго ныл потом), а фактически полноценный family office. Но для спортсменов. Хоккеистов в частности. Особенно актуально для российских игроков — которые часто не знают и не хотят знать английский язык и вообще как-то адаптироваться к жизни в США и Канаде. Соответственно, их агент вынужден курировать все их сферы жизни. От заключения контракта и открытия банковских счетов, до контроля финансов и инвестиций и до решения бытовых вопросов (в первую очередь, с недвигой).

Теперь о том, в чем профит и синергия.

1. Дополнительная база клиентов и допкапитал на услуги ДУ своей компании и компаний-партнеров. Всё в дом, всё в дом. Фактически деньги бегают по кругу, не доставаясь никому лишнему.

2. Деньги клиентов не надо мыть. В отличие от массы family office-ов с клиентами из пост-СССР, Балкан, Азии, Ближнего Востока ЛатАмерики. У спортсменов 100% легальный белый доход.

3. Несмотря на то, что хоккеисты чаще всего как дети малые в вопросах обычной жизни и вопросах финансов, но это далеко не самые тупые и безумные клиенты. Более того, эти ребята тебя вряд ли закажут или посадят — в отличие от мутных ребят из регионов, упомянутых выше.

4. При это мутных ребят ты не сможешь использовать ни в плане отзывов, ни в плане референсов ни в плане упоминания клиентского листа. Что очень мешает привлечению дополнительного капитала. Хокки же — публичные люди, их как минимум можно тащить в клиентский лист. А то и использовать как референс-клиентов.

5. Доступ к хоккеистам и на хоккейные арены — сам по себе мощный актив для family office. Если кто не в курсе, в США и Канаде взятки билетами и абонементами дают. Соответственно, хоккейный агент может вытащить все, что нужно, для клиентов головной конторы: от сувенирки с автографами с личной доставкой и ужина со звездой до бесплатной или бюджетной вписки на ложи и сектора, когда билетов уже в продаже нет, или их цена уехала в космос ближе к финалу сезона.

Вот так работают в инвестсреде люди с мозгами. А вы продолжайте дрочить на контекст и лендинги, вдруг они вам помогут.

Честная книга о том, как добиться успеха.

- 10 сентября 2019, 18:24

- |

Главы:

1. Никто не знает, как правильно.

2. Люди добившиеся успеха не знают, как повторить успех.

3. Невероятный карьерный рост у отдельных людей — это просто статистическая закономерность.

4. Учёные неоднократно доказали, что свободы выбора нет. От ваших решений ничего не зависит.

5. Вы технически не можете быть счастливы чаще, чем счастливы сейчас.

6. Любая жизнь — жопа.

7. Если вы что-то будете делать, то что-то будет меняться.

8. Не научились в детстве — теперь научиться гораздо сложнее.

9. Если у кого-то получилось — это не значит, что получится у вас.

10. Вы конкурируете за ресурс с миллиардами людей.

11. Эта книга написана, чтобы автору конкурировать было проще.

12. Чисто статистически вы не тот, кто добьётся значимого успеха.

13. Бога нет, рая нет, ад есть, вы в нём.

14. Работать в найме — это бессмысленный ад.

15. Предпринимательство — это бесконечный ад.

16. Деньги никого не сделали счастливым.

17. Путешествия никого не сделали счастливым.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал