Избранное трейдера Uranov Oleg

Стратегия инвестирования.

- 22 октября 2020, 03:30

- |

Первое что я понял, это что инвестировать глупо, ибо инфляцию на долгосроке мало кому удалось отбить.

Деньги изначально предназначались для повышения качества жизни, т.е для трат. По сути деньги, это как купон на товар, который частично сгорает со временем. Пытаться перенести ценность купона на будущее, имея незакрытые потребности сейчас, это полная глупость.

Но с учетом что текущие накопления мне тупо не реально потратить, с учетом моих потребностей, придется подстраиваться и искать варианты пристроить деньги так чтобы хоть как то отбить инфляцию.

Второе что я понял, что текущая модель — банковские вклады (или облигации) себя изжила. Это раньше (до 2016 года) банки были лояльными к вкладчикам, т.к банки не плохо зарабатывали на кредитовании, но в какой то момент доход банков упал, с той поры лояльность их к вкладчикам упала до минимумов, появились договора с подвохами, тетрадки, суды с вкладчиками, массовые блокировки по 115 ФЗ и тд.

( Читать дальше )

- комментировать

- 9.4К | ★52

- Комментарии ( 243 )

В поисках хеджа для фьюча опционами

- 19 октября 2020, 12:59

- |

Есть купленный или проданный фьюч.

Вопрос:

Как его захеджировать опционами, чтобы не связываться со стоп ордерами, которые, как Вы знаете, исполняются значительно чаще,

чем хотелось бы.

Рассмотрим купленный фьюч Si и рекомендуемые некоторыми гуру на широких просторах интернета

опционные конструкции Collar и Spread для его хеджа.

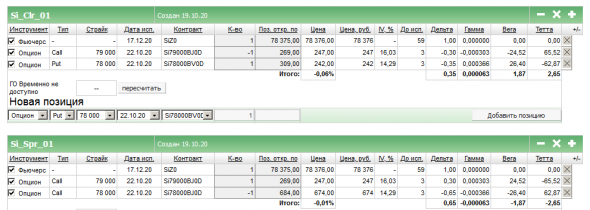

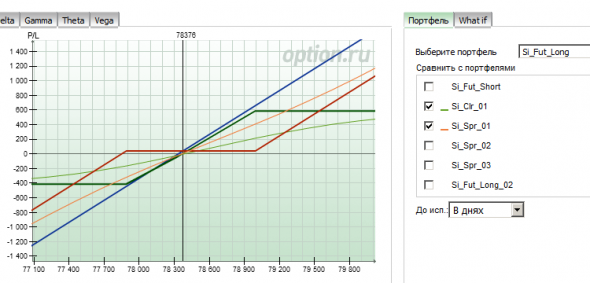

Портфель Si_Clr_01 — фьюч и хеджирование Сollar (зеленый)

Портфель Si_Spr_01 — фьюч и хеджирование Spread (оранжевый)

В обоих Портфелях есть купленный фьюч и опционная конструкция для хеджа (Сollar или Spread).

( Читать дальше )

Простейший полуавтоматический модуль в TSLab

- 19 октября 2020, 12:55

- |

Сегодня в нашем примере криптовалюта ETHUSDT с binance фьючерс.

Крайне удобно, что все тики скачиваются в любой момент времени по запросу. Открыл график и в течение пары минут получил все тиковые данные за месяц.

В предыдущих статьях мы говорили об общих принципах анализа цены.

Сейчас же рассмотрим простой полуавтомат. Выглядит он таким образом:

Цена поддержки и сопротивления выставлена руками, но модуль видит эти цены и может по ним торговать.

Красная кнопка — продать. В нее так же заложен фильтр, и он не выставит заявку до тех пор, пока не наберется допустимое количество проторгованного обьема за день. Только после этого модуль выставит заявку в продажу по цене «сопротивления».

Модуль можно скачать и загрузить в программу, посмотреть как это реализованно. Ничего сложного — всего 10 блоков)

Если вам интересны какие либо свои бумаги, на основе которых хотелось бы видеть анализ и готовые модули, можете так же предлагать их.

Сразу сложные модули делать не будем, начинаем с простого, чтобы проще было разбираться.

Для живого общения — наш телеграмм канал t.me/tslabprorugroup

СКачать тслаб можно www.tslab.pro/ для binance, okex и lmax — программа полностью бесплатна.

Скальпинговые стратегии на выбор

- 19 октября 2020, 11:46

- |

Мы рассматривали несколько методов ведения торгов на фондовом рынке и расскажем здесь о тех, в основе которых лежат скользящие средние.

Стратегия «Опорные точки»

«Опорные точки» – с этой стратегии мы начали осваивать подобного рода системы торговли. Она базируется на том, что торговля финансовых институтов и крупных трейдеров идет по сигналам опорных точек, которые формируются 50-дневной простой средней. По словам Джефа Купера (Jeff Cooper), торги по акции в течение какого-то времени проходят вблизи 50-дневной средней, после чего происходит взрыв цены в восходящем или нисходящем направлении, причем без каких-либо предупреждений.

Время этого взрыва растягивается на несколько дней, а то и больше. В его стратегии происходит поиск того дня, когда расширится диапазон торгов по конкретным бумагам, цена которых находится вблизи 50-дневной средней линии. В этот момент открывается ордер в том направлении, куда произошло расширение, т.е. либо вверх, либо вниз.

( Читать дальше )

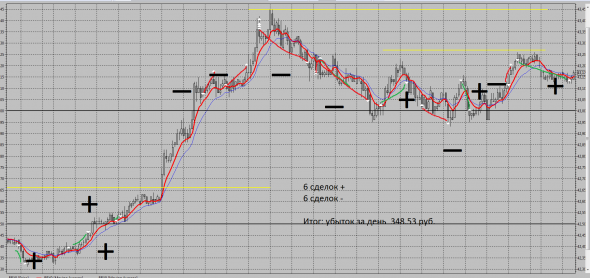

Скальпинг на фьюче нефти BR ! СЕМЬ ЧАСОВ СКАЛЬПА И !!! УХОЖУ С УБЫТКОМ...

- 14 октября 2020, 19:43

- |

Выкладываю итог сегодняшнего дня. Из 12 сделок 50% мимо, а 50% в плюс. В итоге минус 348 руб. 53 копейки. Работать на Бирже торгуя производными инструментами можно, ничего в этом страшного нет, главное стопики, в противном случае можно потерять серьёзные суммы. Буду рад конструктивным комментариям. Торговал 4-5 контрактиков, при депозите 40 тыс. руб. Месяц назад я положил 50 тыс. руб., но пока просадочка-дродаун 20% от депо так как отдыхал 6 месяцев и только сейчас влился в торги.

На спокойном рынке прибыльные сделки, на воле вышибает стопы и минусует. Вывод- избегать волу.

"Трейдер против Банка" пока РТС спит, Si тащит!

- 12 октября 2020, 18:46

- |

Добрый вечер!

Логично мыслить, что это должно показать какую либо корреляцию, но нет!

Si на прошлой неделе хорошо отработала цель по Ларри и ударившись прям в цель, потопталась и отошла.

Разбираю пройденное: Цель по Ларри давшая плюс

Si 6.10.2020 сформировала базу 78 156 и цена пошла корректироваться, сформировав среднесрочный максимум = 79 064 (07.10.2020)

Цель получилась — 77 248, на тот момент в это слабо верилось, но получилось отключить свой «супер ум» и «важное мнение», за что и был

вознагражден, немного но в радость. вышел по цели, хотя конечно была идея тянуть сделку и она сохранилась по сей день.

Я в шорте 77 620 со стопом 77 900, на ночь перетащу в б/у — наверное… буду смотреть по ситуации

Жду исполнения сценария следующим образом:

Проход цены в район 77 200, от туда уже плотно буду сидеть и ждать исполнения следующей цели,

если сегодня максимум дня = максимум коррекции = новый понижающийся среднесрочный максимум.

цель будет 76 611 — Дед еще не подводил, единственно если я от своей нетерпячки вновь поторопился со входом.

Ну посмотрим как сегодня будет, потащит статистика или нет.

По статистике Понедельник у Si 56% вероятность того, что день закроется ниже своего открытия, посмотрим...

Желаю всем удачи и хорошей торговли!

Instagram @rtstrader

Конкурс. Медь - как вера в фундаментальный анализ погубит портфель доверчивого инвестора или что не так с ее показателями?

- 15 сентября 2020, 15:36

- |

Разберем достаточно простой фундаментал. 1. Спрос 2. Новости 3. Позиции трейдеров 4. Сезонность 5. Макро-показатели 6.… и ответим уже на вопрос, а что же собтвенно не так со всем этим?

1. Давайте посмотим на спрос по меди:

( Читать дальше )

Раздаю КАЧАЙТЕ!!! Инвестирование в драгоценные металлы. 101 слайд.

- 15 сентября 2020, 12:29

- |

Вся информация по инвестированию в драгмет. Убрал лишний мусор, обрезал. Итого 101 слайд.

Удобно, листаем, смотрим.

Акции, ОМС, физмет, ЕТФ.

Несколько слайдов.

( Читать дальше )

Всё что вам нужно знать про золото

- 10 сентября 2020, 15:08

- |

👉Мировой спрос на золото в 1П2020: -5,9% г/г

👉Инвестиционный спрос на золото в 1П2020: +90% г/г

👉Спрос на ювелирное золото в 1П2020: -46% г/г

👉Ювелирный спрос: Китай -53%, Индия -60%

👉Закупки золота центробанками: -39%

👉Розничная покупка монет и слитков: -17%

👉ETF увеличили покупки золота в 5 раз

👉Добыча золота во 2 квартале 2020:

📉Мексика -62%, ЮАР -59%, Перу -45%

📈Россия +15%, Болгария +37%, Финляндия +54%

👉Все крупные инвест.дома рекомендуют покупать золото (что пугает)

( Читать дальше )

Как инвестировать в акции, если рекордные цены и волатильность заставляют нервничать

- 10 сентября 2020, 10:50

- |

Время — лучший друг инвестора на фондовом рынке

Фондовый рынок на днях был захвачен приступом волатильности, когда цены достигли новых рекордных максимумов. И именно в такие времена инвесторы задают себе чрезвычайно сложные вопросы, например: «Стоит ли покупать провал?» или «Продать?»

Когда на кону стоит финансовое благополучие, как правило, не рекомендуется делать ставку на то, что, как вы думаете, произойдет в ближайшие дни, месяцы или даже несколько лет. Правда в том, что независимо от того, находится ли фондовый рынок на рекордно высоком уровне или торгуется около минимума медвежьего рынка, инвесторы всегда обеспокоены риском потери денег.

Итак, как следует думать с учетом всего этого? Что нужно понимать, прежде чем вкладывать новый капитал?

Ранее в этом месяце группа по стратегии акций Bank of America в США во главе с Савитой Субраманян предложила несколько простых, но вместе с тем проверенных временем рекомендаций.

«Лучший рецепт избежания убытков — это время: по мере увеличения временных горизонтов вероятность потери денег на акциях снижается», — написала Субраманян в записке для клиентов от 27 августа. Ее команда изучила историю и рассмотрела различные временные горизонты с 1929 года. И их выводы были очень простыми. Чем дольше вы были готовы удерживать акции, тем меньше вероятность того, что вы потеряете деньги.

Иначе говоря, чем сравнительно меньшее удержание позиции происходит, тем более оно разрушительно для капитала, в сравнении с долгосрочным удержанием позиции.

«В частности, для американских акций увеличение временного горизонта — это рецепт избежания убытков», — написала она. «10-летняя доходность S&P 500 была отрицательной только в 6% случаев; другие классы активов не обладают такими характеристиками — например, тот же уровень 10-летних потерь для товаров (commodities) составляет 30% (оба основаны на данных с 1929 года)».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал