Избранное трейдера mvc

Дивидендная корзина. Кто пришел на замену Газпрому

- 16 марта 2023, 16:15

- |

Аналитики БКС Мир инвестиций ежемесячно проводят пересмотр «Дивидендной корзины» из акций российских компаний. В ее составе бумаги пяти эмитентов, по которым ожидается наиболее высокая дивидендная доходность в перспективе года. Представляем свежий взгляд на портфель.

Главное

Мы исключаем из дивидендной корзины акции Газпрома (дивдоходность на 12 месяцев — 5,7%) и добавляем бумаги ЛУКОЙЛа (11,1%). В последние 12 месяцев корзина ведет себя в целом на уровне рынка.

• Рынок может дать 6,8% в виде дивидендов в следующие 12 месяцев.

• Минимальная доходность рынка с прошлого лета.

• Исключаем Газпром, добавляем ЛУКОЙЛ.

• Дивдоходность корзины за 12 месяцев — 14,2%, небольшой рост.

• Топ корзины: НЛМК, МТС, Татнефть, Норникель и ЛУКОЙЛ.

• Корзина отстала от рынка на 5 п.п. за последний месяц.

• Опережение на горизонте года остается внушительным — 12 п.п.

В деталях

Исключаем Газпром. Удаляем акции Газпрома из нашей дивидендной корзины после значительного понижения оценки прибыли и дивидендов компании за 2023 г.

( Читать дальше )

- комментировать

- 5.9К | ★6

- Комментарии ( 9 )

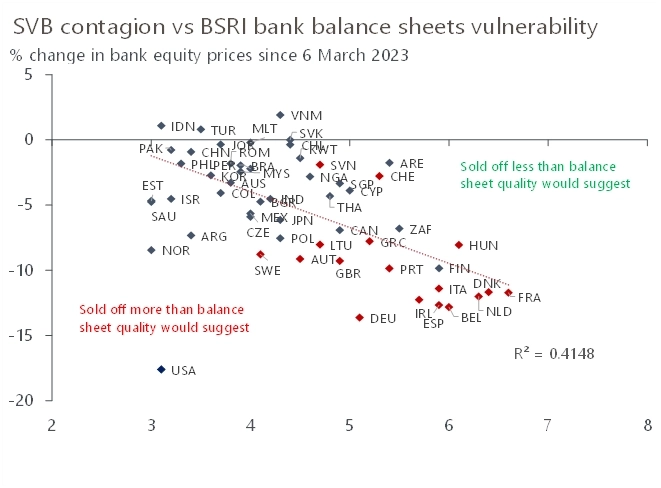

Банки... на что смотрит инвестор

- 16 марта 2023, 16:12

- |

Для тех, кто следил за моими постами, давно знакомы с этим моим взглядом на банковский сектор.

Игры в рост банковских котировок на росте продаж закончились еще в 80х-90х, когда фондовый рынок в РФ отсутствовал

У нас тут в эту историю сыграл Тинькофф. Но это скорее из разряда курьезов.

А в целом, котировки российского банковского сектора также отражают общемировую тенденци...

Как я ни раз говорил,

у котировок Сбера ведущим выступает бакновский индекс США

у котировок ВТБ — euro stoxx banks

Теперь о том, как отделить плевел от зерен или наоброт.

Банки заточенные на трансграничные заимствования и процентную маржу оказываются в зоне высокого риска.

А это весь банковский хайтек! Т.е. те банки, которые еще год назад казалось бы окончательно и бесповоротно побеждают на рынке.

Тяжеловесы со специализацией в ипотеке и кредитовании, несмотря даже на спад в экономике, теряют меньше.

( Читать дальше )

Вклады против ОФЗ

- 16 марта 2023, 10:50

- |

1. Доходность по срокам до 6 месяцев.

ОФЗ - 7,4% годовых минус налог 13%.

Вклады — 8% годовых с учетом налогового вычета по ИИС. При сумме вклада до 1 млн налога нет.

В 2020-2023 годах я заплатил 13% налог с ОФЗ. По вкладам мне налог простили. Таким образом ОФЗ показали доходность ниже вкладов, хотя и покупались под ставку выше чем по вкладам, но с учетом налога.

2. Риски.

Если сравнивать ОФЗ и вклады, вклады гораздо безопасней, т.к держатели в основном пенсионеры, которых в РФ большинство, они же являются электоральным ресурсом власти.

Кинуть держателей ОФЗ проще простого, но вот вклады, это уже скрепа.

Пример, налогом обложили как вклады, так и ОФЗ, но по вкладам налог от 1 млн

+ доступен вычет на 52 тыс в год

+ при массовых выносах налог тупо отменяют, т.е постарались смягчить условия.

Вспомним март 2022 года — торги приостановлены, в банках идет массовый вынос вкладов.

Банки предлагают ставку 20-23% годовых.

Я лично успел переложится на основную сумму за пару дней до того как народ потянулся в банки. Обычно лаг 2-3 дня со дня, когда Цб поднял ключевую ставку.

( Читать дальше )

как получить дивиденды (если повезёт)

- 15 марта 2023, 20:44

- |

Предстоят сумасшедшие дивидендные выплаты в этом году. Осталось купить акции правильных компаний и дождаться утверждения дивидендов, а то всякое, знаете ли, может произойти

Весна только начала выгонять февраль, а компании уже собираются любить своих инвесторов, да не как обычно, а по-хорошему.

( Читать дальше )

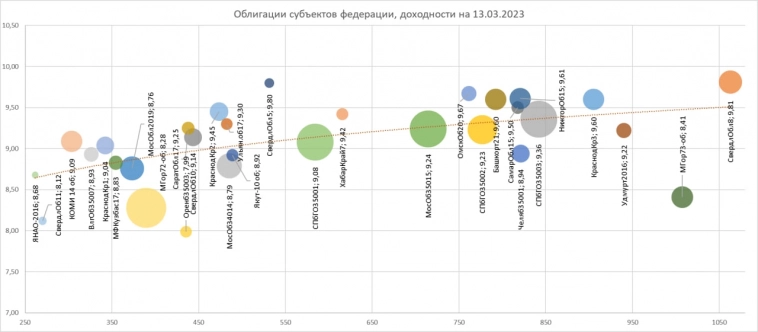

Облигации российских регионов. Рано или поздно Боливар не выдержит двоих

- 15 марта 2023, 07:42

- |

Инвестирование – это поиск возможностей. Для меня лично как инвестора поиск возможностей всё чаще стал поиском чьих-то проблем.

Например. проблемы банковской системы, о чем говорил и еще скажу, относятся к проблемам-возможностям, причем для многих из нашей «песочницы», для покупателей облигаций в том числе.

Но покупателей облигаций хотел бы столкнуть и с проблемой, для которой выхода в качестве возможности не вижу. Это облигации субъектов федерации, или муниципальные.

С начала своих публикаций 5 лет назад, не отклоняясь от курса, рекомендовал их как более доходную и не менее качественную замену ОФЗ.

ОФЗ за эту пятилетку могли разочаровать и бывалых оптимистов: всего +27% с марта 2018 по март 2023 с приличной волатильностью (по индексу полной доходности ОФЗ RGBITR). Хотя в сравнении с рынком акций очевидный успех. Субфеды, медленно, но верно, шли на опережение: за тот же период уже +33% (по индексу полной доходности муниципальных облигаций RUMBITR).

( Читать дальше )

Дивиденды Сбербанка за 10 лет. Сколько мог заработать инвестор?

- 14 марта 2023, 12:57

- |

«Результаты в прошлом не гарантируют такие же результаты в будущем»

Любой инвестор, более менее ознакомившись с фондовым рынком, слышал данное высказывание. Но кто бы что ни говорил, акции имеют свойство расти в цене. А если имея приятный бонус, в виде роста стоимости акций, компания стабильно платит дивиденды, это ли не счастье, не ради этого инвестор приобретает активы на долгосрочную перспективу?

Сбербанк считается самой популярной бумагой среди инвесторов. Давайте представим, что в 2013 году мы закупились привилегированными акциями сбербанка на 1 миллион рублей. Посчитаем, сколько бы мы заработали дивидендами и от роста стоимости самой акции.

В январе 2013 года мы с Вами могли взять 12 800 акций по цене 78,11 рублей за 1 штуку.

Заходим на сайт сбербанка и смотрим историю выплат дивидендов

Дивиденды в 2013 и 2014 году облагались налоговой ставкой в 9 %.

С 1 января 2015 года дивиденды облагаются налогом в 13 %

2013: 3,2 рубля дивиденд * 12 800 акций * 0,91 = 37 273 рубля

( Читать дальше )

Перевод активов между своими брокерскими счетами внутри ВТБ

- 14 марта 2023, 12:37

- |

В карточке каждого актива есть кнопка Перевод которая позволяет перенести акцию или облигацию или др. актив на свой другой субсчет (и не только).

Оказалось, что эта функция очень удобная. Например у меня есть основной портфель (счет) с долгосрочными активами. И есть спекулятивный портфель (субсчет). Допустим я не уверен, что буду долго держать условный SBERP. Покупаю на спекулятивный счет. Но видя хорошую динамику роста актива, решаю перевести актив в постоянный портфель. Ничего продавать/покупать не надо, звонить или идти к брокеру тоже не нужно.

Нажимаю кнопку Перевести актив, количество и указываю счет долгосрочного портфеля. В течении рабочего дня акции перенесены в основной портфель. Очень удобно и бесплатно. По сути можно все время перетасовывать активы между счетами-портфелями, как Вам удобнее согласно вашей стратегии.

Может кому пригодится.

НСЖ / ИСЖ - вся правда о них 😱

- 14 марта 2023, 12:20

- |

Причём, они преподносят эти инструменты как аналог обычному депозиту или счёту, мол всё просто и безопасно, но на самом деле…

• Разоблачаем банкиров ✅

НСЖ — это «некая оболочка», в которую входит и страхование жизни, и накопительная программа. ИСЖ имеет похожую структуру, но там остальные деньги инвестируются и прибыль не гарантирована!

Также стоит отметить, что ваши деньги не попадают в зону действия ACB, то есть не защищены, в отличие от вкладов и обычных счетов. Зато есть налоговый вычет 13% (< 15.600 рублей в год).

Ещё вы платите ежегодный взнос, хотя при наступлении страхового случая можете рассчитывать на возмещение, но максимум в 3 раза больше суммы накоплений.

• И в чём же подвох? 🤨

Капиталом вне страховки будете управлять не вы, а прибыль не гарантирована, ибо неизвестно, какую стратегию вообще используют + вряд ли банк сможет верно составить портфель, чтобы он соответствовал вашим параметрам.

( Читать дальше )

- комментировать

- 11.5К |

- Комментарии ( 22 )

Какие компании могут удивить в этом году своими дивидендами?

- 14 марта 2023, 10:55

- |

Например, уже приятно удивила Белуга...

В прошлом году помню удивил МТС.

Газпром удивил дважды (сначала не выплатив, а потом выплатив промежуточные дивы).

Банк Санкт-Петербург удивил, выплатив огромные дивиденды впервые в истории в августе 2022.

👍Кто из компаний может приятно удивить в этом?

То есть какие дивиденды могут быть не в цене?

😫Кто из компаний может неприятно удивить, отменив дивиденды?

Риск для российского рынка акций смещается от политики к глобальному макро

- 14 марта 2023, 10:53

- |

С октября прошлого года наша команда придерживается мнения о том, что лучше держать экспозицию на валюту, чем на акции. В последние недели рынок акций в рублях выглядит достаточно сильным, и в целом это ответ на ослабление рубля (позитивно для экспортеров, которые составляют больше половины индекса). Тем не менее, покупать с горизонтом на год еще не время, так как над рынком постепенно нависает новая угроза — глобальная рецессия.

Наш рынок не связан напрямую с глобальным, поэтому теперь корреляция между РТС и S&P почти ушла. Однако экспортеры зависят от мировых цен на сырье, поэтому глобальная рецессия напрямую негативно повлияет на доходы большинства торгующихся на Мосбирже компаний, так что не принимать ее в расчет было бы ошибкой.

Опережающие индикаторы (PMI, UMCSI, Building Permits) показывают слабость/замедление экономики в США уже несколько месяцев подряд, при этом ФРС продолжает повышать ставки. На прошлой неделе мы узнали, что безработица в США начала расти. На нашем большом мероприятии Strategy Day в декабре мы говорили о том, что США ждет рецессия, и опережающие индикаторы указывают на высокую вероятность ее наступления в период между мартом и маем. Безработица — всегда самый отстающий индикатор (настолько, что обычно она достигает пика уже после окончания рецессии).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал