Избранное трейдера krit345

Необычная ситуёвина...

- 29 апреля 2016, 19:36

- |

Но фишка в том, что из-за праздников наш старый контракт экспирируют по биндексу, опубликованному 04 мая, а не 02 мая. Это достаточно уникальная ситуация. Она означает, что в целях экспиры старый контракт уже сейчас тождественен новому, календарный спред там совершенно лишний.

Да, будет временной лаг — азиатская ночь с 3-ого на 4-ое и утро до опена. Но последнее время азиаты сильно брент не водят и тем более текущий спред если что поможет. Так что… возможность есть. Покупайте спред (short BRK6, long BRM6), может уже к ночи он схлопнется или сократится...

зы: чуть проясню для вопрошающих, это не безриск, не арбитраж, не изимани, я как и все не знаю, сколько будет стоить брент в 10 утра 4-ого мая, но знаю, что поздно вечером 3-го мая наш старый контракт, который сейчас дороже нового на 70-80-90 центов, с точки зрения биндекса будет равен новому, один в один, и если за ночь и утро 4-ого мая острого движения не будет, то этот спред мы положим в карман… как-то так.

- комментировать

- 200 | ★19

- Комментарии ( 233 )

Недостатки фондового околорынка в России (часть вторая)

- 25 апреля 2016, 14:04

- |

Итак, мы продолжаем попытку сделать субъективный срез частного фондового околорынка.

Начало (первая часть) здесь:

smart-lab.ru/blog/324509.php

Рассмотрим отдельные группы частных фондовых околорыночников России. Их у меня получилось девять.

Первая часть:

- Начальная школа

- Украинская описательная школа

- Московская проамериканская школа

- Брокерская альма-матер

- Лагерь для лудоманов

Вторая часть:

6. Махинаторы

7. Самоучки

8. Юродивые

6. МАХИНАТОРЫ (представители: «татарин», «секрет» и др.)

Малочисленная группа, как правило, люди используют некий технический прием, который позволяет повышать доходность на крошечном (50 000 рублей) счете, который выставляется на публику. Например, герой ЛЧИ 2014 «татарин» совершает сделки на мелком счете с плечами, чтобы на предторговой сессии на следующий день в неликвидной акции с ним могли совершить встречную сделку на другом, более крупном счете. В итоге на большом счете получается не очень большой убыток, на мелком – очень большая прибыль. Когда такие махинаторы начинают рассказывать про свою систему – можете зевать и вязать – вам никто правды не скажет (смотри фото). Будет подарено много мелких подробностей, которые срабатывают раз в сто лет. При близком рассмотрении сделок выяснится, что своим же преподаваемым правилам гуру не следует: не выполняются условия по стоп-лоссам, мастер банально усредняется и совершает прочие грешки. Об этом я уже писал:

( Читать дальше )

Постановка цели по прибыли

- 16 апреля 2016, 16:36

- |

SEYP.ru

«Нужно было закрыть сделку раньше. Я слишком жадный»

«Если бы я купил на час раньше, прибыль была бы намного больше»

Наверное каждый трейдер говорил когда-либо эти фразы или слышал от знакомых трейдеров. А бывает так, что по открытой сделке имеется неплохая прибыль. Ослепленный своей удачей трейдер не фиксирует ее в надежде, а может из-за жадности — он хочет заработать больше!

Но рынку не интересно, чего хочет трейдер — рынок меняет направление и прибыль тает на глазах. Трейдер все равно ее не фиксирует — сейчас он надеется зафиксировать прибыль хотя бы по той максимальной цене которая была совсем недавно. Ну да ладно, мысль Вы уловили…

Самообманом мы заниматься не будем и скажем себе честно — будущего не знает никто.

Нам необходимо предельно точно знать где поставить Take Profit.

( Читать дальше )

Дельта-хэджирование и сумасшедшие движения акций!!!

- 04 апреля 2016, 14:27

- |

Не случайно, когда мы видим на своих фильтрах большие проторгованные объемы на опционах, это приводит к большим движениям на акциях за короткий промежуток времени. Имея эту информацию, у вас будет хорошее преимущество. Давайте рассмотрим почему?

Для каждого купленного опциона есть проданный, иными словами это антагонистическая игра (если заработал прибыль, то кто-то потерял такую же сумму). Чаще крупными продавцами опционов (кол/пут) являются брокерские дилеры и маркет-мейкеры, которые выставляют большие блоки опционов по цене аск.

Одна из причин, почему происходят такие большие движения в акциях, является то, что при продаже опциона «колл» крупный дилер должен захеджировать свой опцион через покупку акций. Это может привести к увеличению объема покупок и привести к большим движениям в акции.

Т.к. акция растет и дельта проданного опциона кол тоже подрастет, то дилеры, которые до этого идеально захеджировали опцион по дельте вынуждены покупать еще акции, т.к. дельта по «проданному колу» изменилась.

( Читать дальше )

вчерашний вэбинар про опционные улыбки

- 01 апреля 2016, 17:39

- |

запись вэбинара

Вчера немного рассказал про свой подход к опционным улыбкам.

Приходите на опционную конференцию 9 апреля, продолжим разговор.

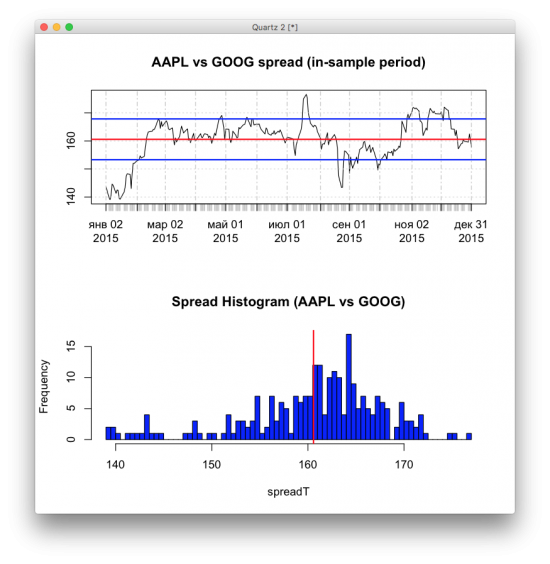

Построение модели для парной торговли акциями Google и Apple на R

- 28 марта 2016, 18:51

- |

Посчитал на R спред между акциями Google и Apple с учётом соотношения (hedge ratio). И нанёс среднюю линию с двумя среднеквадратичными отклонениями сверху и снизу. Красота.

Делается на R это очень просто, код ниже.

require(quantmod)

> startT <- «2015-01-01»

> endT <- «2016-01-01»

> rangeT <- paste(startT, "::", endT, sep="")

> symbols <- c(«AAPL», «GOOG»)

> getSymbols(symbols)

[1] «AAPL» «GOOG»

> tGOOG <- GOOG[,6][rangeT]

> pdtGOOG <- diff(tGOOG)[-1]

> tAAPL <- AAPL[,6][rangeT]

> pdtAAPL <- diff(tAAPL)[-1]

> model <- lm(pdtAAPL ~ pdtGOOG)

> hr <- as.numeric(model$coefficients[1])

> spreadT <- tAAPL — hr * tGOOG

> meanT <- as.numeric(mean(spreadT, na.rm=TRUE))

> sdT <- as.numeric(sd(spreadT, na.rm=TRUE))

> par(mfrow = c(2,1))

> hist(spreadT, col=«blue», breaks = 100, main = «Spread Histogram (AAPL vs GOOG)»)

> plot(spreadT, main=«AAPL vs GOOG spread (in-sample period)»)

> abline(h = meanT, col = «red», lwd = 2)

> abline(h = meanT + 1 * sdT, col = «blue», lwd = 2)

> abline(h = meanT — 1 * sdT, col = «blue», lwd = 2)

Здесь:

meanT — среднее

sdT — среднекв. отклонение

spreadT — спред

par — график с двумя секциями

plot — график

hist — гистограмма

abline — линия поверх графика

model — линейная зависимость модель, МНК

quantmod — библиотека для получения исторических данных

rangeT — временной диапазон

Валютное перемирие. Обзор на предстоящую неделю от 27.03.2016

- 27 марта 2016, 22:52

- |

На уходящей неделе:

Выступления членов ФРС

В отличие от заседания ФРС 16 марта риторика членов ФРС на уходящей неделе была ястребиной.

Чарльз Эванс заявил, что ожидает в этом году двукратное повышение ставки в случае, если рост экономики и инфляции в США не будет существенно превышать прогнозы.

Комментируя текущие прогнозы относительно планируемой траектории повышения ставок ФРС, Эванс признался, что его прогнозы всегда были «на нижней стороне», но сейчас он согласен с большинством членов ФРС относительно прогнозов по повышению ставок.

Эванс является вечным голубем ФРС и подобное заявление говорит о том, что прогнозы ФРС по повышению ставки сейчас наиболее реалистичны.

( Читать дальше )

Спалю ка я, пару непроверенных Граалей?))

- 27 марта 2016, 02:27

- |

итак.

берем инструиент ликвидный по опционам чтоб был — например Si или RTS или… кто на америке или англии там наверное ES или EuroUSD подойдут.

стакан открываем опциона со страйками прилично отдаленными от текущей цены базы

смотрим достаточна ли там ликвидность и спред чтоб адекватный и сама премия близка к теоретической.

далее.

с помощью калькулятора Пивот уровни Тома ДеМарка (можно вот тут вбить OHLC : http://extra.agea.com/ru/tools-ru/calculators/pivot-levels-ru/demarks-pivot-points-ru )

находим предполагаемые границы завтрашнего диапозона дня — там минимум и максимум рассчитывается исходя из цен откр, закр, хай/лоу вшерашнего дня/периода -например для рубля с учетом ночного закрытия рынка и корреляции его с нефтеценами на брент я бы учитывал что открытие рубля не всегда точно отображает то что за ночь было в нефти. а так как рубль привязан к нефти то скорректируйте (это надо минут 10 потратить) цену предпологаемого вчерашнеторгового открытия дня относительно нефти -хотя это не обязательно — итак можно просто OHLC вчерашнего рубля вставить -уровни все равно не попадут всегда точно, но нам и не нужно точность — нам нужно примерно предпологать где будет макс/мин завтра на рынке.

( Читать дальше )

О долларе,о рубле и все... все...все!

- 25 марта 2016, 18:37

- |

«Корпорации не спешат расставаться с долларами и евро, предпочитая расплачиваться с государством рублевыми кредитами, объясняют аналитики.

«Большую часть остальных налоговых выплат экспортеры, вероятно, профинансируют за счет заимствований в ЦБ — по нашим оценкам, на сумму около 250-300 млрд рублей»

2. 15.03.2016 ЦБ выделил 230 млрд рублей дополнительных кредитов через основную операцию рефинансирования — недельное репо, лимит по которому был повышен до рекордных за полтора месяца 670 млрд рублей.

Решение ЦБ можно считать неожиданным, следует из комментариев Райффайзенбанка и «Уралсиб Кэпитал».Решение же нарастить предложение рублей в условиях, когда ликвидность и так и избытке, создает новые риски для рубля, поскольку полученные кредиты могут быть использованы для покупки долларов…

( Читать дальше )

Случайность цен: Давайте проанализируем и посмотрим

- 25 марта 2016, 08:04

- |

Если мы хотим строить прибыльные торговые системы, то надо понимать – случайны ли цены на рынке и или нет, есть ли разница между случайным блужданием и движением цены и в чем оно состоит?

Для более подробного изучения этого вопроса решил быстренько написать небольшую программу и визуально проанализировать.

На графике верхняя и средняя область (а нижний объем) — это свечные графики цены по ES. Один из них построен по реальным ценам, второй по случайным значениям. Как думаете какой из них реальный и почему?

Подумали? Вот ответ, на верхнем — реальные цены, а на среднем — случайное блуждание. На сколько они схожи или отличаются и в чем? Прошу высказываться! ;)

Для желающих «побаловаться» и покопаться поглубже предлагаю скачать мою программку вот тут https://cloud.mail.ru/public/35qz/rAuePAS63 (вирусов нет). Для работы требует .net 4.5 у кого нет могут установить от сюда

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал