SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Kitten

Валютное перемирие. Обзор на предстоящую неделю от 27.03.2016

- 27 марта 2016, 22:52

- |

По ФА…

На уходящей неделе:

Выступления членов ФРС

В отличие от заседания ФРС 16 марта риторика членов ФРС на уходящей неделе была ястребиной.

Чарльз Эванс заявил, что ожидает в этом году двукратное повышение ставки в случае, если рост экономики и инфляции в США не будет существенно превышать прогнозы.

Комментируя текущие прогнозы относительно планируемой траектории повышения ставок ФРС, Эванс признался, что его прогнозы всегда были «на нижней стороне», но сейчас он согласен с большинством членов ФРС относительно прогнозов по повышению ставок.

Эванс является вечным голубем ФРС и подобное заявление говорит о том, что прогнозы ФРС по повышению ставки сейчас наиболее реалистичны.

Члены ФРС Локхарт и Уильямс настроены голосовать за повышение ставки на заседании 27 апреля, если экономические данные будут соответствовать прогнозам с ростом инфляции при отсутствии глобальных рисков.

Мнение Булларда подобно флюгеру, он не считает возможным повышение ставок при падении инфляционных ожиданий, но приветствует крайний рост инфляции и, при уверенности в росте инфляции, будет голосовать за повышение ставки.

Каплан будет голосовать за повышение ставки только при уверенности в среднесрочном росте инфляции и считает, что в текущей ситуации ФРС нужно проявить терпение.

Выводы относительно выступлений членов ФРС:

Для очередного повышения ставки ФРС не хватает уверенности в росте инфляции.

При росте инфляции в марте участники рынка начнут закладывать вероятность повышения ставки на заседании 27 апреля, что приведет к росту курса доллара.

На предстоящей неделе:

1. Nonfarm Payrolls, 1 апреля

Мартовский отчет по рынку труда США станет крайним перед заседанием ФРС 27 апреля.

Если инфляция в марте продолжит рост и члены ФРС решатся на очередное повышение ставки 27 апреля – нонфармы за март должны быть безукоризненными.

Какие данные по рынку труда устроят членов ФРС с учетом, что повышение ставки 27 апреля станет очень смелым шагом, т.к. это проходное заседание без пресс-конференции Йеллен, в сопроводительном заявлении ФРС нет определения баланса рисков, а рыночные ожидания повышения ставки ФРС находятся на уровне 10%?

Очевидно, что общее количество рабочих мест должно быть как минимум больше 200К без пересмотра вниз показателей за прошлые месяцы.

На пресс-конференции 16 марта Йеллен заявила, что рынок труда США находится близко к максимальной занятости, но хотелось бы видеть снижение широкого уровня безработицы U6 на фоне роста зарплат.

С учетом неуверенности членов ФРС в росте инфляции – главным в мартовском отчете по рынку труда станет рост зарплат.

В феврале средняя недельная зарплата упала до 2,2%гг против 2,5%гг ранее.

Второй по величине ритейлер США Costco объявил о повышении минимальных зарплат до 13-13,50 долларов в час по сравнению с 11,50-12 долларов в час ранее.

Рост зарплат логичен, но даже возврат к 2,5%гг вряд ли станет сильным аргументом для повышения ставок, для этого необходим рост выше 2,5%гг.

Уровень безработицы U3, ориентир ФРС, в феврале был 4,9%, а уровень широкой безработицы U6 9,7%.

Снижение обоих уровней безработицы будет фактором в пользу повышения ставки ФРС, как и рост доли участия в рабочей силе выше 62,9%.

Обычно косвенные данные о качестве нонфармов рынок получает из компоненты занятости индексов ISM.

Но в этот раз оба индекса ISM будут опубликованы после выхода нонфармов, поэтому предварительных данных будет немного: ADP, недельные заявки по безработице, отчет Challenger.

Общее количество рабочих мест в феврале составило 242К, это высокий показатель с учетом падения компоненты занятости в февральском индексе сферы услуг ISM до 49,7, т.е. ниже водораздела рецессии.

Поэтому наиболее логично ожидать падение количество новых рабочих мест в марте или, как минимум, пересчет вниз количества созданных новых мест в феврале.

Недельные заявки в марте свидетельствуют в пользу дальнейшего снижения уровня безработицы, данные в четверг дадут полное понимание тенденции за март.

Выводы по мартовскому отчету рынка труда США:

Улучшения на рынке труда США бесспорны и не противоречат повышению ставки ФРС.

Но даже очень хороший отчет вряд ли станет поводом для повышения ставки ФРС 27 апреля, исключение: сильный рост зарплат.

Провальный отчет по рынку труда США в марте станет поводом отложить повышение ставки ФРС даже при условии роста инфляции.

Следовательно, преимущественные риски на падение доллара после публикации нонфармов.

Только при сильном росте зарплат возможен продолжительный рост доллара после публикации нонфармов.

Без роста зарплат максимум можно ожидать первый шип на рост доллара с последующим падением.

2. Экономические данные

Главными данными США на предстоящей неделе станут инфляция потребительских расходов в понедельник, ADP в среду, индекс PMI Чикаго в четверг, ISM промышленности и Мичиган в пятницу.

Участники рынка не увидят публикацию ISM США до выхода данных по рынку труда США, поэтому выводы о качестве нонфармов сделают исходя из индекса PMI Чикаго.

Инфляция стран Еврозоны в марте с публикацией в четверг даст понимание о риторике ЕЦБ.

По динамике инфляции Германии в среду участники рынка будут выстраивать свои позиции перед публикацией общей инфляции Еврозоны.

Также по Еврозоне следует отследить данные по рынку труда Германии и Еврозоны, PMI стран Еврозоны в пятницу.

По Британии финальное чтение ВВП в 4 квартале ожидается без изменений в четверг.

Китай порадует рынки публикацией PMI утром пятницы.

— США:

Понедельник: инфляция потребительских расходов, баланс внешней торговли, незавершенные сделки по продаже жилья;

Вторник: индекс потребительского доверия по версии CB;

Среда: ADP;

Четверг: недельные заявки бр, PMI Чикаго;

Пятница: nonfarm payrolls, ISM промышленности США, Мичиган.

— Еврозона:

Среда: инфляция Германии;

Четверг: инфляция стран Еврозоны, данные по рынку труда Германии;

Пятница: PMI промышленности и рынок труда стран Еврозоны.

При отслеживании данных ЕС следует учесть переход Европы на летнее время.

3. Выступления членов ЦБ

Звездой предстоящей недели станет выступление Йеллен во вторник на тему «Экономические перспективы и денежно-кредитная политика».

Инвесторы будут стремиться понять позицию Йеллен относительно повышения ставки на ближайших заседаниях ФРС и есть ли расхождения между позицией Йеллен и другими членами ФРС в данном вопросе.

Естественно, что по факту спича никто ничего не поймет, но какие-то выводы сделают, а данные США эти выводы потом исправят в правильную сторону.

Их других выступлений членов ФРС следуют отследить Дадли ночью с четверга на пятницу.

Местер выступит после публикации нонфармов, она вечный ястреб и её мнение стоит учитывать только в случае смены риторики на голубиную.

Выступлений членов ЕЦБ на предстоящей неделе не запланировано.

----------------

По ТА…

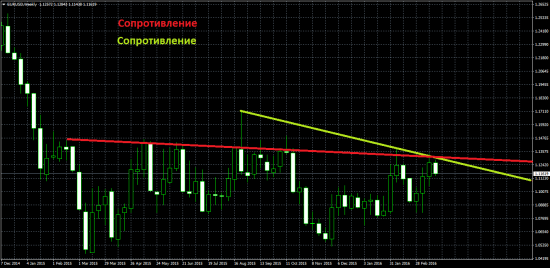

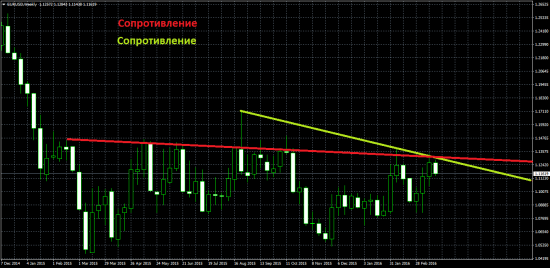

Канал на часах евродоллара пока не пробит истинно согласно зеркалам, но при закреплении вне рамок канала цель 70 пипс:

Более глобально на старших ТФ вероятна одна из двух формаций: канал или треугольник:

С учетом цели флага на 1,1530+- наиболее вероятен канал, при снижении к низу канала логично рассматривать покупки евродоллара.

При закрытии викли выше сопротивлений оформление низов по евродоллару будет закончено до исполнения глобальных целей:

----------------

Рубль

На предстоящей неделе следует ожидать тесную корреляцию динамики долларрубля с нефтью.

Отчет EIA на уходящей неделе вышел смешанный: запасы нефти выросли на 9.36 млн баррелей до максимального уровня ведения статистики, но падение запасов в Кушинге и бензина смягчило реакцию рынка.

Отчет Baker Hughes вышел положительным для роста нефти, невзирая на информацию о расконсервации нефтяных скважин их количество продолжило сокращаться до 372 с 387 ранее.

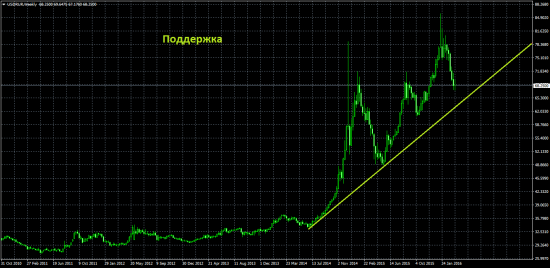

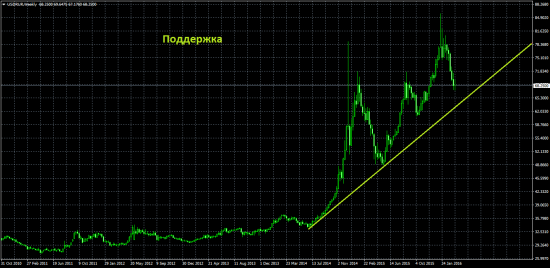

По ТА нефть остается в канале:

Выход из канала определит направление, но отчет Baker Hughes ещё полностью не отыгран рынком нефти и, при отсутствии новой информации, логично продолжение роста нефти.

Падение долларрубля без улучшения геополитической ситуации ниже 63-64 алогично:

Для этого необходим рост перспектив отмены санкций летом.

----------------

Выводы:

Среднесрочно.

После ястребиной риторики членов ФРС с намерениями возможного повышения ставки на заседании 27 апреля ЦБ Китая заявил, что в случае сильного роста доллара будет вынужден продолжить девальвацию юаня.

При девальвации юаня на фондовых рынках начнется очередная волна падения, которая будет сопровождаться ростом евродоллара.

Т.е. низы по евродоллару ограничены.

При росте евродоллара выше 1.15 можно ожидать вербальные интервенции ЕЦБ, геополитическая напряженность в Европе также не способствует устойчивому росту евродоллара.

Наиболее логична ситуация отсутствия изменений монетарных политик ФРС, ЕЦБ, ВоЯ до саммита G7 26-27 мая, что благоприятствует восходящему флэту евродоллара.

Локально.

Публикация финала ВВП США в пятницу уходящей недели и инфляция потребительских расходов США в понедельник будут в полной мере отыграны во вторник, т.к. в большинстве стран длинные выходные.

ВВП США вышло лучше прогноза в отношении потребления и внешней торговли, но прибыль компаний упала на 8,4%, что может быть ранним предупреждением о возможной рецессии.

Поэтому позитив от пересмотра ВВП США вверх уравновешивается негативом и суммарно не дает инвестором сигнал для покупки доллара.

Практически при любых данных предстоящей недели низы по евродоллару ограничены, т.к. участники рынка не смогут сделать вывод о вероятном повышении ставки ФРС.

При выходе инфляции потребительских расходов выше прогноза потребуется подтверждение роста инфляции в марте, т.к. члены ФРС утверждают, что рост инфляции в январе-феврале может быть вызван сезонными факторами.

При выходе хороших нонфармов для роста ожиданий относительно повышения ставки ФРС необходим сильный рост зарплат, который на текущем этапе проблематичен.

Но при слабых данных США рост евродоллара будет стремительным.

В связи с этим падение евродоллара будет ограничено низом канала на дейли и все риски направлены на рост евродоллара.

Идеальный (базовый) сценарий:

Коррект евродоллара вверх с текущих уровней или после ещё одного снижения к низу канала на часах к середине-верху 1.12й.

Последующее падение евродоллара к началу-середине 1.10й и разворот в 1.14ю фигуру.

Вариант «Б» (форс-мажорный):

С околотекущих уровней или после снижения к низу канала на часах евродоллара разворот вверх в 1.14 фигуру.

-----------------

Моя тактика:

На выходные ушла без позиций по евродоллару.

Планирую лонги евродоллара с околотекущих уровней или от верха 1.10й-начала 1.11й при первоначальном снижении.

При росте евродоллара до нонфармов на втором счету возможно открытие хеджирующих шортов евродоллара от середины 1.12й.

При падении евродоллара первым шипом на нонфармах в начало-середину 1.10й планирую открытие лонгов евродоллара с учетом ФА.

На уходящей неделе:

Выступления членов ФРС

В отличие от заседания ФРС 16 марта риторика членов ФРС на уходящей неделе была ястребиной.

Чарльз Эванс заявил, что ожидает в этом году двукратное повышение ставки в случае, если рост экономики и инфляции в США не будет существенно превышать прогнозы.

Комментируя текущие прогнозы относительно планируемой траектории повышения ставок ФРС, Эванс признался, что его прогнозы всегда были «на нижней стороне», но сейчас он согласен с большинством членов ФРС относительно прогнозов по повышению ставок.

Эванс является вечным голубем ФРС и подобное заявление говорит о том, что прогнозы ФРС по повышению ставки сейчас наиболее реалистичны.

Члены ФРС Локхарт и Уильямс настроены голосовать за повышение ставки на заседании 27 апреля, если экономические данные будут соответствовать прогнозам с ростом инфляции при отсутствии глобальных рисков.

Мнение Булларда подобно флюгеру, он не считает возможным повышение ставок при падении инфляционных ожиданий, но приветствует крайний рост инфляции и, при уверенности в росте инфляции, будет голосовать за повышение ставки.

Каплан будет голосовать за повышение ставки только при уверенности в среднесрочном росте инфляции и считает, что в текущей ситуации ФРС нужно проявить терпение.

Выводы относительно выступлений членов ФРС:

Для очередного повышения ставки ФРС не хватает уверенности в росте инфляции.

При росте инфляции в марте участники рынка начнут закладывать вероятность повышения ставки на заседании 27 апреля, что приведет к росту курса доллара.

На предстоящей неделе:

1. Nonfarm Payrolls, 1 апреля

Мартовский отчет по рынку труда США станет крайним перед заседанием ФРС 27 апреля.

Если инфляция в марте продолжит рост и члены ФРС решатся на очередное повышение ставки 27 апреля – нонфармы за март должны быть безукоризненными.

Какие данные по рынку труда устроят членов ФРС с учетом, что повышение ставки 27 апреля станет очень смелым шагом, т.к. это проходное заседание без пресс-конференции Йеллен, в сопроводительном заявлении ФРС нет определения баланса рисков, а рыночные ожидания повышения ставки ФРС находятся на уровне 10%?

Очевидно, что общее количество рабочих мест должно быть как минимум больше 200К без пересмотра вниз показателей за прошлые месяцы.

На пресс-конференции 16 марта Йеллен заявила, что рынок труда США находится близко к максимальной занятости, но хотелось бы видеть снижение широкого уровня безработицы U6 на фоне роста зарплат.

С учетом неуверенности членов ФРС в росте инфляции – главным в мартовском отчете по рынку труда станет рост зарплат.

В феврале средняя недельная зарплата упала до 2,2%гг против 2,5%гг ранее.

Второй по величине ритейлер США Costco объявил о повышении минимальных зарплат до 13-13,50 долларов в час по сравнению с 11,50-12 долларов в час ранее.

Рост зарплат логичен, но даже возврат к 2,5%гг вряд ли станет сильным аргументом для повышения ставок, для этого необходим рост выше 2,5%гг.

Уровень безработицы U3, ориентир ФРС, в феврале был 4,9%, а уровень широкой безработицы U6 9,7%.

Снижение обоих уровней безработицы будет фактором в пользу повышения ставки ФРС, как и рост доли участия в рабочей силе выше 62,9%.

Обычно косвенные данные о качестве нонфармов рынок получает из компоненты занятости индексов ISM.

Но в этот раз оба индекса ISM будут опубликованы после выхода нонфармов, поэтому предварительных данных будет немного: ADP, недельные заявки по безработице, отчет Challenger.

Общее количество рабочих мест в феврале составило 242К, это высокий показатель с учетом падения компоненты занятости в февральском индексе сферы услуг ISM до 49,7, т.е. ниже водораздела рецессии.

Поэтому наиболее логично ожидать падение количество новых рабочих мест в марте или, как минимум, пересчет вниз количества созданных новых мест в феврале.

Недельные заявки в марте свидетельствуют в пользу дальнейшего снижения уровня безработицы, данные в четверг дадут полное понимание тенденции за март.

Выводы по мартовскому отчету рынка труда США:

Улучшения на рынке труда США бесспорны и не противоречат повышению ставки ФРС.

Но даже очень хороший отчет вряд ли станет поводом для повышения ставки ФРС 27 апреля, исключение: сильный рост зарплат.

Провальный отчет по рынку труда США в марте станет поводом отложить повышение ставки ФРС даже при условии роста инфляции.

Следовательно, преимущественные риски на падение доллара после публикации нонфармов.

Только при сильном росте зарплат возможен продолжительный рост доллара после публикации нонфармов.

Без роста зарплат максимум можно ожидать первый шип на рост доллара с последующим падением.

2. Экономические данные

Главными данными США на предстоящей неделе станут инфляция потребительских расходов в понедельник, ADP в среду, индекс PMI Чикаго в четверг, ISM промышленности и Мичиган в пятницу.

Участники рынка не увидят публикацию ISM США до выхода данных по рынку труда США, поэтому выводы о качестве нонфармов сделают исходя из индекса PMI Чикаго.

Инфляция стран Еврозоны в марте с публикацией в четверг даст понимание о риторике ЕЦБ.

По динамике инфляции Германии в среду участники рынка будут выстраивать свои позиции перед публикацией общей инфляции Еврозоны.

Также по Еврозоне следует отследить данные по рынку труда Германии и Еврозоны, PMI стран Еврозоны в пятницу.

По Британии финальное чтение ВВП в 4 квартале ожидается без изменений в четверг.

Китай порадует рынки публикацией PMI утром пятницы.

— США:

Понедельник: инфляция потребительских расходов, баланс внешней торговли, незавершенные сделки по продаже жилья;

Вторник: индекс потребительского доверия по версии CB;

Среда: ADP;

Четверг: недельные заявки бр, PMI Чикаго;

Пятница: nonfarm payrolls, ISM промышленности США, Мичиган.

— Еврозона:

Среда: инфляция Германии;

Четверг: инфляция стран Еврозоны, данные по рынку труда Германии;

Пятница: PMI промышленности и рынок труда стран Еврозоны.

При отслеживании данных ЕС следует учесть переход Европы на летнее время.

3. Выступления членов ЦБ

Звездой предстоящей недели станет выступление Йеллен во вторник на тему «Экономические перспективы и денежно-кредитная политика».

Инвесторы будут стремиться понять позицию Йеллен относительно повышения ставки на ближайших заседаниях ФРС и есть ли расхождения между позицией Йеллен и другими членами ФРС в данном вопросе.

Естественно, что по факту спича никто ничего не поймет, но какие-то выводы сделают, а данные США эти выводы потом исправят в правильную сторону.

Их других выступлений членов ФРС следуют отследить Дадли ночью с четверга на пятницу.

Местер выступит после публикации нонфармов, она вечный ястреб и её мнение стоит учитывать только в случае смены риторики на голубиную.

Выступлений членов ЕЦБ на предстоящей неделе не запланировано.

----------------

По ТА…

Канал на часах евродоллара пока не пробит истинно согласно зеркалам, но при закреплении вне рамок канала цель 70 пипс:

Более глобально на старших ТФ вероятна одна из двух формаций: канал или треугольник:

С учетом цели флага на 1,1530+- наиболее вероятен канал, при снижении к низу канала логично рассматривать покупки евродоллара.

При закрытии викли выше сопротивлений оформление низов по евродоллару будет закончено до исполнения глобальных целей:

----------------

Рубль

На предстоящей неделе следует ожидать тесную корреляцию динамики долларрубля с нефтью.

Отчет EIA на уходящей неделе вышел смешанный: запасы нефти выросли на 9.36 млн баррелей до максимального уровня ведения статистики, но падение запасов в Кушинге и бензина смягчило реакцию рынка.

Отчет Baker Hughes вышел положительным для роста нефти, невзирая на информацию о расконсервации нефтяных скважин их количество продолжило сокращаться до 372 с 387 ранее.

По ТА нефть остается в канале:

Выход из канала определит направление, но отчет Baker Hughes ещё полностью не отыгран рынком нефти и, при отсутствии новой информации, логично продолжение роста нефти.

Падение долларрубля без улучшения геополитической ситуации ниже 63-64 алогично:

Для этого необходим рост перспектив отмены санкций летом.

----------------

Выводы:

Среднесрочно.

После ястребиной риторики членов ФРС с намерениями возможного повышения ставки на заседании 27 апреля ЦБ Китая заявил, что в случае сильного роста доллара будет вынужден продолжить девальвацию юаня.

При девальвации юаня на фондовых рынках начнется очередная волна падения, которая будет сопровождаться ростом евродоллара.

Т.е. низы по евродоллару ограничены.

При росте евродоллара выше 1.15 можно ожидать вербальные интервенции ЕЦБ, геополитическая напряженность в Европе также не способствует устойчивому росту евродоллара.

Наиболее логична ситуация отсутствия изменений монетарных политик ФРС, ЕЦБ, ВоЯ до саммита G7 26-27 мая, что благоприятствует восходящему флэту евродоллара.

Локально.

Публикация финала ВВП США в пятницу уходящей недели и инфляция потребительских расходов США в понедельник будут в полной мере отыграны во вторник, т.к. в большинстве стран длинные выходные.

ВВП США вышло лучше прогноза в отношении потребления и внешней торговли, но прибыль компаний упала на 8,4%, что может быть ранним предупреждением о возможной рецессии.

Поэтому позитив от пересмотра ВВП США вверх уравновешивается негативом и суммарно не дает инвестором сигнал для покупки доллара.

Практически при любых данных предстоящей недели низы по евродоллару ограничены, т.к. участники рынка не смогут сделать вывод о вероятном повышении ставки ФРС.

При выходе инфляции потребительских расходов выше прогноза потребуется подтверждение роста инфляции в марте, т.к. члены ФРС утверждают, что рост инфляции в январе-феврале может быть вызван сезонными факторами.

При выходе хороших нонфармов для роста ожиданий относительно повышения ставки ФРС необходим сильный рост зарплат, который на текущем этапе проблематичен.

Но при слабых данных США рост евродоллара будет стремительным.

В связи с этим падение евродоллара будет ограничено низом канала на дейли и все риски направлены на рост евродоллара.

Идеальный (базовый) сценарий:

Коррект евродоллара вверх с текущих уровней или после ещё одного снижения к низу канала на часах к середине-верху 1.12й.

Последующее падение евродоллара к началу-середине 1.10й и разворот в 1.14ю фигуру.

Вариант «Б» (форс-мажорный):

С околотекущих уровней или после снижения к низу канала на часах евродоллара разворот вверх в 1.14 фигуру.

-----------------

Моя тактика:

На выходные ушла без позиций по евродоллару.

Планирую лонги евродоллара с околотекущих уровней или от верха 1.10й-начала 1.11й при первоначальном снижении.

При росте евродоллара до нонфармов на втором счету возможно открытие хеджирующих шортов евродоллара от середины 1.12й.

При падении евродоллара первым шипом на нонфармах в начало-середину 1.10й планирую открытие лонгов евродоллара с учетом ФА.

16 |

Читайте на SMART-LAB:

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

Как устроен бизнес ДОМ.PФ? Рассказываем в интервью

☝️ Говорим на сложные темы простым языком 🔵Как устроен бизнес ДОМ.PФ? 🔵Кто сегодня инвестирует в компанию? 🔵Что в планах на ближайшее...

14:19

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВоЕ

- волновая разметка

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- прогноз 2026

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- технический анализ

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

Потому что на прошлой недели было некоторое расхождение корреляции вследствие налогового периода, который закончился.

В целом да.

С нас причитается)))

Привет, моя радость!

С нас это с евробыков?)

Посмотрим, пока банки с ума сошли, скопом рекомендуют клиентам шорты евродоллара.

)))

Пока Йеллен боится рынка)

Ну, она традиционно всего опасается)

Хотя при текущем стабилизации нефти и курса доллара может во вторник нечто неожиданное скажет)))

Если мы берем мандат ФРС, то он двойной в отличие от большинства ЦБ: инфляция+рынок труда.

В отношении главного ориентира, роста инфляции, члены ФРС не уверены.

А так ФРС учитывает всё, пока нет сильного роста инфляции, потом им придется учитывать только инфляцию.

Если, конечно, это «потом» настанет, а ранее роста цен на нефть вряд ли настанет.

ФРС нужно понять одно: курс доллара сейчас наиболее важен и его нужно защищать.

Пока это понимание доходит до Йеллен с большим трудом.

QE-4 вряд ли, с текущими реинвестициями можно считать, что пока QE-3 не заканчивалось

Да после терактов в Брюсселе вообще в фунт как-то не тянет.

Там кредитно-дефолтные свопы растут на фоне роста ожиданий спекулянтов, что электорат Британии будет голосовать в пользу Brexit.

Хотя крайний опрос показал, что только 6% британцев ожидают, что теракты в Брюсселе окажут влияние на исход референдума.

А так отношение к защищенности Британии в составе ЕС и вне рамок ЕС примерно соответствует общему распределению голосов: 40% считает, что Британия лучше защищена в ЕС, 37% чувствуют себя более защищенными вне ЕС, а 24% пока не знают.

И пока эти 24% не определяться: фунт будет колбасить.

Тем более, пасхальные яйца при выходе из ЕС обещают стать дешевле))))

По уму вроде как фунту нужно хотя бы откорректироваться вменяемо вверх после падения на Брюсселе.

Но уверенности нет, слишком сильно упал.

А ниже 1.38 пропасть.

Поэтому неопределившиеся не определятся почем хотят покупать яйца: я пас по фунту.

Ну, если чего-то очень вкусного не дадут, конечно.

У букмекеров ставки всегда были в пользу ЕС и со временем тренд только на рост, не заметила корреляции между этими ставками и фрикциями фунта(

Спасибо, солнышко!