Блог им. Kitten |Конец эпохи. Обзор на предстоящую неделю от 26.09.2021

- 26 сентября 2021, 22:55

- |

По ФА…

Заседание ФРС

Решение и прогнозы ФРС были ястребиными.

Указание по программе QE в «руководстве вперед» ФРС теперь гласит, что «если прогресс в целом будет продолжаться в соответствии с ожиданиями, то вскоре может потребоваться умеренное уменьшение темпа покупки активов».

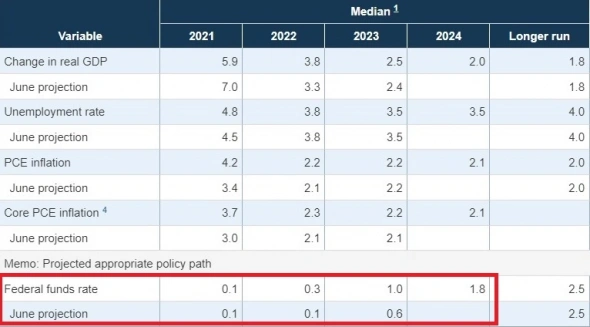

Члены ФРС дали себе волю в прогнозах, медианные прогнозы по ставкам предполагают 7 повышений ставки до конца 2024 года до 1,8% с первым повышением в 2022 году.

Прогнозы с июня были значительно пересмотрены, при этом резкое повышение траектории ставок с ухудшением прогнозов по росту ВВП США и уровню безработицы нивелирует все заявления ФРС в крайние года о том, что приоритетом является рынок труда, а не инфляция, а монетарная политика будет тесно связана с качеством фактических экономических отчетов:

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 28 )

Блог им. Kitten |Экстренный стоп-кран ЕС. Обзор на предстоящую неделю от 12.07.2020

- 19 июля 2020, 20:41

- |

По ФА…

На уходящей неделе:

Заседание ЕЦБ

Заседание ЕЦБ не принесло сюрпризов.

Политика ЕЦБ осталась неизменной, Лагард заявила о значительной неопределенности по перспективам роста экономики Еврозоны и необходимости в значительных монетарных стимулах для поддержки восстановления экономики.

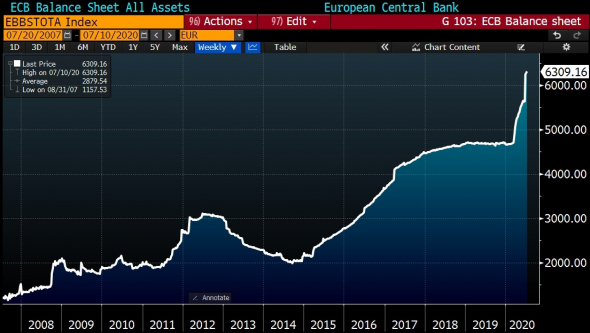

Кристин подтвердила, что покупки ГКО стран Еврозоны в последнее время уменьшились, ибо фрагментация на долговых рынках Еврозоны снизилась, хотя рост баланса ЕЦБ пока не подтверждает данное заявление:

( Читать дальше )

Блог им. Kitten |Школа кризиса . Обзор на предстоящую неделю от 12.07.2020

- 12 июля 2020, 22:40

- |

По ФА…

1. Заседание ЕЦБ, 16 июля

Заседание ЕЦБ будет проходным.

Предыдущее решение ЕЦБ об увеличении размера программы PEPP на 600 млрд евро даже в стрессовой ситуации на долговых рынках обеспечит необходимый объем покупок ГКО стран Еврозоны до весны, а курс евро недостаточно вырос для того, чтобы члены ЕЦБ задумались о дальнейшем снижении ставок, не говоря о том, что северные страны выступают против дальнейшего снижения ставок в отрицательную область и при первых признаках возвращения экономики к росту мечтают повысить депозитную ставку до нуля.

Глава ЕЦБ Лагард в интервью на уходящей неделе любезно предупредила участников рынка о том, что новых стимулов на предстоящем заседании объявлено не будет, т.к. ЕЦБ ранее предпринял достаточные действия.

В целом, предстоящее заседание ЕЦБ не вызывает интереса, особенно с учетом новой традиции Лагард, при которой она пытается оставить как можно меньше времени для вопросов, зачитывая пространное вступительное заявление на протяжении получаса.

Баланс ЕЦБ растет и увеличится как минимум ещё на триллион евро перед возможным изменением политики:

( Читать дальше )

Блог им. Kitten |Германия приняла корону ЕС. Обзор на предстоящую неделю от 05.07.2020

- 05 июля 2020, 21:45

- |

По ФА…

На уходящей неделе:

— Протокол ФРС

Вывод протокола ФРС был нейтрален по сравнению с ожиданиями участников рынка.

Члены ФРС подтвердили, что намерены использовать весь свой набор инструментов для поддержки экономики США и готовы дать указания по длительности сохранения ставок на текущих уровнях, а также предоставить ясность в отношении программы QE, на ближайших заседаниях после обретения понимания по перспективам роста экономики США.

Подробности обсуждения указывают на то, что большинство членов ФРС склоняются к гарантиям по сохранению ставок на текущих уровнях до достижения пороговых значений инфляции/безработицы, причем многие члены ФРС выступают за сохранения ставок неизменными до достижения уровня инфляции в 2,0%гг и закрепления выше него.

Протокол ФРС предоставил детальные обсуждения в отношении таргетирования кривой доходности ГКО США.

В целом, члены ФРС признали опыт ЦБ Австралии в отношении контроля доходности ГКО наиболее приемлемым для реализации в США.

Тем не менее, члены ФРС выразили ряд сомнений в отношении данного инструмента, ибо ФРС при взятии обязательств по таргетированию доходности ГКО США может потерять контроль над ростом баланса, особенно при приближении момента выхода из данной политики.

Также члены ФРС признают трудность по привязке контроля доходности ГКО США к пороговым уровням инфляции/доходности, ибо при таргетировании доходности ГКО США логична привязка к календарным срокам.

Члены ФРС согласились с тем, что необходимо провести дополнительный анализ данного инструмента и экономических последствий его введения.

( Читать дальше )

Блог им. Kitten |Горькие раздумья Меркель. Обзор на предстоящую неделю от 01.07.2018

- 01 июля 2018, 22:46

- |

По ФА…

1. Протокол ФРС, 5 июля

Сопроводительное заявление и новые прогнозы от заседания ФРС 13 июня были яростно ястребиными:

— Члены ФРС повысили прогнозы по повышению ставок до четырех в этом году, рост ставок выше нейтрального уровня ожидается уже в следующем году;

— «Руководство вперед» ФРС было изменено на более ястребиное с отменой указания о том, что «ставки будут находиться ниже долгосрочных уровней некоторое время»;

— Глава ФРС Пауэлл сообщил, что среди членов ФРС идет дискуссия по отказу от характеристики монетарной политики как «аккомодационной»;

— Члены ФРС оставили неизменным естественный уровень безработицы на уровне 4,5%, что говорит о сохранении ожиданий роста зарплат и веры в кривую Филлипса;

— Прогнозы по росту инфляции были повышены.

Нет сомнений в том, что протокол будет содержать обсуждение причин изменения позиции членов ФРС на более ястребиную и потенциально способен привести к росту доллара.

Но, в свете пятничных высказываний главы Национального экономического совета Белого дома Ларри Кадлоу, инвесторы в первую очередь будут искать в протоколе ФРС указания на факторы, которые могут привести к замедлению темпа повышения ставок.

Ларри Кадлоу заявил, что политика администрации Трампа, способствующая ускорению росту экономики, не приводит к росту инфляции, и он надеется, что ФРС будет повышать ставки медленными темпами.

Кадлоу сообщил, что он периодически встречается с главой ФРС Пауэллом, который является «хорошим человеком и понимает ситуацию».

Сообщения экономического советника Трампа нужно трактовать как попытку открытого давления на ФРС, что является недопустимым.

Инвесторы будут опасаться потери независимости ФРС, что приведет к падению доллара вне зависимости от экономических данных.

На текущий момент инвесторы ещё верят в независимость ФРС, но давление со стороны администрации Трампа будет нарастать по мере приближения даты промежуточных выборов в Конгресс и, при малейших признаках готовности ФРС «прогнуться» вслед призывам Трампа, доллар может отвесно рухнуть.

( Читать дальше )

Блог им. Kitten |Сократить сокращение, увеличив рост и снизив цены. Обзор на предстоящую неделю от 24.06.2018

- 24 июня 2018, 22:31

- |

По ФА…

1. Саммит ЕС, 28-29 июня

Начало уходящей недели порадовало достижением договоренности между Меркель и Макроном по созданию общего бюджета Еврозоны и изменению соглашения по иммиграции.

Ранее Меркель всячески противостояла созданию общего бюджета для направлений инвестиций в те страны Еврозоны, рост экономики которых отстает, т.е. в проблемные южные страны, но формирование нового правительства Италии заставило её пойти на уступки.

Детали по размеру общего бюджета Еврозоны и принципам выделения инвестиций должны быть определены к концу текущего года, а сам бюджет Еврозоны должен быть создан в 2021 году.

Казалось бы, проблемы Еврозоны решены, т.к. перераспределение денег налогоплательщиков богатых стран более бедным странам помогут сделать экономику Еврозоны более однородной, что приведет к падению рейтингов партий евроскептиков.

Но правительство Италии выступило против соглашения по иммиграции, к нему присоединились правительства Греции и Мальты, на что минфин Германии Шольц заявил, что проект по созданию бюджета Еврозоны также находится под вопросом, ибо многие северные страны выступают против него.

Президент Франции Макрон прояснил ситуацию более понятным языком – те страны, которые не хотят идти на компромисс в вопросе иммиграции, не получат инвестиций.

В ответ глава МВД Италии и лидер партии «Лига Севера» Сальвини заявил, что на проверку существования ЕС остался год, его судьбу решит создание единого бюджета Еврозоны и выборы в Европарламент 2019 года, намекая на то, что ЕС может развалиться в результате общего согласия стран-членов.

( Читать дальше )

Блог им. Kitten |То, что мертво, умереть не может. Обзор на предстоящую неделю от 17.06.2018

- 17 июня 2018, 22:02

- |

По ФА…

— Заседание ФРС

Итоги заседания ФРС оказались выше ожиданий рынка, единственным фактическим решением с голубиным оттенком стало повышение ставки по обязательным и избыточным резервам на 0,20% до 1,95% при повышении основной ставки на 0,25%.

Кратковременность роста доллара по факту заседания ФРС была связана с переключением внимания участников рынка на заседание ЕЦБ, краткосрочные спекулянты использовали падение евродоллара для покупок перед ожидаемым оглашением ЕЦБ о сворачивании программы QE.

Из сопроводительного заявления ФРС исчезла формулировка о том, что «ставки будут находиться ниже долгосрочных уровней некоторое время», а в ходе пресс-конференции Пауэлл заявил, что в ФРС идет дискуссия по отказу от характеристики монетарной политики как «аккомодационной».

Хотя, по утверждению Пауэлла, это не станет сигналом о перемене политики, а будет констатацией факта в момент, когда ставки приблизятся к нейтральным уровням.

Пауэлл объявил о принятии решения о проведении пресс-конференций после каждого заседания ФРС с января 2019 года, но заверил, что это решение не является сигналом об изменении политики и темпа повышения ставок.

( Читать дальше )

Блог им. Kitten |Меркель вызывает Драги на ковёр. Обзор на предстоящую неделю от 03.06.2018

- 03 июня 2018, 22:22

- |

По ФА…

Nonfarm Payrolls

Отчет по рынку труда за май вышел уверенно сильным, подтвердив рост экономики США, но он не привел к переоценке рыночных ожиданий по темпу повышения ставок ФРС.

Основные компоненты майского отчета по рынку труда США:

— Количество новых рабочих мест 223К против 190К+- прогноза, ревизия за два предыдущих месяца +15К: в марте до 155К против 135К ранее, в апреле до 159К против 164К ранее;

— Уровень безработицы U3 3,8% против 3,9% ранее:

— Уровень безработицы U6 7,6% против 7,8% ранее:

— Участие в рабочей силе 62,7% против 62,8% ранее;

— Рост зарплат 2,7%гг против 2,6% ранее;

— Средняя продолжительность рабочей недели 34,5 против 34,5 ранее.

Рост зарплат по-прежнему остается слабым:

( Читать дальше )

Блог им. Kitten |ЕЦБ — главная симфония 2018 года. Обзор от 24.12.2017

- 25 декабря 2017, 23:48

- |

Уходящий 2017 год не радовал инвесторов волатильностью.

Доходности ГКО оставались на низких уровнях, а фондовый рынок США хоть и двигался в восходящем тренде, но поводом для роста было единодушное желание инвесторов дотянуть до ратификации налоговой реформы, чтобы зафиксировать прибыль по более низкой налоговой ставке.

Некоторые трейдеры на фоне ограниченных возможностей для инвестирования попытали счастья в биткоине, невзирая на понимание отсутствия реальной ценности данного актива.

Но, после закрытия разрыва между спотом и фьючерсами, интерес к биткоину упал к концу года, т.к. данный инструмент не подходит для консервативной торговли по причине отсутствия возможности установки вменяемых стопов.

Каким будет наступающий 2018 год?

Это год разворота трендов, т.к. ЦБ мира начнут сворачивать текущую мягкую политику вслед за ФРС.

В первую очередь это приведет к сдутию пузыря на долговом рынке, доходности ГКО мира развернутся в долгосрочный восходящий тренд.

Фондовый рынок США станет адекватно реагировать на фундаментальные показатели, что приведет к нисходящему корректу или обвалу в зависимости от способности Трампа реализовать проект по инвестициям в инфраструктуру на двухпартийной основе.

Одним из главных драйверов изменения направления перетоков капитала станет политика ЕЦБ, сворачивание кэрри-трейда по евро приведет к значительному росту валюты.

Впрочем, везде есть подводные камни, обойти которые поможет путеводитель на год.

( Читать дальше )

Блог им. Kitten |Паштет из Меркель со скидкой от Трампа. Обзор на предстоящую неделю от 26.11.2017

- 26 ноября 2017, 22:07

- |

По ФА…

На уходящей неделе:

Протокол ФРС

Протокол от заседания ФРС 31 октября-1 ноября отличался по предыдущих по стилю обсуждения и изложения.

Вероятно, это связано с назначением Пауэлла на пост главы ФРС, т.к. Трамп поставил в известность Джея о своем выборе 31 октября, логично предположить, что Йеллен позволила Пауэллу потренироваться в новом качестве, что отразилось на ходе дискуссии.

Само обсуждение было более запутанным, разбивка на группы участников в сумме не соответствовала общему количеству членов ФРС, тональность риторики сдвинулась в голубиную сторону.

Позитивные моменты протокола:

— Многие члены ФРС считают, что ещё одно повышение ставки будет оправдано в ближайшей перспективе, если поступающие данные подтвердят среднесрочные прогнозы;

— Рынок труда продолжает рост выше прогнозов ФРС, многие члены ФРС считают, что рынок труда достиг полной занятости или выше и ожидают продолжения роста в ближайшие месяцы;

— Многие члены ФРС считают, что замедление роста инфляции происходит по причине временных/специфических факторов;

— Большинство членов ФРС ожидает роста инфляции в среднесрочной перспективе на фоне роста рынка труда;

— Экономика США стабильно растет, влияние ураганов будет временным и не повлияет на среднесрочный тренд;

— Несколько членов ФРС отметили, что легкие финансовые условия могут повредить финансовой стабильности, особенно с учетом рисков роста инфляции на фоне достижения полной занятости.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс