Избранное трейдера Kostlc

ИБШ результат за октеноябрь

- 20 ноября 2020, 16:30

- |

Я сам индексным инвестированием не занимаюсь, считаю это что-то между инвестированием и отдачей денег дядюшке управляющему (которому нужна лишь комиссия, а не результат), поэтому, когда смотрю на состав российского индекс МосБиржи или других индексов – мне их редко хочется покупать. Поэтому я, месяц назад, в качестве эксперимента решил сделать свой мини индекс под названием «Индекс Без Шлака»(ИБШ) на российских рынок, сейчас объясню почему так.

Большинство людей плохо понимает, что покупая ETF на индекс, например, сейчас, они из вложенных 1000 рублей на 100 рублей (10%) покупают, например Яндекс на максимумах (и переоцененный, на мой взгляд, на текущий момент). Я уже не говорю о всяких шлаках (мое мнение, прошу не обижаться), которые по непонятным мне причинам в индекс Мосбиржи попали: МКБ, Киви и т.д.

( Читать дальше )

- комментировать

- 5К | ★5

- Комментарии ( 12 )

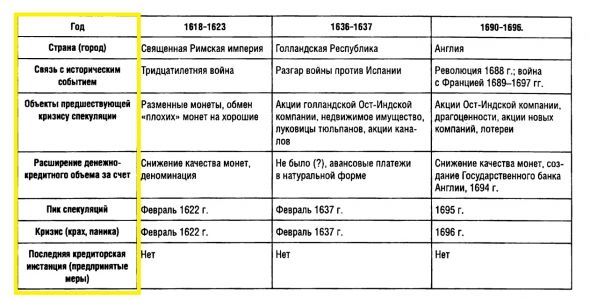

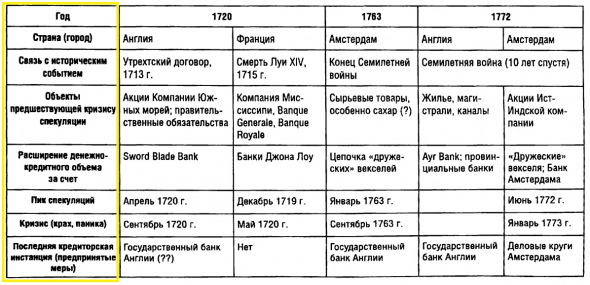

Газпром нефть. Обзор финансовых показателей МСФО за 3-й квартал 2020 года

- 20 ноября 2020, 11:26

- |

Компания опубликовала производственные и финансовые результаты за 3-й квартал 2020 года.

Начнем с производственных показателей.

Добыча нефти, конденсата и жидких углеводородов снизилась на 10,5% относительно прошлого года, и на 2,6% относительно предыдущего квартала.

Добыча газа увеличилась на 6,8% относительно прошлого года, и на 1,4% относительно предыдущего квартала.

( Читать дальше )

Дефолты задерживаются

- 20 ноября 2020, 09:10

- |

Количество дефолтов в мире по облигациям, имеющих кредитные рейтинги. Источник: S&P Global

Рост напряженности в экономиках усиливается, реализуются мощные риски остановки бизнеса, которые приводят повышению оценки рискованности компаний и вложений в их инструменты. И если весеннее повышение спредов уже компенсировалось восстановлением котировок, то экономическая оценка риска рейтинговыми агентствами по-прежнему остается высокой. В ходе кризисных событий весны рейтинговые агентства начали массовую переоценку кредитоспособности компаний, предполагая, что для многих из них неисполнение обязательств — вопрос ближайшего времени. Сниженные рейтинги и оценки остаются прежними.

( Читать дальше )

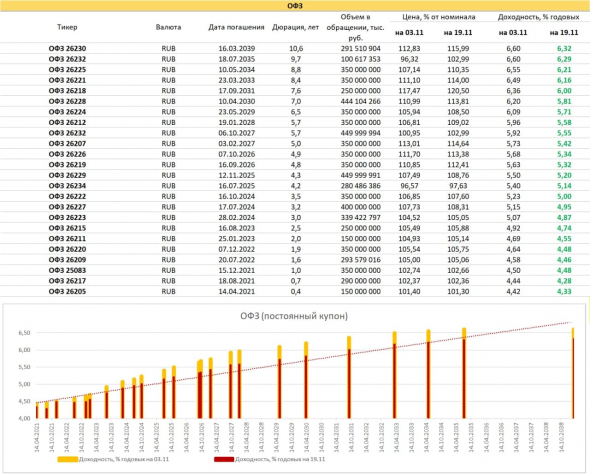

PRObondsмонитор. ОФЗ, субфеды, корпоративные облигации. 4,5-7% более-менее разумной рублевой доходности

- 20 ноября 2020, 08:07

- |

Банк России не исключает дальнейшего понижение ключевой ставки (сейчас 4,25%). Ставки депозитов, инфляция, доходности ОФЗ, фактически, исключают такую возможность. Вся кривая доходности ОФЗ дает премию к ключевой ставке. И даже заметный рост котировок госбумаг в ноябре расклада не изменил.

Что касается самого роста котировок, я и не ждал его, и не исключал (бумаги падали с апреля). Но дальше, похоже, будем иметь дело с их боковой динамикой, либо новой, но меньше предыдущей, коррекцией. Факторы давления – инфляция, которая пока не замедляется (уровень октября 3,99%), в дальнейшем еще и вероятное снижение иностранных фондовых рыков. Фактор поддержки – просевший рубль. Как бы ни складывались события, рубль слишком много потерял и становится более устойчивым. Что положительно для ОФЗ.

Баланс факторов должен стабилизировать доходности госбумаг. Игра на длинном конце сродни подбрасыванию монетки. Максимум предсказуемой доходности – 4,5-5% годовых на бумагах 2-х – 4-х лет до погашения.

( Читать дальше )

Отрицательные цены на облигации Дени Колл :))

- 19 ноября 2020, 22:01

- |

По сути облигации отдают уже бесплатно. Контора занималась виртуальной связью и рассылкой. Через облигации привлекла к себе ярд или более. Туда даже ездили чуваки облигационщики, когда контора стоила чуть меньше номинала узнать, «чё да как», в итоге им сказали что все ок, деньги ушли на программистов.

( Читать дальше )

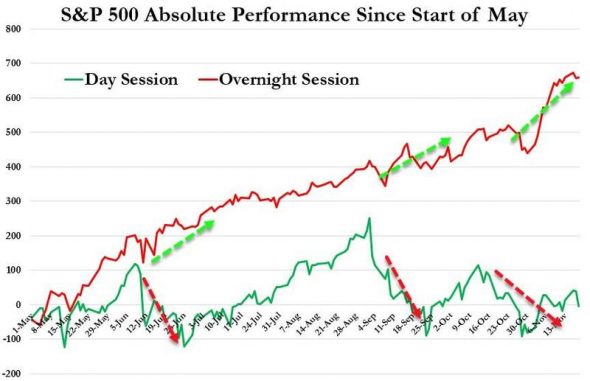

Супер стратегия. ПОКУПАЙ-закрытие ПРОДАВАЙ-открытие рынка. 800%%%!!!

- 19 ноября 2020, 20:33

- |

Это совершенно бесполезно, о чем уже не раз здесь вам писал.

Стратегия buy-at-the-open, sell-at-close остается неизменной с начала мая. Стратегия buy-at-the-close, sell-at-the-open за тот же период поднялась на 660 пунктов.

( Читать дальше )

- комментировать

- 10.6К |

- Комментарии ( 42 )

Начинающим опционщикам. Маленькие хитрости.

- 19 ноября 2020, 19:05

- |

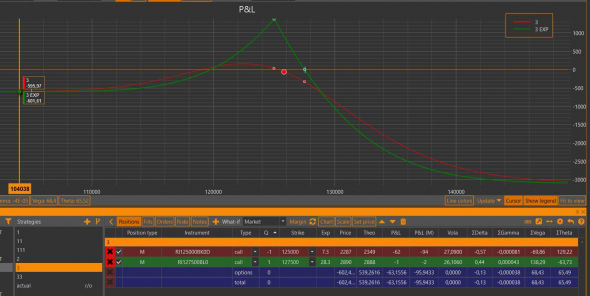

Консультация по календарям на опционах.

- 19 ноября 2020, 11:14

- |

Рис. 1. Диагональ на колах

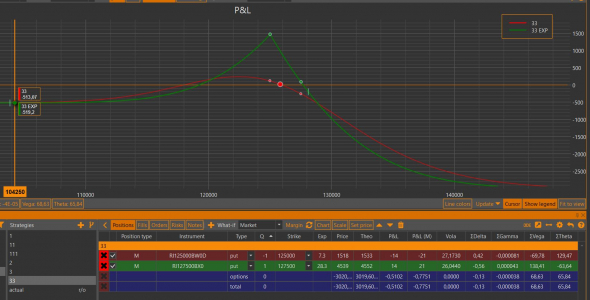

Однако частенько встречаю, что то же самое строят на путах:

рис. 2. Диагональ на путах

( Читать дальше )

Что будет с премией за риск в облигациях?

- 19 ноября 2020, 10:55

- |

На первый взгляд может показаться, что такое радужное будущее должно способствовать сужению спредов между доходностью корпоративных облигаций и ОФЗ, ведь премия за кредитный риск при улучшении финансового состояния компании уменьшается.

Но мы видим несколько факторов, которые утверждают обратное.

В этой статье предлагаем вам порассуждать:

- что будет с ключевой ставкой ЦБ на ближайшем заседании;

- что будет с доходностями на рынке fixed income;

- как это отразится на кредитных спредах в субфедеральных и корпоративных выпусках.

Что будет с ключевой ставкой

Первое, на что надо ответить – какова судьба ключевой ставки ЦБ РФ на ближайшем заседании в декабре?

Мнение консенсуса разделилось. На наш взгляд снижение ставки на декабрьском заседании маловероятно, и Банк сохранит ключевую ставку на текущем уровне.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал