Избранное трейдера katasma

Что делать с акциями Энел Россия?

- 05 сентября 2021, 22:26

- |

📉 Мы разбирали бизнес и стратегию развития в недавнем коротком ролике, не буду повторяться. Дивиденды по итогам 2020 года решили не выплачивать, что обвалило котировки акций в пике на 16%, сейчас цены начали восстанавливаться.

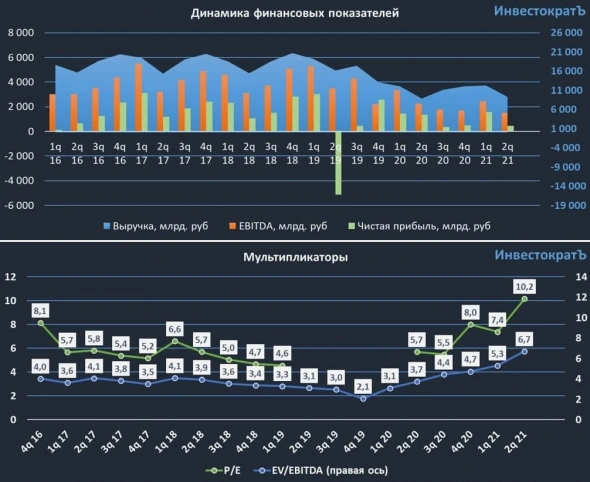

📊 Давайте посмотрим на вышедший отчет за 1 полугодие текущего года и попробуем оценить ситуацию.

🟢 Выручка выросла на 3,4% за счет хороших операционных результатов и высоких цен на электроэнергию.

🟢 Начала генерировать денежный поток запущенная в мае Азовская ВЭС, которая реализует мощность по повышенным тарифам ДПМ-ВИЭ.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 15 )

Хорошая книга про бизнес в России

- 05 сентября 2021, 21:02

- |

Обзор книги «Разумный инвестор» Бэнджамина Грэма: стоящая вещь или старый хлам?

- 05 сентября 2021, 15:07

- |

Автор:

Бенджамин Грэм, известный американский экономист и профессиональный инвестор, которого часто называют «отцом стоимостного инвестирования».

О чем:

Книга, впервые изданная в 1949 году, стала бестселлером, была многократно переиздана. По мнению Уоррена Баффетта, «это лучшая книга по инвестированию из когда-либо написанных».

Грэм провел фундаментальное различие между инвестициями и спекуляциями. Инвестицию он определял как операцию, основанную на тщательном анализе фактов, перспектив, безопасности вложенных средств и достаточном доходе. Всё остальное признавалось спекуляцией.

Грэм писал, что владелец акций должен относиться к ним, прежде всего, как к своей доле в бизнесе. Инвестор не должен беспокоиться по поводу колебаний цен акций. В долгосрочной перспективе рынок ведёт себя, как «весы» — внутренняя стоимость акции в конечном итоге отражается на её цене.

Он рекомендовал инвесторам концентрировать свои усилия на анализе финансового состояния компаний. Когда акции компании продаются на рынке по ценам ниже их внутренней стоимости, существует, так называемая, маржа безопасности, что делает их привлекательными для инвестиции.

( Читать дальше )

Моя великолепная двадцатка российских акций на ближайшие 10 лет

- 05 сентября 2021, 14:12

- |

Великолепная двадцатка на 5 сентября 2021 года в моем портфеле выглядит так:

Финансово-технологический дивизион (15,7% от портфеля):

1) Сбер преф — 6,6% от портфеля;

2) Мосбиржа — 6,5% от портфеля;

3) ВТБ — 2,6% от портфеля

Химический дивизион (16,1% от портфеля):

4) Фосагро — 6,9% от портфеля;

5) КуйбышевАзот об — 5,6% от портфеля;

6) НКНХ преф — 3,6% от портфеля

Нефте-газовый дивизион (16,1% от портфеля):

7) Газпром — 6,9% от портфеля;

8) Лукойл — 3,7% от портфеля;

9) СГНГ преф — 2,8% от портфеля;

10) Новатэк — 2,7% от портфеля

Горно-металлургический дивизион (10,8% от портфеля):

11) Алроса — 6,1% от портфеля;

12) ММК — 4,6% от портфеля;

13) Эн+ — 0,1% от портфеля (буду наращивать)

( Читать дальше )

Выбор акции.

- 04 сентября 2021, 10:25

- |

Я там сейчас в основном сижу, тупо интересней читать вменяемых людей.

Здесь контент уже на глухо скатился, если уж А. Г. в своем блоге, улучшает доходность ОФЗ, абсолютно не разобравшись в вопросе, делая элементарные ошибки в расчетах того же налога и ориентируясь на угадайку в отношении ключевой ставки. При этом пост набирает 40 звездочек.

При этом доходность по вкладам в госах сейчас 6,5% годовых, чистыми с учетом вычета на ИИС, а доходность ОФЗ 6,7-13% = 5,8% с шансом влезь в 2-5 летние бумаги и не высоким шансом падения ключевой ставки.

Сейчас в ОФЗ могут лезть только меценаты.

Если уж человек меценат, то проще залезть в ОФЗ-н с доходностью 8% годовых и шансом выйти без потери купона через 1 год.

На банки ру еще хуже.

Тема по блокировке ДБО через заявление https://www.banki.ru/forum/?PAGE_NAME=read&FID=12&TID=384252

Был задан простой вопрос, что ожидать от банка в суде. До 18 года, мне бы накидали десяток вариантов защиты в суде. Сейчас мало того что не ответили на вопрос, так еще и обвинили в куче всего, я аж обалдел. Такое ощущение что на ресурсе остались одни пенсионеры в маразме.

( Читать дальше )

Как я судился с банком ВТБ. Российское судопроизводство.

- 03 сентября 2021, 11:03

- |

Суть дела будет изложена вкратце, основное внимание – поведению банка и особенностям российских судов.

В октябре 2012 г. с Банком ВТБ-24 (позднее был присоединен к ВТБ) был заключен кредитный договор ипотеки. Процентная ставка первые 5 лет составляла 9,9 процентов годовых. Начиная с 03 апреля 2018 года определяется как ставка рефинансирования + 3 процента годовых.

В октябре 2017г. Банк ВТБ по известным только ему причинам решил сменить фиксированную ставку на плавающую на полгода раньше. Процентная ставка выросла с 9,9 до 11,5% годовых.

На вопрос, почему так, сотрудники банка удивились, как это могло произойти. Попросили написать финансовую претензию (такой порядок в ВТБ) и заверили, что в ближайшее время вопрос будет урегулирован. Дальше прошел ноябрь, декабрь 2017гг., январь 2018г. и наступил уже февраль. Ничего не изменилось. Банк требовал делать платежи из расчета 11,5% годовых. Кроме вышеупомянутой финансовой претензии была отправлена стандартная досудебная претензия Почтой России и зарегистрировано еще одно обращение в отделении банка.

( Читать дальше )

Сага о брокерах! Часть 1. Открытие. Настолько ли хорош в 2021 году?! Сильные и слабые стороны брокера.

- 03 сентября 2021, 09:01

- |

Всем привет!

Сегодня хотел бы открыть цикл статей про моих брокеров. Многие размышляют на тему того, у какого брокера открыть счет и надеюсь эти статьи будут полезны.

На сегодняшний день у меня открыты счета у четырех брокеров: Открытие, ВТБ, Финам, Тинькофф. И сегодняшняя статья будет посвящена брокеру, с которого я начал свой путь на фондовом рынке и с которым не расстаюсь по сей день — Открытие.

Подробнейшая статья об этом у меня была написана в декабре 2018 (вот здесь). Кто хочет полноценно осознать ход моих мыслей и логику действий — вам туда.

( Читать дальше )

Как проверить квартиру перед покупкой?

- 01 сентября 2021, 21:32

- |

Но мы живем в России, так что нет.

Наиболее часто встречающиеся риски покупки:

1) нарушение прав третьих лиц при отчуждении недвижимости продавцом (несовершеннолетние; наследники; супруги и бывшие супруги)

Чаще всего хата в ипотеке за маткапитал; Последствиями второй категории рисков является возможность сохранения обременений после перехода права собственности по договору. Например, может появиться отбывавшее уголовное наказание лицо, которое будет иметь право проживать в жилом помещении наряду с новым собственником. В некоторых случаях обременения могут привести к признанию договора купли-продажи недействительным.

2) приобретение объекта недвижимости с обременением (в основном это касается случаев наличия лиц, имеющих право бессрочного пользования, но могут быть и другие варианты) — живут/прописаны дети-сироты;

3) приобретение объекта недвижимости у лица, не уполномоченного им распоряжаться; Последствиями приобретения объекта недвижимости у лица по доверенности могут быть как признание договора недействительным, так и риск столкнуться с мошенническими действиями.

( Читать дальше )

«Запас» наличных в размере 17 триллионов долларов - вот что он может означать (перевод с deflation com)

- 01 сентября 2021, 16:01

- |

Психологический аспект дефляции и депрессии невозможно переоценить. Когда тенденция социального настроения меняется с оптимизма на пессимизм, кредиторы, должники, инвесторы, производители и потребители меняют свою первичную ориентацию с расширения на сохранение. По мере того как кредиторы становятся более консервативными, они замедляют выдачу кредитов. По мере того как должники и потенциальные должники становятся более консервативными, они занимают меньше или не занимают вообще. По мере того, как инвесторы становятся более консервативными, они вкладывают меньше денег в долговые инвестиции. По мере того как производители становятся более консервативными, они сокращают планы расширения. По мере того, как потребители становятся более консервативными, они больше откладывают и меньше тратят.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал