Избранное трейдера Kele Kane

Как правильно выбрать облигации?

- 29 сентября 2020, 09:24

- |

Сегодня я покажу, как можно выбрать облигации для своего портфеля с точки зрения их качества.

Базовая идея достаточно проста — кредитный рейтинг облигаций определяет уровень надежности эмитента/бумаги. Чем ниже рейтинг, тем выше должна быть запрашиваемая инвестором доходность, и на хорошо развитых долговых рынках, есть премии к каждому кредитному рейтингу. Но проблема такой оценки в том, что она не дает понимания в таком вопросе: «насколько оправдана именно такая премия?» А может она должна быть на 1 процентный пункт больше, или наоборот меньше.

Решение этой задачи предложил Джонкарт. О его методе оценке я уже писал в своей статьей "Корпоративные бонды под табу для частного инвестора!". Вкратце: основной сутью метода является представление ожидаемого потока платежей (у облигаций купона и погашения тела) в виде математического ожидания, которое учитывает вероятность дефолта в каждом году. Оценка облигаций методом Джонкарта позволяет существенно легче сравнивать между собой облигации с разным кредитным рейтингом опираясь не только на потенциальную доходность, но и риск дефолта.

( Читать дальше )

- комментировать

- 6.3К | ★32

- Комментарии ( 14 )

Сравнительный анализ нефтяных компаний России

- 28 сентября 2020, 19:38

- |

🙋Всем добрый день. Несмотря на безобразие, происходящие на рынке, продолжаю заниматься исследовательской работой в части сравнения финансовых результатов компаний за 2019 год📊. По примеру прошлого исследования дочерних предприятий ПАО Россети, сегодня имеем дело с представителями нефтяной отрасли. В список участников попали следующие эмитенты:

1. Башнефть $BANE $BANEP

2. Газпромнефть $SIBN

3. Роснефть $ROSN

4. Русснефть $RNFT

5. Лукойл $LKOH

6. Татнефть $TATN $TATNP

7. Сургутнефтегаз $SNGS $SNGSP

📐В опорной таблице будем использовать следующие показатели:

1. Выручка

2. EBITDA — прибыль до вычета расходов

3. Чистая прибыль

4. Див. выплата

5. Долг

6. Наличность

7. Капитализация

8. EPS

9. Рентабельность по EBITDA, %

10. Чистая рентабельность, %

11. Roe, % — рентабельность собственного капитала компании.

Сама табличка приложена снизу⤵️.

Интересные детали, которые сразу бросаются в глаза👀:

1. Выплаченные дивиденды компанией $TATN относительно чистой прибыли. Из 192 млрд было выплачено 171 млрд дивидендов.

❓ Очень приятно для акционеров желающих заработать здесь и сейчас, но хорошо ли для долгосрочного инвестора — вопрос.

( Читать дальше )

- комментировать

- 17.1К |

- Комментарии ( 11 )

Совкомфлот - краткий разбор компании. Готовимся к листингу на Мосбирже

- 28 сентября 2020, 09:13

- |

Совкомфлот — уникальная для России компания, которая занимается морской транспортировкой нефти и газа. Специализируется на транспортировке углеводородов с заполярного круга. Имеет в своем распоряжении ледоколы, а всего включает 147 судов. Доставку сырья осуществляет не только из зон с повышенной ледовой обстановкой, но и в других направлениях, используя танкеры-газовозы и прочие суда. Компания в данный момент принадлежит на 100% государству и обеспечивает своими услугами крупнейшие компании России.

Самая оперативная информация в моем Telegram

2020 год компания проходит успешно. За первое полугодие выручка увеличилась на 19,8% до $1 млрд. Как сама компания отмечает в презентации, на показатели оказали влияние «…экзогенные факторы нерыночного характера, а также резкие колебания цен на нефтяном рынке, вызванные изменением условий соглашения «ОПЕК+». Общая законтрактованная выручка к июлю 2020 года выросла до максимальных для группы $12,8 млрд.

( Читать дальше )

Экосистема Сбербанка и РосГосСтартап (2 отличных поста Алексея Павлюца)

- 25 сентября 2020, 15:00

- |

Алексей Павлюц сегодня разразился двумя отличными постами по итогам «ребрендинга» Сбера и превращения того окончательно в «экосистему», что грех не процитировать.

Посему ПОСТ ПЕРВЫЙ.

«Шо за кипешь вокруг Сбера, ребрендинга и репозиционирования? Вы таки удивлены?

Объясняю на пальцах. Греф банк не хотел никогда. Ему это скучно. Банк — это очень консервативный, очень операционный бизнес. Там бабки (в платочках), потные инкассаторы на газелях и все это вот плебейство некрасиво, низменно и убого как его не перекрашивай. Скукота и убожество! Фу!

А хотел он Сколково и визионерствовать с трибун, быть разом Маском, Безосом и Талебом чтобы три раза не вставать. И с лекциями. И в Калифорнию с визитом. А общество — то какое, адланды один другого адландистей. И все в кажуал хороших брендов на вайтбордах рисуют будущее.;)

Ну совсем же другое дело! ;)

Ну вот он себе и построил мегасколково с преферансом и поэтессами. С на порядки большим финансированием, полной свободой жечь деньги на что угодно невозбранно и без ответственности. Клиент Сбера заплатит за все, какие проблемы?;)

( Читать дальше )

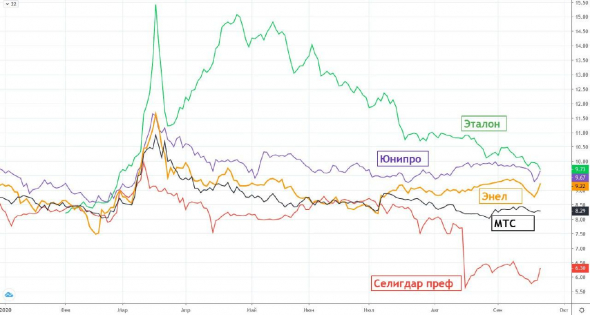

ТОП 5 акций с фикисированным дивидендом на ближайшие 12 мес.

- 22 сентября 2020, 10:38

- |

дивидендом на ближайшие 12 мес." title="ТОП 5 акций с фикисированным дивидендом на ближайшие 12 мес." />

дивидендом на ближайшие 12 мес." title="ТОП 5 акций с фикисированным дивидендом на ближайшие 12 мес." />1️⃣Группа Эталон (ETLN) — минимальный ежегодный размер дивиденда 12руб. на 1 акцию(расписку);

2️⃣Юнипро (UPRO) — компания планирует выплатить 17млрд.р.(0.2696р./акция) по итогам 2020г. из которых 7 млрд.р.(0.111р./акция) в декабре этого года и еще 10 млрд.р.(0.1586р./акция) летом 2021г.

3️⃣Энел (ENRU) — компания до 2022г. зафиксировала размер ежегодного дивиденда на уровне 0,085р./акция.

4️⃣МТС (MTSS) — согласно утвержденной в 2019г. дивидендной политики, в течение 2019 – 2021 календарных лет МТС будет стремиться выплатить не менее 28,0 руб. на одну акцию посредством двух полугодовых платежей.

5️⃣Селигдар преф(SELGP) — уставом закреплен фиксированный ежегодный дивиденд на преф в размере 2,25р./акция.

❗️Акции из списка не являются рекомендацией к покупке.

Как просрать жизнь занимаясь трейдингом VS как стать pro! и изменить жизнь, занимаясь трейдингом #1

- 21 сентября 2020, 15:56

- |

Если вы хотите научится стабильно торговать в профит в течении следующих пары месяцев, потом в следующие несколько мес. заработать себе на мощное красивое авто, и далее из года в год приумножать свой капитал инвестируя его, например в недвижимость, создавая пассивный доход, то… закройте нах… р этот пост и идите ищите воплощения своих фантазий у каких-то инфо-циган — не тратьте время! Специально для вас, тратятся сотни тыс. зеленых для продвижения в поисковиках, для интеграции в видосы на ютубе, для повышения рейтингов в глазах лидеров мнений, за которыми вы идете, для развлекающего «умного» контента и т.д. и т.п… хорошего вам дня! … если нет - your welcome! Если еще до прочтения всего поставите +, чтоб пользы было всем еще больше, то вам точно вернется втройне!:)

… текст далее будет полезен 2-м категориям людей:

( Читать дальше )

Россети и ее дочки.

- 19 сентября 2020, 21:28

- |

ℹ️На досуге решил исследовать компанию ПАО Россети🔎, на предмет ее стоимости и стоимости ее основных дочерних предприятий👩👧👧. Получилась довольно интересная табличка.

1️⃣Стоимость каждой дочки👩👧 $RSTI, (из тех, которые торгуются на бирже📈) я умножил на процентную долю владения✖️. Далее сложил результаты➕ и получил капитализацию $RSTI, если бы она складывалась из стоимости ее дочерних предприятий 👩👧👧(без учёта АО Россети Тюмень- выручка 63 млрд, и ещё 9 компаний, находящихся внизу списка. И сразу хочу извиниться, ведь сюда не попала МРСК Урала, из-за моей невнимательности, поэтому кто не сможет простить меня за это, может дальше не читать, отнесусь с пониманием. ). Итог равен 349,6 млрд р (если с уралом то 362 млрд). Вероятно, если попробовать оценить🧮 стоимость неучтенных компаний, значение было бы выше.

2️⃣Истинная капитализация $RSTI сегодня на бирже оценивается в 298 млрд💰.

⏩Сравнив эти значения имеем: 📈биржевая стоимость $RSTI в 1,17 раза меньше < чем стоимость ее дочерних предприятий👩👧👧, вместе взятых.

( Читать дальше )

- комментировать

- 10.3К |

- Комментарии ( 17 )

Все ETF в одной статье. Доходности, риски, описание.

- 09 сентября 2020, 18:40

- |

В последнее время я все больше задумываюсь над тем, как выгодно вложить свободные средства. Кэш в моем портфеле подошел к доле в 50%. За август я значительно сократил позиции и даже вышел из некоторых акций. Несколько лет назад для этих целей подходили короткие облигации. Вместе со снижением ставки ЦБ, инвестиции в них стали неэффективными. Следующими на ум приходят ETF фонды, о которых мы и поговорим сегодня.

В этой статье я решил сделать сравнительный анализ всех ETF от Finex. Посмотрим, какие ETF нас защитят от валютных рисков, а какие диверсифицируют наши инвестиции. А начнем мы с краткого описания всех доступных нам ETF.

Самая оперативная информация в моем Telegram

ETF из акций по странам:

FXRL — фонд, состоящий из крупнейших компаний России. Вес акций пропорционален капитализации компаний, которых в составе фонда 39. Подвержен влиянию, как страновых, так и валютных рисков, в случае покупок в рублях. Коррелирует с индексом Мосбиржи. Основная идея — продолжение роста российского рынка акций.

( Читать дальше )

- комментировать

- 17.9К |

- Комментарии ( 67 )

Благотворительность как услуга: как продают страх, стыд и ненависть.

- 04 сентября 2020, 23:39

- |

= = = = =

Рекомендуемое чтение:

Маркетинг в сфере финансов, B2B и сложных услуг (части 1, 2, 3, 4, 5)

( Читать дальше )

Ваш Макаронный Монстр

- 30 августа 2020, 17:37

- |

Наверняка, многие знакомы с Макаронным Монстром. Казалось бы, при чем здесь инвестирование и трейдинг? Давайте по порядку.

Когда в 2005 году штат Канзас решил провести слушания по поводу введения в школьную программу образования наравне с теорией эволюции теорию «Разумного замысла» о преднамеренном создании мира Богом, физик Бобби Хендерсон в знак протеста написал открытое письмо, где говорил, что необходимо также на равных правах с другими религиями добавить в программу теорию пастафарианства (от слова pasta), которую сам и придумал.

Согласно этой теории, невидимый и неощутимый Летающий Макаронный Монстр создал Вселенную. В качестве аргументов Бобби приводит утверждение, что всякий раз, когда учёный проводит радиоуглеродный анализ, его божество изменяет результат измерения своей макаронной десницей (принцип неопределенности), а пираты, первые пастафариане — «абсолютно божественные создания», здесь же Бобби приводит график зависимости числа пиратов в мире и температуры окружающей среды, где явно видна высокая корреляция (взаимосвязь) убывания числа пиратов и роста температуры, и заключает, что «глобальное потепление, землетрясения, ураганы и другие стихийные бедствия являются прямым следствием сокращения числа пиратов с XIX века». Также он указывает на то, что что в Сомали наибольшее количество пиратов, что приводит к самым низким выбросам углерода в мире.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал