Избранное трейдера Константин

Это пожалуй лучшее из лучших, что мне довелось посмотреть о финансовой системе .......

- 04 мая 2020, 15:15

- |

В 1997 году южнокорейское правительство было уверено, что экономика на подъеме, и страну ждет стабильное процветание. Но по расчетам главы отдела по денежно-кредитной политике Банка Кореи в течение недели страна столкнется с финансовым кризисом. Женщина предлагает проинформировать население, но есть те, в чьих интересах умолчать о грядущем дефолте и нажиться на ситуации.

Многое станет понятно:

-почему ставки высокие?

-почему коммуналка дорогая?

-почему безработица высокая?

-почему мы ограничены в правах?

-почему, почему, почему…

- комментировать

- 6.1К | ★19

- Комментарии ( 25 )

Кино 2019

- 03 мая 2020, 19:33

- |

2. 1917

3. Джокер (Joker)

4. Платформа (El hoyo)

5. Кролик Джоджо (Jojo Rabbit)

6. Джентльмены (The Gentlemen)

7. Солнцестояние (Midsommar)

8. Мы (Us)

9. Достать ножи (Knives Out)

10. Ford против Ferrari (Ford v Ferrari)

11. Неогранённые драгоценности (Uncut Gems)

12. Прощание (Farewell)

13. Ирландец (The Irishman)

14. Прачечная (The Laundromat)

15. Скандал (Bombshell)

16. Маленькие женщины (Little Women) (фильм 2019 года!)

17. Доктор Сон (Doctor Sleep)

18. Клаус (Klaus) (мультфильм)

19. Паразиты (Gisaengchung)

20. Арахисовый сокол (The Peanut Butter Falcon)

21. Аладдин (Aladdin)

( Читать дальше )

Почему рынок не падает и почему толпа купит нож во второй раз

- 24 апреля 2020, 19:17

- |

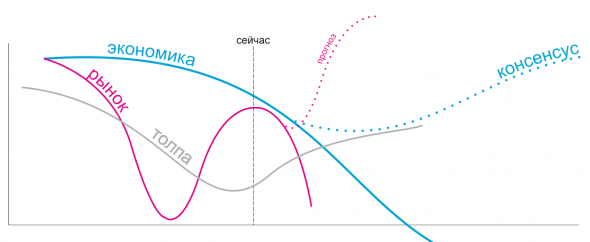

Пообщались, пришли к мнению что рынок неадекватно оценен относительно того, что нас ждёт.

Мы немного подискутировали о том, почему так происходит, но не пришли к единому мнению.

Я напомню, некоторое время назад я выкладывал такую картинку:

Эта картинка по моей задумке объясняла, почему люди покупают ножи.

Сейчас модель надо было доработать и я предложил отрисовать таким способом:

Представим экономику ждет серьезный продолжительный спад (моя гипотеза) — голубая линия.

Рынок испугался спада, акции упали в цене.

Толпа купила первый нож где пересеклись красная и серая линии.

( Читать дальше )

Как посчитать цену опциона на отрицательном страйке.

- 22 апреля 2020, 12:33

- |

1. Принимаем текущую цену базового актива за ноль (относительно этой точки будем считать)

2. Принимаем текущие цены на центральном страйке за «правильные»

или рассчитываем

Кол+Пут= ATR(Н1)*КОРЕНЬ(N)*0,5, где N количество торговых часов до экспирации.

как описано здесь smart-lab.ru/blog/474365.php3. Считаем стоимость опционов принимая за Х расстояние на которое страйк удален от текущей цены базового актива, как описано здесь

smart-lab.ru/blog/532275.php

Есть более точная формула, но мне тоже хочется зарабатывать. :)))

Добавил, чтоб было в основном тексте:

Если нужно более красивую формулу, которая лучше ложиться на рынок,

то надо в показатель степени вставить коэффициент =1,068

Е^(-1.068*abs(X)/2/Q)

Кто начал торговать на Америке не забудьте 8 бен!

- 17 апреля 2020, 11:42

- |

Чтобы снизить налог до 13% нужно брокеру привезти заявление по форме W-8BEN

https://open-broker.ru/ru/docs/general/forms-w8/

А то я все откладывал, а сегодня первые дивы пришли с 30% налогом.

Дополнение №1:

Подписывать форму нужно каждые 3 года!

Пост для истории

- 16 апреля 2020, 23:17

- |

Итак, 16 апреля. В США рекордное число летальных случаев от коронавируса — более 6тыс. человек. Катастрофические данные по пособиям по безработице, хуже ожиданий, данных по прибылям банков (пока только банков, далее смотрим других). В это самое время карантин снят только в Китае, а Европа вообще может закрыть границы шенгена до сентября, а сам карантин может быть снят только к июню (да, может и раньше, но не будем спешить). Мировые агенства, эксперты сходятся в едином мнении — падение мирового ВВП будет колоссальным, без вариантов, этого не избежать. Прибыли компаний в любом случае упадут и сильно упадут. Идут разговоры о повторении великой депрессии. А что уж говорить об авиакомпаниях, которые почти полгода как будут не летать.

А теперь главное — рынки растут. Нет, они не отскакивают от самого дна. Нет же, они просто растут. Теперь они находятся буквально в 15-20% от их исторических максимумов. Вслушайтесь, от ИСТОРИЧЕСКИХ максимумов. Рынок живет будущим? Да, он живет где-то спустя 2-3 года после пандемии, закладывая в себя весь позитив впереди идущих лет. А что будет потом? Не знаю, может он будет закладывать позитив 2030-2040 годов? Ощущения — на рынках небывалые пузыри, похлеще криптофигни на ее максимумах. Рынок пытается играть не по правилам и это сильно раздражает, постоянно заставляет задуматься — а может неправ я? Но неправ в чем? Акция отражает стоимость компании, которая исходит из прибылей компании, потенциала ее роста и роста ее дивидендов. В 2021 году я получу больше дивидендов, чем в 2019 году? нет. Тогда откуда этот рост? Накачивают деньгами финансовой поддержкой? И в чем смысл надувания такого мегапузыря? Рынок в таком случае перестает быть настоящей экономической площадкой, а просто подобие криптобиржи для впаривания разогнанного в несколько раз пустого товара с целью впарить ближнему. Фундаментал не работает. Продолжаю ждать вторую волну обвала, но констатирую факт — на удивление таких не так уж и много. Очень много мнений, что второго дна не будет, будет v образный отскок и все. Да, их меньше армагедонщиков вроде меня, но немало.

P.S. Всем удачных инвестиций и хорошей памяти, ибо этот момент рыночной истории навсегда войдет в историю рынков в любом случае.

Отправка уведомлений из QUIK на смартфон

- 14 апреля 2020, 18:52

- |

Для себя сделал простой выбор — Slack. Это что-то типа мессенджера («для рабочих групп», как они говорят) с простым и открытым API, без заморочек вообще. Если не нужно городить мощный функционал с форматированием, аватарками, вложениями и прочим, достаточно двух функций, реализованных через HTTP-запросы, которые можно отправлять хоть curl-ом из системной консоли. Для него полно готовых библиотек на любые ЯП, но мне они показались перегруженными в конкретно моём случае.

( Читать дальше )

Почему я считаю, что дно ещё не достигнуто

- 13 апреля 2020, 15:39

- |

В конце прошлой недели видел большое количество постов и мнений, что падение на рынках отменяется, ФРС выкупит ВСЁ, и мы снова будем расти до небес. Это верно, ФРС, действительно, выкупит ВСЁ, ну или почти всё, но даже не смотря на это, я считаю, что дно ещё не достигнуто. Систему количественного смягчения/стимулирования или попросту вливания ликвидности придумали во время прошлого кризиса, и тогда она сработала, но тогда был именно финансовый кризис, а сейчас кризис реального сектора. Залить деньгами банки, у которых лопнул пузырь, и залить деньгами всю экономику, которая, по сути, встала – большая разница. Да, QE в современном его виде, практически не ограничен, и многократно превышает первые его версии, но, повторюсь, экономика стоит, она не воспроизводит деньги, и все эти вливания напечатанных денег будут просто проедаться.

Безусловно, в моменте, если денег в системе будет больше, чем нужно, они будут оседать на рынке, но проф. участники прекрасно видят ситуацию. Они видят, что платёжеспособный спрос сокращается, прибыли компаний падают, мировая торговля стоит, расходы и убытки растут. Кто будет покупать акции компаний в таких условиях? А вот на долговом рынке ожидается высокий спрос на американские деньги, потому что далеко не каждая страна может себе позволить безграничную эмиссию, тогда как проблемы у всех примерно одинаковые. Так что банки и фонды, выбирая инструменты для инвестиций появившейся ликвидности, на мой взгляд, скорее выберут международные долговые инструменты, нежели акции.

( Читать дальше )

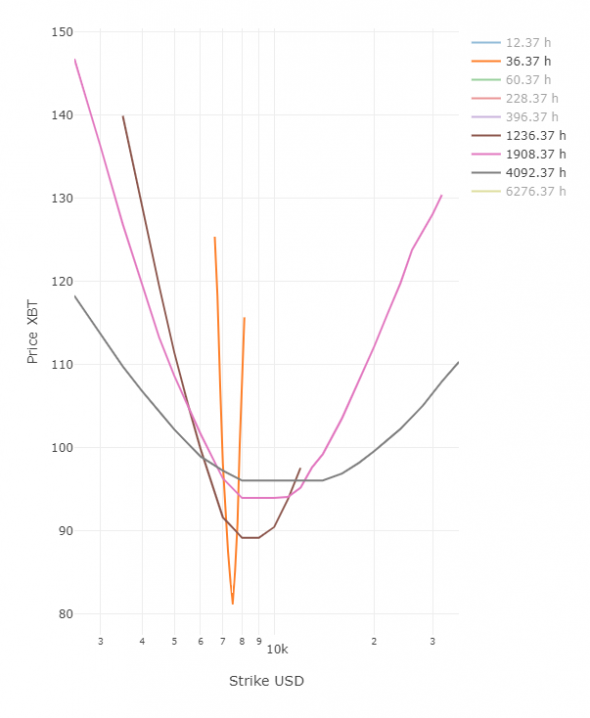

Улыбка волатильности ровная, но кривая

- 09 апреля 2020, 01:05

- |

На картинке изображены улыбки волатильности для серий опционов на Биткоин с разными сроками экспирации. Тенденция такова, что серии с дальним сроком экспирации имеют больший сдвиг центра вправо, нежели серии с ближними экспирациями. Подчеркиваю, что улыбки симметричны относительно собственного центра, это не ухмылки. Есть ли у кого-либо идеи, в связи с чем это может происходить? Если я правильно понимаю теорию, центр симметричной улыбки должен быть всегда в области АТМ. Является ли это аномалией рынка, или ущербностью теории?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал