Избранное трейдера Вадим Джог

Как устроен бизнес Лукойла? На сколько сильно санкции могут ударить по компании?

- 26 апреля 2022, 14:21

- |

Лукойл – одна из самых эффективных частных нефтегазовых компаний, у которой есть активы не только в России. В свете роста санкционного давления фундаментальные факторы стали менее значимыми. Но оценить, насколько высоки риски компании, можно только, детально разобравшись в бизнесе этой компании.

Сейчас появляются риски снижения экспортных доходов в странах Европы и Северной Америки. В сегменте «За рубежом» Значительная доля в выручке Группы (68,1%) приходится на Швейцарию, США и Сингапур. Суммарно это около 6,4 трлн руб., из которых 4,6 трлн руб. – это Швейцария, а 1,2 трлн руб. – США.

Почему большинство в Швейцарии? Там зарегистрирована торговая компания Лукойла — LITASCO, у которой филиалы в Гонконге, Казахстане, Сингапуре, Нидерландах, ОАЭ, США, а также представительства в Индии для реализации нефти и нефтепродуктов.

Добыча и переработкаНефтедобыча Лукойла, в основном базируется в России – 55% приходится на Западную Сибирь, а также Ирак (Западная Курда-2). Затем нефть отправляется на НПЗ:

- часть из них находится в России (Пермь, Волгоград, Н. Новгород, Ухта);

- часть – на заводы в Болгарии, Румынии, Италии.

( Читать дальше )

- комментировать

- 10.3К | ★5

- Комментарии ( 8 )

Война за ресурсы как борьба за хорошую жизнь

- 02 апреля 2022, 14:28

- |

В мировой истории не нашлось места, когда бы люди не воевали. То там, то сям нет, нет, да забабахают камнем в черепушку соседа. Было больно, но славные древние традиции никогда не уходили. Изобретались новые способы крушить и ломать: кулак, палка, камень, копьё, стрела, болт, катапульты, мушкеты, ЯО… И можно было сказать, что это во имя кого-нибудь, но это не так. Изначальной причиной всегда является желание жить лучше. Но если логично было бы жить лучше чем сейчас, то связь с этой логикой давно потеряна. Люди теперь хотят не просто жить лучше, а жить лучше чем соседи.

Обязательно найдётся человек, поднимающий вверх кулак и жаждущий кардинальных перемен. За ним стоят уже умеренные радикалы, после них середнячки, умеренные консерваторы и плесневелые консервы.

Мы сейчас такие как есть, потому что пытаемся постоянно облегчить наше житие. Упростить, получить выгоду, прокормить потомство. Мы брали булыжники, чтобы расколоть орехи, научились ловить мохнатое мясо, а впоследствии запасать его на длительное время. Как, например, некоторые северные народы ловят птиц сачками и без потрошения зашивают в шкуру тюленя. Прокладывают слоями тюленьего жира и оставляют под камнями на срок до 18 месяцев. Птица за это время разлагается до ферментированной массы. Впоследствии эту вкусняшку люди и едят в сыром виде. Пальчики оближешь.

( Читать дальше )

Спрашивали? Отвечаем!

- 31 марта 2022, 09:13

- |

Всем привет! Рады сообщить, что торги нашими акциями на Московской бирже возобновлены после перерыва. Мы решили, что это хороший повод ответить на ваши вопросы.

Softline – это российская компания?

Softline– это компания, созданная изначально в 1993 г. в России, но уже двадцать лет развивающая международный бизнес. Сегодня это компания зарегистрированная на Кипре, со штаб-квартирой в Лондоне, и работающая почти в 60 странах. Бумаги компании продолжают котироваться на Лондонской бирже (LSE) и вот снова на московской (MOEX).

А что происходит сейчас с российским бизнесом компании?

Россия это один из рынков, на котором работает Softline. На этом рынке, как и на других, компания играет важную роль в цифровой трансформации. Она «сводит» вместе требования заказчиков и технологии производителей, подбирает нужные решения, внедряет и обслуживает их. Кроме того, она разрабатывает для заказчиков ПО (сегодня в штате уже 2500 инженеров-программистов), предоставляет собственные «облачные» решения и т. д. Эти роли остаются без изменений, вне зависимости от того, хотел ли заказчик использовать технологии российского или зарубежного производства. Кроме того, сегодня, когда другие российские компании, похожие на

( Читать дальше )

Корпоративные облигации. Стоит присмотреться?

- 28 марта 2022, 16:02

- |

Торговая сессия подошла к концу. Всеми любимый IMOEX устремился вниз, показатель индекса теперь ниже, чем 25 февраля. В прошлом посте я уже описал своё отношение к акциям, я навряд ли изменю свою точку зрения, необходимо, чтобы все пункты исчезли и мы смогли торговать на открытом рынке со всеми примочками ФНБ. Теперь же перейдём к корпоративным облигациям.

Сразу исключу ВДО. На себя такой риск не буду брать и вам не советую, особенно в такое время. Корпоративные облигации естественно интересней ОФЗ, но сразу отмечу несколько факторов, кому подойдут они, а кому нет:

🧐 Я рассматривал короткие. Потому что хотел припарковать половину свободного кэша, чтобы потом без проблем изъять для приобретения акций. Соответственно доходность должна быть значительно больше, чем вклада/счёта. Таких я для себя не увидел

( Читать дальше )

Лучшие дивидендные истории в валюте

- 23 марта 2022, 15:23

- |

Депозит или дивиденды

Банки в России сейчас платят по валютным вкладам до 10%. Но, во-первых, такие щедрые ставки попадаются крайне редко и в таких банках, которые могут не пережить кризис. А во-вторых, до осени действует ограничения на снятие валюты со счетов — до $10 тыс. долларов. Большую сумму с хорошей доходностью в них все равно не разместить.

Тут на помощь могут прийти дивидендные бумаги зарубежных эмитентов, которые торгуются в валюте и платят тоже в валюте. Сделки на СПБ Бирже постепенно приходят в норму, некоторыми можно торговать уже с обеда по Москве, то есть еще до открытия основной сессии в США.

Подберем акции, которые дают максимально высокие ставки, имея при этом приемлемый риск: в плане долга, коэффициента выплат и запаса наличных средств на счетах. Не будем ограничиваться только американскими фишками, посмотрим на все, что сегодня есть в наличии на петербургской площадке.

( Читать дальше )

Дайджест из 32 полезных и интересных постов

- 11 марта 2022, 11:53

- |

Рассказываю какие посты вам всем нужно сейчас почитать.

Нервозность не даёт многим людям сейчас покоя. Нарастающая тревожность тренькает на наших нервах и увеличивает стресс. А долговременный стресс оказывает угнетающее воздействие на наше с вами здоровье. Поэтому я собрал для вас 32 интересных поста (33ий пришлось убрать, ибо там немного про инвестиционный стресс), которые вы можете прочитать и отвлечься от текущих проблем.

Обещаю отсутствие негатива, стресса и питерской расчленёнки. Советую читать не только сам пост, но и комментарии к нему, ведь люди порой оставляли там достойные, заслуживающие внимания дополнения и правки.

- Риск-менеджмент, плечи и критерий Келли — информационный пост про риск-менеджмент и критерий Келли

- Пирамида инвесторов или инвестиционная классификация — пример роста силы финансов инвестора

( Читать дальше )

Все образуется. Мир неизбежен

- 27 февраля 2022, 19:30

- |

Не читайте новостей. Не заходите в «телегу», не смотрите видосы про насилие и войну, поберегите свою психику. Отложите ваш смартфон в сторону. Подойдите к матери/отцу/сыну/дочери/брату/коту/резиновой бабе/..., обнимите и скажите ему/ей пару добрых слов, как не делали этого никогда. Повторите это действие. Потом еще и еще. Поговорите. Не о войне. Улыбнитесь (это когда надо тянуть уголки губ в стороны). Это первое.

Не спешите ни в чем (купить/продать/занять/скинуть/куда-то бежать/что-то решать/ что-то спрашивать и т.д.), просто живите, и/или всеми силами пытайтесь уберечь себя, родных и близких, если в вашем селе или городе — война. Все. Больше ничего делать не надо. Со временем все образуется. И для Украины, и для России, и для ДНР/ЛНР. Пушки замолчат, солнце взойдет, небо и разум очистятся. И рынки наши драгоценные никуда не денутся со своими растуще-оптимистичными графиками, вызывающими приливы тепла в области груди и паха...

Было всякое в истории наших народов. Много чего преодолевали. И в этот раз — преодолеем.

А теперь перечитайте все еще раз.

Да, вы поняли правильно, все образуется. Скоро будет мир. Он неизбежен.

Нужно думать как работать дальше. Интересные для меня акции на текущем обвале и как они себя вели в 2014.

- 27 февраля 2022, 16:46

- |

Про SWIFT

Нефть и доллар в 2014

Сбербанк

ВТБ

Газпром

Роснефть

Лукойл

Татнефть

Алроса

Русал

Итог.

История циклична, и опять Америка богатеет на войне в Европе, причем руками вроде бы умных людей. Многоходовочка… только уже кого? Байдена?

Техосмотр я начинаю в субботу и заканчиваю в воскресенье. Обычно за выходные не бывает никаких изменений, но в этот раз часть обзора я переписывал 3 раза. Вот и на обед воскресенья главные новости такие.

«Запад постарается сохранить в SWIFT российские банки, обслуживающие поставки энергоносителей, чтобы не допустить дефицита топлива на мировых рынках и роста цен на него — Белый дом.»

Т.е. вал долларов будет продолжать идти и достаточно будет отказаться от бюджетного правила и тогда возможно обойдется даже без замороженного резерва ЦБ.

«По состоянию на 18 февраля международные резервы Банка России составляли эквивалент $643 млрд (они размещены в активах, номинированных в различных валютах, а также в золоте), сообщал ЦБ. На 1 февраля $311 млрд резервов были размещены в ценных бумагах иностранных эмитентов, $152 млрд — в наличной валюте и депозитах в банках за рубежом.

( Читать дальше )

- комментировать

- 10.3К |

- Комментарии ( 11 )

Как контролировать риски долгосрочным инвесторам

- 22 февраля 2022, 16:06

- |

Это пост для долгосрочных инвесторов. В условиях неопределенности на рынках обычно вырастает волатильность. Это значит, что если в нормальной ситуации рынок обычно растет на 20% в год, и по пути бывают коррекции по 7-10%, то в ситуации неопределенности размах движений вырастает иногда в несколько раз, причем в обе стороны.

Мы часто видим исследования, что нужно постоянно оставаться в акциях, так как всего несколько лучших дней в году дают основную часть роста рынка. Но если посмотреть, то эти самые лучшие дни обычно происходят после больших коррекций.

Например, лучшие дни на РТС за последние 5 лет были в марте 2020-го, сразу после достижения рынком дна.

Конечно, пропускать такие дни не хочется, но, если инвестор выходил в кэш до достижения дна, например, в феврале на новостях о распространении пандемии в Китае и появления вируса в других странах, он бы не расстраивался, что пропустил лучшие дни, поскольку его точка выхода все равно была бы выше.

( Читать дальше )

Alliance Resource Partners, L.P. (ARLP). Обзор финансовых показателей за 4-й квартал 2021 г. Прогноз на 2022 г.

- 17 февраля 2022, 16:40

- |

Кто еще не знаком с компаний могут прочитать первый обзор о ней, где я подробно рассказал об этой компании.

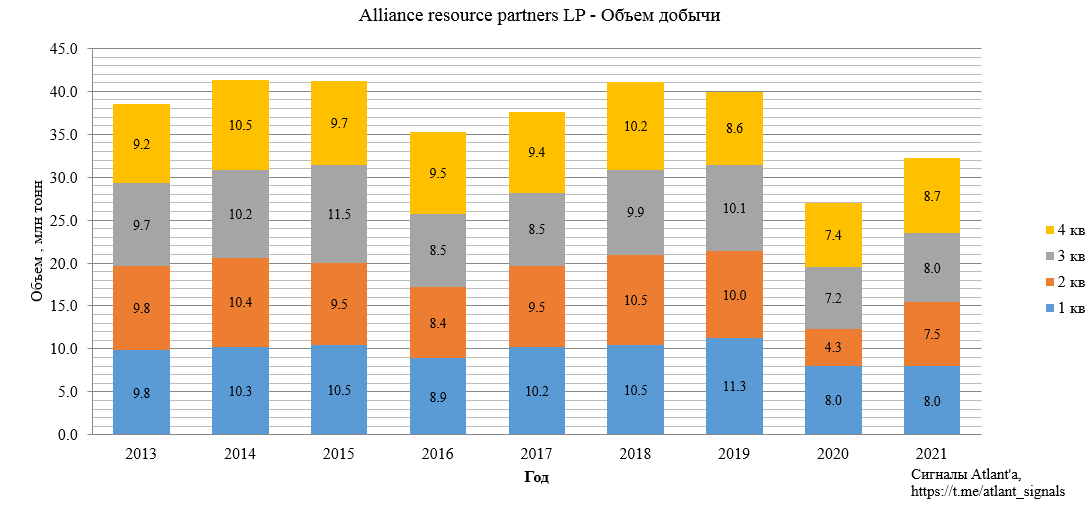

Добыча в 4-м квартале составила 8,7 млн тонн, что на 17% выше прошлого года. Относительно предыдущего квартала рост составило 9%. Максимальная добыча за последние 9 кварталов.

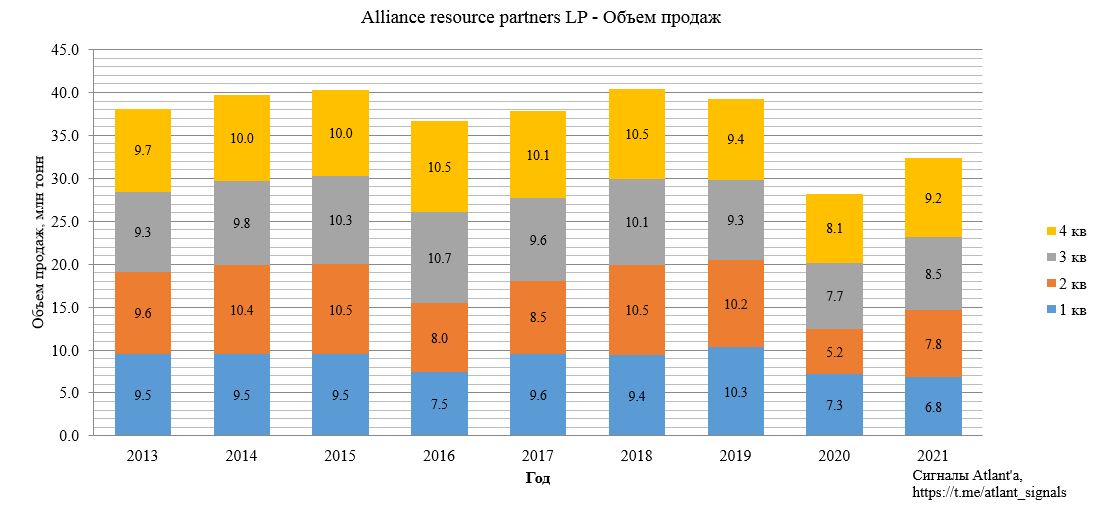

Объем продаж составил 9,2 млн тонн, что на 14% выше, чем годом ранее, и на 8% выше, чем в предыдущем квартале. Компания планирует продажи на 2022 год в диапазоне 35,2-36,7 млн тонн, что в среднем дает по 9 млн тонн.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал