Избранное трейдера jackan

Список полезных ресурсов для анализа американского рынка

- 13 января 2019, 14:47

- |

Агентство экономических новостей, поставляющее финансовую информацию

для профессиональных участников финансовых рынков по всему миру.

2. Investing

Финансовый портал, предоставляющий котировки в режиме реального времени, текущие графики, главные новости, технический анализ, каталог брокеров, экономический календарь, а также инструменты и калькуляторы, подробные данные по валютам, индексам, акциям, товарам, фьючерсам, опционам и облигациям.

3. Value Line

Инвестиционное консультационное агентство, источник беспристрастного экспертного анализа и рекомендаций. Аналитики мирового уровня проясняют финансовую картину компаний и потенциальные доходы в будущем.

4. Standard & Poor's

( Читать дальше )

- комментировать

- 5.2К | ★97

- Комментарии ( 32 )

Как всепогодный портфель Александра Кашина обыграл ПИФы и инфляцию

- 12 января 2019, 17:07

- |

Разумный и осмотрительный человек всегда отличался желанием «подложить соломинку». В сфере инвестиций это означает, чтобы в любой ситуации, будь то падение, рецессия или рост, инвестиционный портфель эффективно работал и не сильно проседал в цене.

Попытки создать модель пассивного портфеля, который будет отвечать на все ситуации в экономике, предпринимались много раз на западе. Например, «Постоянный портфель Гарри Брауна», или «Всесезонный портфель Рэя Далио». Но я подумал, почему не создать инвестиционный модельный портфель именно под российскую специфику, и назвать его своим именем. Чем я хуже… Ничем!)

О всепогодном портфеле читайте далее..

Ключевыми особенностями российской экономики являются:

- постоянное падение курса рубля к доллару

- частые и продолжительные кризисы

- высокая инфляция

( Читать дальше )

Стратегия на 2019 год

- 12 января 2019, 16:55

- |

Нефтегазовый сектор

По итогу 2018 г. нефтегазовый сектор оказался лучшим на российском фондовом рынке в связи с положительной динамикой цен на нефть в первые девять месяцев и девальвацией российского рубля. Нефтегазовые компании показали превосходные финансовые результаты, увеличили выручку и чистую прибыль, снизили долговую нагрузку и увеличили маржинальность.

( Читать дальше )

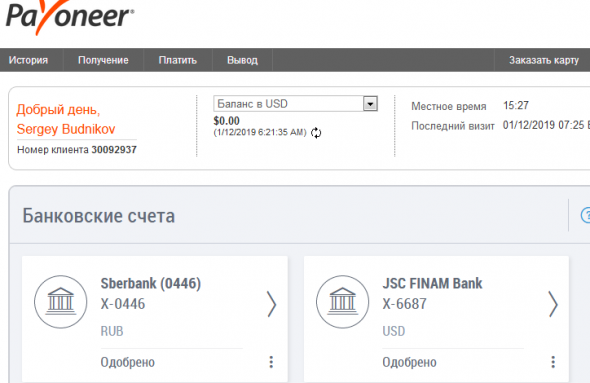

Payoneer (Пионер), или зачем нужен трансферный счет в США.

- 12 января 2019, 16:12

- |

А зачем она нужна мне?

Я продвигаю международный астро-консалтинговый проект.

Поэтому необходимо изучить глобальную финансовую архитектуру.

Да поможет нам NASDAQ!

А к нему… универсальная платежная система Payoneer.

Payoneer облегчает работу фрилансерам в условиях глобального рынка.

www.payoneer.com/ru/customers/freelancing/

Никакой личной выгоды с этой ссылки я не имею (хотя могу, типа приведи друга). Просто хочу показать читателям удобство расчетов для международных КОММЕРЧЕСКИХ услуг. Исключительно для бизнеса, а не благотворительности, пожертвований и пр.

( Читать дальше )

Старт 2019

- 12 января 2019, 13:37

- |

Добрый день, уважаемые читатели, рад приветствовать вас в 2019 году!

Согласно последним изменениям законодательства я обязан вас уведомить, что настоящий текст не является инвестиционной рекомендацией, а только личным мнением автора, где-то даже возможно плодом его воспаленного воображения. Поэтому перед вложением своих средств в те или иные рыночные инструменты проконсультируйтесь со своим лечащим врачом изучите все факты и примите самостоятельное решение.

Ну что ж, с каким настроем мы входили в новый год и что из этого получилось. Ожидалось, что с начала года пойдет скупка валюты — валюта только падала. Негатив по нефти значительно выкуплен. Америка практически вернулась назад. А наши бумаги показывали также неплохую волатильность, многие выросли.

В целом наш индекс все еще в канале, в очередной раз подошел к сопротивлению, до которого вырос безоткатно, поэтому в пятницу я продал несколько фьючерсов при значении индекса 2444.

( Читать дальше )

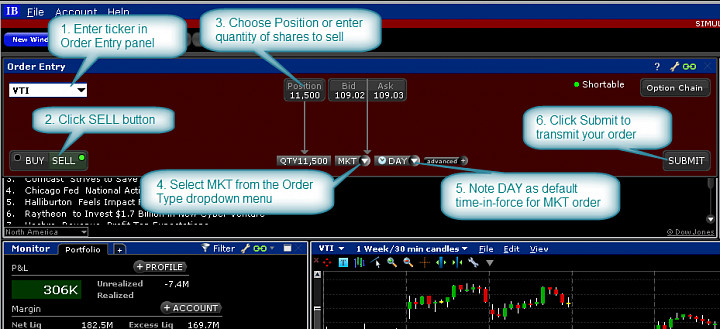

Основные типы ордеров в Interactive brokers

- 12 января 2019, 12:50

- |

Получив очередной вопрос по ордерам в Interactive brokers (IB), я поняла, что в дополнение к статье о выставлении приказов в терминале, нужно сделать обзор самих приказов. В нем я расскажу лишь об основных заявках, так как в IB их без преувеличения много. Остальные же их разновидности мы будем рассматривать по мере необходимости.

Но прежде чем мы перейдем к обсуждению ордеров пара важных дополнений о типах цен и сроках ордеров. Котировка акции предполагает наличие двух цен: цены спроса и предложения.

- Цена спроса (Bid price) — цена, по которой акцию можно продать.

- Цена предложения (Ask price) — цена, по которой акцию можно купить.

- Разница между ценой спроса и предложения называется спрэдом.

Срок действия ордера может быть задан по вашему усмотрению. Если вы хотите выставить заявку на один торговый день, то в настройках приказа укажите Day. В ином случае выберите GTC (Good Till Cancelled) — такой ордер будет действовать до исполнения или отмены. Ну, а теперь к самим ордерам, от простых и привычных к более сложным.

( Читать дальше )

Нефть - лонг или шорт

- 12 января 2019, 07:42

- |

Итоги торгов в пятницу 11 января несколько охладили пыл поверивших в воскрешение и неумолимый рост цены на нефть. Да, коррекция вниз за время роста цены до этого не превышала 1-1,5$. И вот сразу 2,5$. Появились мнения, что с шортом не все еще закончено и некоторые даже писали, что сходим еще раз вниз на дно. Поэтому решил высказать свое мнение на этот счет. Как и прежде, подчеркиваю — это мое мнение и не надо его воспринимать как торговую рекомендацию. Если рассуждения будут для вас полезны, буду рад.

Итак. Для начала приведу график UK:BRENT CRUDE Brent Crude Mar 2019 (IET) (3 месяца, дневной)

Я бы обратил внимание на 2 момента: волатильность цен на нефть остается высокой — на уровне конца ноября-декабря, перепроданность нефти существенно снизилась, но еще высока и не стабилизировалась. Кстати, с SP500 с декабря идет неплохая корелляция. Грубо говоря, медведи еще в силе, но я сомневаюсь, что у них есть реальная вероятность значительно продолжить свое дело. Да и политических и экономических причин вроде для этого пока нет.

( Читать дальше )

Сказка про свечи или ... что будет дальше?

- 12 января 2019, 04:36

- |

В той заметке недельной давности была представлена информация о причинах, по которым российский фондовый рынок может продолжить свой рост в 2019 году и причины эти заключались в том, что наш рынок оказался в недавно завершившемся 2018 году гораздо «лучше» многих других рынков мира.

Сегодня я приведу еще одну причину, по которой российский фондовый рынок в 2019 году будет способен обогнать многие другие мировые рынки и продолжить уверенный рост с обновлением исторических максимумов.

Для этого необходимо обратиться к технической стороне вопроса и внимательно посмотреть на индекс Московской биржи с точки зрения всем известного свечного анализа.

Предлагаю взглянуть на график индекса Мосбиржи в таймфрейме, не совсем привычном для многих трейдеров.

( Читать дальше )

В правильном ли направлении я думаю?

- 11 января 2019, 22:45

- |

Жаль Ванюту! Финансовый сектор(ч.5)

- 11 января 2019, 21:29

- |

Сейчас хотелось бы написать про финансовый сектор, который в 2018 году никого не порадовал, особенно Сбербанк, на который все ставили конечно же наибольшие ставки, особенную досаду это наверное вызывает у Ванюты, которого забанили в его звёздный час, все его труды с шортами сбера остались неоцененными! Ну чтож, тут всё коротко и ясно! Начну с ВечноТонущегоБанка(ВТБ)

Что тут можно сказать? С какой стороны его не анализируй, признаков жизни акция не подает, монополизация банковского рынка явно делается не для роста капитализации этой компании, «нормальные пацаны» зарабатывают не через фондовую биржу в этом банке! Конечно же стоит сказать, что неприлично низкие цены немного замедлили снижение акций, но это не становится причиной покупки оных! Самые активные распродажи закончились ранее и сейчас акцию даже иногда немного пытаются покупать, но это очень и очень мало для уверенных сигналов на покупку

Второй хотел бы рассмотреть акцию МосБиржи, к финансовому сектору она не относится, но не хотел бы оставлять Сбербанк в одиночестве с таким ничтожеством как ВТБ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал