Избранное трейдера Olimp

Признаки разворота рынка

- 10 января 2020, 13:45

- |

1. цена более чем на 100% выше 200 МА (средней скользящей)

2. акция торугется на максимальном объеме с момента начала тренда

3. большой гэп — после нескольких месяцев ралли

4. новый максимум — на меньших объемах

5. разворотный бар на недельке

6. 50% рост цена за три недели

7. 7 и более восходящих дней подряд

Какие признаки еще знаете?

***

… и не забываем о том, что истощение — подготовка к выходу, а для захода в новый тренд (нисходящий) нужно пройти стадии разворота и подтверждения разворота тренда (ну там картинки такие из ТА :)

- комментировать

- ★26

- Комментарии ( 36 )

Компании выплачивают акционерам более 8% текущей стоимости.

- 10 января 2020, 09:22

- |

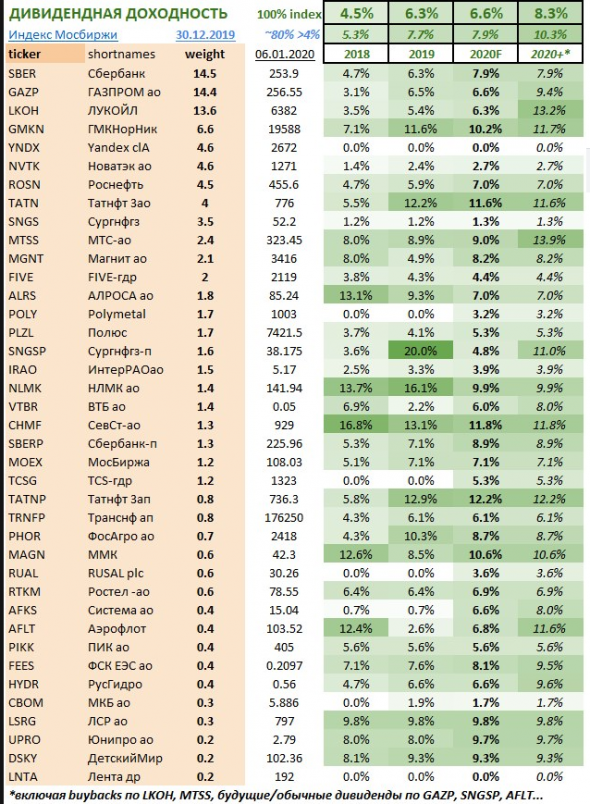

Дивидендная доходность российских акций по индексу Мосбиржи 6-7% годовых, а если добавить выкупы акций (Лукойл, МТС), рост дивидендов в будущем (Газпром и др.), то компании выплачивают акционерам более 8% текущей стоимости.

За 2019 год индекс Мосбиржи вырос на 28,6% до 3046 пунктов, полная доходность с учетом дивидендов составила 37,1% — на 6,7% выше. Примерно 159 пунктов в индексе принесли дивиденды за вычетом налога (в чистом виде акционеры-резиденты России получают на 13% меньше, хотя некоторые компании уменьшают налог за счёт уплаченного в дочках).

Я собрал данные о дивидендах по всем 39 акциям, входящим в индекс Мосбиржи. В текущей структуре индекса дивиденды в течение 2019 года принесли 6,3%, а за 2020 по моим оценкам будет 6,6% (без вычета налога). Если иметь в портфеле только акции, которые платят относительно высокие дивиденды (>4%, а это ~80% индекса), то средняя дивидендная доходность достигнет 8%. Данные обновляются автоматически в таблице с модельным портфелем и целями по акциям https://docs.google.com/…/1EqDg2cC5NCLC0oH-qjpwkWdH1u…/edit… (требует авторизации). Кстати, многие цели и сам портфель обновлены на конец 2019.

( Читать дальше )

ДТС №2: Как заработать на дивидендах Татнефти

- 24 сентября 2019, 08:05

- |

ДТС №2: Как заработать на дивидендах Татнефти

Введение

Уже совсем скоро (25 сентября) акции Татнефти будут торговаться последний день с дивидендами. Размер дивидендов составляет 40.11 рубля или 5.4% по отношению к текущей цене обыкновенных акций (TATN).

В таблице 1 вы можете увидеть предстоящие дивидендные выплаты в 2019 году. Эта табличка, которую я составил для себя, в ней только те бумаги, которые проходят по моему критерию ликвидности, т.е. входят в число 32 наиболее ликвидных бумаг МосБиржи.

Таблица 1. Предстоящие дивидендные выплаты в 2019 году.

В данной статье я хочу поделиться с вами тем, как я собираюсь заработать на дивидендах Татнефти (TATN). Обратите внимание, что речь идет об обыкновенных акциях, привилегированные акции Татнефти не проходят по моему критерию ликвидности.

( Читать дальше )

Усиленные Инвестиции: таблица параметров и итоги недели 16 - 23 августа 2019

- 26 августа 2019, 04:06

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- Распадская увеличилась в цене на 3.7%1 на фоне роста индекса Мосбиржи на 1.3%, несмотря на укрепление рубля. Негативно снижение цен на коксующийся уголь в Китае. Целевая цена снизилась на 1.9%, потенциал роста уменьшился на 5.4%. Совет директоров Распадской даст рекомендации по размеру дивидендов по результатам 1п19 и порядку их выплаты 27 августа

(БКС). - Русал подорожал на 3.2%, несмотря на укрепление рубля. Мы учли в модели отчетность Русала за 2кв19, с учетом слабой конъюнктуры в этом квартале отчетность вышла лучше наших ожиданий. Компания может быть привлекательна на фоне сильного доллара и снизившихся цен на электричество. Позитивно снижение мировых цен на глинозем и стоимости электричества в Восточной Сибири, а также рост цен на палладий и платину и котировок Норникеля. Негативно снижение мировых цен на алюминий, никель и медь. Целевая цена в итоге выросла на 10.8%, потенциал роста увеличился на 7.4%. Русал пересмотрел итоги за первое полугодие после публикации данных Норникеля: Прибыль за второй квартал составила $325 млн. вместо $285 млн., снизившись год к году на 14% (

( Читать дальше )

Риск девальвации рубля усиливается

- 23 августа 2019, 17:27

- |

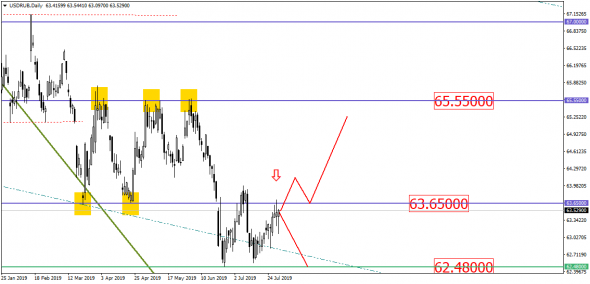

В августе курс доллара по отношению к рублю без объявления о намерениях устремился вверх, пробив ключевой уровень сопротивления медведей 65,5 рубля за доллар.

Ослабление рубля наблюдается и по отношению к другим валютам, что на фоне падающей нефти создает предпосылки роста валютной пары USDRUB.

Ориентиром до конца года становится уровень 78 рублей за доллар, а защитой капитала от девальвации как всегда выступает изменение доли валютных активов в портфеле в сторону увеличения.

Рецессия в США становится неизбежной?

- 14 августа 2019, 23:53

- |

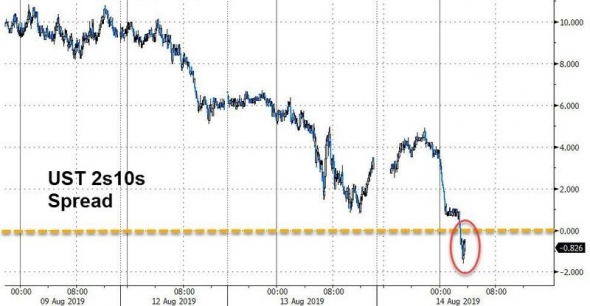

Сегодня впервые с мая 2007 года зафиксирована инверсия между доходностями 2-летних и 10-летних трежерис:

(Спред между доходностями 10-летних и 2-летних гос. облигаций США ушел в отрицательную зону впервые с мая 2007 года)

Снижение доходности происходит по всему фронту гос. долга США, так ставка 30-летних бумаг достигла рекордно низкого значения в 2,05%:

( Читать дальше )

Рубль и его интересный рубеж в 63.65! Чего-то ждет?

- 31 июля 2019, 22:17

- |

Добрый день!

В фокусе пары доллар/рубль находится уровень 63.65, от которого котировки могут отскочить до уровня 62.48, или пробить сопротивление – тогда цены можем увидеть в районе 65.55. Пока явных признаков отскока или пробития цена не подаёт, аккуратно прощупывая сопротивление:

По австралийской валюте цена подошла к важному уровню поддержки 0.6830, от которого вполне возможен как отскок, так и пробитие. Сейчас интересно будет посмотреть на свечные формации, которые будут формироваться возле уровня:

( Читать дальше )

ВТБ. Пристегните ремни-ракета начинает разгон.

- 09 июля 2019, 07:37

- |

Рост за год на 25% при этом мало значим, ибо если смотреть на исторический график это так, слегка отжались от исторического днища сентября 2014г.

Но да ладно, графики, уровни и прочие фракталы -это заповедная территория фанатиков ТА.

Тут другая фишка.

По данным СмартЛаба капитализация ВТБ по состоянию на вчера-551 миллиард рублей или 18 место среди публичных компаний, торгуемых на ММВБ.

Ежу (тому который вообще про ВТБ слышыл) понятно, что эта капитализация рассчитана исходя из стоимости только обыкновенных акций, коих вроде как всего-то 12% в уставном капитале.

| Акционер | Тип акций | Доля от общего кол-ва акций, % | Доля в уставном капитале,% |

|---|---|---|---|

| Российская Федерация в лице Федерального агентства по управлению государственным имуществом |

( Читать дальше )

Про дивы

- 21 июня 2019, 09:50

- |

Большинство российских компаний платят дивиденды раз в год. Из-за этого некоторые акции целый год держать неинтересно, особенно, если вы купили их чисто ради дивидендов. Но в то же время часть компаний делится с акционерами прибылью раз в полгода или даже раз в квартал, как принято на западном фондовом рынке. В обзоре ниже – компании, которые стабильно выплачивают ежемесячные дивиденды – квартальные или полугодовые.

Компании, которые выплачивают квартальные дивиденды

Северсталь

НЛМК

ММК

Фосагро

Татнефть

Тинькофф

QIWI

Компании, выплачивающие дивиденды дважды в год

Акрон

ВСМПО-АВИСМА

Газпром нефть

Лукойл

Роснефть

Новатэк

Распадская

Магнит

Алроса

Норникель

Мосбиржа

МТС

Русагро

VEON

Планируют перейти на промежуточные дивиденды

ТМК

Сбербанк

Россети

Компании, которые выплачивают квартальные дивиденды

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал