Избранное трейдера finiska

У кого работают стоп-заявки в Quik с учетом времени?

- 23 апреля 2021, 09:39

- |

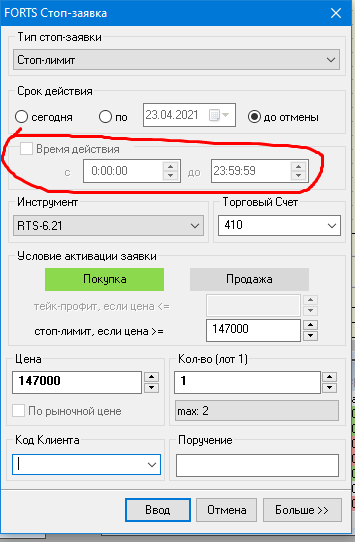

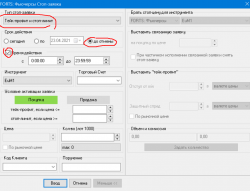

У вашего брокера можно выставить галочку напротив «время действия» при установке стоп-заявки?

У меня в открытии, втб, бкс нельзя! :-(

версия квик 8.3.2.4

Это важно, т.к. чтоб спать спокойно, я хочу ставить стопы с временем действия с 10 до 19ч

в втб получилось:

( Читать дальше )

- комментировать

- 469 | ★1

- Комментарии ( 11 )

Подборка полезных ресурсов без Yahoo Finance и Seeking Alpha: данные, идеи и воспроизводимые исследования

- 21 апреля 2021, 16:39

- |

Привет, в этот раз будет общий пост про полезные источники в сети, где можно бесплатно взять данные, примеры кода и другие полезные вещи.

Более направленные подборки по идеям можно посмотреть здесь https://smart-lab.ru/blog/628709.php, а по книгам здесь https://smart-lab.ru/blog/681121.php

Биржевые данные:

Биржевые:

- https://www.quandl.com Quandl. Простой и адекватный API для Python, много бесплатных данных по отдельным биржам. Например, по Гонконгской и Варшавской бирже. Есть данные по сырьевым фьючерсам и другому сырью. Экономическая статистика и альтернативные данные тоже есть в бесплатном варианте. В отличие от других сайтов с котировками и графиками – здесь промышленная выгрузка для исследований;

- https://stooq.com Stooq. Неожиданно богатый бесплатным контентом локальный сайт (Польша). Большая часть не представляет интереса и можно сразу перейти к большим (для бесплатных) выборкам биржевых данных по США, некоторым европейским и азиатским странам

( Читать дальше )

- комментировать

- 12.1К |

- Комментарии ( 19 )

Уровни финансового состояния. Оцифрованы и готовы вас посчитать.

- 10 апреля 2021, 12:34

- |

Уровни финансового состояния. Тема популярная, не повторяться не получится, но чтобы не выглядело все это переписанным с других сайтов, где тема миллион раз уже освещалась, добавлю в конце статьи свою особенность в систему классификации. Чтобы вам не было скучно, посчитаю заодно и себя.

У любого человека занимающегося инвестициями, скорее всего, есть ментальное видение своего уровня финансового состояния. У каждого система своя, так как обязательных к исполнению еще не придумали. Я не исключение, и так же имею в своем активе как уже пройденные этапы, так и запланированные к покорению. Расскажу про свой взгляд на эту систему и попробую оцифровать расчеты, чтобы не оставить пространства для иллюзий: «У меня денег нет, но я финансово свободен!».

Для начала обозначим границы.

( Читать дальше )

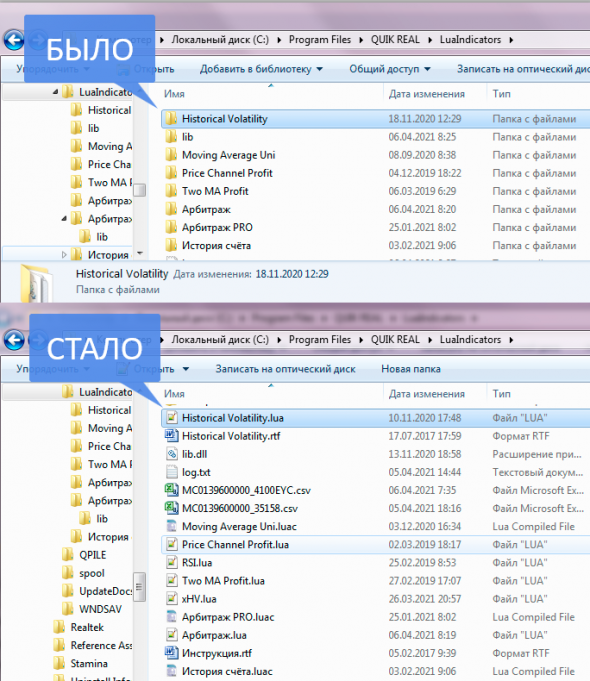

QUIK 8.13 индикаторы не загружаются из подпапок

- 10 апреля 2021, 08:13

- |

Тема обсуждается здесь: https://forum.quik.ru/messages/forum10/message54555/topic6400/

Для решения достаточно скопировать файлы индикаторов из подпапок в корневую папку индикаторов [QUIK]\LuaIndicators.

После перезапуска QUIK все настройки индикаторов сохраняются.

Успей до 30 апреля. Как платить налог на дивиденды иностранных компаний. Пошаговая инструкция

- 09 апреля 2021, 11:21

- |

Ребята, вы подали налоговые декларации за 2020 год? Помните, что 30 апреля — крайний срок?

Налог на дивиденды от иностранных компаний — эта процедура вводит в ступор неопытных инвесторов, потому что отчитываться необходимо самостоятельно. Кажется, что это сложный процесс. На самом деле нет. Но нужно знать о нюансах.

Отчитываться нужно тем инвесторам, которые подписали налоговую форму 8W-ben (делается через брокера). Она необходима для налоговой Службы США, чтобы сократить размер налога.

❌ Если данная форма не подписана, то инвестор платит 30% налог на дивиденды от компаний из США. Налог за него перечисляет брокер. Инвестору нужно подать декларацию, налог с него не спишут.

✅ Если форма подписана, то общая сумма налога уменьшается до 13%. Из них 10% перечисляет брокер, а инвестору необходимо отчитаться самостоятельно в российскую налоговую службу об еще 3%.

Шаг 1️⃣: заказываем у брокера Справку о доходах за пределами РФ

( Читать дальше )

- комментировать

- 15.1К |

- Комментарии ( 62 )

"Танцы с бубнами" с 3-НДФЛ или почему в ЛК налоговой "кривые" справки о доходах от брокеров

- 05 апреля 2021, 17:22

- |

Что делать? Просто складывать вычеты и помещать их в один. Например, сумму 201 и 222 помещать под кодом 201, сумму 205 (сальдирование ЦБ и ПФИ на ЦБ и фондовые индексы) и 206 помещать на 201 (+222) или 206, выбрав тот из них, который в справке 2-НДФЛ не равен доходу по кодам 1530 и 1532, соответственно, сумму 206 и 209 (сальдирование ПФИ на ЦБ и фондовые индексы с ПФИ не на ЦБ) помещать на 206 или 207, выбрав тот из них, который в справке 2-НДФЛ не равен доходу по кодам 1532 и 1535, соответственно. Именно так эти коды расположены друг под другом в справке 2-НДФЛ.

Теперь понятно почему справки 2-НДФЛ от брокеров — неверные. Бухгалтерия то ведет вычеты по разным кодам, а налоговая для каждого дохода принимает лишь один из.

Поэтому в одной справке от брокера в ЛК налоговой у меня нет вычетов 201 и 209, в другой 222 и 205, и только третья справка, где один код вычета — 201, верная.

( Читать дальше )

- комментировать

- 10.6К |

- Комментарии ( 62 )

Как уменьшить налоги при торговле у разных брокеров

- 30 марта 2021, 10:57

- |

Ранее подробно писал о способе уменьшить налог при торговле на брокерском счете — сальдировании убытков по ценным бумагам: зачесть убыток по одним бумагам в счет прибыли по другим, чтобы не платить налог.

Сегодня расскажу о том, как это сделать, если открыты счета у разных брокеров.

Итак, если вы торгуете через нескольких брокеров, по итогам года можно сложить между собой финансовые результаты, полученные у каждого из них.

Один брокер не сможет учесть операции, совершенные через другого брокера, но это можно сделать самостоятельно: подать декларацию и вернуть излишне уплаченный налог.

Что делать:

1️⃣ Каждый из брокеров самостоятельно рассчитывает прибыль и уплачивает с нее налог.

2️⃣ Берем у каждого из брокеров справки 2-НДФЛ о суммах доходов и расходов

( Читать дальше )

Еврооблигации на Московской бирже – что нужно знать инвестору

- 25 марта 2021, 11:20

- |

Еврооблигации на Московской бирже – что нужно знать инвестору

Привет, смартлабовцы!

Хотим поднять тему евробондов российских эмитентов, которые торгуются на Московской бирже – тем более что обороты по ним активно растут. Далее мы тезисно перечислим основные факты про еврооблигации, которые стоит знать частным инвесторам. Поехали!

Коротко

- Евробонды (еврооблигации) – облигации, номинированные в иностранной валюте, например, долларах США. Это значит, что они покупаются на Мосбирже за доллары, купоны приходят тоже в долларах, но налоги платятся в рублях. О налогах расскажем отдельно.

- Сегодня на Мосбирже торгуется 14 государственных и 70 корпоративных еврооблигаций. Полный список бумаг доступен здесь.

- Доходность по большинству евробондов составляет 2-4% годовых в валюте.

- Минимальный лот для вложений $1000.

- Евробонды можно покупать на брокерский счет и ИИС, получать на них налоговые вычеты или использовать налоговые льготы.

( Читать дальше )

Разбираемся с налогами: большой и полезный пост

- 25 марта 2021, 11:01

- |

👨🏻💼 Сегодня хочу остановиться над системой налогообложения доходов, полученных от инвестирования.

«Лучший способ рассказать детям о налогах — съесть 13% от их мороженого» ©

По большому счёту, ничего сложного в налогах нет, но почему-то большинство начинающих инвесторов этой теме не уделяют должного внимания, а в некоторых случаях знания в этой сфере очень поверхностные, хотя есть особенности, которые могут значительно сократить издержки. Об этих особенностях я и предлагаю поговорить более подробно.

Налогообложение буду рассматривать с точки зрения обычного Гражданина РФ (резидента), совершающего сделки с помощью брокера на бирже. С точки зрения нерезидентов смысл тот же, только ставки, как правило, выше.

Итак, в нашей стране в обычной ситуации доход от инвестиций облагается налогом на доходы физических лиц в размере

( Читать дальше )

Важные советы при заполнении декларации 3-НДФЛ - памятка для инвестора

- 22 марта 2021, 11:33

- |

Доброго всем дня, спешу описать ошибки, которые часто допускают при заполнении декларации 3-НДФЛ, когда декларируют свой доход. Сейчас идет «горячая пора» сдачи отчетности и поэтому хочу обратить ваше внимание на следующее:

1. Дивиденды по зарубежным акциям

Когда вы получаете выплаты, например, через российского брокера, в виде дивидендов по акциям иностранных эмитентов, то основная ошибка – инвестор в декларацию вносит сумму выплаченного дивиденда (за минусом удержанного налога). Надо вносить в декларацию сумму начисленного налога.

Приведу простой пример – допустим, через Тинькофф банк вам была осуществлена выплата дивиденда по американской бумаге 46,80 долларов, при этом сумма налога была удержана 5,2 долларов. Нельзя ставить в декларацию сумму дивиденда 46,80 и налог 5,2, правильно будет поставить сумму начисленного дивиденда 52 доллара и сумму налога 5,2.

2. Сальдирование результатов

Частая ошибка инвесторов – не сальдируют прибыли или убытки, полученные через российского брокера с результаты от зарубежного брокера. Вы вправе зачесть эти данные, Налоговый кодекс не запрещает нам делать зачет, не ставить наше право в зависимость от страны брокера.

( Читать дальше )

- комментировать

- 14.8К |

- Комментарии ( 79 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал