Избранное трейдера ЖэнDoZ

Сургутнефтегаз - вся суть в дивидендах

- 07 апреля 2021, 19:00

- |

Все мы привыкли рассматривать Сургутнефтегаз, как дивидендную идею, которая дает повышенную доходность раз в несколько лет. Это происходит из-за валютных переоценок кубышки, размещенной компанией на валютных счетах. Ранее, я говорил о возможном росте на ожиданиях этих самых повышенных дивидендах. В этой стате я хочу посмотреть на результаты 2020 года и посчитать потенциальную дивидендную доходность.

Выручка компании от реализации нефти и других нефтепродуктов за 2020 год сократилась на 31,7% до 1,1 трлн рублей. Тут нужно сказать, что это не основной критерий оценки бизнеса Сургута, ведь кубышка нас интересует больше. Однако, несмотря на тяжелый год, пандемию и снижение цен на углеводороды, компания завершила 2020-й меньшим снижением этого показателя по сравнению с другими нефтяниками. Еще один плюс.

Себестоимость продаж, ожидаемо снизилась, а коммерческие расходы сократились на 14%. В итоге, операционная прибыль снизилась в 2 раза до 180,9 млрд рублей. И вот наконец, мы добрались до прочих доходов, которые и составляют ту саму денежную переоценку. Данная статья доходов увеличилась на 45%, а прирост в деньгах составил 727 млрд рублей. В результате переоценок чистая прибыль Сургутнефтегаза за 2020 год увеличилась в 7 раз до 729,6 млрд рублей.

Далее, к дивидендам. Стоит учитывать, что обыкновенные акции Сургутнефтегаза лишены драйверов роста, так как именно привилегированные являются бенефициаром дивидендных выплат. Итак, считаем по формуле: чистая прибыль по РСБУ (729 578 490 т.р.) умножаем на

( Читать дальше )

- комментировать

- 6К | ★7

- Комментарии ( 14 )

Еврооблигации на Московской бирже – что нужно знать инвестору

- 25 марта 2021, 11:20

- |

Еврооблигации на Московской бирже – что нужно знать инвестору

Привет, смартлабовцы!

Хотим поднять тему евробондов российских эмитентов, которые торгуются на Московской бирже – тем более что обороты по ним активно растут. Далее мы тезисно перечислим основные факты про еврооблигации, которые стоит знать частным инвесторам. Поехали!

Коротко

- Евробонды (еврооблигации) – облигации, номинированные в иностранной валюте, например, долларах США. Это значит, что они покупаются на Мосбирже за доллары, купоны приходят тоже в долларах, но налоги платятся в рублях. О налогах расскажем отдельно.

- Сегодня на Мосбирже торгуется 14 государственных и 70 корпоративных еврооблигаций. Полный список бумаг доступен здесь.

- Доходность по большинству евробондов составляет 2-4% годовых в валюте.

- Минимальный лот для вложений $1000.

- Евробонды можно покупать на брокерский счет и ИИС, получать на них налоговые вычеты или использовать налоговые льготы.

( Читать дальше )

Спасительная нефть в итогах недели

- 13 февраля 2021, 09:50

- |

Пятница добавила нервозности на рынки России. В течение дня Индекс Мосбиржи падал до 3345 п., но подъем цен на нефть выправил положение, и за неделю рост Индекса составил 1%. Данная ситуация ориентирует нас на скорейшее восстановление Индекса к своим историческим максимумам.

В предыдущих итогах недели я говорил, что пробой уровня $59 по нефти способно дать толчок к дальнейшему росту. Так и произошло. Котировки черного золота устремляются к следующему уровню сопротивления на 70$. Расти дальше становится все труднее и потенциал, по-прежнему ограничен.

Доллар, не сумев преодолеть отметку в 76 рублей, оттолкнулся вниз и продолжает спуск на уровень поддержки в 73 рубля. В моменте, могут протянуть на 72, где я планирую наращивать позиции по валютным инструментам.

Акции крупнейших компаний России завершили неделю разнонаправленно. Подрастает нефтегазовый сектор. В лидерах Газпром +2% и Татнефть +3,2%. По последней, готовил отдельную

( Читать дальше )

Индексные фонды и ESG-инвестирование

- 12 февраля 2021, 14:06

- |

Все бОльшую популярность набирает тренд на покупку «здоровых» компаний, которые заботятся об окружающей среде, о своих подчиненных, и в целом стараются вести бизнес без серых схем. Во многих отчетах компаний сейчас можно встретить аббревиатуру ESG, но давайте разберемся более детально, что это значит и какие компании соответствуют данным принципам.

В России есть специальный «Индекс РСПП Вектор устойчивого развития», куда отбираются компании по специальной методике. Мы не будем сейчас глубоко погружаться в формулы, а попробуем понять смысл аббревиатуры ESG.

Компании, которые входят в данный индекс должны заботится об экологии (Environment), снижать долю выбросов парниковых газов, зависимость от сжигания углеводородов и прочего. Вторым ключевым направлением должна быть социальная ответственность (Social), что подразумевает обеспечение конкурентных условий труда без вреда для здоровья, отсутствие детского и рабского труда в структуре бизнеса. Третьим принципом является управление (Governance), не должно быть взяточничества и коррупции, приветствуются бонусы сотрудникам и благотворительность.

( Читать дальше )

5 хороших сервисов для фундаментальной оценки акций

- 16 июля 2020, 19:45

- |

Сделал подборку полезных сервисов. Большинство из них платные, но есть возможность демо-периодов. Рекомендую посмотреть и попробовать.

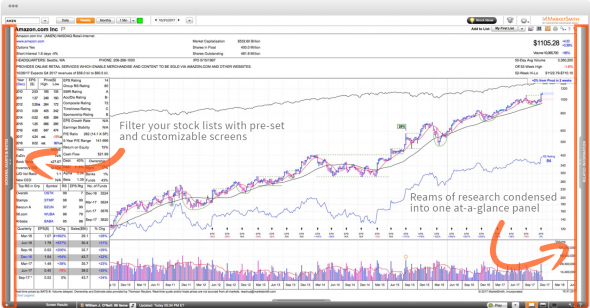

Investor's Business Daily

Сайт: investors.com

Стоимость: ~$20 за продукт в месяц

IBD считается второй деловой газетой в США после издания The Wall Street Journal. На основном сайте газеты много новостей, мнений, аналитики. Также есть различные скринеры и рейтинги — по дорогим акциям, дешевым акциям, ETF.

Наибольшую популярность сервису принесла аналитика акций по системе CAN SLIM. Это инвестиционная стратегия, которую основатель IBD Уильям О’Нилл описал в книге “Как делать деньги на фондовом рынке”. Стратегия сочетает фундаментальные данные и ценовую динамику, чтобы находить компании-победители. Во многом благодаря CAN SLIM издание и стало успешным. Сегодня оно имеет почти миллион человек регулярной читательской аудитории.

( Читать дальше )

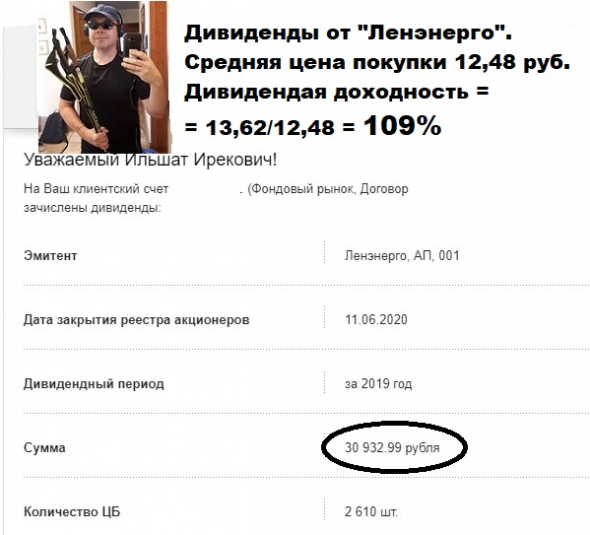

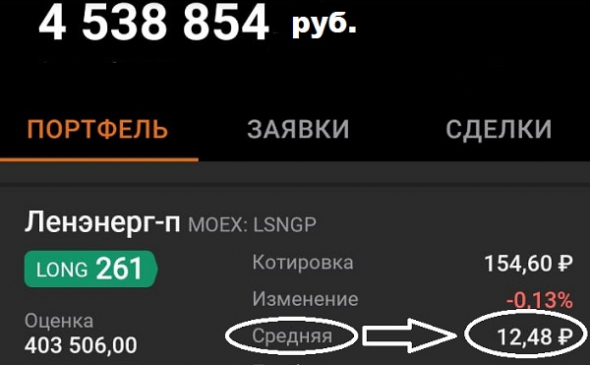

❤ На пенсию в 65(60). БДСИ 2020 (Большой Дивидендный Сезон Июнь 2020 г. Дивиденды "ЛенЭнерго". "Знал бы прикуп - жил бы в Сочи" (с). Доходность в 2020 г. 109% годовых (от цены приобретения).

- 01 июля 2020, 06:42

- |

«БДСИ-2020». Большой Дивидендный Сезон Июнь 2020 г.

Дивиденды «ЛенЭнерго». «Знал бы прикуп — жил бы в Сочи» ©.

Доходность в 2020 г. 109% годовых (от цены приобретения).

30 июня 2020 г., под занавес торгов Мосбиржи на счет поступили дивиденды от «Ленэнерго».

История покупки: 2015 год, купил на 33,5 тыс.руб. пакет.

Цена покупки 12,48 руб. за 1 акцию.

Вышли хорошие аналитические статьи, что будут платить через 2-3 года дивиденды.

( Читать дальше )

Анализ акций языком, понятным даже вашей бабушке

- 19 апреля 2020, 16:06

- |

Я страшно злюсь на инвесторов. Еще злюсь на бухгалтеров. Из книжки в книжку, из статьи в статью гуляют определения, при виде которых простой смертный начинает хлопать глазами. Его мозг перестает воспринимать информацию.

Неужели так сложно объяснить простыми словами то, что лежит на поверхности? Давайте попробуем разобраться.

Представьте, если вы вдруг захотите купить какой-нибудь маленький бизнес. Салон красоты, палатку с шаурмой, ресторан. Что угодно. Какие вопросы вы будете задавать продавцу:

- Вы вообще прибыльны?

- Через сколько мои вложения окупятся?

- На что тратите больше всего?

- Есть ли у вас долги?

( Читать дальше )

- комментировать

- 15.6К |

- Комментарии ( 0 )

Tatarin: 10 интересных акции у которых еще есть потенциал отскока

- 12 апреля 2020, 10:01

- |

Эти часть интересных акции у которых ещё есть потенциал отскока и по сравнению с другими акциями не настолько сильно показали отскок. Хотя смотря на график многие от минимумов показали отскок 30-100% и думаю это ещё не предел.

Я сам не додержал и вчера всё продал… надеюсь на следующей недели по америке будет откат вниз. Но как говорил, когда все ждут паления то это часто не происходит.

Мне сейчас сложно что-то советовать, если бы сам знал то давно был бы миллиардером 😏. Список этих акции у меня под наблюдением, это только часть 10 шт, а так примерно 60-70 бумаг есть интересных. К сожалению нету времени всё опубликовать и многие уже показали отскок хороший, но если американский рынок сходит ещё вниз как минимум на 7-10% то будут снова еще больше интересных акции для покупок.

На рынке присутствует страх и неопределённость, но правильно говорят когда все говорят что страшно покупать и советуют не покупать, а подождать ещё… я начинаю постепенно брать акции, тем более которые за 1.5 месяца упали на 70-85%. Я когда начал покупать я счёт разделил на две части, т.е. если акция от цены входа упала бы ещё на 25-30% я бы докупил. Сейчас я уже счёт разбил на три части, так как советую сразу не покупать на всё… для того чтобы была возможность купить ещё раз акцию, если она вниз ещё пойдёт.

( Читать дальше )

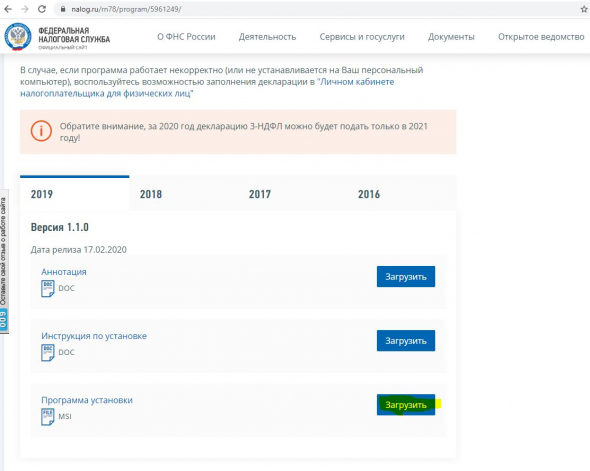

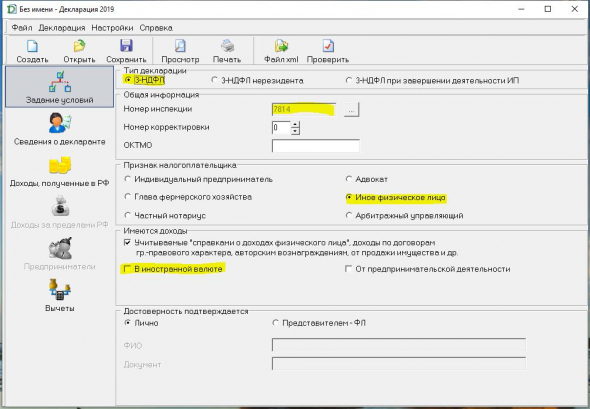

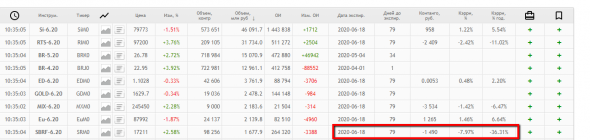

Как подать налоговую декларацию для дивидендов с акций США торгуемых на бирже СПБ?

- 06 апреля 2020, 22:42

- |

Как доплатить налоги с акций США биржи СПБ? И

Это очень частый вопрос на данном сайте… к сожалении очень мало информации. По умолчанию снимают 30%.0Если вы подписали форму W8-BEN, то вам надо доплатить 3%, а если не подписывали, не задекларировали, то 30%… а также есть шанс получить просьбу от налоговой заплатить ещё и 13%.

Краткая инструкция:

1. На сайте налоговой скачиваем программу декларация 2019 https://www.nalog.ru/rn77/program/5961249/:

дивидендов с акций США торгуемых на бирже СПБ?" title="Как подать налоговую декларацию для дивидендов с акций США торгуемых на бирже СПБ?" />

дивидендов с акций США торгуемых на бирже СПБ?" title="Как подать налоговую декларацию для дивидендов с акций США торгуемых на бирже СПБ?" />2. Устанавливаем на компьютер.

3. Запускаем и приступаем к заполнению:

( Читать дальше )

- комментировать

- 11.9К |

- Комментарии ( 95 )

дивиденды Сбербанка:)

- 31 марта 2020, 11:02

- |

Они похоже прайсят разницу 15 рублей на лист, с датой отсечки до 18 июня.

Это удивительный оптимизм. Ещё бы, ведь все уверены: наб.совет Сбербанка утвердил дивиденды 18,7 рублей с датой отсечки 14 мая. ТО есть участники рынка совершенно уверены в трех вещах:

- дивиденды Сбербанка будут выплачены

- они будут выплачены точно в рекомендованном размере

- они будут выплачены до 18 июня

В случае, если дивиденд не отменят, но перенесут за дату экспирации июньского контракта, фьючерс SRM0 может быстро выстрелить к цене акций, ликвидировав геп в 15 рублей, что несёт в себе риск его шорта.

Из этой всей истории следует идея, что можно сделать связку шорт сбер + лонг фьючерс. Риск правда во времени удержания и проценте, который вы заплатите брокеру за шорт Сбера. Ну я вам подсказал, а дальше сами думайте:))

Кризис — это давление на банки.

В первую очередь пострадают те, которые больше кредитуют население (Тинькофф).

Давление на капитал испытают в первую очередь те, у кого капитал на пределе (ВТБ).

Сбер тоже вполне может ощутить давление на капитал.

По этой причине я вообще не понимаю, почему банки должны заплатить дивиденды, а не создать защитный буфер.

p.s. дисклаймер: у меня шорт акций Сбербанка, так как я думаю, что акции будут оставаться под давлением и возможен перенос/снижение/отмена размера дивидендов.

- комментировать

- 10.2К |

- Комментарии ( 58 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал