Избранное трейдера АлексейФ

Юнипро против Русала, сможет ли компания увернуться?

- 13 июня 2019, 09:22

- |

Юнипро вышла из Э.ОН Россиия, созданной на базе ОГК-4. Которая в свою очередь появилась в результате неустанной работы Анатолия Борисовича Чубайса, в виде реформы РАО «ЕЭС России».

Касаться эффекта от реформы мне бы не хотелось, если кому-то интересно можно прочитать здесь

У компании в управлении четыре ГРЭС, с достаточно высоким средним КИУМ. Хороший прирост за год.

Коэффициент использования установленной мощности (КИУМ) — важнейшая характеристика эффективности работы предприятий электроэнергетики. Она равна отношению среднеарифметической мощности к установленной мощности электроустановки за определённый интервал времени.

( Читать дальше )

- комментировать

- 3.9К | ★5

- Комментарии ( 1 )

Про Баффета и доходности. Ч2. Что делать?

- 10 июня 2019, 21:47

- |

Брокера по свопам

В прошлом блоге было несколько выводов

Печатная машина США работает ровно так, что бы S&P включая дивиденды не перегнал эмиссию.

И

Что бы твоя доля среди держателей банкнот США оставалась хотя бы неизменной, в золоте нужно зарабатывать 4% в год. Планка существенно ниже чем 10% в баксах.Вопрос был что делать?

То есть 9.9% в год это на самом деле 0 (НОЛЬ)

Ответ типа купить яйца Фаберже, вряд ли кого то устроит. Хотя за 100лет они подорожали более чем в 3000раз, то есть в среднем те же 9% в год.

Странное совпадение с эмиссией долларов и доходностью СП500(включая дивиденды).

Если вы имеете бизнес и читаете на СЛ этот пост, значит ваши активы-пассивы=капитал так же не дают прироста 10% в год.

-Что делать?

-Что делать?

-Спекулировать!

На СЛ уже был пост о том, о чем пойдет речь ниже. (Пост от Гнома

( Читать дальше )

Прикладная широта рынка (объяснение категорий акций под капотом индексов - много картинок)

- 10 июня 2019, 07:46

- |

Этот большой пост предназначен как справочный для работы с таблицами в постах серии «S&P500 под капотом», крайне рекомендуется для углублённого понимания концепций. Не пропустите следующий большой исследовательский пост, он будет посвящён анализу двух последних вершин рынка и курвфиттингу созданию правил маркет-тайминга на основе подкапотных категорий.

- Традиционное измерение широты

- Модифицированное измерение широты

- Использование профилей цены акций для измерения широты

- 1. Длительный аптренд (trendabove50)

- 2. Откат в аптренде (pullingback)

- 3. Консолидация / потеря инерции в аптренде (lostmomentum)

- 4. Пробой растущей 50МА (breakabove50up)

- 5. Пробой падающей 50МА (breakabove50dn)

- 6. Недавний пробой растущей 50МА (wentabove50up)

- 7. Недавний пробой падающей 50МА (wentabove50dn)

- 8. Слом растущей 50МА (breakbelow50up)

- 9. Слом падающей 50МА (breakbelow50dn)

- 10. Недавний слом растущей 50МА (wentbelow50up)

- 11. Недавний слом падающей 50МА (wentbelow50dn)

- 12. Консолидация под 50МА (consbelow50)

- 13. Отскок вниз от 50МА (bouncebelow50)

- 14. Подскок вверх от 200МА к 50МА (bounceabove200)

- 15. Консолидация под 200МА (consbelow200)

- 16. Отскок вниз от 200МА (bouncebelow200)

- 17. Подскок вверх от 50МА к 200МА (bounceabove50)

- 18. Консолидация на дне (bottoming)

- 19. Подскок со дна (bottombounce)

- 20. Длительный даунтренд (trendbelow50)

Традиционное измерение широты

Анализ широты рынка нужен для определения участия масс в движении. В общем случае для этого используются счётчики Advances/Declines и линия A/D на их основе.

2019-06-07 New Highs / Lows Adv Dec Unch AdvVol DecVol UnchVol A/D A/DV ---------------------------------------------------------------------- NYSE 187 51 1377 570 64 2059.3 1023.9 92.2 2.42 2.01 NASDAQ 105 133 1563 952 146 1389.9 461.0 68.0 1.64 3.01 AMEX 7 10 129 78 33 251.1 20.7 17.6 1.65 12.11 Total --------------------------------------------------------------- 4912 299 194 3069 1600 243 3700.3 1505.6 177.8 1.92 2.46

Модифицированное измерение широты

Недостаток стандартных A/D-счётчиков в том, что любой незначительный подъём на $0.01 считается, как advance, и любое незначительное падение считается как decline. Поэтому целесообразно применять фильтр по росту/падению цены, например, считать за advance/decline только если цена поднялась/опустилась на $0.03 и более:

2019-06-07 New Highs / Lows Adv Dec Unch AdvVol DecVol UnchVol A/D A/DV ---------------------------------------------------------------------- NYSE 187 51 1260 475 276 1860.9 853.1 461.4 2.65 2.18 NASDAQ 105 133 1344 754 563 1336.5 370.4 212.0 1.78 3.61 AMEX 7 10 93 42 105 239.7 10.3 39.4 2.21 23.16 Total --------------------------------------------------------------- 4912 299 194 2697 1271 944 3437.1 1233.9 712.7 2.12 2.79

( Читать дальше )

Стратегия "2 за 1"

- 10 июня 2019, 04:17

- |

Надеюсь вам известно что иногда компании делают сплит акций. Это способ уменьшения цены акции путем умножения их количество, при этом капитализация и другие фундаментальные показатели не меняются. Например Apple сделал 4 сплита: 2:1, 2:1, 2:1 и 7:1. Поэтому хотя капитализация Apple с $1.8 миллиарда выросла до $888 миллиардов, но цена акции с $22 выросло только до $190.

Помимо других причин, в основном сплит делают и для привлечения покупателей. Ведь иногда не покупают привлекательную акцию только за то что цена дорогая.

И оказывается что это работает.

Чувак с именем Neil MacNeale в 1996-ом году в журнале Forbes (в номере 22 апреля 1996 года) почитал об одном исследовании проводимое в Rice University, где выяснили что акции со сплитом 2 за 1 в среднем вырастают больше чем рынок.

В исследовании опубликованным в Journal of Financial Economics, issue 39 (1995) (скачать бесплатно можно отсюда) изучили анонсы сплита акций в период 1980–1990 годов и выяснили что у таких акций средний 12.1 процентный ненормальный рост в течении четырех лет после анонса. В частности у ценностных акций рост 45.3%, а у гламурных акции положительный дрейф не наблюдался.

( Читать дальше )

Закрытие ИИС-возможные расходы и нюансы

- 05 июня 2019, 07:22

- |

У владельцев ИИС рано или поздно возникнет необходимость в закрытии индивидуального инвестиционного счета. И сразу возникают вопросы. Как это сделать правильно? Какие шаги нужно предпринять? В закрытии ИИС есть несколько нюансов про которые нужно заранее знать. Дабы не попасть на лишние бабки или не нарушить законодательство. Которое опять же, может привести к дополнительным расходам или недополученной прибыли.Итак, поехали.

Как закрыть ИИСНеважно где. В Сбербанке, ВТБ, БКС, Открытие, Финам или у другого брокера.

Процедура закрытия счета состоит из 3х шагов:

- Необходимо вывести счет либо в кэш (продать все ценные бумаги). Либо перевести их на обычный брокерский счет, открытый на ваше имя (можно даже другому брокеру).

- Пишем заявления брокеру, о намерении закрыть ИИС, с указанием счета, куда вывести средства или ценные бумаги.

- Ожидание. В среднем от 2-3 дней до месяца происходит закрытие счета.

Брокер свяжется с налоговой. Проверит получение вами налоговых льгот. Рассчитает и удержит налоги. Переведет активы на указанный клиентом другой счет.

( Читать дальше )

- комментировать

- 25.8К |

- Комментарии ( 34 )

Советы Лехи Майтрейда 8 летней давности все еще актуальны и сейчас =)

- 04 июня 2019, 11:22

- |

С удовольствием пересмотрел их =)

Разместил по актуальности.

( Читать дальше )

Полезные ссылки для работы с облигациями

- 26 мая 2019, 22:27

- |

smart-lab.ru/q/ofz/

blozhik.herokuapp.com/services/bonds

bonds.finam.ru/

navigator.raiffeisen.ru

www.dohod.ru/ik/analytics/bonds/

www.banki.ru/investment/search/

www.rusbonds.ru/compare.asp

ru.cbonds.info/

Поиск глобальных облигаций

en.boerse-frankfurt.de/bonds/bonds-finder

www.boerse-berlin.com/index.php/Bonds

markets.businessinsider.com/bonds/finder

finra-markets.morningstar.com/BondCenter/Screener.jsp

Калькулятор

en.boerse-frankfurt.de/bonds/yieldcalculator

Российские кривые доходности

smart-lab.ru/q/ofz/

ru.cbonds.info/bondmaps/

moex.com/ru/marketdata/indices/state/yieldcurve/

www.moex.com/ru/marketdata/indices/state/g-curve/

Мировые кривые доходности

stockcharts.com/freecharts/yieldcurve.php

ru.investing.com/rates-bonds/usa-government-bonds

www.gurufocus.com/yield_curve.php

Информация о дефолтах

https://www.moex.com/ru/listing/emidocs.aspx?type=4

Старый Соломон Маркович уже столько отложил себе на чёрный день, что таки ждал его с большим нетерпением.

- 26 мая 2019, 13:23

- |

Старый Соломон Маркович уже столько отложил себе на чёрный день, что таки ждал его с большим нетерпением.

Если не жалко,поставьте плюсик, оцените сколько буков я написал, сколько тем для размышлений подкинул, и всё написанное «по фондовому рынку», и поставьте «плюсик» статье — очень хочется потешить своё ЭГО

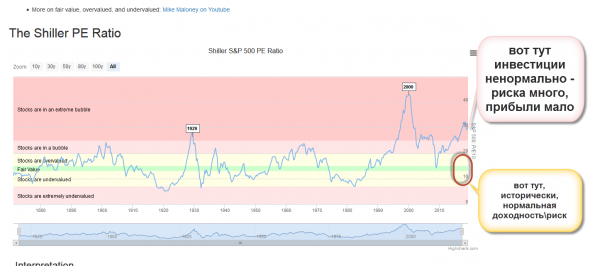

То что «кризис», «армагедон» неизбежен, как восход Солнца меня убеждает ставка Шиллера (P/E или в более глубоком изложении «цена риска» господина Мовчана, с коррекцией на ставку Центрального банка carnegie.ru/2018/04/18/ru-pub-76042 ).

Ну не может вложения средств какой то бесконечно длительный период иметь доходность, как сейчас – «риска много, прибыли мало» – прибыль должна рано или поздно (ниже в тексте мой взгляд на сроки/даты) прийти к «нормальным» средним историческим показателям – 3-3,5% по долгам и 4-5,5% по малорисковым акциям.

( Читать дальше )

Размышления у инвестиционного портфеля. Как выбрать цену для входа.

- 26 мая 2019, 08:26

- |

1. Интересная компания уже определена.

2. Инвестируемая сумма не включает в себя прибыль от реализации акций других эмитентов (инвестирование прибыли несколько другая история сильно влияющая на цену входа).

3. Речь идёт только об акциях на ММВБ

Итак.

Смотрю текущую цену. Её уровень 1) за последние 3 месяца 2) Исторический уровень в пересчёте на доллары 3) Новостной фон в пределах трёх месяцев

1)Если цена находится на своём пике последних трёх месяцев значит имеет смысл подождать. Рано или поздно роботы начнут фиксировать профит, тогда можно на коррекции покупать. Если на низах-смотрю новостной фон. В отсутствие критического негатива для эмитента -покупаю.

2)Долларовая оценка актива не превышает исторических хаёв. Если больше-имеет смысл подождать.

3)Если новостной фон ярко выраженный позитивный, то я жду. На новостях акция разгоняется, потом лудоманы (в том числе роботы) начинают из ракеты выпрыгивать фиксируя профит и ракета закономерно припадает. Если фон негативный (но не критически негативный) -покупаю.

( Читать дальше )

Пассивный портфель. Обгоняем индекс, Арсагеру и Аленку

- 23 мая 2019, 14:04

- |

Что я все про трейдинг да про трейдинг? Это все-таки удел меньшинства. Этому посвящают часть жизни. Сначала учатся, потом мучаются, и не факт еще, что получится. Давайте поделюсь идеей для обычных людей. В моем понимании обычные люди — это ленивые пассивные инвесторы… Роботов не пишут, квартальных отчетов не читают.

Значит, задача: составить пассивный портфель, как минимум, лучше индекса.

«Пассивный» здесь не в смысле «акции не отбирать, брать все», а в смысле, что его можно трогать только раз в год, или раз в полгода. Как максимум, в долгосроке такой портфель должен обогнать лучших активных управляющих. Я вспомнил тех, что на букву А — Арсагеру и Аленку (ту Аленку, которая ПИФ, а не ту, где сотни годовых с плечами на модельном портфеле). Без гарантии, конечно. Но скорее да, чем нет.

Что делаем? Упаси боже, не лезем в мультипликаторы и тем более «прогнозы показателей бизнеса». Попробуем перетащить методы алготрейдинга — в ленивое инвестирование. Гипотеза, проверка на истории, ставка на ряд однотипных событий в долгосроке. Будем ловить моментум. Это не шарлатанство — его признает даже сам неверующий Фама, его изучают в Высшей школе экономики (сам видел эти ресерчи), и т.д. Но вначале немного теории.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал