Избранное трейдера elektroyar

Модель рынка как немарковского процесса. Часть 1. По следам Б.Гудылина

- 04 апреля 2020, 23:54

- |

Иногда читаю наиболее интересные посты смартлабовцев… Естественно, не мог не обратить внимание на изыскания Бориса Гудылина — неповторимый слог, аура, поэзия рынка. Кажется — еще шаг, полшага и вожделенный Грааль падет в руки страждущих. Ключевым моментом его исследований является видения рынка как совокупности петель гистерезиса, образуемых ценой. Но, так ли это упрощает задачу изъятия наличных с рынка и переадресации их в свой собственный карман?

Немарковская парадигма рынка

Собственно — сразу к делу.

То, что Б.Гудылин узрел гистерезис на ценовом графике, сразу наталкивает на мысль — а какими же уравнениями описывается собственно это явление?

Поискав по книгам, можно найти ответ на этот вопрос.

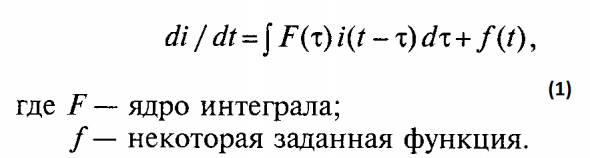

Конечно же, интегро-дифференциальными уравнениями типа:

Понятно, что данное уравнение чрезвычайно трудно решаемо без знания ядра F. Именно поэтому рынок вызывает крайнюю сложность в понимании, но оставляет надежду трейдерам. Ведь всем и каждому становится понятно, что каждое значение цены в настоящем и будущем предопределено всей ее историей. А значит технический анализ на основании исторических архивов имеет право на жизнь. Все что было в прошлом обязательно повторится.

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 20 )

Как заработать на случайном блуждании. Часть 4

- 29 марта 2020, 12:08

- |

Доброго времени суток, господа!

М-да… Вся лента забита новостями: коронавирус, нефть-матушка, кризис...

А где же будоражащие душу исследования, напрямую ведущие к Граалю? Нетути… Нетути Грааля аль, все ж таки, есть?

Продолжим путешествие в мир случайности/закономерности рыночных временных рядов с целью узреть Свет и Счастие для всех страждущих.

В предыдущих частях проекта:

https://smart-lab.ru/blog/579572.php

https://smart-lab.ru/blog/580961.php

https://smart-lab.ru/blog/582407.php

мы убедились, что заработать на теоретических случайных процессах («монетка», Laplace motion, ...) довольно просто. Пользуемся тем фактом, что сумма независимых или слабозависимых случайных величин (приращений) дает число, принадлежащее нормальному распределению Гаусса и при выходе текущей кумулятивной суммы за пределы диапазона +-Delta*1.96, где Delta = sqrt(2*(b^2)*t), заключаем сделки, а при возврате в 0 — закрываем их. Дело сделано...

( Читать дальше )

Как платить налоги. Рассчитываем налог при работе с зарубежным брокером.

- 23 марта 2020, 11:09

- |

Рассчитываем налог при работе с зарубежным брокером.

Показываю на примере брокера InteractiveBrokers.

(но у других брокеров примерно аналогично)

Информация актуальна только для резидентов России,

что касается нерезидентов, то есть нюансы.

Разные страны и разные законы и правила.

( Читать дальше )

Торговля по "виртуальной" просадке

- 16 марта 2020, 20:12

- |

Приветствую!

Частенько встречал высказывания и сам не раз их озвучивал, типа запускать робота лучше после просадочки. Ну я обычно если понимаю, что рынок не в фазе моего бота, то я снижаю ему обьемы (никак не прикручу этот механизм на уровне автоматизации. в основном ленюсь замарачиваться и рынок не раз за это наказывал).

Тут поступила просьба прикрутить систему когда робот не торгует реально, а торгует «фиктивно», строится эквити (кривулька дохода) и как достигли некой просадки и начинаем из нее выходить (не из самой просадки как таковой — а типа фаза рынка) то включаются реальные сделки. таким образом попытаться минимизировать непосредственно те самые крупные просадки по счету.

в целом естественно это лишь возможная диверсификация торговли, а никак не основная торговля, но получилось интересно в целом. проверил на разных алгоритмах, в целом приятно положительная динамика.

В видосе показал — как реализовать несколько вариантов в тслабе (важно, только в 2.1 такое возможно, в 2.0 нет данного функционала.)

По сути сделал 3 сценария

( Читать дальше )

Кого я читаю

- 25 февраля 2020, 18:18

- |

Со времен тех постов прошел уже год, и я почти ничего не писал. Зато активно читал! А именно:

Александр Силаев — конечно блог самого Александра. Изначально он публиковал главы из еще не вышедшей книги в блоге, и эти главы стали для меня настоящим откровением: оказывается про все те грабли, на которые я наступил с Тем-Кого-Нельзя-Называть, и которые стоили мне столько денег, можно было прочитать заранее! Его книга и блог по-сути уникальны потому, что нигде более я не видел, чтобы поданая там информация, описывалась столь понятным и доступным языком.

На пенсию в 35 — блог человека, который заявляет, что решил задачи, которые передо мной стоят. Интересно почитать для общего образования.

Финансовые Думки. (

( Читать дальше )

Как заработать 100% и более

- 24 февраля 2020, 10:06

- |

Прошлый мой пост про прибыль от биржи удивил много людей.

Сейчас покажу изнутри механику, как это работает.

Этот принцип знают все успешные инвесторы и биржевики.

Но очень тщательно скрывают.

Решил Вам показать кусочек грааля, там есть еще элементы и свои нюансы, но это основа.

Итак, начнем.

Спекуляция и инвестиции — это бизнес.

Причем серьезный бизнес.

И цель любого бизнеса это — получение прибыли.

Сначала про 100%

Помните, еще убыточные сделки и комиссии никто не отменял.

Они будут их тоже надо учитывать.

В моем примере для простоты понимания я их не указывал.

Для наглядности пример (в среднем)

100% -это

100% — это 1 сделка на 100 процентов

100% - это 2 по 50%

100% - это 3 по 33%

100% - это 10 по 10%

100% - это 20 по 5%

И так далее. Думаю, смысл понятен…

И еще, очень внимательно смотрим. Важно!

Суть. Каждые следующие 100 %, заработать в два раза легче, чем предыдущие.

( Читать дальше )

Новичкам. Классификация базовых опционных стратегий. Изучаем "collar".

- 23 февраля 2020, 12:12

- |

Продолжаем грызть тему опционов по рекомендуемой ранее литературе (см. здесь).

Переработка данного топика позволит вам очутиться на 86-ой странице книги, а это значит, что всего лишь на 86/400=22% мы с вами являемся сегодня опционными Гурами, остальные 78% в нашей голове — пока заполняет пустота.

Не буду отклоняться от книги, хотя у меня есть свое мнение на этот счет, но буду придерживаться ГОСТа, итак, какие же стратегии Саймон Вайн относит к базовым:

1. Покрытые (covered) опционы колл (пут)

Здесь всё очень просто — эти стратегии наиболее распространены в мире опционщиков (я и сам их постоянно торгую, когда держу шорты по фьючам и продаю путы). Они предполагают продажу опционов колл против длинной позиции по акциям/фьючерсам или продажу опционов пут против короткой позиции по акциям/фьючерсам.

Сразу хочу вспомнить, на смартлабе был спор с каким-то местным «Гурой», если не ошибаюсь Дмитрий Новиков утверждал, что когда у меня шорт по фьючам и я продаю путы — то это не покрытая продажа опционов, а хрен знает что. Так вот, Дмитрий, читай книги и изучай теорию, это самая что ни на есть покрытая продажа опционов по Саймону.

( Читать дальше )

Есть ли сила в моментуме?

- 22 февраля 2020, 15:14

- |

В продолжении разговора об рыночных факторах-аномалиях(начало было здесь, про дивиденды), хочу немного написать о другом рыночном факторе — моментуме. Для начала, вот ссылка на очень хорошую статью — «The Quantitative Momentum Investing Philosophy» из блога компании Alpha Architect, рекомендую прочесть. В ней изложены основные принципы, на основе которых компания делает свои моментум-фонды. Если совсем кратко изложить суть написанного, то для акций, на горизонте от 6 до 12 месяцев, наблюдается образование аномалии моментума. Иными словами, если цены акции начали рост, и уже растут больше 6 месяцев, то рост с большой вероятностью будет продолжен. Эта аномалия описана во множестве академических работ и используется во многих рыночных моделях, например моделях Фамы-Френча(см. ссылки в статье). В этих же академических работах также отмечается, что на этом многомесячном тренде роста иногда возникает обратное контр-трендовое движение, длительностью до месяца. Чтобы отсечь этот «противоход», часто используют определение моментума в следующем виде: общий рост за N месяцев, без учета последнего(самого недавнего) месяца. В модели Фамы-Френча используется определение моментума — 12 минус 1, т.е. рост за 12 месяцев, без учета последнего месяца. Этот же моментум часто называют «12_2 моментум», по месяцам вычисления.

( Читать дальше )

«Безарбитражность» - «афера века»

- 21 февраля 2020, 11:05

- |

В обсуждении прошлого топика совместно с коллегами мы пришли к выводу, что необходимым и достаточным условием безарбитражности в опционах европейского типа является колл-пут паритет

Call-Put=C-S*(1+R)-1

где

Call – цена опциона колл со страйком S;

Put – цена опциона пут со страйком S;

С – текущая цена базового актива (БА, предполагается, что в активе нет купонов и дивидендов);

Собственно, рассуждения в рамках безарбитражности приводят нас к условию, что среднее относительного приращения цены БА до экспирации равно R.

А что получается при колл-пут паритете, когда то же самое среднее в 20 и более раз больше R?

Сразу сделаем предположение, как у Блэка-Шоулза, что мы всегда можем занять любую сумму под ставку R.

Рассмотрим для простоты актив, который на любую будущую экспирацию имеет два равновероятных исхода: +30% и -10%, а R положим равным 1%.

Для простоты также будем считать, что 0.99*1.01=1, т. е. все в расчетах будем округлять до 0,1%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал