Избранное трейдера incognita

Убыток через зарубежного брокера – зачем сдавать декларацию 3-НДФЛ?

- 22 февраля 2019, 12:42

- |

Доброго дня всем. Хочу обратить внимание на следующее – многие из вас получили убытки по итогам торговых операций на фондовом рынке через зарубежного брокера за 2018 год. Обязанность по сдаче налоговой декларации 3-НДФЛ не возникает.

Но, есть свое «но». У большинства из вас были выплаты дивидендов. Посмотрите на отчеты вашего брокера. Даже если у вас был выплачен 1 доллар дивидендов (пусть даже с него был удержан налог), вы обязаны отчитаться и сдать декларацию 3-НДФЛ.

Не забывайте об этом. Пусть даже там к доплате в Россию налога будет 1 рубль, но сам факт «не сдачи» документа может привести к штрафу в 1000 рублей.

Иногда мне пишут и спрашивают – а можно потом, когда убытки сальдировать, тогда и показать дивиденды? Нет, это неправильно. Потому что при сальдировании убытка за 2018 год декларация будет составляться уже за другой год, а забытые дивиденды были именно в 2018 году.

Проверьте ваши отчеты. Удачного вам декларирования. Пишите, задавайте ваши вопросы.

- комментировать

- ★26

- Комментарии ( 25 )

Ошибка в программе ФНС России – будьте внимательны

- 14 февраля 2019, 12:32

- |

Доброго дня всем!

Спешу написать этот пост для тех, кто самостоятельно готовит декларацию 3-НДФЛ для уплаты налога и сальдирования убытка. Особенно это касается тех налогоплательщиков, которые получили доход за пределами РФ. Например, у вас иностранный брокер.

Как мы знаем, есть чудесная программа ФНС России, бесплатная, с помощью которой можно ввести данные самостоятельно на основании уже подготовленного отчета по зарубежному брокеру.

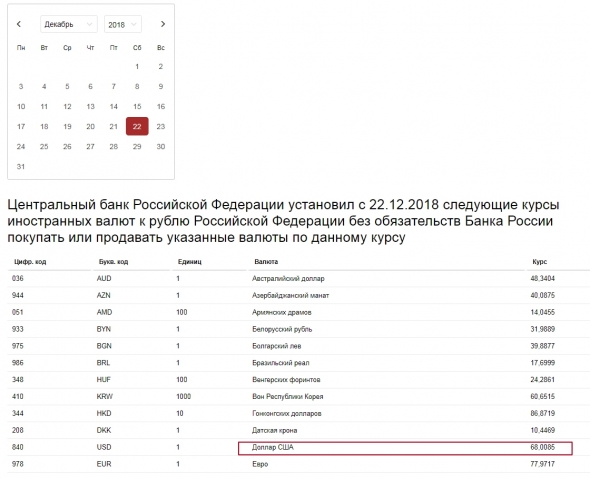

Я обнаружила в ходе работы, что в этой программе в декабре 2018 года внесены неверно курсы доллара. Другие валюты не проверяла. Сейчас покажу на картинках, о чем идет речь.

Например, нас интересует доход от 24 декабря 2018 года. Пусть вы получили доход 52 доллара. Чтобы внести их в состав декларации, надо узнать количество рублей. Если делаем вручную по курсу ЦБ РФ – то получаем курс доллара на 24.12.2018 = 68,0085 рублей. (На фото стоит на сайте ЦБ РФ рада 22.12.2018, потому что там суббота 22 число и 24 число – понедельник). Можно ради примера взять другие даты и вы увидите, что курс стоит «На неправильном месте».

( Читать дальше )

Асват Дамодоран. Видеокурс фундаментального анализа на русском языке.

- 02 февраля 2019, 21:53

- |

Канал:

https://www.youtube.com/channel/UCMFiRfXAOWr9C32uhoSSZ2g

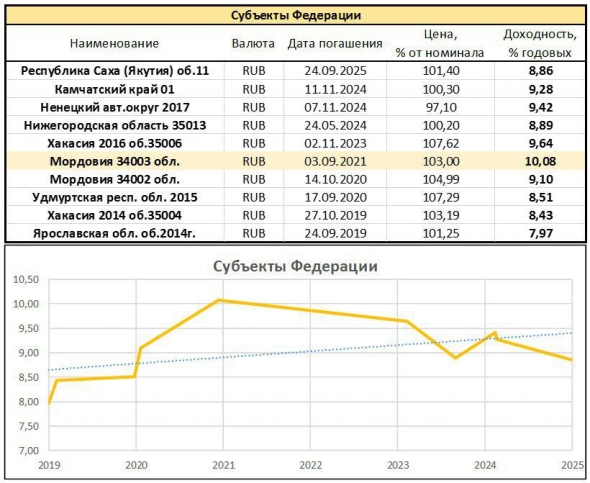

Обзор доходностей облигационного рынка России

- 30 января 2019, 16:14

- |

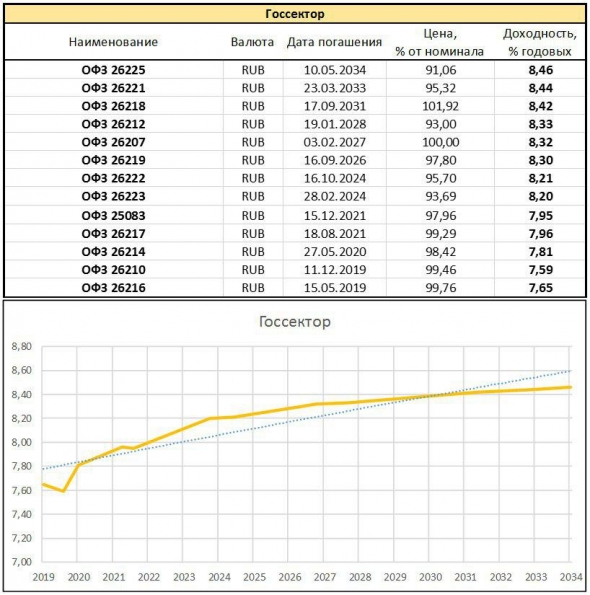

Кривая срок/доходность близка к идеалу или идеальна. За последнюю неделю сами доходности выросли на 0,1%, не более чем обычные колебания. В остальном, по справедливости: бумаги с короткими сроками торгуются ниже ключевой ставки (она 7,75%), с длинными – выше. Через месяц-два, возможно, появится спекулятивная идея в покупке длинного конца, например, ОФЗ 26225, но, очень надеюсь, покупать его можно будет на процент-два дешевле сегодняшней, стремительно росшей последний месяц цены. А сама спекуляция будет интересна под потенциальное снижение ключевой ставки. Ставка высокая, и несмотря на внешние угрозы, требует пересмотра.

( Читать дальше )

Что было с портфелем из S&P 500 и 5-летних бондов за 90 лет?

- 17 января 2019, 03:11

- |

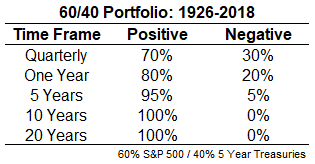

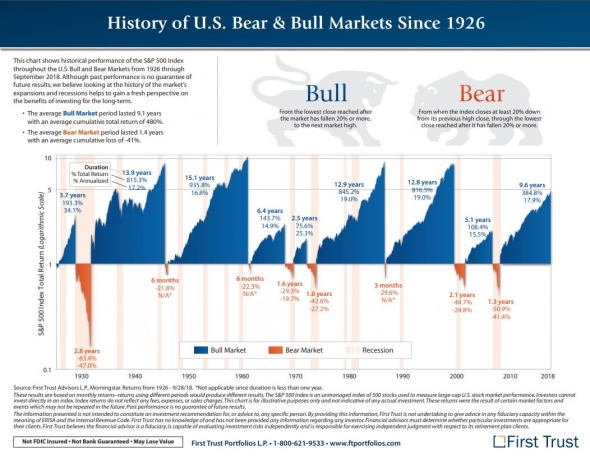

Историческая вероятность увидеть положительную доходность в акциях в разные периоды времени:

Это одна из лучших иллюстраций силы долгосрочного мышления на рынках. Дейтрейдинг это ближе к подбрасыванию монетки, но чем дальше вы продлеваете временной горизонт, тем выше ваши шансы на успех.

Сформировав портфель из S&P 500 и 5-летних казначейских обязательств, в пропорции 60/40, мы увидим такой результат:

( Читать дальше )

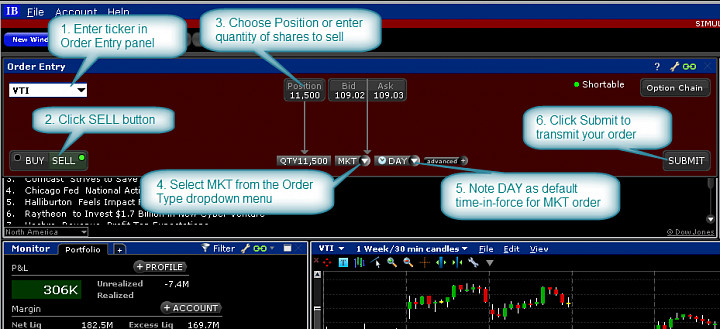

Основные типы ордеров в Interactive brokers

- 12 января 2019, 12:50

- |

Получив очередной вопрос по ордерам в Interactive brokers (IB), я поняла, что в дополнение к статье о выставлении приказов в терминале, нужно сделать обзор самих приказов. В нем я расскажу лишь об основных заявках, так как в IB их без преувеличения много. Остальные же их разновидности мы будем рассматривать по мере необходимости.

Но прежде чем мы перейдем к обсуждению ордеров пара важных дополнений о типах цен и сроках ордеров. Котировка акции предполагает наличие двух цен: цены спроса и предложения.

- Цена спроса (Bid price) — цена, по которой акцию можно продать.

- Цена предложения (Ask price) — цена, по которой акцию можно купить.

- Разница между ценой спроса и предложения называется спрэдом.

Срок действия ордера может быть задан по вашему усмотрению. Если вы хотите выставить заявку на один торговый день, то в настройках приказа укажите Day. В ином случае выберите GTC (Good Till Cancelled) — такой ордер будет действовать до исполнения или отмены. Ну, а теперь к самим ордерам, от простых и привычных к более сложным.

( Читать дальше )

Индикатор Баффета. Отношение каптиализации рынка к ВВП.

- 21 ноября 2018, 12:12

- |

Всех приветствую.

С английским пока дружу не настолько, чтобы читать отчетности зарубежных компаний, потому решил разбавить портфель ETF на страновые индексы, чтобы уменьшить корреляцию с нашим индексом. Но какие выбрать? Ведь помимо корреляции, хочется иметь хотя бы небольшое представление о состоянии экономики выбранной страны. И тут я вспомнил про «Индикатор Баффета» - он представляет собой отношение общей рыночной капитализации всех акций к ВВП. Когда оно находится в диапазоне от 70% до 80%, – пришло время вкладывать свободные деньги в фондовый рынок. Когда соотношение уходит намного выше 100%, значит уже пора выходить из рисковых активов. К слову, в 2000 году капитализация рынка США перед самым обвалом составила 154% от ВВП, а в 2008г что то около 135% ( по данным WorldBank.org ).

Так же решил посмотреть динамику отношения долга к ВВП по странам. Так как ETF на ММВБ только на индексы рынков США, Германии, Японии, Китая и Австралии, я начал с них, но потом из любопытства добил по всем основным Рынкам мира, а так же посчитал мировое соотношение. Вот что получилось:

( Читать дальше )

Немного об облигациях - ОФЗ

- 24 октября 2018, 12:45

- |

Прежде чем приступлю к основной теме, напишу немного об НКД (попросили в комментариях). Опытные люди могут пропустить этот абзац.

НКД, он же накопленный купонный доход, в общем ничем не отличается от того же процента по депозитам. Первое что нужно помнить: в стакане вы видите чистую цену облигации, то есть без НКД, таким образом покупая бумагу вам надо еще прибавить расходы на НКД (информацию по НКД и прочим параметрам облигаций можно посмотреть на сайте мосбиржи, rusbonds, cbonds). Неприятная деталь: если купон облагается ндфл, то при выплате купона вы заплатите налог со всей суммы купона, а не той части НКД которую вы накопили, однако брокер это должен вам компенсировать. Также осуществляя покупки и продажи облигации в период между купонным выплатами, разница между полученным и выплаченным нкд облагается налогом.

Существенным плюсом НКД является то, что вы его не можете потерять (случаи дефолта мы не учитываем), в отличие от тех же депозитов, где досрочное изъятие обычно ведет к потере процентов.

( Читать дальше )

Отчитаться по доходам, полученным на фондовом рынке в 2018 году, надо будет по новой форме

- 21 октября 2018, 20:00

- |

Добрый день!

Налоговая инспекция утвердила новую форму налоговой декларации 3-НДФЛ за 2018 год. Основание: приказ ФНС России от 03.10.2018 г. № ММВ-7-11/569@. Сам приказ пока не вступил в силу (начало действия документа – 1 января 2019 года). Скачать новую форму декларации можно будет позже.

Почему я обращаю внимание на этот документ? По завершении текущего 2018 года многие из вас будут обязаны отчитаться по полученным доходам, а кто-то будет претендовать на налоговый вычет. Давайте перечислим все возможные случаи, когда подается декларация 3-НДФЛ:

– получение дохода, из которого не был удержан налог налоговым агентом;

– получение дохода из-за рубежа;

– получение дохода от продажи имущества, находящегося в собственности менее трех лет;

– получение выигрыша;

– получение в подарок имущества не от близких родственников;

– необходимость получения налогового вычета в связи с расходами на приобретение или строительство жилья;

– необходимость получения налогового вычета в связи с расходами на лечение;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал