Избранное трейдера Дмитрий Думин

Еда и Мозг - еще одна очень увлекательная книга про ЗОЖ

- 22 сентября 2019, 19:19

- |

Начать делать все правильно сразу, в один момент и навсегда, по щелчку пальца, невозможно. Более, того, эффект и мотивация максимальны сразу после прочтения подобной книги, а потом ты постепенно забываешь все, и снова возвращаешься к привычному питанию, где есть место пицце, макарошкам, сладким булочкам и конфеткам.

Но с каждой новой ЗОЖ книгой я откладываю новый кирпричик в фундамент своего подсознания. Это откладывается внутри, и мне кажется, что постоянно читая книги про зож со временем у меня изнутри пропадет желание есть всякий shit, типа тортов или мороженного.

Идея книги “Еда и мозг” всего одна по сути. Книгу написал как ни странно врач-невролог, который в основном заболевания мозга лечит.

Зерно разрушает мозг

Так вот он считает, что главная проблема в том, что люди жрут много углеводов и глютен. А надо потреблять много жира. Любопытно то, что если у человека есть непереносимость глютена, обычные рядовые врачи это вряд ли найдут, а симптомы у этого могут быть самые непредсказуемые, например СДВГ.

Кстати говоря, я думаю, что актуальность всех этих вещей типа “зерно разрушает мозг” начинает становиться заметной только с возрастом и то, далеко не у всех. Я смотрю на многих старичков, которые в целом едят все подряд и шарят норм, так что такие безапелляционные заявления как “Зерно разрушает мозг” не особо у меня вызывают доверие.

Какие выводы я сделал лично для себя по прочтению?

( Читать дальше )

- комментировать

- 5К | ★23

- Комментарии ( 144 )

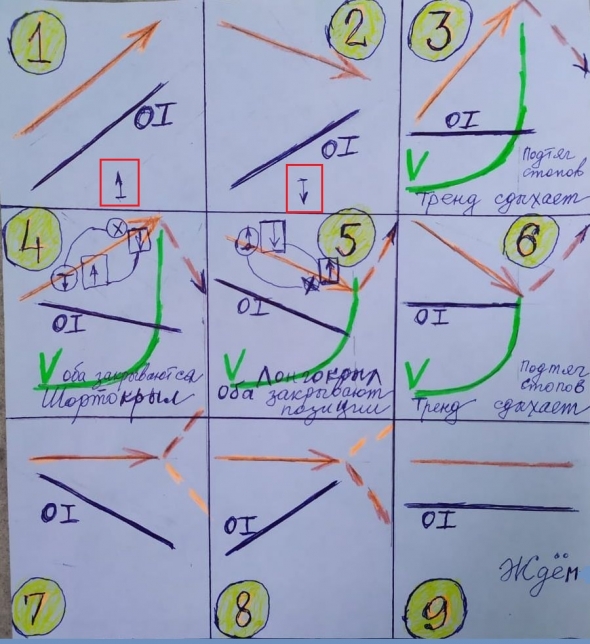

2019 09 21 Позиции трейдеров фьючерса РТС

- 21 сентября 2019, 18:50

- |

Без разделения позиций по группам трейдеров получаем информацию по индикатору ОИ (в том числе можно и в Квике).

Расшифровка цифр представлена на следующем рисунке.

( Читать дальше )

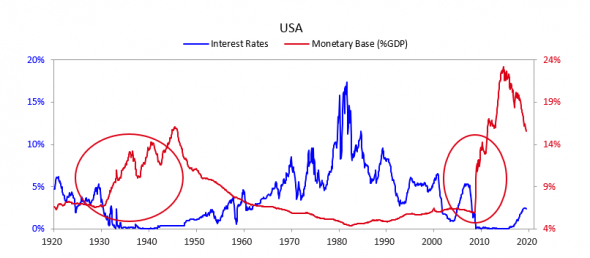

Американский рынок 1937 vs 2019

- 21 сентября 2019, 11:10

- |

- Составные части уравнения

- Дневник очевидца

Составные части уравнения тогда и сейчас:

А: Конец большого долгового цикла. Центробанки больше не эффективны.

В: Неравенство и поляризация. Популизм наступает.

С: Растущая сила бросает вызов прежней. Торговые войны.

A+B+C=BOOM!

BOOM!:

- Взрыв долгового пузыря (облигации)

- Рост цен на золото, девальвация валют

- Социальные последствия

Рынок акций тогда (DJI):

DJI вырос на 400% к началу 37-го года (сейчас на 300%).

В обоих случаях такой рост был связан с нулевыми ставками и QE в различных формах:

( Читать дальше )

Почему не стоит покупать акции Алросы?

- 20 сентября 2019, 11:30

- |

Алроса 14 октября направит дивиденды за I полугодие 2019 года в размере 3,84 руб. на акцию, текущая дивидендная доходность составляет 5,13% — это уровень годового депозита в Сбербанке. Несмотря на это, не стоит инвестировать в данную компанию.

Почему не стоит покупать акции Алросы?

1. Укрепление рубля. 87,77% выручки компания получает от экспорта. Таким образом, укрепление рубля негативно влияет на финансовые результаты компании.

2. Падение продаж. За 8 месяцев 2019 года. Алроса продала алмазно-бриллиантовую продукцию на $2,2 млрд – это на 35% ниже показателя аналогичного периода 2018 года.

3. Прогноз менеджмента. В начале сентября, глава компании заявил: ««В случае низкого или отрицательного free cash flow за II пол. 2019 г., может выплатить дивиденды с чистой прибыли, как и предполагает дивидендная политика». Учитывая заявление, менеджмент ожидает слабых финансовых результатов, а чистая прибыль может оказаться ниже FCF из-за отрицательной валютной переоценки.

( Читать дальше )

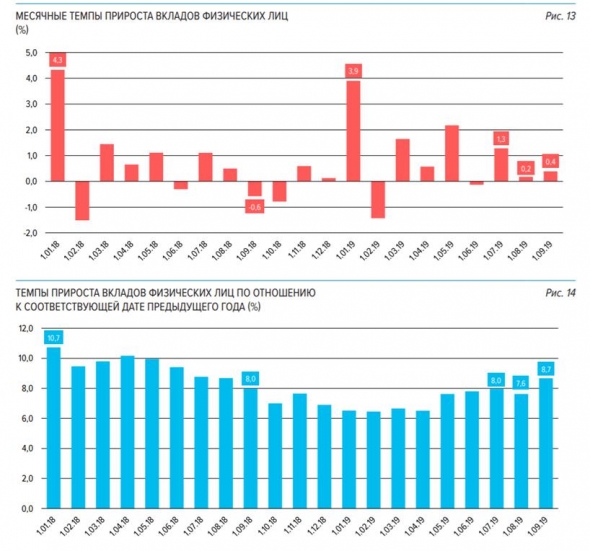

О статистике депозитов, по материалам ЦБ

- 20 сентября 2019, 07:57

- |

ЦБ опубликовал аналитический материал «О развитии банковского сектора РФ в январе-августе 2019 года ( cbr.ru/Collection/Collection/File/23685/razv_bs_19_08.pdf )». Выберу пару занимательных иллюстраций.

Вопреки ожиданиям скептиков (я в их числе) депозитная база продолжает расти. Совокупный размер депозитов на счетах российских банков (в рублях и валюте) на 1 сентября достиг 27,2 трлн.р. Для сравнения, весь объем внутреннего облигационного рынка – около 24-25 трлн.р. Однако доля облигаций, принадлежащих физлицам, варьируется в районе 10%. Граждане продолжают вести себя супер-консервативно, относя максимум сбережений в госбанки. Консерватизм, вероятно, связан не с критическим отношением к риску, а со слабыми представлениями об альтернативах банковскому вкладу.

А альтернативы искать приходится. Динамика депозитных ставок вряд ли кого-то радует. Средняя депозитная ставка на 1 сентября – 6,7%. Показательно, что несмотря на некоторое ускорение инфляции в нынешнем году, повышения депозитных ставок не произошло. Зато настрой ЦБ на дальнейшее снижение ключевой ставки с легкостью уведет депозиты к уровню инфляции или ниже этого уровня. Вообще, депозитные ставки не обязаны превышать инфляцию, в отличие от кредитных. Так что 5% по рублевому депозиту в банке первой десятки – возможно, вопрос уже этого года.

( Читать дальше )

Еще спикеры на нашу конференцию 28 сентября

- 19 сентября 2019, 18:46

- |

- Назар Щетинин, известный на ютубе как «Вредный инвестор»

- Денис Панасюк, частный инвестор, спец по Внебирже

- Кирилл Фомичев, инвестбанкир, успешный инвестор.

UPD. Добавили иконки в менюшку

Как вам?

А то меню громоздкое, чтобы было проще ориентироваться сделали иконочки

Большая подборка полезных ресурсов для инвестиций на американском рынке

- 19 сентября 2019, 18:17

- |

Общая информация о компаниях:

Альтернативы: Google Finance, Morningstar

WeBull (удобное приложение для смартфона, iOS/Android)

Финансовые показатели компаний:

RocketFinancial (три формы отчетности с историей за 20 лет)

Macrotrends (графики основных показателей)

FinaSquare (только крупные компании, с большей детализацией)

( Читать дальше )

ФосАгро — позитивные факторы сохраняются. Выбор подписчиков

- 19 сентября 2019, 17:26

- |

В этот раз в рубрике «Выбор компании по просьбе подписчиков» остановились на ФосАгро.

ФосАгро — российская холдинговая компания, лидер в мировом производстве высококачественного фосфорного сырья и в европейском производстве фосфорсодержащих удобрений. Также является одним из ведущих мировых производителей аммофоса и диаммонийфосфата, занимает лидирующее положение в европейском производстве кормового монокальцийфосфата. Предприятие основано в 2001 году, штаб-квартира находится в Москве.

Финансовые результаты:

Выручка по итогам отчётного периода увеличилась на 17% по сравнению с аналогичным переродом прошлого года – до 130,4 млрд руб., чистая прибыль составила 32,9 млрд руб., увеличившись на 235%.

( Читать дальше )

Открытый вебинар с доктором Элдером 26 Сентября

- 19 сентября 2019, 17:18

- |

26 Сентября / 18.00 МСК

( Читать дальше )

Вся правда о структурных продуктах

- 19 сентября 2019, 17:08

- |

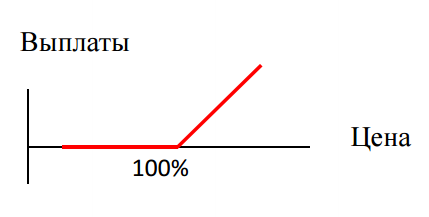

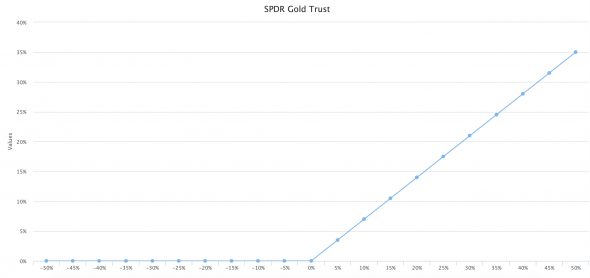

Типичный график выплат структурного продукта с защитой капитала

Для того чтобы понять насколько подобное вложение выгодно сравним структурный продукт, который предлагает один крупный брокер, с аналогичным продуктом собранным самостоятельно.

Актив: GLD (SPDR Gold Trust ETF)

Сумма инвестирования: 1 000 000 руб

Срок инвестирования: до июня 2021

Защита капитала: 100%

Участие в росте: 70% (т.е. на каждый доллар роста цены GLD мы получаем 70 центов)

Получаем такой график выплат:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал