SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Aphelion

Вся правда о структурных продуктах

- 19 сентября 2019, 17:08

- |

Структурные продукты начали набирать популярность в России всего несколько лет назад, но уже сейчас навязчивые предложения вложить деньги в данный финансовый инструмент доносятся из каждой щели. На первый взгляд, предложение кажется заманчивым, инвестор может частично или полностью поучаствовать в росте определенной акции или etf, не неся при этом никаких рисков, ведь в случае падения выбранной акции, инвестор не потеряет ничего. Конечно, рассказывая об отсутствии риска, инвестиционные консультанты удобно забывают про инфляцию и риски контрагента.

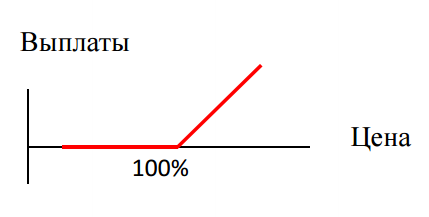

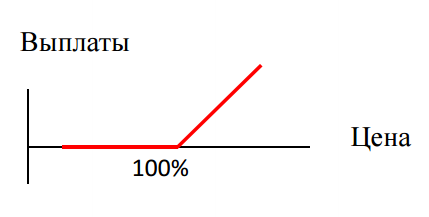

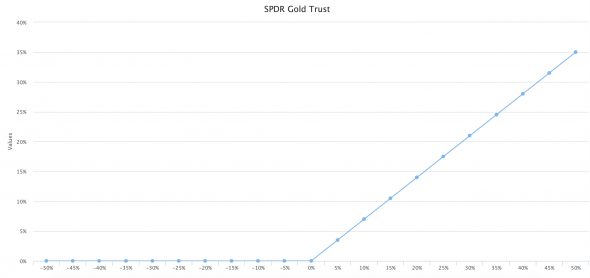

Типичный график выплат структурного продукта с защитой капитала

Для того чтобы понять насколько подобное вложение выгодно сравним структурный продукт, который предлагает один крупный брокер, с аналогичным продуктом собранным самостоятельно.

Актив: GLD (SPDR Gold Trust ETF)

Сумма инвестирования: 1 000 000 руб

Срок инвестирования: до июня 2021

Защита капитала: 100%

Участие в росте: 70% (т.е. на каждый доллар роста цены GLD мы получаем 70 центов)

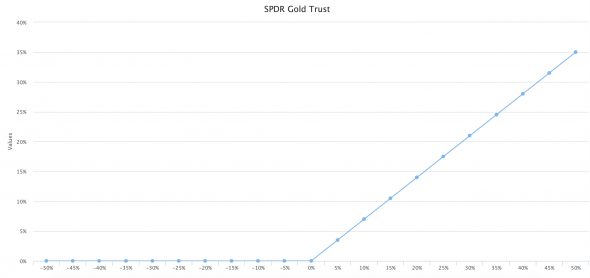

Получаем такой график выплат:

Теперь соберем аналогичный продукт самостоятельно. Структурный продукт с защитой капитала состоит из двух частей: защитная часть (обычно это облигации) и доходная часть (обычно опционы). Для начала нужно определить сколько нужно купить опционов на GLD, чтобы получить коэффициент участия 70%, а также сколько на это нужно выделить денег из нашего миллиона.

На данный момент GLD стоит 140.71$, опцион call со страйком 140 и экспирацией 18 июня 2021 года можно купить за 14,55$. Пересчитаем наш миллион в доллары по текущему курсу (63,8) и получим 15673$. Теперь посчитаем сколько нужно купить опционов, чтобы получить коэффициент участия 70% (15673 / 140 * 0.7) и получим 79 опционов на 1 акцию. (На самом деле, на американском рынке объем одного опциона равен 100 акциям, но для простоты опустим этот момент). В общей сложности, доходная часть структурного продукта обойдется нам в 1150$ (79 * 14.55$) или 73 370 рублей по текущему курсу.

Теперь перейдем к защитной части, после покупки опционов у нас осталось (1 000 000 руб — 73 370 руб) 926 630 рублей. Вложим их в ОФЗ 26217 с погашением 18 августа 2021 года. Смартлаб показывает доходность в 6.6% годовых, значит доход к 18 июня 2021 составит примерно 12%. Посчитаем итоговый доход защитной части (926 630 * 0.12) и получим 111 195 рублей. Итого к 18 июня у нас на счете гарантированно будет 1 037 825 рублей, плюс доход полученный от роста GLD, если таковой будет.

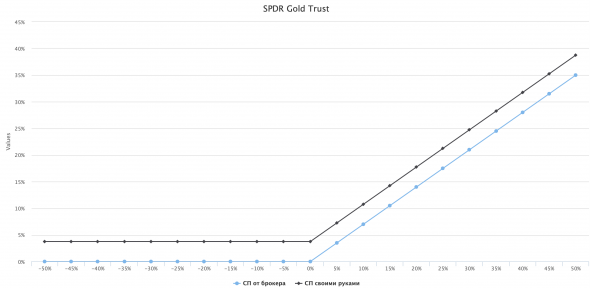

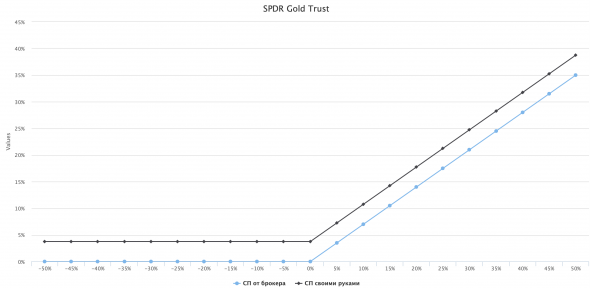

Сравним графики выплат нашего СП и СП брокера:

Таким образом, купив данный структурный продукт у банка или брокера, вы просто так подарите ему 37 825 рублей. Неудивительно, что менеджеры из кожи вон лезут, пытаясь продать данный инструмент, если обычно брокер зарабатывает 0.1% c вложенных средств, то в данном случае комиссия составит 3.75%.

Типичный график выплат структурного продукта с защитой капитала

Для того чтобы понять насколько подобное вложение выгодно сравним структурный продукт, который предлагает один крупный брокер, с аналогичным продуктом собранным самостоятельно.

Актив: GLD (SPDR Gold Trust ETF)

Сумма инвестирования: 1 000 000 руб

Срок инвестирования: до июня 2021

Защита капитала: 100%

Участие в росте: 70% (т.е. на каждый доллар роста цены GLD мы получаем 70 центов)

Получаем такой график выплат:

Теперь соберем аналогичный продукт самостоятельно. Структурный продукт с защитой капитала состоит из двух частей: защитная часть (обычно это облигации) и доходная часть (обычно опционы). Для начала нужно определить сколько нужно купить опционов на GLD, чтобы получить коэффициент участия 70%, а также сколько на это нужно выделить денег из нашего миллиона.

На данный момент GLD стоит 140.71$, опцион call со страйком 140 и экспирацией 18 июня 2021 года можно купить за 14,55$. Пересчитаем наш миллион в доллары по текущему курсу (63,8) и получим 15673$. Теперь посчитаем сколько нужно купить опционов, чтобы получить коэффициент участия 70% (15673 / 140 * 0.7) и получим 79 опционов на 1 акцию. (На самом деле, на американском рынке объем одного опциона равен 100 акциям, но для простоты опустим этот момент). В общей сложности, доходная часть структурного продукта обойдется нам в 1150$ (79 * 14.55$) или 73 370 рублей по текущему курсу.

Теперь перейдем к защитной части, после покупки опционов у нас осталось (1 000 000 руб — 73 370 руб) 926 630 рублей. Вложим их в ОФЗ 26217 с погашением 18 августа 2021 года. Смартлаб показывает доходность в 6.6% годовых, значит доход к 18 июня 2021 составит примерно 12%. Посчитаем итоговый доход защитной части (926 630 * 0.12) и получим 111 195 рублей. Итого к 18 июня у нас на счете гарантированно будет 1 037 825 рублей, плюс доход полученный от роста GLD, если таковой будет.

Сравним графики выплат нашего СП и СП брокера:

Таким образом, купив данный структурный продукт у банка или брокера, вы просто так подарите ему 37 825 рублей. Неудивительно, что менеджеры из кожи вон лезут, пытаясь продать данный инструмент, если обычно брокер зарабатывает 0.1% c вложенных средств, то в данном случае комиссия составит 3.75%.

5.7К |

Читайте на SMART-LAB:

Итоги первичных размещений ВДО и некоторых розничных выпусков на 10 марта 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

18:34

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

Ну а то, что есть риск утери «безрисковой доходности» — дело десятое.

Там еще разница в том,

что самостоятельно из синтетики вы можете выйти мгновенно,

а из структурного продукта — только потеряв существенную часть денег.

Плюс отдельно брокер удерживает комиссию за вход и выход

В смысле?

А зачем вообще трейдеры выходят из позы?

Вы верили в рост золота, а в понедельник нефть скакнула на 7%

Не в смысле с большой буквы Т, а вообще, не торгуют они сами.

Есть разные тонкости, но в принципе, все верно. Все было бы так в идеале, но покупки тех же самых опционов и акций на клиента требуют времени. Причем хорошо бы, если это был один-два дня, но это затягивается на пару недель до месяца. А ситуация на бирже меняется каждый час. Кроме того, со стороны юридической нет никакой поддержки в правовом поле покупателя и продавца. Текущие сделки со структурными продуктами легко признать ничтожными в отсутствие правовых механизмов.

Хотя было видно, что брокерня спит и видит, как бы содрать эти 3-4% с капитала клиента без особого риска.

Да не обманывают они, а просто, похоже. сами не знают этих рисков. Мне неделю назад звонил такой «менеджер». Безграмотные прыщатики в белой рубашечке и удавочке на шее, всегда спортивно-подтянутые.

Тоже структурник предлагал, «созданный лучшими специалистами». Я ему пару аргументов привёл, он что-то странно так проблеял (видимо, не понял нихрена) сказал, что перезвонит… Телефон пока молчит...

Они, бл*, хоть смотрели бы, сколько лет я на рынке… или Смарт читали бы иногда.

Этот тот случай, когда простота хуже воровства.

Ты в теме,

а пенсионерки, которым навязывают эту макулатуру,

ведутся

Ненавижу таких сук, которые обманывают пожилых людей!

Остаётся одно — просвещение. У меня ни мама, ни тёща в такой блудняк не полезут...

Как говорят американцы,

невозможно защитить дурака от мошенника.

Если у нас пенсионерки лезут в кэшбэри и МММ2014.

Ну что тут можно сказать…

____

вы все операции по СП-ам будете проводить через брокера в РФ и на Московской бирже?

ссылка на Ваш же пост, кстати)

Особенно если несколько несколько волатильных акций.

Что помешает брокеру или банку не вкладывать никуда ваши деньги, а просто вернуть их вам через 10 лет со словами ну нэ шмогла?

Ну а себе оставить процент по ОФЗ.

За труды.

Фишка СП в том, что не каждый такой вы сможете собрать самостоятельно.

Ну например опционами на западные комании торгуют на всем СЛ ну человек 10 от силы.

Ну и да, чтобы собирать структурник самостоятельно, надо что-то знать и уметь.

3% комиссии? Если это скажем структурник на 2 года, то полтора процента годовых — не проблема. Любой активный ПИФ возьмет куда больше.

«Разоблачители» ИСЖ, СП и ДУ чаще всего сами не до конца разбираются или изначально настроены негативно, позитива не видят.

Ведь людей с баблом не так мало, а купить тот же ETF на золото, а тем более опцион сами они не смогут, ибо даже брокерского счета не имеют и иметь не хотят. А заработать больше депозита попробовать хотят.

Спасибо. полезная статья. Как раз позавчера наведался в офис открытия с вопросом «а что у вас кроме СПБ чего нет у сбера» мне менеджер давай структурные продукты впраивать. Я говорю- мол я бы лучше поучился самому такие структурные продукты создавать. Не хочу вкладывать в то чего не понимаю. Он- ой, а это не реально, надо что бы продукт такой собрать минимум 50 млн. И вобще- это даже не мы делаем, это профессионалы высокие.А кто пытается повторить из клиентов -депозит свой сливают. Вот вам и явный обман. Комиссия за такую нехитрую конструкцию конечно дикая. Защита капитала кстати тоже довольно условная- инфляция его потихоньку кушает. Ну и упущенная возможность вложится во что то более интересное

Так то я не хотел в сторону форта смотреть пока год хотя бы не про работаю с фондовым рынком и опыта на менее рискованных инструментах не наберусь. Торговля с печём всё таки без базы чревата. Но смотреть приходится. хотя бы что бы понять что впаривают