Избранное трейдера Дмитрий Думин

Почему российские коррупционеры тупые несчастные люди? Доказательство

- 13 апреля 2020, 19:08

- |

👉Бюджетник.

👉Настроил себе роскошных дворцов на рублевке.

👉Владеет кучей квартир, машин и т.п.

👉Обязательно имение где-нибудь в Италии.

👉Дети ни в чем себе не отказывают, купаются в роскоши, живут и учатся где-то в Лондоне.

И так далее.

То есть типичный вор обычно тратит на себя и свою семью, выстилая вокруг себя анфилады золотых унитазов. Это все животный рефлекс и проявление глупости. Почему Улюкаев захотел еще $2 млн, вроде и так был не бедный? Думаю, чтобы не испытывать страха за свое будущее. «Подушечка» ж всегда душу греет.

На самом деле, ученые давно выяснили, что человек становится гораздо счастливее, отдавая, а не потребляя. Если бы хотя бы один казнокрад это понимал, то обеспечив себе необходимый уровень благосостояния, этот человек стал бы гораздо счастливее, если бы начал тратить наворованное на людей. Но так почему-то никто не поступает. Потому что казнокрад начинает тратить на свою семью.

( Читать дальше )

- комментировать

- 12.3К | ★11

- Комментарии ( 188 )

Отчет НМТП за 2019 год. За и против

- 13 апреля 2020, 18:19

- |

— продали зерновой терминал во втором квартале, поэтому чистая прибыль рекордная;

— выручка немного снизилась;

— EBITDA с учетом продажи терминала в 4 квартале даже выросла;

— сильно сократился долг;

— мультипликаторы низкие: EV\EBITDA = 5; Р\Е скорр = 5,5; Debt\EBITDA = 0,6.

У НМТП долларовые тарифы, то есть компания в кризис в своем роде защитный актив. Собственно, ее акции падали не сильно в самые «красные» дни, а сейчас находятся в 10% от абсолютного максимума. Стоит ли брать дешевый актив, который почти не подешевел в кризис?

Давайте разберем доводы «за» и «против». «За»:

— низкие мультипликаторы;

— низкий долг;

— защита от девальвации;

— ДД около 10% в случае выплаты 50% скорректированной прибыли;

— вероятен спецдивиденд, хотя его могут и не дать из-за карантинов;

— платный мост с высокой рентабельностью, который будет эффективен всегда.

( Читать дальше )

Диверсификация и концентрация; риск и доходность.

- 13 апреля 2020, 17:20

- |

( Читать дальше )

Инфляция в США: негативные риски пока перевешивают позитивные

- 13 апреля 2020, 14:33

- |

Общий и базовый показатель ИПЦ сократились в марте сильнее чем предполагал прогноз, отразив таким образом дефляцию цен на топливо, некоторое замедление спроса на текстильную продукцию, расходы на транспорт и умеренное давление в остальных компонентах. На стороне негативных рисков для потребительской инфляции в США сейчас режим самоизоляции, взрывной рост безработицы и усиление дефляции цен на топливо, среди положительных факторов можно отметить увеличение трансфертов правительства населению, рост других государственных расходов и некоторый положительный эффект от смягчения монетарной политики.

Общий ИПЦ упал на 0.4% в месячном выражении, замедлив годичную инфляцию до 1.5%. Падение оказалось сильнее чем ожидалось (-0.3%), основной вклад в которое внесли цены на топливо (-5.8%), цены на текстильную продукцию (-2%). Сильно сократились цены на транспорт (-2.9%).

Остальные потребительские категории не смогли сгладить спад. Сильнее всего выросли цена на табачную продукцию – 1%, цены на медицинские услуги выросли на 0.4%, продуктовая инфляция составила 0.3%. Цены на арендное жилье выросли на 0.3%. Инфляция в сфере услуг сократилась на 0.1% в месячном выражении и составила 2.1% в годовом выражении против 2.4% в феврале.

( Читать дальше )

Торговля опционами как реальный бизнес. Считаем ROE.

- 13 апреля 2020, 13:39

- |

Представим, что крупный акционер, обладающий большим капиталом, выбирает между тем, как открыть новый мусороперерабатывающий завод и вложиться в торговлю опционами. Как сравнить что лучше?

Нужно подсчитать ROE.

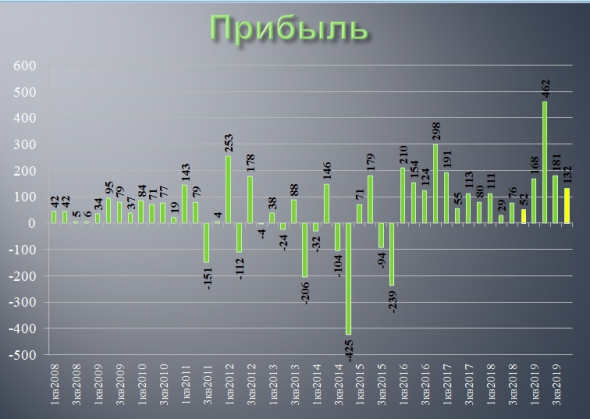

Я публиковал свою эквити за 1-ый квартал здесь, теперь мне стало интересно посмотреть на комиссионную составляющую процесса.

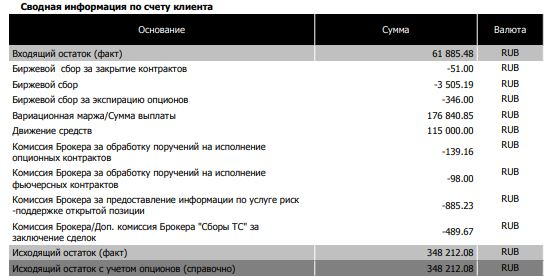

Делаем запрос брокеру на выгрузку данных с 09.01.2020 по 10.04.2020, получаем следующее:

Входящие активы (уставный капитал) = 62 000

Довнос (вклад в имущество) = 115 000

Исходящие активы = 348 000

Выручка = 177 000

Чистая прибыль = 171 000

Комиссия биржи = 3 902

Комиссии брокера от сделок = 727

Комиссия брокера за плечо = 885

Так как торговля идет на ИИС тип (Б), налоги отсутствуют и про 13% можно забыть. Все расходы учтены.

Теперь самое интересное, считаем ROE:

( Читать дальше )

От чего зависит «биржевой опыт»?

- 13 апреля 2020, 13:34

- |

На днях был юбилей. 10 лет назад, погожим апрельским деньком 2010 года, я впервые жахнул мышкой и что-то купилось в терминале Квик. Кажется, один лот то ли Газпрома, то ли Лукойла. «Надо же, работает».

Я отсчитываю именно от этой даты. Если от первых паев ПИФа, то это было 15 лет назад, если от первого депозита – вообще 20. Но там были какие-то поступки мимоходом, в почти бессознательном состояния. А здесь началась некая история.

Много раз слышал, что пока не прошел все стадии рынка – сути не познал. А на это нужно 5-10 лет. Я бы не сказал, что все так линейно, тупая конвертация годов в опыт.

Как говорил один мой приятель-психолог, «главное не что с нами случается – а что мы делаем с тем, что с нами случается».

Можно ведь с 2000 года жать кнопочки, таская деньги на биржу, как на вредную привычку, будучи убежденным, что «кукл гадит».

( Читать дальше )

Добро пожаловать в Великую Депрессию. Doug Casey.

- 13 апреля 2020, 13:10

- |

Кейси, Даглас «Даг»

Casey, Douglas «Doug»

Американский экономист, сторонник свободного рынка, автор нескольких финансовых бестселлеров. Он является основателем и председателем компании Casey Research, которая продает финансовую и рыночную аналитику по подписке со специализацией на энергетике, металлах, горнорудном производстве и информационных технологиях. Его книга Кризисное инвестирование (Crisis Investing) стала бестселлером #1 в престижном списке New York Times в 1980 году и стала финансовым бестселлером года, продав 438,640 экземпляров. За свою следующую книгу Стратегическое инвестирование (Strategic Investing) Даг получил самый большой аванс, когда-либо заплаченный за книгу по финансам в то время. В 2009 году в своей речи под названием «Мои мытарства в третьем мире» он предложил приватизировать небольшую страну и сделать ее публичной компанией на нью-йоркской фондовой бирже.

Есть много вопросов, которые люди задают себе сегодня. Среди них: насколько серьезным может быть этот экономический спад? Как долго это будет продолжаться? Как же это можно прекратить? А кто в этом виноват?

( Читать дальше )

Бэнкинг по-русски: Банки предложат ЦБ запустить контроль за расходами граждан

- 13 апреля 2020, 12:10

- |

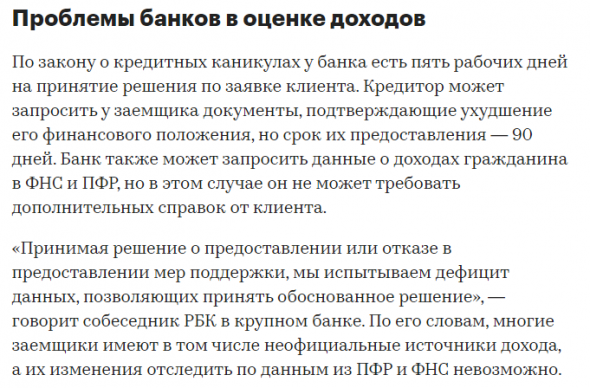

Крупные банки предлагают создать инфраструктуру, которая позволит моделировать оценку дохода заемщика в зависимости от его операций по картам, выпущенным всеми банками, и от движения средств по счетам

Проект предполагает, что банки передают в БКИ данные о держателях карт и номера самих карт в зашифрованном виде, на их основе создается уникальный номер пользователя, и платежные системы собирают данные о платежах в привязке к этому идентификатору, без имени клиента.

----------

Общий смысл в том, что по закону о кредитных каникулах заемщик может декларативно сказать о снижении дохода на 30%, а проверить это законодательно непросто — доход кстати это не только зп, пенсии и прочее..

по сути материальная помощь, это тоже доход, и даже продажа валюты — доход..

В итоге все это может обернуться построение глобальной системы тотального контроля за расходами… вот это и пугает…

документы по этой проблеме можно поизучать тут https://smart-lab.ru/blog/612891.php

Правила формирования и ребалансировки портфеля

- 13 апреля 2020, 11:44

- |

В этой статье я хочу поделиться с вами своими последними наработками в искусстве портфельных спекуляций.

Первое, что надо сделать — это открыть брокерский счёт и разместить на нём сумму 20млнр.

Почему 20млнр?

Просто мне на такой сумме удобнее объяснять.

Если ваша сумма, предназначенная для портфельного инвестирования, отличается от 20млнр, то просто сохраняйте соответствующие пропорции между долями эмитентов в портфеле или измените число эмитентов, при сохранении неизменного размера суммы вложения в одного эмитента.

+

( Читать дальше )

Книга будет полезна, как трейдерам, так и владельцам бизнеса.

- 13 апреля 2020, 11:31

- |

Кайдзен (kaizen) — означает совершенствование. Это понятие включает процесс непрерывного совершенствования личной, семейной, общественной и трудовой жизни. Применительно к производству кайдзен означает постоянное совершенствование, к которому причастны все — как менеджеры, так и рабочие.

Книжка читается тяжело, так как много воды. Техника сама по себе полезная и ее основные моменты должен знать и стараться применять каждый. Но эти моменты можно расписать на 10 страницах.

Книга будет очень полезна владельцам производственного бизнеса, многие идеи помогут сильно продвинуть бизнес процессы в перед. А многие идей в условиях нашей страны воспроизвести пока просто не возможно. К примеру: «Система пожизненного найма.» :))

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал