Избранное трейдера Дмитрий Думин

5 классных сервисов от инвестиционного гиганта BlackRock, которые помогут оценить рынок

- 04 мая 2020, 19:56

- |

BlackRock — одна из крупнейших инвестиционных компаний в мире. Под ее управлением находится $7 трлн активов. Кроме непосредственных финансовых услуг, компания обеспечивает инвесторов аналитикой. В статье — пять интерактивных сервисов BlackRock, которые отражают глобальные тренды.

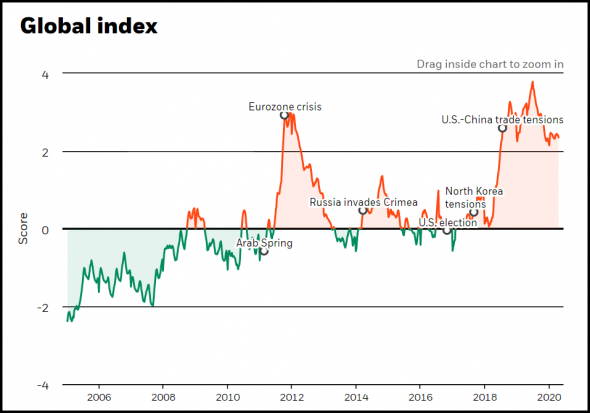

№1. Монитор геополитических рисков

Политика влияет на экономику, экономика влияет на финансовые рынки. Если где-то начинается торговая война, то котировки падают. Если в Багдаде все спокойно, а на подходе новый караван экономических соглашений — рынки растут. Отслеживать воинственность мировых настроений позволяет Geopolitical Risk Dashboard.

( Читать дальше )

- комментировать

- 11.3К | ★102

- Комментарии ( 14 )

Короновирус. Расходы. Безнал.

- 04 мая 2020, 13:05

- |

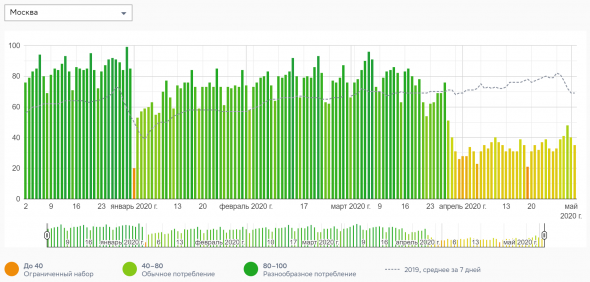

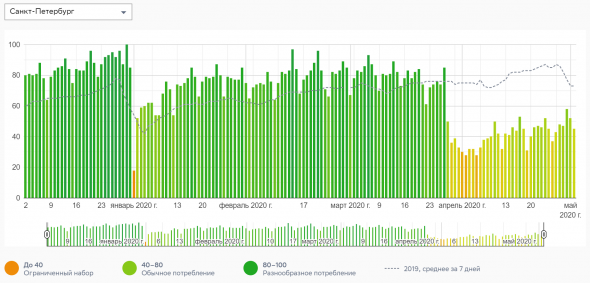

Для начала обратим внимание на индекс потребительской активности.

За 100 баллов взята активность потребителей 30 декабря 2019. Каждый год 30 декабря граждане активнейшим образом тратят свои деньги. А 1 января индекс ожидаемо уходит в пол, плавно набирая силу к концу новогодних праздников. Посмотрим, как упала потребительская активность населения в разных городах. И за счет чего...

В Москве ярко заметна разница после введения различных мер, направленных на пресечение распространения вируса. Небольшое последовательное снижение в в конце марта и резкий обвал.

Аналогичная ситуация по Ленинграду.

( Читать дальше )

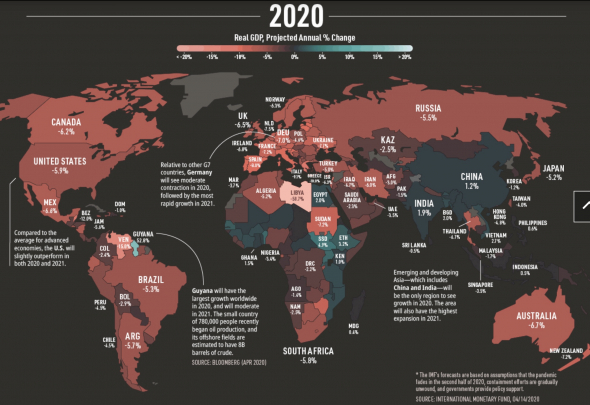

Падение мировых экономик в 2020

- 04 мая 2020, 11:50

- |

ВВП крупнейших экономик мира в 2020 году ждёт существенное снижение.

исключением является Китай и Индия, которые покажут хоть и минимальный, но рост.

глобально на расстановку сил это не повлияет, тк МВФ ждёт V образного восстановления в 2021, но Индия может стать намного раньше предыдущего прогноза 3й крупнейшей экономикой мира. думаю это может произойти в течении 10-12 лет.

с другой стороны экономический рост и быстрое решение вопроса с пандемией может очень многих нервировать И риски претензий к Китаю могут сильно вырасти

Результаты Уоррена Баффета в 1 квартале

- 04 мая 2020, 11:30

- |

Berkshire Hathaway, холдинг Уоррена Баффета, отчитался о результатах 1 квартала 2020:

• Убыток 49.7. млрд долл. в первом квартале;

• Это максимальный убыток за историю компании;

• Однако это с 1 января по 31 марта (с 31 марта рынок вырос на где-то 10% — это примерно +20-30 млрд. для фонда);

• Компания наращивает денежный резерв. Сейчас он 137 млрл. долл. (хотя этот запас рос и до этого, и в 2019, и 2018, и 2017, и в 2016) – это очень много денег. Компания Баффета – бастион наличности;

• В апреле продал акций на 6 млрд долл.;

• Общие активы BH – 760 млрд. долл.;

• Размер чистых активов BH – 375 млрд. долл (для сравнения: ВВП России – 1,658 трлн долл.);

• В апреле Баффет продал все авиакомпании (!);

• Убыток в 49.7 млрд по большей части относится к investment gains (короче, переоценка ценных бумаг);

• Operating earnings в 1 квартале составили +5.8 млрд.;

• Справка: Berkshire Hathaway – это не просто фонд. Это холдинг реальных активов в самых разных индустриях: страхование, железные дороги и т.п.

• 31.7% акций голосующих акций BHK и 18% от общего числа акций принадлежит Баффету.

• Баффет: «В 2008 и 2009 годах наш экономический поезд сошел с рельсов, и было несколько причин, по которым дорожное полотно было слабым с точки зрения банков.В этот раз мы просто сняли поезд с рельсов и отправили его в тупик»

• Баффет уже давненько ничего не покупает, потому что «нет ничего привлекательного»;

• Уоррену Баффету в этом году будет… 90 лет. Этот чувак уже всё всем доказал.

• Больше всего у него вложено в Apple (71 млрд.)

( Читать дальше )

100 акций и сетки

- 04 мая 2020, 10:53

- |

Продолжаю потихоньку добавлять новые акции для анализа в портфель и наконец добрался до 100 штук. Собираюсь включить все акции с дневным оборотом более 1% от величины портфеля (осталось примерно 25 штук), после чего заняться ETF. Чем больше акций, тем больше обучающих примеров для тренировки градиентного бустинга и сетей — сейчас около 180 тысяч, а в перспективе их количество увеличится до 250-300 тысяч.

Потихоньку продолжаю заниматься сетями. Раньше жаловался, что они обучаются существенно медленней градиентного бустинга, но после профайлинга оказалось, что тормозит не обучение, а подготовка и загрузка данных. Переписал код — в результате сети стали учатся быстрее градиентного бустинга.

Плюсом сетей является возможность реализации множества выходов — на данный момент экспериментирую с прогнозированием доходности одновременно с СКО по аналогии с GluonTS.

Для поиска гиперпараметров для градиентного бустинга использую байесовскую оптимизацию с помощью hyperopt. Для сетей решил попробовать

( Читать дальше )

Искусственное создание вируса в Уханьском Институте

- 03 мая 2020, 21:17

- |

Версия 1.

«Билл Гейтс» или какой еще олигарх дает задание уханьскому институту разработать вирус, который решит пенсионные проблемы мира, перегруженного дефицитными бюджетами и долгами. Ну типа экономика рано или поздно подойдет к такому моменту, когда вновь рожденные просто не смогут обеспечить предыдущие поколения пенсией.

Профессор в Ухане такой ставит инженерам техническое задание по созданию вируса:

👉молодых не трогать, они нужны чтобы платить пенсии тем кто выживет

👉вирус должен навзничь валить всех, кто дошёл до пенсионного возраста

Версия 2.

Компартия Китая дает задание разработать такой вирус, который мог бы отомстить треклятым пендосам, устроившим им торговую войну. Для отвода глаз запускаем вирус у себя, а там уже его аккуратненько люди сами разнесут до места назначения (то есть США). Аккуратно запускаем вирус под Китайский Новый год, чтобы совместить карантин с праздниками, заранее готовим миллионы тон антидотов, чтобы в минимальные сроки ликвидировать последствия у себя. После того как вирус ушел, ставим Ухань на жесткий карантин. Расчет такой: убиваем 100 своих чтобы убить 100,000 врагов.

p.s. блин, для тех кто не понял: это ж шутка сугубо, я это не всерьез

Миллиарды. 1 серия 5 сезон. Только что вышел!!! Качаем)))

- 03 мая 2020, 17:35

- |

В мире власти и больших денег, в самом сердце Нью-Йорка, вовсю идет противостояние амбициозного финансиста с Уолл-стрит Бобби Аксельрода и принципиального федерального прокурора Чака Родса.

Ну Руторе только что залили, качайте.Корпорации-гиганты VS Дивидендные аристократы: перемещаемся на машине времени в 2005 год или Мифическое правило "купил и забыл"

- 03 мая 2020, 15:45

- |

Я всегда думал: «Куплю себе сейчас много разных акций и забуду о них на 15 лет!»

Действительно, как показывает нам 150-летняя история американского фондового рынка и почти 30-летняя история российского рынка, чаще всего акции являются лучшим вложением. Но так ли это просто с точки зрения контроля и управления активами?

Перенесёмся на 15 лет назад.

Я раздобыл данные о составе индекса S&P500 на 01.01.2005 г. Я проанализировал его, и у меня новость.

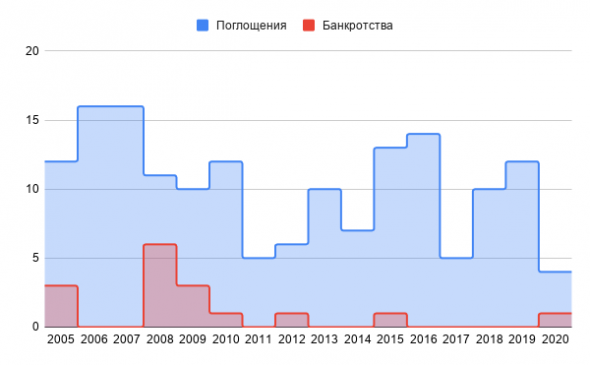

Больше трети компаний из S&P500 версии 2005 года уже не существует:

* 163 (!) компании поглощены гигантами, слились с себе равными или разделены на несколько;

* 16 компаний либо стали банкротами, либо поглощены компаниями, которые впоследствии стали банкротами (в основном, в 2008-2009).

В индексе версии 2005 года были такие компании как Reebok (поглощена Adidas в 2005), Time Warner (та, которая Warner Brothers и HBO с «Игрой Престолов», поглощена AT&T в 2016), Wrigley (поглощена компанией Mars в 2008).

А ещё там были Lehman Brothers (банкрот с 2008 года), Washington Mutual (банкрот с 2008 года), Frontier (подали на банкротство пару недель назад).

( Читать дальше )

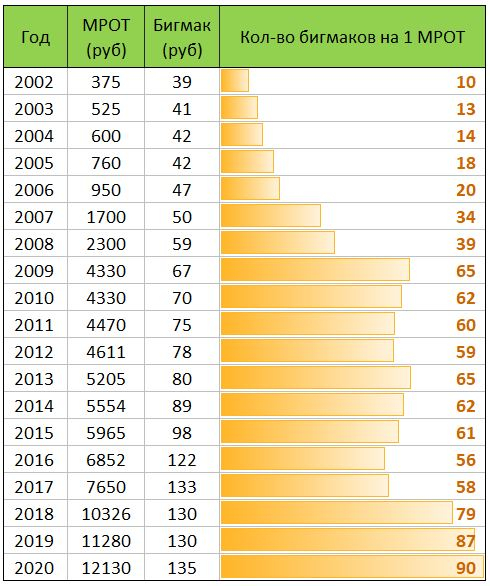

График роста благосостояния в мигмаках

- 02 мая 2020, 18:22

- |

Вот сколько:

Мы привыкли, что ценники еды на прилавках постоянно растут, а зарплаты наоборот. А тут такое...

Может быть, состав бигмака с каждым годом становится говеннее дешевле??

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал