SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Дмитрий Думин

Hedge Fund Wizards Colm O'Shea

- 16 августа 2013, 22:18

- |

Продолжаю публиковать интересные тезисы людей из книги Hedge Fund Wizards Швагера.

Jaffray Woodriff

Larry Benedict

Теперь Colm O'Shea:

Доход = сумма из мастерства (skill) + мера принятого риска.

Удвоишь риск — удвоишь доход (много ума не надо).

Поэтому необходимо рассматривать риск/доход.

Я верю в две вещи: сложный процент и не терять деньги.

( Читать дальше )

Jaffray Woodriff

Larry Benedict

Теперь Colm O'Shea:

- Сейчас = $5 млрд

- среднегодовой доход с 2005 по 2011 11,3% при волатильности 8,1%

- худший месяц 3,7%.

- global macro trader, ни одного убыточного года.

- ошибается в 50% случаев, но никаких больших убытков.

- торговые идеи рассматривает как гипотезы, перед трейдом определяет стоп.

- сначала экономист, потому трейдер citigroup, Soros Quantum Fund(2003), 2005 — фонд Balyasny, 2006 — свой фонд COMAC Global Macro Fund

Доход = сумма из мастерства (skill) + мера принятого риска.

Удвоишь риск — удвоишь доход (много ума не надо).

Поэтому необходимо рассматривать риск/доход.

Я верю в две вещи: сложный процент и не терять деньги.

( Читать дальше )

- комментировать

- 231 | ★32

- Комментарии ( 17 )

Загудели провода. Или анализ отчётности компаний "электроэнергетического сектора"

- 02 августа 2013, 12:39

- |

Компании энергетики уже отчитались за 1-е полугодие 2013 года. В прошлый раз, когда освещал этот сектор и подводил итоги 2012 года назвал статью: «Электроэнергетика. Великая депрессия по-русски». Результаты были не утешительными отсюда и такое название. Прошло полгода, в секторе были новости:

( Читать дальше )

- На бывшего гендиректора и совладельца холдинга «Энергострим» Юрия Желябовского было заведено дело, он сам был объявлен в розыск

- После того, как у ряда компаний «Энергострим» был изъят статус гарантирующего поставщика этот холдинг решил рассчитываться по долгам

- «Россети» решили заняться и сбытовым бизнесом, как будто им мало проблем в своём секторе.

- Госдума так и не смогла побороть проблему субсидирования мелких и средних потребителей крупными потребителями (читай промышленными предприятиями). Эта проблема больше известна как проблема «последней мили»

( Читать дальше )

SPX Calendar Spread Strategy

- 19 июля 2013, 10:54

- |

С согласия заказчика публикую часть результатов исследования стратегии с календарным спредом на опционы SPX — S&P500 Index Options.

Параметры стратегии:

Strategy — Long Calendar Put Spread (горизонтальный спред на путах)

Underlting — S&P500 Index (базовый актив — индекс, не фьючерс на индекс, а собственно сам индекс)

Strike — ATM&OTM (страйк у опционов одинаковый — центральный и без денег одновременно)

Short Leg Maturity — 10 days (кол-во дней до экспирации короткой ноги в день открытия позиции)

Long Leg Maturity - [23, 25] days (кол-во дней до экспирации длинной ноги в день открытия позиции)

Trade Size — 2 options: 1 sell, 1 buy (размер позиции — 1 проданный опцион, 1 — купленный)

Take Profit — 5% (lower limit) (позиция закрывается, если текущая прибыль достигла или превышает 5% от размера залогов)

Stop Loss — 15% (upper limit)

(позиция закрывается, если текущий убыток достиг или превышает 15% от размера залогов)

Maturity Limit — 1 day (позиция закрывается, если до экспирации короткой ноги остается 1 и менее дней)

Market Data:

Timeframe — End-Of-Day Bid, Ask, Last (данные на закрытие торгового дня)

Period — 2012, 2013-Q1 (2012-01-01 — 2013-03-31)

Trade Price — (Bid + Ask)/2 (расчет производился по средней цене между ценами заявок на покупку и продажу)

Вот так выглядит профиль такого спреда:

Расчеты были выполнены в R.

( Читать дальше )

Параметры стратегии:

Strategy — Long Calendar Put Spread (горизонтальный спред на путах)

Underlting — S&P500 Index (базовый актив — индекс, не фьючерс на индекс, а собственно сам индекс)

Strike — ATM&OTM (страйк у опционов одинаковый — центральный и без денег одновременно)

Short Leg Maturity — 10 days (кол-во дней до экспирации короткой ноги в день открытия позиции)

Long Leg Maturity - [23, 25] days (кол-во дней до экспирации длинной ноги в день открытия позиции)

Trade Size — 2 options: 1 sell, 1 buy (размер позиции — 1 проданный опцион, 1 — купленный)

Take Profit — 5% (lower limit) (позиция закрывается, если текущая прибыль достигла или превышает 5% от размера залогов)

Stop Loss — 15% (upper limit)

(позиция закрывается, если текущий убыток достиг или превышает 15% от размера залогов)

Maturity Limit — 1 day (позиция закрывается, если до экспирации короткой ноги остается 1 и менее дней)

Market Data:

Timeframe — End-Of-Day Bid, Ask, Last (данные на закрытие торгового дня)

Period — 2012, 2013-Q1 (2012-01-01 — 2013-03-31)

Trade Price — (Bid + Ask)/2 (расчет производился по средней цене между ценами заявок на покупку и продажу)

Вот так выглядит профиль такого спреда:

Расчеты были выполнены в R.

( Читать дальше )

Доллар и развивающиеся рынки

- 30 июня 2013, 18:56

- |

Emerging markets исторически показывали outperformance относительно американских акций в периоды, когда происходил рост глобальной экономики, комодов, а доллар — слабым и, наоборот, оказывались в положении underperformance в периоды дефляционного давления, которое очень часто сопряжено с ростом доллара. Недавнее ралли доллара на глобальных рынках указывает на то, что глобальная экономика больше накренена в сторону дефляционных процессов, чем инфляционных. А это среда, в которой акции EM ведут себя хуже своих peers с развитых рынков. Более того, чем сильнее в такой ситуации будет доллар, тем шире будут кредитные спреды в EM.

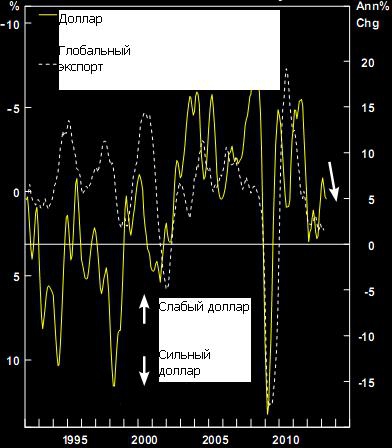

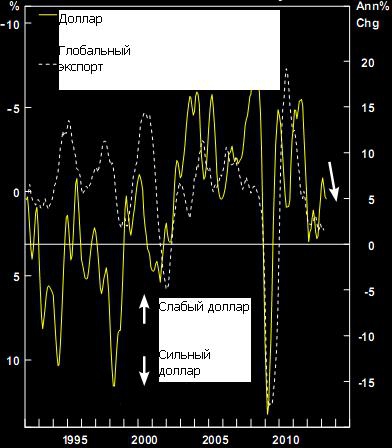

Опять же исторически, доллар демонстрирует ралли, когда глобальный рост экономик слабый при преобладании дефляционных тенденций. На графике показан trade weighted dollar (инвертированный и представленный как 100-дневный мувинг) и динамика объемов глобального экспорта.

( Читать дальше )

Опять же исторически, доллар демонстрирует ралли, когда глобальный рост экономик слабый при преобладании дефляционных тенденций. На графике показан trade weighted dollar (инвертированный и представленный как 100-дневный мувинг) и динамика объемов глобального экспорта.

( Читать дальше )

Продажа опционов. Построение арбитражной стратегии.

- 15 июня 2013, 17:56

- |

В моем понимании арбитражная сделка это не безрисковая сделка, а сделка с переоцененным или недооцененным активом с последующим хеджированием и расчетом на то, что дисбаланс в скором времени будет устранен рынком.

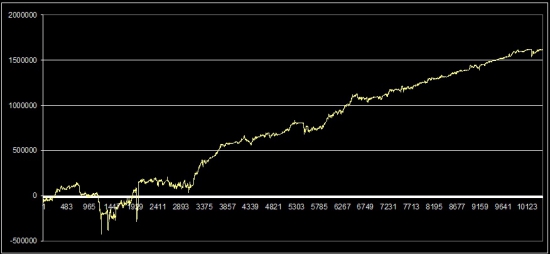

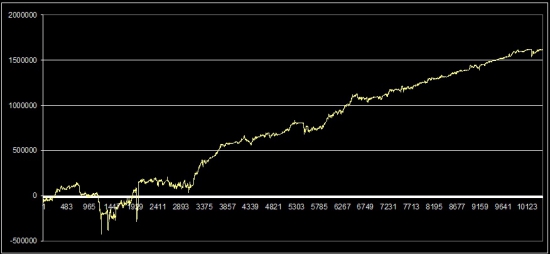

В данном случае я буду рассматривать продажу месячных опционов Put и Call на фьючерс на индекс РТС, с хеджированием по рыночной дельте портфеля фьючерсом на индекс РТС.

Данные «под рукой» у меня с 20110531 по 20130329, т.е. почти 2 года.

Для расчетов я взял 100 контрактов Put. (Примечание: если взять, например, 2 Put и хеджировать по дельте, то результат будет хуже в разы, надеюсь, все понимают почему).

Часовые данные, взятые из архива биржи РТС. Расчеты по теоретическим ценам.

Для начала пример продажи опциона Put на центральном страйке. С предположением, что опционы всегда переоценены, а значит можно заработать на их продаже.

В целом, стратегия «продажа опциона на центральном страйке», приносит доход. Однако в период роста волы, да и просто высокой волатильности, могут быть значительные просадки.

( Читать дальше )

В данном случае я буду рассматривать продажу месячных опционов Put и Call на фьючерс на индекс РТС, с хеджированием по рыночной дельте портфеля фьючерсом на индекс РТС.

Данные «под рукой» у меня с 20110531 по 20130329, т.е. почти 2 года.

Для расчетов я взял 100 контрактов Put. (Примечание: если взять, например, 2 Put и хеджировать по дельте, то результат будет хуже в разы, надеюсь, все понимают почему).

Часовые данные, взятые из архива биржи РТС. Расчеты по теоретическим ценам.

Для начала пример продажи опциона Put на центральном страйке. С предположением, что опционы всегда переоценены, а значит можно заработать на их продаже.

В целом, стратегия «продажа опциона на центральном страйке», приносит доход. Однако в период роста волы, да и просто высокой волатильности, могут быть значительные просадки.

( Читать дальше )

Толстые хвосты и эмпирические распределения

- 06 июня 2013, 15:15

- |

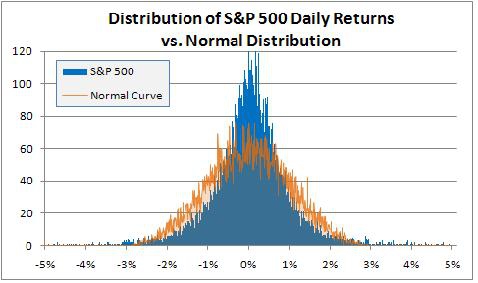

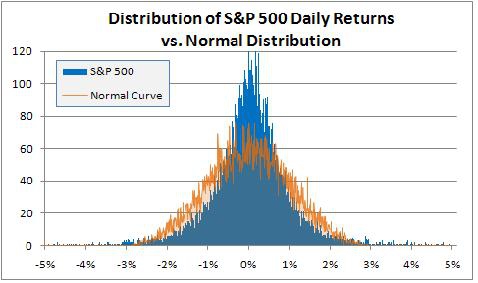

Финансовые рынки обладают известным свойством – толстые хвосты в распределении приращений актива. Обычно, для демонстрации эффекта сравнивают два графика дневной доходности – для исторического распределения цен и нормального. На рисунке ниже четко заметны выбросы в распределении доходности индекса вдалеке от центра.

Часто можно услышать, как толстые хвосты назначают главной причиной возникновения улыбки волатильности. На недавно прошедшей НОК одним из наиболее интересных выступлений была презентация Виталия Курбаковского о причинах появления улыбки волатильности. Уважаемый мэтр строил улыбку на основе эмпирического распределения.

Проверим сами, как влияют толстые хвосты на форму улыбки. Построим модель движения фьючерса РТС на основе данных о ежедневной доходности close to close основной сессии. Возьмем ряд ежедневных приращений склеенного фьючерса с января 2010г. по февраль 2013г. Конечное значение цены близко к начальному, но, чтобы совсем исключить тренд, последнее значение цены фьючерса примем равным первому, а именно 157090 п. Период модели – 100 дней. Каждый день актив прыгает на величину, случайно выбранную из ряда прошлых значений. В конце траектории посчитаем стоимость опционов. Повторим опыт миллион раз. Усредним результаты каждого опыта и получим ожидаемую стоимость опционов в финальной точке. Она совпадает со справедливой стоимостью опционов в начальной точке, ведь ставка равна нулю. Результат моделирования в терминах волатильности представлен ниже

( Читать дальше )

Часто можно услышать, как толстые хвосты назначают главной причиной возникновения улыбки волатильности. На недавно прошедшей НОК одним из наиболее интересных выступлений была презентация Виталия Курбаковского о причинах появления улыбки волатильности. Уважаемый мэтр строил улыбку на основе эмпирического распределения.

Проверим сами, как влияют толстые хвосты на форму улыбки. Построим модель движения фьючерса РТС на основе данных о ежедневной доходности close to close основной сессии. Возьмем ряд ежедневных приращений склеенного фьючерса с января 2010г. по февраль 2013г. Конечное значение цены близко к начальному, но, чтобы совсем исключить тренд, последнее значение цены фьючерса примем равным первому, а именно 157090 п. Период модели – 100 дней. Каждый день актив прыгает на величину, случайно выбранную из ряда прошлых значений. В конце траектории посчитаем стоимость опционов. Повторим опыт миллион раз. Усредним результаты каждого опыта и получим ожидаемую стоимость опционов в финальной точке. Она совпадает со справедливой стоимостью опционов в начальной точке, ведь ставка равна нулю. Результат моделирования в терминах волатильности представлен ниже

( Читать дальше )

Отступление. Первая кровь

- 04 июня 2013, 13:42

- |

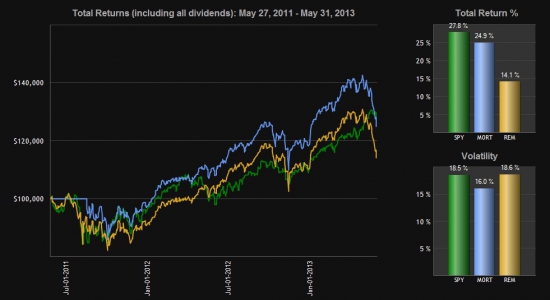

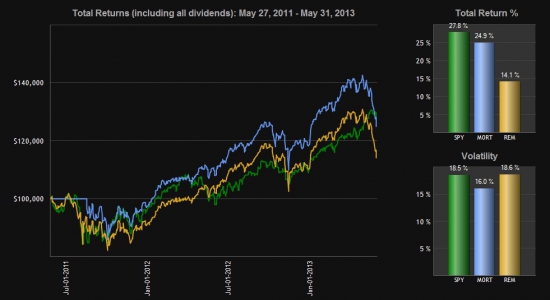

Лень писать, зато явное бодрствование духа читать и работать. Пока много рассуждений о индексах СиП, Ри,… первые жертвы, или если так можно выразиться, первая кровь на рынке от роста доходностей уже полилась.

Инвестиционные трасты, специализирующиеся на кредитовании под обеспечение недвижимостью вдуют по пятое число. Если взглянуть на их балансы и CPR, которая падает уже какой квартал к ряду, то немудрено, что на lock-in effect ребята здорово будут терять деньги. Данные следующих 2ух месяцев покажут на сколько устойчив рынок жилья. Учитывая возросшее, а возможно, что в будущем только будет возрастать, фискальное давление и исторически низкий уровень сбережений, то не был бы так оптимистичен, что ставку поднимут так скоро, как этого многие ожидают. Во-вторых, следует учитывать и то, что сворачивание QE без восстановления экономики, возможно, приведёт к банкротству младших траншей, а что касается баланса ФРС в MBS, то его просто некому будет сгружать.

Инвестиционные трасты, специализирующиеся на кредитовании под обеспечение недвижимостью вдуют по пятое число. Если взглянуть на их балансы и CPR, которая падает уже какой квартал к ряду, то немудрено, что на lock-in effect ребята здорово будут терять деньги. Данные следующих 2ух месяцев покажут на сколько устойчив рынок жилья. Учитывая возросшее, а возможно, что в будущем только будет возрастать, фискальное давление и исторически низкий уровень сбережений, то не был бы так оптимистичен, что ставку поднимут так скоро, как этого многие ожидают. Во-вторых, следует учитывать и то, что сворачивание QE без восстановления экономики, возможно, приведёт к банкротству младших траншей, а что касается баланса ФРС в MBS, то его просто некому будет сгружать.

Мир свечей

- 02 июня 2013, 20:37

- |

Японские свечи являются наиболее популярным способом графического представления поведения цен на финансовых рынках и активно используются в так называемом техническом анализе (ТА). Напомню, японские свечи — это набор параметров OHLC (Open, High, Low, Close) который используется для описания поведения цены рыночного инструмента на некотором заданном интервале времени, обычно от 1 минуты (M1) до нескольких часов (H), дней (D), недель (W) и т. д. Можно было бы сказать, что японская свеча — это графический элемент, представляющий интегральную характеристику цены инструмента на заданном интервале («таймфрейме»), так как вместо детального описания используются всего несколько (4) чисел, имеющих отношение к текущему заданному интервалу времени. Однако, на самом деле, параметры OHLC никакими интегральными характеристиками интервала не являются. Внутри заданного интервала времени цена имеет вид квазислучайных осцилляций, и то, какое конкретное значение цена имеет на границах этого интервала, как правило, не имеет никакого практического смысла (за исключением дневного таймфрейма, см. ниже). Точное время формирования свечи также может значительно влиять на ее вид, а это уже совершенно неприемлемо. Если размах осцилляций (волатильность) достаточно высок, цена открытия с одинаковой вероятностью может оказаться равной как максимальной, так и минимальной величине этих осцилляций вблизи начала интервала. То же самое можно сказать о цене закрытия. В результате длина свечи, да во многих случаях и ее характер («бычья» или «медвежья») являются в значительной степени случайной величиной, никак не характеризующей функцию цены на данном интервале. Максимальное и минимальное значение цены на интервале еще менее осмысленно, так как может быть достигнуто на отдельных, резко выделяющихся от остальных, сделках, в то время как все остальное время сделки заключались на совершенно других уровнях.

( Читать дальше )

( Читать дальше )

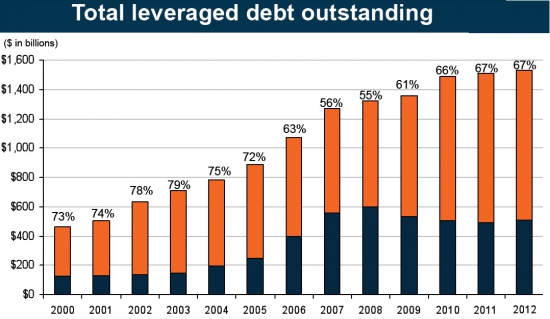

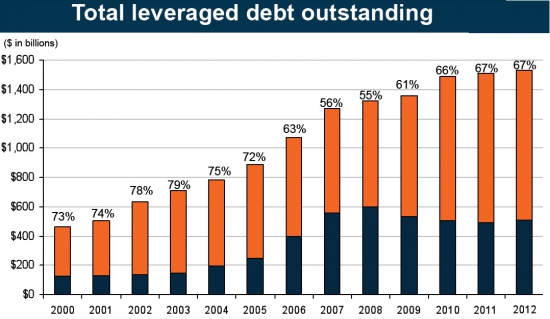

Часть I.I. Жизнь после "дешёвых денег". High-yield bond.

- 31 мая 2013, 06:51

- |

Можно много рассуждать о нынешнем состоянии рынка бросовых облигаций и ливередж кредитов, но стоит ли относится к нему с такой предвзятой оценкой взятой из прессы? В 1983 году началось созидательное разрушение старой корпоративной Америки, благодаря усилиям «Drexel», и в частности, Майклу Милкену. Сегодня, этот рынок трансформировался из “мусорного” в сверх привлекательный, который, благодаря сверх мягкой денежно-кредитной политики ФРС и др. центральных банков, предлагает более высокий доход чем гос. облигации при умеренной плате за риск.

Медиа индустрия, которая в силу собственного устройства бизнеса, всегда ищет сенсаций для поддержания рейтинга, жаждет распять кого-нибудь на кресте, и если уж это будет фин. сектор, то это только предаёт остроты и чувство справедливости у “зевак”, но справедливости ради, стоит отметить, что данные чувства сегодня, подкреплены лишь виденьем того, что хочет представить медиа индустрия в нужном им свете. Не знал с чего начинать, поэтому выбрал простой способ – step-by-step продвижения в собственном виденье ситуации данного рынка, и тех предположениях, которые сейчас уже громко назвали “пузырём”.

С чего всё начиналось?

После кризиса 2007-2008 годов, бросовый рынок восстанавливался постепенно, как возвращалось доверие инвесторов, и ликвидность от различных программ по спасению и стимулированию прорывалась на финансовые рынки. 2012 год стал одним из годов, который предоставил заёмщикам очень выгодные условия на кредитно-денежном рынке, такие как низкая процентная ставка, высокий уровень ликвидности, которая способствовала изменению условий при размещении в сторону заёмщика. За последние 3и года было размещено столько бросовых бумаг, сколько за последнее 10-летие, но объём долга остался практически неизменным

( Читать дальше )

Медиа индустрия, которая в силу собственного устройства бизнеса, всегда ищет сенсаций для поддержания рейтинга, жаждет распять кого-нибудь на кресте, и если уж это будет фин. сектор, то это только предаёт остроты и чувство справедливости у “зевак”, но справедливости ради, стоит отметить, что данные чувства сегодня, подкреплены лишь виденьем того, что хочет представить медиа индустрия в нужном им свете. Не знал с чего начинать, поэтому выбрал простой способ – step-by-step продвижения в собственном виденье ситуации данного рынка, и тех предположениях, которые сейчас уже громко назвали “пузырём”.

С чего всё начиналось?

После кризиса 2007-2008 годов, бросовый рынок восстанавливался постепенно, как возвращалось доверие инвесторов, и ликвидность от различных программ по спасению и стимулированию прорывалась на финансовые рынки. 2012 год стал одним из годов, который предоставил заёмщикам очень выгодные условия на кредитно-денежном рынке, такие как низкая процентная ставка, высокий уровень ликвидности, которая способствовала изменению условий при размещении в сторону заёмщика. За последние 3и года было размещено столько бросовых бумаг, сколько за последнее 10-летие, но объём долга остался практически неизменным

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал