SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Osypovich

Часть I.I. Жизнь после "дешёвых денег". High-yield bond.

- 31 мая 2013, 06:51

- |

Можно много рассуждать о нынешнем состоянии рынка бросовых облигаций и ливередж кредитов, но стоит ли относится к нему с такой предвзятой оценкой взятой из прессы? В 1983 году началось созидательное разрушение старой корпоративной Америки, благодаря усилиям «Drexel», и в частности, Майклу Милкену. Сегодня, этот рынок трансформировался из “мусорного” в сверх привлекательный, который, благодаря сверх мягкой денежно-кредитной политики ФРС и др. центральных банков, предлагает более высокий доход чем гос. облигации при умеренной плате за риск.

Медиа индустрия, которая в силу собственного устройства бизнеса, всегда ищет сенсаций для поддержания рейтинга, жаждет распять кого-нибудь на кресте, и если уж это будет фин. сектор, то это только предаёт остроты и чувство справедливости у “зевак”, но справедливости ради, стоит отметить, что данные чувства сегодня, подкреплены лишь виденьем того, что хочет представить медиа индустрия в нужном им свете. Не знал с чего начинать, поэтому выбрал простой способ – step-by-step продвижения в собственном виденье ситуации данного рынка, и тех предположениях, которые сейчас уже громко назвали “пузырём”.

С чего всё начиналось?

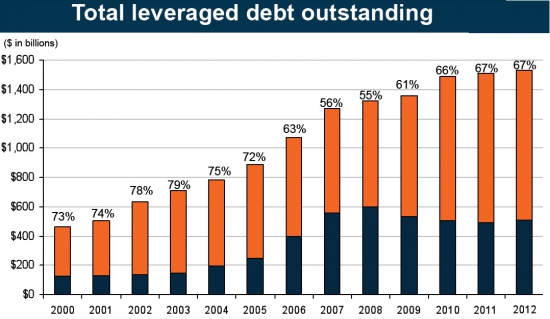

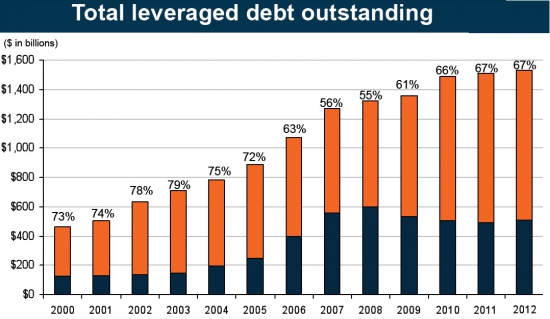

После кризиса 2007-2008 годов, бросовый рынок восстанавливался постепенно, как возвращалось доверие инвесторов, и ликвидность от различных программ по спасению и стимулированию прорывалась на финансовые рынки. 2012 год стал одним из годов, который предоставил заёмщикам очень выгодные условия на кредитно-денежном рынке, такие как низкая процентная ставка, высокий уровень ликвидности, которая способствовала изменению условий при размещении в сторону заёмщика. За последние 3и года было размещено столько бросовых бумаг, сколько за последнее 10-летие, но объём долга остался практически неизменным

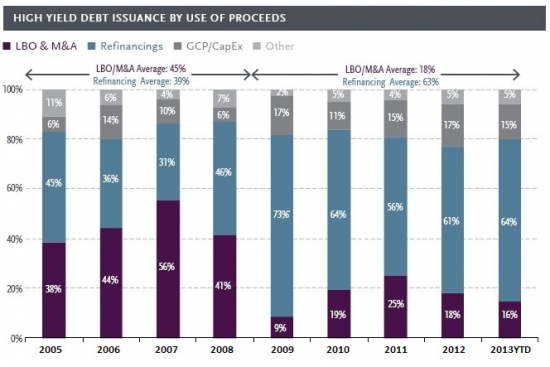

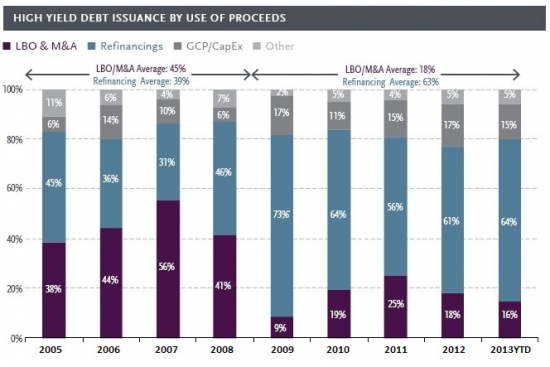

Из выше представленных данных, медиа центр представил однополярный вывод, который заключает в себя только непонимания функционирования данного рынка. Достаточно взглянуть на структуру данных размещений и провести параллели с прошлым, чтоб понять, что нет ничего общего, что хотят связать сегодня с пузырём прошлых лет.

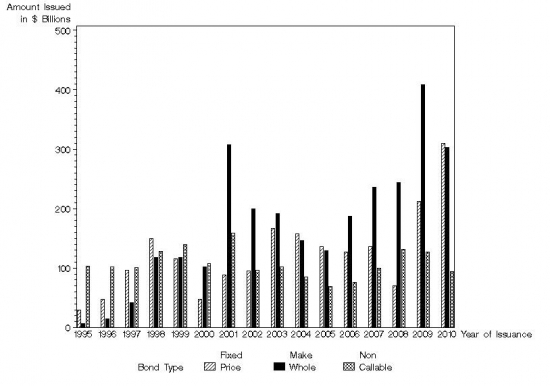

Казалось бы, ну и что, что большая часть – рефинансирование, можно было рефинансироваться и в 2010 году. И здесь начинается уже самое интересное. Во-первых, большинство облигаций содержат внутренний опцион, дающий право заёмщику выкупить облигации по фиксированной цене. Это условие называется оговоркой о досрочном выкупе (call provision). Данная оговорка вступает в силу через определённый период времени, как правило, для среднесрочных облигаций через 2а года, а для долгосрочных через 5ть лет. Во-вторых, существуют два типа оговорок при досрочном выкупе или рефинансировании: оговорка о досрочном выкупе по фиксированной цене (fixed-price call provision) или оговорка о выкупе с возвратом в исходное положение (make-whole call provision).

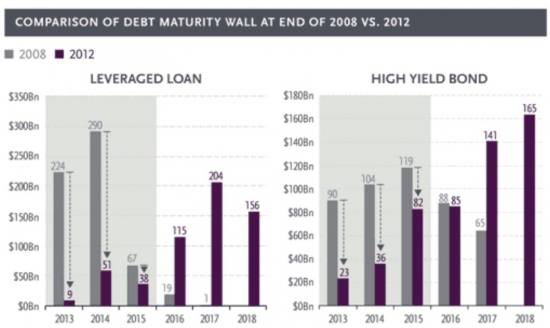

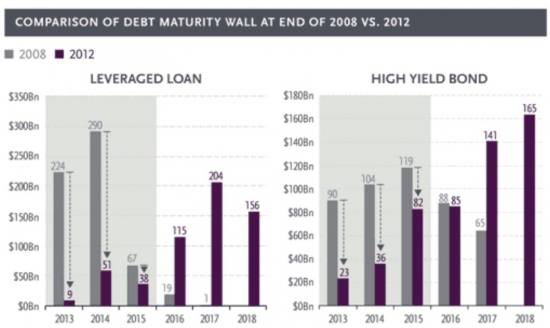

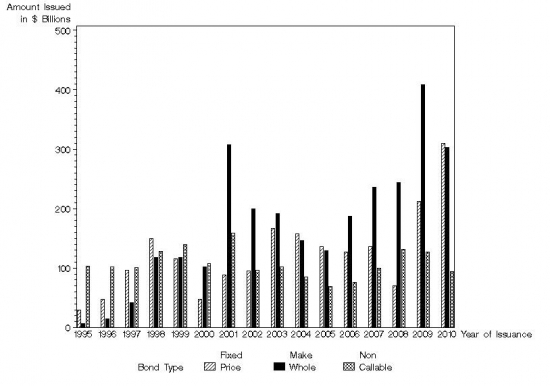

Из первого графика видно, что основной объём размещений и увеличения долга пришелся на 2006-2008 года. То есть, оговорка о досрочном выкупе вступила в силу по большинству выпусков в 2011-2013 годах, но есть ещё одна особенность нынешнего времени. 37% компаний, которые рефинансировались в 2010-2011 годах при всех нынешних затратах, такие как издержки на выкуп старых облигаций, выпуск новых, дисконтом первичной эмиссии (OID) и т.д., экономят на обслуживании долга порядка 30-60 б.п. по данным LCD, что, как я понимаю, ещё больше увеличивает объём рефинансирования совсем недавних размещений. На нижнем графике показано, произошедшая трансформация активов (assets transformation) и трансформация сроков погашения (maturity transformation) 2012 года к 2008 году. Если Вы проведёте небольшие расчёты в данных трансформациях, то Вам станет понятно, что наращивание долга настолько ничтожно, что создало дефицит данного класса активов по отношению к спросу в 230-470 млрд. долларов, что уж никак не тянет на “пузырь” в предложении, который наблюдался в 2007-2008 годах.

Что касается оговорок о досрочном выкупе, то здесь так же произошли и происходят изменения.

Я не нашёл точно почему они изменились именно в таком направлении, так как нужно более детально смотреть по условиям оговорок, но как понимаю, то компании ожидают, что цена выкупа облигаций с оговоркой по фиксированной цене будет ниже цены с возвратом в исходное положение.

Давайте рассмотрим пример рефинансирования долга компанией Merge Healthcare Incorporated (NASDAQ :MRGE), который образовался в результате поглощения компании AMICAS в апреле 2010 году. Чтоб профинансировать данную сделку, Merge Healthcare Incorporated выпустила ноты с погашением в 2015 году на сумму $250,000,000 по цене 97.266% от номинала с купоном 11.5%, который начисляется на номинал дважды в год(semi annual) 1 мая и 1 ноября. Данный выпуск был размещён по процедуре закрытого размещения (private placement) с предложением регулирования Правилом 144А и правилом S.

Примечание:

144A

Частное размещение ценных бумаг категории Rule 144А. Согласно правилу SEC Rule 144A, компании могут привлекать капитал в США посредством частного размещения ценных бумаг среди квалифицированных институциональных инвесторов (институтов, капитал которых составляет не менее 100 млн долл. США). В этом случае не требуется регистрация в SEC. Компания не должна предоставлять финансовой отчётности.

Regulation S

Ещё один способ ограничить торговлю ценными бумагами — это разместить частные ценные бумаги категории Regulation S. Американские инвесторы не могут держать или торговать ценными бумагами этой категории. Ценные бумаги регистрируются и выпускаются среди неамериканских резидентов и не регистрируются регулирующими организациями США.

Компания могла выкупить ноты полностью или частично в любой период времени до 1 мая 2013 года по цене равной 100% от основной суммы плюс премия за возврат в исходное положение, а так же все начисленные и неуплаченные проценты, если таковы имелись. Начиная с 1 мая 2013 года по 1 мая 2014 год, компания могла выкупить полностью или частично ноты по цене 105.875% от номинала, а так же все начисленные и неуплаченные проценты, если таковы имелись. Начиная с 1 мая 2014 года, компания могла выкупить полностью или частично ноты по цене 100% от номинала, а так же все начисленные и неуплаченные проценты, если таковы имелись. Кроме того, до 1 мая 2013 г., Merge Healthcare Incorporated могла выкупить до 35% нот по цене отзыва, равной 100% от основной суммы плюс начисленные и неуплаченные проценты, если таковые имелись, с использованием средств, полученных от продажи некоторых видов их капитала.

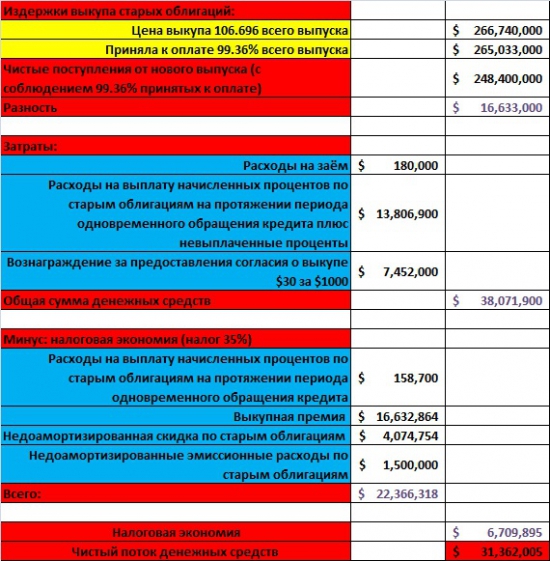

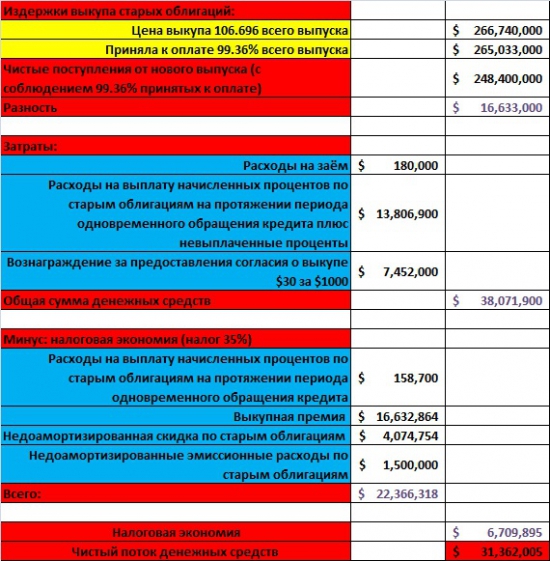

24 апреля 2013 года Merger объявила о завершении рефинансирования данного долга через 6-летний старший обеспеченный срочный кредит в размере $255 млн. и через 5-летний возобновляемый кредит в размере $20 млн. Обеспеченный старший срочный кредит был получен в соответствии с кредитным соглашением между The Lenders and Jefferies Finance LLC. Первоначально по кредиту будут начисляться 6%, а будущие процентные ставки будут основываться на выборе Merger между LIBOR (в зависимости от “флор” 1.25%) + 4.75% или по базовой ставке LIBOR (в зависимости от “флор” 2.25%)+3.75%. В этот же день Merger объявила о урегулировании предложения покупки за наличные(cash tender offer) и истребование согласия (сonsent solicitation) по своим 11.75% старшим обеспеченным нотам с погашением в 2015 (CUSIP 589499AB8 и 589499AA0). Тендерное предложение и согласие истребования были сделаны в соответствии с предложением о выкупе и заявлением истребования. В соответствии с предложением компания приняла к оплате 99.36% всего выпуска от кредиторов, заплатив по нотам $1,066.96 за $1000 от основной суммы, так же выплатила премию за предоставления согласия о выкупе в размере $30,00 за $1000 номинальной стоимости плюс начисленные и неуплаченные проценты. Что касается текущих и будущих денежных потоков, то ниже представлены расчёты, которые характеризуют данное рефинансирование.

Чистый отток денежных средств в период рефинансирования:

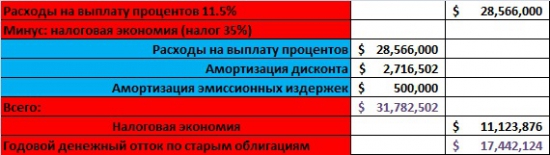

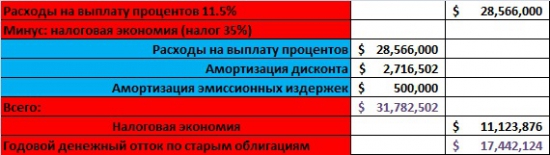

Чистый отток денежных средств по старым облигациям:

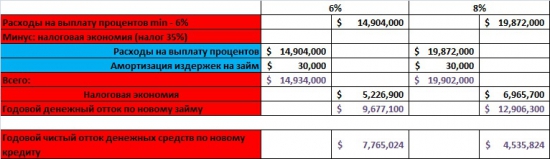

Для нового кредита снижение стоимости (discont bond) и расходы могут быть амортизированы таким же образом, как это было проделано ранее.

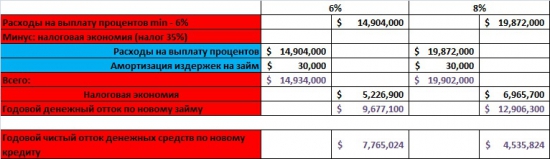

Чистый отток денежных средств за год по новому кредиту:

Как видно из примера, то компания не покрывает издержки связанные с рефинансированием в срок погашения облигаций, но получает значительное преимущество в будущем, в следствии перекрытия издержек на рефинансирования за счёт экономии, а так же уменьшения левереджа.

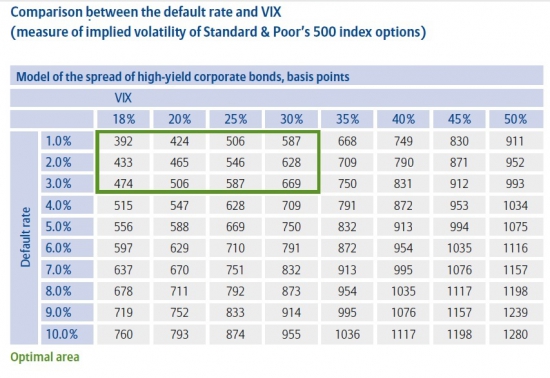

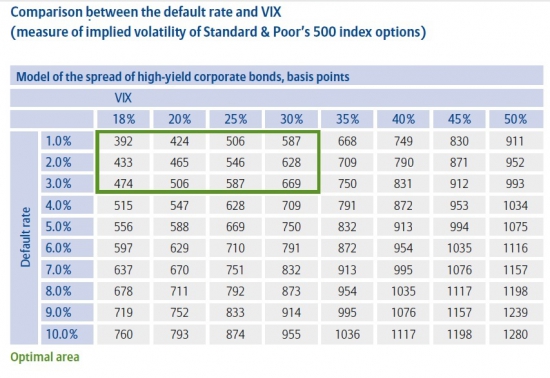

Что касается нынешнего исторически низкого уровня доходности, то я уже описывал это в. Как правило, цены бросовых облигаций следуют за фондовыми индексами. Очень хорошо иллюстрирует ситуацию матрица между различными уровнями VIX и уровнем дефолтов с исторически сложившимся спрэдами BofA Merrill Lynch US High Yield Master II OAS. Данная матрица была составлена до 2011 года, что само собой исключает влияние QEII и QIII+IV. На сегодняшний день спрэд составляет 457 б.п., VIX – 14.53, уровень дефолтов – 2%. При прочих, исторически равных условиях, спрэд должен составлять порядка 380-390 б.п., что на 67-77 б.п. меньше нынешнего спрэда.

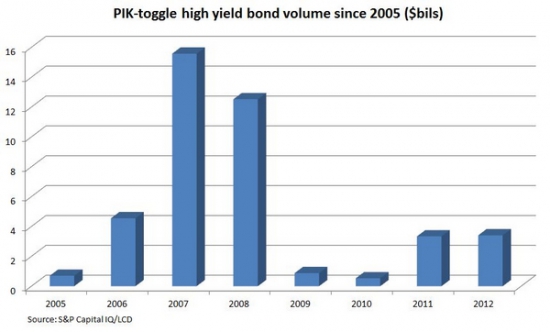

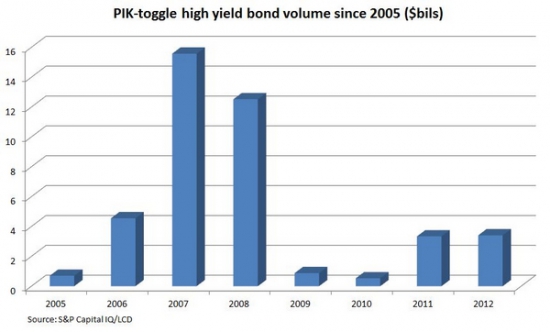

Единственное опасения, которые должны возникать – это восстановление выпуска облигаций с возможностью купонных выплат в виде других облигаций (pay-in-kind debenture, PIK). Эта разновидность облигаций с отсроченными процентными выплатами подразумевает выплату процентного дохода этой же самой долговой бумагой, что в конечном счёте приводит к увеличению левереджа, а так же росту долгового рынка. Но на данном этапе доля выпуска облигаций PIK настолько ничтожна, что ею при таком диком спросе на бумаги можно пренебречь.

Что касается использования данной информации в собственных целях, то я решил отнести это в целый подраздел, где хочу уделить большее внимание “бросовым” ETF, будущим рискам связанных с инвестированием в данный класс активов, и хочу сформировать для примера более или менее сносный портфель. Знаю, что всем хочется крови и жестокой расправы, но этого не будет… не будет и обвальных падений в 80% “сегодня”, но что будет завтра – это и есть основная задача, которую стоит решать ежедневно.

Медиа индустрия, которая в силу собственного устройства бизнеса, всегда ищет сенсаций для поддержания рейтинга, жаждет распять кого-нибудь на кресте, и если уж это будет фин. сектор, то это только предаёт остроты и чувство справедливости у “зевак”, но справедливости ради, стоит отметить, что данные чувства сегодня, подкреплены лишь виденьем того, что хочет представить медиа индустрия в нужном им свете. Не знал с чего начинать, поэтому выбрал простой способ – step-by-step продвижения в собственном виденье ситуации данного рынка, и тех предположениях, которые сейчас уже громко назвали “пузырём”.

С чего всё начиналось?

После кризиса 2007-2008 годов, бросовый рынок восстанавливался постепенно, как возвращалось доверие инвесторов, и ликвидность от различных программ по спасению и стимулированию прорывалась на финансовые рынки. 2012 год стал одним из годов, который предоставил заёмщикам очень выгодные условия на кредитно-денежном рынке, такие как низкая процентная ставка, высокий уровень ликвидности, которая способствовала изменению условий при размещении в сторону заёмщика. За последние 3и года было размещено столько бросовых бумаг, сколько за последнее 10-летие, но объём долга остался практически неизменным

Из выше представленных данных, медиа центр представил однополярный вывод, который заключает в себя только непонимания функционирования данного рынка. Достаточно взглянуть на структуру данных размещений и провести параллели с прошлым, чтоб понять, что нет ничего общего, что хотят связать сегодня с пузырём прошлых лет.

Казалось бы, ну и что, что большая часть – рефинансирование, можно было рефинансироваться и в 2010 году. И здесь начинается уже самое интересное. Во-первых, большинство облигаций содержат внутренний опцион, дающий право заёмщику выкупить облигации по фиксированной цене. Это условие называется оговоркой о досрочном выкупе (call provision). Данная оговорка вступает в силу через определённый период времени, как правило, для среднесрочных облигаций через 2а года, а для долгосрочных через 5ть лет. Во-вторых, существуют два типа оговорок при досрочном выкупе или рефинансировании: оговорка о досрочном выкупе по фиксированной цене (fixed-price call provision) или оговорка о выкупе с возвратом в исходное положение (make-whole call provision).

Из первого графика видно, что основной объём размещений и увеличения долга пришелся на 2006-2008 года. То есть, оговорка о досрочном выкупе вступила в силу по большинству выпусков в 2011-2013 годах, но есть ещё одна особенность нынешнего времени. 37% компаний, которые рефинансировались в 2010-2011 годах при всех нынешних затратах, такие как издержки на выкуп старых облигаций, выпуск новых, дисконтом первичной эмиссии (OID) и т.д., экономят на обслуживании долга порядка 30-60 б.п. по данным LCD, что, как я понимаю, ещё больше увеличивает объём рефинансирования совсем недавних размещений. На нижнем графике показано, произошедшая трансформация активов (assets transformation) и трансформация сроков погашения (maturity transformation) 2012 года к 2008 году. Если Вы проведёте небольшие расчёты в данных трансформациях, то Вам станет понятно, что наращивание долга настолько ничтожно, что создало дефицит данного класса активов по отношению к спросу в 230-470 млрд. долларов, что уж никак не тянет на “пузырь” в предложении, который наблюдался в 2007-2008 годах.

Что касается оговорок о досрочном выкупе, то здесь так же произошли и происходят изменения.

Я не нашёл точно почему они изменились именно в таком направлении, так как нужно более детально смотреть по условиям оговорок, но как понимаю, то компании ожидают, что цена выкупа облигаций с оговоркой по фиксированной цене будет ниже цены с возвратом в исходное положение.

Давайте рассмотрим пример рефинансирования долга компанией Merge Healthcare Incorporated (NASDAQ :MRGE), который образовался в результате поглощения компании AMICAS в апреле 2010 году. Чтоб профинансировать данную сделку, Merge Healthcare Incorporated выпустила ноты с погашением в 2015 году на сумму $250,000,000 по цене 97.266% от номинала с купоном 11.5%, который начисляется на номинал дважды в год(semi annual) 1 мая и 1 ноября. Данный выпуск был размещён по процедуре закрытого размещения (private placement) с предложением регулирования Правилом 144А и правилом S.

Примечание:

144A

Частное размещение ценных бумаг категории Rule 144А. Согласно правилу SEC Rule 144A, компании могут привлекать капитал в США посредством частного размещения ценных бумаг среди квалифицированных институциональных инвесторов (институтов, капитал которых составляет не менее 100 млн долл. США). В этом случае не требуется регистрация в SEC. Компания не должна предоставлять финансовой отчётности.

Regulation S

Ещё один способ ограничить торговлю ценными бумагами — это разместить частные ценные бумаги категории Regulation S. Американские инвесторы не могут держать или торговать ценными бумагами этой категории. Ценные бумаги регистрируются и выпускаются среди неамериканских резидентов и не регистрируются регулирующими организациями США.

Компания могла выкупить ноты полностью или частично в любой период времени до 1 мая 2013 года по цене равной 100% от основной суммы плюс премия за возврат в исходное положение, а так же все начисленные и неуплаченные проценты, если таковы имелись. Начиная с 1 мая 2013 года по 1 мая 2014 год, компания могла выкупить полностью или частично ноты по цене 105.875% от номинала, а так же все начисленные и неуплаченные проценты, если таковы имелись. Начиная с 1 мая 2014 года, компания могла выкупить полностью или частично ноты по цене 100% от номинала, а так же все начисленные и неуплаченные проценты, если таковы имелись. Кроме того, до 1 мая 2013 г., Merge Healthcare Incorporated могла выкупить до 35% нот по цене отзыва, равной 100% от основной суммы плюс начисленные и неуплаченные проценты, если таковые имелись, с использованием средств, полученных от продажи некоторых видов их капитала.

24 апреля 2013 года Merger объявила о завершении рефинансирования данного долга через 6-летний старший обеспеченный срочный кредит в размере $255 млн. и через 5-летний возобновляемый кредит в размере $20 млн. Обеспеченный старший срочный кредит был получен в соответствии с кредитным соглашением между The Lenders and Jefferies Finance LLC. Первоначально по кредиту будут начисляться 6%, а будущие процентные ставки будут основываться на выборе Merger между LIBOR (в зависимости от “флор” 1.25%) + 4.75% или по базовой ставке LIBOR (в зависимости от “флор” 2.25%)+3.75%. В этот же день Merger объявила о урегулировании предложения покупки за наличные(cash tender offer) и истребование согласия (сonsent solicitation) по своим 11.75% старшим обеспеченным нотам с погашением в 2015 (CUSIP 589499AB8 и 589499AA0). Тендерное предложение и согласие истребования были сделаны в соответствии с предложением о выкупе и заявлением истребования. В соответствии с предложением компания приняла к оплате 99.36% всего выпуска от кредиторов, заплатив по нотам $1,066.96 за $1000 от основной суммы, так же выплатила премию за предоставления согласия о выкупе в размере $30,00 за $1000 номинальной стоимости плюс начисленные и неуплаченные проценты. Что касается текущих и будущих денежных потоков, то ниже представлены расчёты, которые характеризуют данное рефинансирование.

Чистый отток денежных средств в период рефинансирования:

Чистый отток денежных средств по старым облигациям:

Для нового кредита снижение стоимости (discont bond) и расходы могут быть амортизированы таким же образом, как это было проделано ранее.

Чистый отток денежных средств за год по новому кредиту:

Как видно из примера, то компания не покрывает издержки связанные с рефинансированием в срок погашения облигаций, но получает значительное преимущество в будущем, в следствии перекрытия издержек на рефинансирования за счёт экономии, а так же уменьшения левереджа.

Что касается нынешнего исторически низкого уровня доходности, то я уже описывал это в. Как правило, цены бросовых облигаций следуют за фондовыми индексами. Очень хорошо иллюстрирует ситуацию матрица между различными уровнями VIX и уровнем дефолтов с исторически сложившимся спрэдами BofA Merrill Lynch US High Yield Master II OAS. Данная матрица была составлена до 2011 года, что само собой исключает влияние QEII и QIII+IV. На сегодняшний день спрэд составляет 457 б.п., VIX – 14.53, уровень дефолтов – 2%. При прочих, исторически равных условиях, спрэд должен составлять порядка 380-390 б.п., что на 67-77 б.п. меньше нынешнего спрэда.

Единственное опасения, которые должны возникать – это восстановление выпуска облигаций с возможностью купонных выплат в виде других облигаций (pay-in-kind debenture, PIK). Эта разновидность облигаций с отсроченными процентными выплатами подразумевает выплату процентного дохода этой же самой долговой бумагой, что в конечном счёте приводит к увеличению левереджа, а так же росту долгового рынка. Но на данном этапе доля выпуска облигаций PIK настолько ничтожна, что ею при таком диком спросе на бумаги можно пренебречь.

Что касается использования данной информации в собственных целях, то я решил отнести это в целый подраздел, где хочу уделить большее внимание “бросовым” ETF, будущим рискам связанных с инвестированием в данный класс активов, и хочу сформировать для примера более или менее сносный портфель. Знаю, что всем хочется крови и жестокой расправы, но этого не будет… не будет и обвальных падений в 80% “сегодня”, но что будет завтра – это и есть основная задача, которую стоит решать ежедневно.

285 |

Читайте на SMART-LAB:

X5 проведёт вебкаст по результатам 2025 года

Друзья, всем привет! Рады пригласить вас на вебкаст, посвящённый финансовым результатам X5 за 2025 год. В ходе звонка мы подведём итоги 2025...

16:13

🔒 Что скрывает под собой доходность

Как узнать, какой актив показал себя успешнее на дистанции? Сравнить их исторические доходности. Но у этого показателя есть два существенных...

15:34

теги блога Osypovich

- Abbott Laboratories

- Alcoa

- balance sheet

- bitcoin

- BOJ

- bond

- BP Plc

- bubble

- budget

- cash

- CDS

- China

- Citi

- coal

- cov-lite loans

- CPI

- Credit Suisse

- debt

- Default

- draghi

- ecb

- EPS

- EUR USD

- EUR-USD

- EURUSD

- FOMC meeting

- forex

- FRN

- Gold

- Government Shutdown

- high yield bond bubble

- high-yield bond

- HYG

- inflation

- interest rate

- LTM

- LTRO

- margin debt

- Mario Draghi

- monetary policy

- MRO

- Oil

- omt

- portfolio managment

- qe

- QEIII

- robotization

- Russia

- S&P500

- Santander

- smp

- Spain

- spread

- SPY

- stock

- stock market bubble

- t-bill

- treasuries

- US

- VIX

- Wall Street

- Yield Curve

- Абэ

- азия

- Азия и еже с ними

- акции

- банки

- безработица

- бернанке

- будущее

- бюджет

- вопрос

- Все

- дефолты

- заметка

- золото

- идиотизм

- инвестиции в основной капитал

- индексы

- история

- Китай

- кривая доходности

- кризис

- мысли в воскресный день

- мысли вслух

- мысли делитанта

- мысли дилетанта

- ожидания

- отток капитала

- отчетности

- отчетность

- Пузыри на рынке

- российский рынок акций

- сделки

- Сирия

- Украина

- фондовый рынок

- фракталы

- ФРС

- этанол

ибо сам бампи джонсон не в теме как сие использовать

вот в резюме чо написано:

но что будет завтра – это и есть основная задача, которую стоит решать ежедневно.

так что хз)))

но за труды ясный перец плюююзззз

))))))))))))))))

это ж первая серия)

в следующих будут выводы)))

а так вообще ясно, что жизнь после дешевых денег будет сложной и зависить от многих факторов)))

А так сначала рост доллара после КУЕ, потом падение (т.к. высокий курс доллара обвалит нафиг экономику, но поможет другим странам восстановится), потом доллар отдохнет при падении курса и экономика США в рост пойдет и доллар в рост и так до отвращения или нового Леман Бразерс)))))))))))))

Ещё несколько лет и доходности по эталонным бумагам(трежерям) и волатильность будут держать (всеми правдами и не правдами) на низких уровнях, ну а потом как не крути но циклы ни кто не отменял :-)) и доходности не могут вечно находится на экстремумах. Вопрос смогут ли к тому времени качественно реорганизовать экономику, а бизнес извлечь выгоду из сложившейся коньюктуры?