Избранное трейдера dusheska

12 причин открыть брокерский счет в Interactive Brokers

- 04 апреля 2019, 19:21

- |

DTI Algorithmic — финансовый советник на платформе Interactive Brokers (IB). За 10 лет на рынке мы успели поработать со многими российскими и иностранными брокерами, и в 2013 г. осознанно сделали выбор в пользу IB.

#справка Interactive Brokers LLC — американский онлайн—брокер. Материнская компания IB работает с 1978 года, ее номер в Комиссии по ценным бумагам и биржам США (SEC) — 0001381197. Данные о компании:

- кратко и подробно о брокере на сайте американской Службы регулирования отрасли финансовых услуг (FINRA),

- регуляторная информация об Interactive Brokers Group на сайте SEC,

- данные о руководителях, финансовой устойчивости и рисках IB для Комиссии по торговле товарными фьючерсами (CFTC) и Национальной фьючерсной ассоциации (NFA).

( Читать дальше )

- комментировать

- 29.3К | ★160

- Комментарии ( 96 )

Робот "Два Боллинджера" с исходниками

- 04 апреля 2019, 16:19

- |

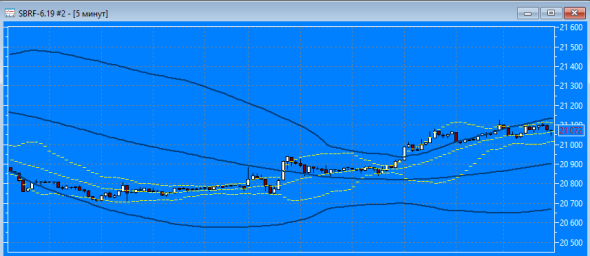

Итак, робот на двух графиках Боллинджера.

Общий принцип:

1) На цену накладываются два графика Боллинджера: с периодами 20 и 120 (назовем их local и global).

2) В зависимости от параметра внутри робота, входим либо когда цена входит внутрь local-Боллинджера (ContrTrendFlag=1), либо выходит из него (ContrTrendFlag=0).

3) Дополнительный фильтр: Лонг только когда когда мы в верхней половине global-Боллинджера, шорт — если в нижней.

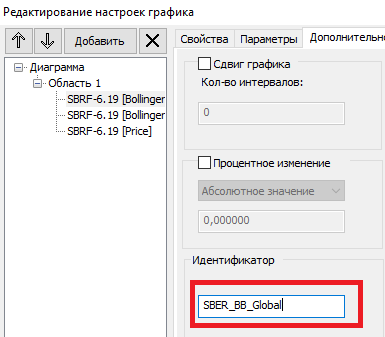

Данные робот берет из графиков, так что график должен быть открыт, и прописаны идентификаторы.

График с двумя Боллинджерами выглядит примерно так:

Настройки на цене и индикаторах не забудьте:

( Читать дальше )

Индикатор ожидаемого движения для опционной торговли (Часть 1 теория)

- 04 апреля 2019, 16:12

- |

Хочу представить вам индикатор для Квика, который дает сигнал о возможном боковом движении базового актива. Индикатор построен на анализе структуры волатильности базового актива.

Для того, чтобы понять как, где и с какими параметрами применять этот индикатор, нужно понять на чем он основан и в каких ситуациях может иметь прогнозную ценность. Поэтому начнем с теории.

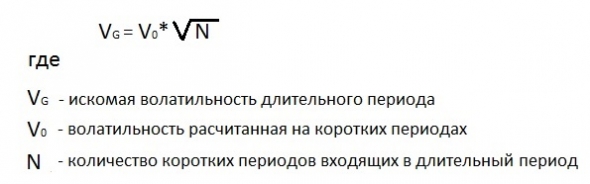

Кто пытался самостоятельно посчитать волатильность базового актива в годовом выражении, то знает, что надо взять данные по какому-нибудь таймфрейму за статистически значимый период и посчитать по нему волатильность. Потом, чтобы привести значение волатильности к годовому значению, нужно полученное значение умножить на корень из годового количества свечей таймфрейма взятого для расчета. В этом расчете могут применяться всякие коэффициенты, чтобы учесть выходные и праздники, либо брать для расчета только количество рабочих дней, но суть не в этом.

Если мы хотим посчитать волатильность на длительном периоде исходя из данных более мелких периодов, то волатильность посчитанная на мелких периодах нужно умножить на корень из числа мелких периодов входящих в большой период.

( Читать дальше )

Наглядное пособие по изменению цен опционов в зависимости от волатильности

- 02 апреля 2019, 12:15

- |

Для тех, кто начинает свой путь в опционах, хочу представить некоторые картинки, которые помогут получить представления о рисках продажи непокрытых опционов.

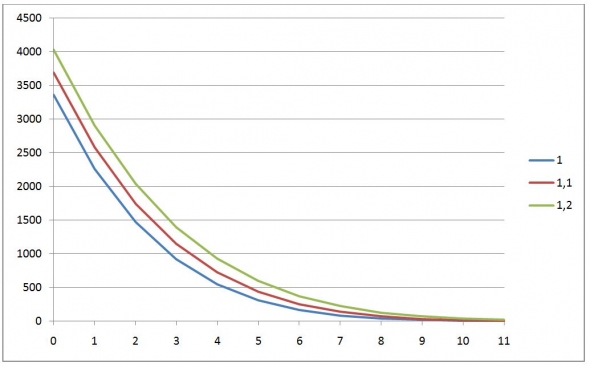

Исходные данные для графиков:

— Расчеты для опционов на индекс РТС;

— волатильность, принятая за 1 примерно = 22

— время до экспирации 500 торговых часов. (у меня расчеты в часах; 1 день = 14 часов)

Первая картинка это то, как обычно воспринимается повышение цен опционов в зависимости от изменения ожидаемой волатильности.

По горизонтальной оси отложены страйки, где 0 это центральный страйк. Вертикальная ось – цена опциона. Синяя линия – цены при волатильности принятой за( 1). Красная линия при волатильности (х1,1). Зеленая линия при волатильности (х1,2). Много линий рисовать не стал, поскольку картинка весьма очевидна.

Теперь посмотрим на ситуацию с повышением волатильности немного с другой стороны. Посмотрим во сколько раз

( Читать дальше )

STATDIVPROF индикатор с эквити

- 29 марта 2019, 21:58

- |

если поставить параметр showprof=1, если showprof=0, то будет показывать профит иначе сам индикатор

код индикатора

Settings={

Name="STATDIVPROF",

period=30,

showprof=0,

line=

{

{

Name="curve",

Color=RGB(0,0,255),

Type=TYPE_LINE,

Width=1

},

{

Name="line",

Color=RGB(255,0,0),

Type=TYPE_LINE,

Width=1

}

}

}

function Init()

prof=0

bp=0

prevval=0

return 2

end

function OnCalculate(index)

local sum1=0

local sum2=0

local j=0

local dprof=0

if index < Settings.period then

return nil, nil

else

for i=index-Settings.period+1, index do

j = j + 1

if C(i) > O(i) then

sum1 = sum1 + (C(i) - O(i))*V(i)*j

sum2 = sum2 + (C(i) - O(i))*V(i)*j

else

sum2 = sum2 + (O(i) - C(i))*V(i)*j

end

end

sum1 = sum1/sum2

end

if index > Settings.period+1 then

if prevval < 0.5 and sum1 >= 0.5 then

bp=C(index)

end

if prevval > 0.5 and sum1 <= 0.5 then

if bp ~= 0 then

prof=prof+C(index)-bp

bp=0

end

end

if bp ~= 0 then

dprof = C(index) - bp

else

dprof = 0

end

end

prevval=sum1

if Settings.showprof == 0 then

return sum1, 0.5

end

if Settings.showprof == 1 then

return prof+dprof, nil

end

endРиск и кредитное плечо

- 28 марта 2019, 20:55

- |

Еще одна тривиальная публикация. Посмотрим. что сделают из нее.

Эффект кредитного рычага.

Риск определяется не размером кредитного плеча, а объемом позиции:

V=R/(SL*C),

где

V — объем позиции в лотах;

R — величина риска на сделку;

SL — размер ордера стоп-лосс в тиках;

C — цена тика в валюте депозита.

Как можно видеть, кредитное плечо в данной формуле отсутствует, зато есть размер ордера стоп-лосс в тиках. Разумеется, стоп должен быть рыночный, т.е. его положение отменяет сценарий торгуемого движения рынка.

Например, при торговле тренда стоп может быть расположен за предыдущей поддержкой. При движении в канале — за границей канала и т.п. Вариантов много, они завязаны на конкретный анализ ситуации и используемую торговую тактику.

( Читать дальше )

Zigzag4 с наклонными уровнями

- 28 марта 2019, 19:24

- |

выглядит так:

код индикатора:

( Читать дальше )

ТЕОРИЯ. Продажа - это Покупка? Шорт - это Лонг? Краеугольный Камень Спекуляции.

- 28 марта 2019, 16:26

- |

"И кое-что ещё, и кое-что другое,

О чём не говорят, чему не учат в школе..."

«С этой минуты мы начнём с Вами делать то, чего не делает НИКТО. Ну, или почти никто.

Только в этом — Наш шанс выжить.» (М. Лоссбой)

И снова здравствуйте, дорогие мои Коллеги-Друзья.

Сегодня утром я прочитал очень симпатичную статью моего Друга, петербуржца Дона Маттео:

Так чем же все таки шорт отличается от лонга?

Статья его мне крайне приглянулась, поэтому я выдал там ошеломительный коммент, который идёт вразрез со всеми теориями и идеями «Обучалкиных».

( Читать дальше )

Лохотрон под названием барьерные ноты

- 28 марта 2019, 14:09

- |

Чего только не придумают наши финансисты, чтобы заработать денег. Вот сейчас активно продвигают барьерные ноты. За рубежом я о такой практике не слышал, поэтому возможно это отечественное ноу-хау. На мой взгляд, это полумошенническая схема, сейчас попытаюсь объяснить это на пальцах.

Вот передо мной нота от одного нашего известного финансового института (не буду уточнять от какого именно, потому что смысл у всех одинаковый). Предлагается типа облигация с 10% купоном в валюте. В ноте прописаны аж 5(!!!) акций по которым должно выполниться условие — ни одна из них не должна упасть ниже барьера. Если падает ХОТЯ БЫ ОДНА из пяти то держатель ноты получает деньги исходя из пропорции к этой упавшей акции. В качестве примера, у вас в ноте будут Apple, Microsoft что-то еще выросшее и грохнувшийся The Kraft Heinz Company. Вложив в ноту 100 тысяч баксов на выходе вы получите акций этого KHC на 70 тысяч USD (берется отношение начальной цены самой плохой акции к ее конечной стоимости на дату погашения ноты). При этом четыре другие акции могут замечательно себя чувствовать и штурмовать хаи.

( Читать дальше )

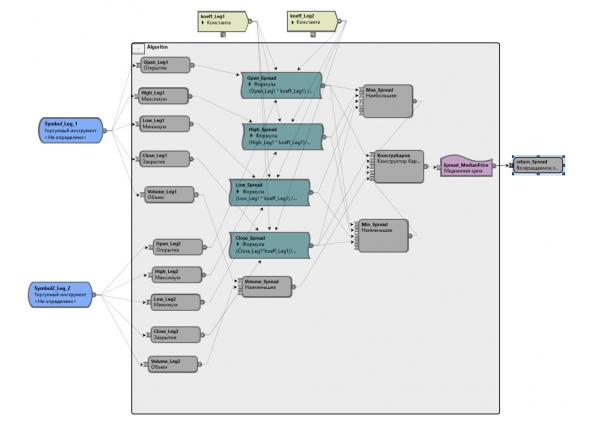

Пошаговая видеоинструкция - как создать свой индикатор в ТСЛаб с помощью кубиков и кода на C# (на примере индикатора СПРЕда)

- 28 марта 2019, 13:20

- |

На первой встрече мы создавали кубик СПРЕДа (методом деления) с помощью кубиков — это удобно для тех, кто не умеет использовать язык C#. Однако, как выяснилось, удобно это и для тех, кто собирается писать код и хочет заранее наметить план создания кубика.

Вот как выглядит результат создания СПРЕДа

Вот видео: Как создать свой кубик (индикатор) для ТСЛаб с помощью кубиков (

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

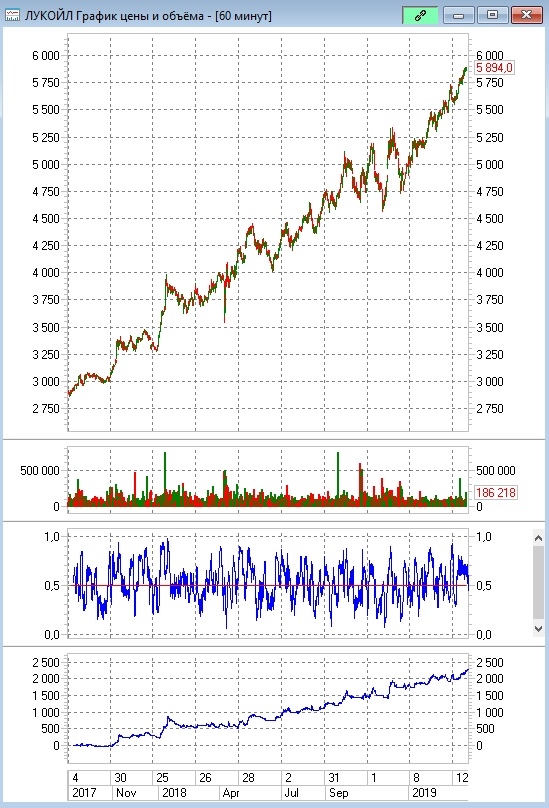

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

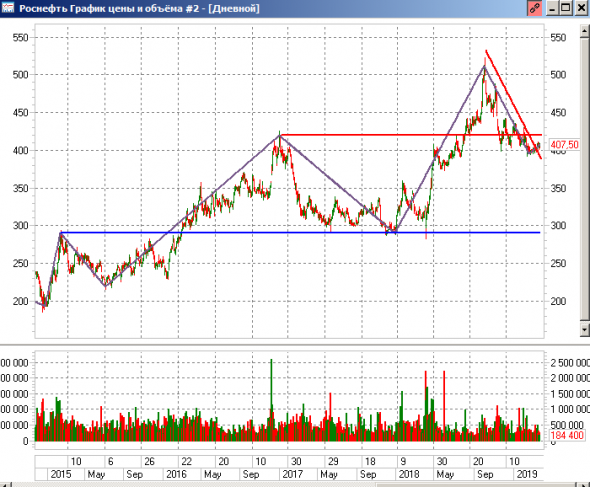

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал