Избранное трейдера Тимофей Мартынов

Про реальную инфляцию, которая x2

- 12 ноября 2023, 12:20

- |

Одежда в структуре потребительских расходов россиян составляет около 4%, обувь — 1,7%. Моющие средства и косметика — около 2,3%, мебель — 1,8%, бытовая техника — 1,3%.

Кроме того, на все легковые автомобили приходится около 6,5%, а на бензин — 4,3%.

На медицину и фармацевтику граждане тратят более 2,3%.

Что касается сферы услуг, наибольшая доля здесь принадлежит жилищным и коммунальным платежам (10%). Бытовые услуги занимают 4,1%, услуги связи — 2,6%, туризм — 3,9%

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 66 )

Делёжка наследства: как распределить капитал после своей смерти

- 12 ноября 2023, 11:28

- |

Жизнь клонится к закату, финишная черта показалась на горизонте и круг вот-вот замкнётся. Осталось жить всего лишь около 50 лет и встаёт острый вопрос куда девать нажитое непосильным трудом. А если проще — наследство.

Так получается, что детей нет, а оставлять родственникам не имеет смысла, так как это сделает их несчастными. Они в момент промотают всё имущество и, вкусив радости жизни, в итоге станут несчастнее. Откуда я это знаю? По опыту. Эти люди, когда-то получив деньги, в тот же момент промотали их на дорогие телефоны и прочую дребедень которая сегодня имеет нулевую ценность. Про таких людей говорят «деньги в руках не держатся». По сути, если завещать всё имущество им, то получится, что я трудился для того, чтобы лентяи получили бонус после того как я коньки отброшу. Какая польза людям? Никакой.

Предлагаю, раз у нас воскресенье, подискутировать на тему наследства и как бы вы поступили в похожей ситуации?

Встречался со мнениями, что можно всё промотать самому, но это не вариант. Или как и Катерине Камподонико при жизни себе поставить памятник. Но это всё не годится. Что мы с вами вместе можем придумать?

ФАС ограничивает развитие МТС

- 11 ноября 2023, 10:50

- |

В сентябре продал акции МТС. Решение принимал исходя из ослабление рубля (дорогое обновление оборудования) и высокой закредитованности бизнеса, что в условиях роста ставки ЦБ может негативно отразиться на прибыли.

Но все это не столь критично, если бы у меня была уверенность в том, что бизнес активно растет. Поэтому я взял данные о выручке МТС за последние 10 лет и сделал поправку на инфляцию, то есть пересчитал выручку в ценах конца 2013 года, вот что получилось:

Перерасчет выручки МТС с учетом инфляции в ценах 2013 года

Не смотря на то, что номинально выручка компании растет из года в год, в реальном выражении она снижается. Два ключевых драйвера снижения: высокая конкуренция на рынке телеком услуг и невозможность повышать цены на свои услуги опережающими темпами, так как ФАС внимательно следит за тарифами связи.

Еще мы знаем, что МТС — сильно закредитованные компания, давайте посмотрим, сжигает ли инфляция долги столь же активно, как и выручку:

( Читать дальше )

Доходы населения РФ.

- 10 ноября 2023, 19:43

- |

РРДДН, по-прежнему, не дотягивают до уровня 2013г. В 3-м кв этот показатель был на 1.5% ниже, чем 3К2013, а в целом по году РДДДН будут примерно на 2% ниже уровня 2013г. Уровень доходов, достигнутый в 2013г остаётся недостижимой мечтой. Что недопустимо. Особенно на фоне бурного роста экономики, о котором сообщает Росстат. @russianmacro А в Китае доходы населения с 2013 года увеличились раза в 2 наверно, если не в 3.

Возможна ли доходность 5Х-8Х в течении года, почему бы нет.

- 10 ноября 2023, 19:39

- |

Закрыл частично две позиции по внебиржевым акциям торгующимся сейчас на ОТС ММВБ.

1. КрМЗ об пакет брал ещё в декабре 2022г. Порядка 0.15% от УК по 125р за акцию. После акция появилась на ОТС ММВБ. Зафиксил часть позиции на этой неделе по 908-1166р. Прибыль 626-832%.

2. Новошип об +преф. Обыкновенные акции были в портфеле, докупил с появление ОТС ММВБ до 16000шт. сред. 98р (докупал по 75р летом). Зафиксил пол пакета по 582-818.55р Профит соответственно 493-735%, меньше чем за полгода.

Префа отставил под дивиденды. Хороший пакет.

В моменте бумажная прибыль составляла более 10млн.

Есть ещё много идей в портфеле, как биржевых так и внебирживых.

На самом деле деньги для меня не важны, акции это не бумажка а доля в компании. На вырученный профит купил долю в одной перспективной компании 0.5% от УК.

Есть дивидендный портфель биржевых акций см в профиле.

Так же дивидендный внебиржевых акций.

🎤 Актуальные технологические решения Московской биржи

- 10 ноября 2023, 19:34

- |

На своем стенде форума FINOPOLIS в этом году мы показали ряд полезных сервисов и продуктов. Решили немного рассказать о них вам.

• Trade Radar — информационно-аналитический терминал позволит компаниям и госорганам получать данные о состоянии рынка и совершать сделки.

• Datashop — маркетплейс финансовой информации и сервисов, единая точка доступа к передовым дата-продуктам Московской биржи и партнеров. В маркетплейсе будут представлены как бесплатные, так и платные данные и специализированные продукты для юридических и физических лиц. Планируем запустить в следующем году.

• Market Vision — приложение для частных инвесторов, которое поможет оценить картину рынка, отслеживать инвестиционную эффективность портфеля, оптимизировать его, а также сравнивать и подбирать разные инвестиционные инструменты.

• Compliance tool — универсальный инструмент внутреннего контроля. Встроенный искусственный интеллект поможет оценить риски, проанализировать транзакции, что сделает эффективнее работу комплаенс-служб, риск-менеджеров и других подразделений, ответственных за выявление недобросовестных практик.

( Читать дальше )

Долгосрок | Аналитический обзор

- 09 ноября 2023, 17:38

- |

Облигации. ОФЗ с постоянным доходом vs ОФЗ-флоутеров

Ранее мы в общих чертах описали различные виды флоутеров (здесь и здесь), их преимущества и недостатки. Сегодня хотим сравнить потенциальную доходность вложений в ОФЗ-ПД (с постоянным купонном) и ОФЗ-ПК (новые флоутеры с привязкой к Ruonia с 7-дневным лагом) за последние 10 лет (практически 11), начиная с 2013 года.

Вводные данные

Для сравнения в качестве ОФЗ-ПД возьмем индекс государственных облигаций полной доходности RGBITR, который рассматривали вчера. Что касается новых ОФЗ-ПК, то Минфин начал их размещать только в 2020 году. Но так как их купонная ставка зависит от динамики Ruonia с 7-дневным лагом, то посчитать потенциальную доходность вложений за предыдущие годы не составило большого труда.

Небольшое напоминание про ОФЗ-ПК. Есть два вида ОФЗ-ПК, которые условно называют старыми (прекратили выпуск, но еще обращаются) и новыми (выпускаются с 2020 года). В старых ОФЗ-ПК купон «фиксированный» (известный на момент начала купонного периода) и определяется как средняя ставка Ruonia за период: полгода до начала купонного периода — дата начала купонного периода.

( Читать дальше )

Всем добрый день!

- 09 ноября 2023, 14:17

- |

Внимательно изучаем мнения рынка о наших финансовых и операционных результатах по итогам 9 месяцев 2023 года. Делимся с вами некоторыми из них.

🟢СберИнвестиции: показатели по РСБУ за прошлые периоды почти совпадают с результатами по МСФО. Компания представила сильные результаты: выручка растет устойчиво, рентабельность остается высокой на фоне открытия магазинов в новом формате. Четкая стратегия развития и благоприятная рыночная конъюнктура обеспечат двузначные темпы роста выручки и высокую рентабельность в среднесрочном периоде. Благодаря этому Henderson останется лидером по рентабельности в отрасли.

🔴Альфа-Банк: компания продолжает показывать устойчиво сильные результаты, впереди самый высокий сезон – около 32–33% годовой выручки компании генерируется в IV квартале. По итогам 2023 года продажи могут вырасти более чем на 30% год к году. Негативная динамика акций с момента IPO не оправдана.

🟠АТОН: в результатах в целом сохраняется положительная динамика, которая наметилась в первом полугодии 2023 года. Показатели подтверждают наш позитивный взгляд на перспективы компании по итогам 2023 года. По нашим оценкам на 2024 год, Henderson сейчас торгуется на уровне 4,5x по EV/EBITDA: считаем, что это близко к справедливому уровню.

( Читать дальше )

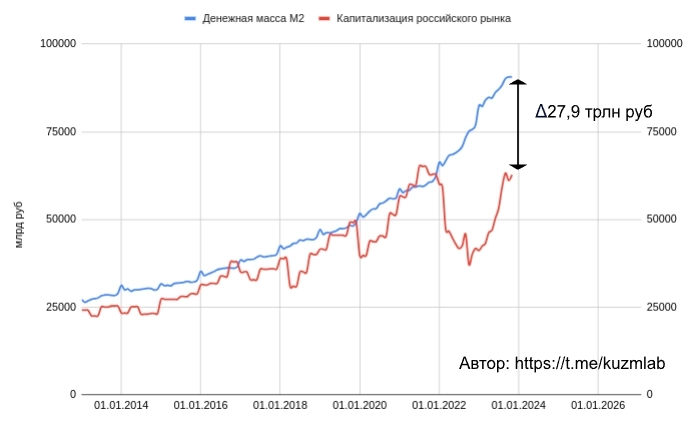

Денежная масса и капитализация: ручеек в виде вливания триллионов рублей в экономику прикрыт

- 08 ноября 2023, 18:41

- |

В октябре добавилось 0 рублей в денежную массу м2 (м2 как было 90,6 трлн рублей в начале октября, так и осталось 90,6 трлн рублей на начало ноября) — рост ключевой ставки сделал свое дело, кредитование замедлилось + часть агентов начало кредиты гасить.

Капитализация публичных компаний при это выросла на 1,6 трлн рублей за это время. Рынок начал расти по инерции!)

Стоит отметить, что ЦБ делает все правильно — бесконтрольное увеличение рублей приводит не к росту экономики, а к девальвации рубля и превращению его в фантик (турецкий или аргентинский сценарий). Увеличение количества рублей должно быть обеспечена ростом производства, товаров и желательно не только военного назначения.

( Читать дальше )

Нет интереса ни к Китайским, ни к гонконгским акциям. В России интересны бумаги RU

- 08 ноября 2023, 09:22

- |

Обвал продолжается.

Многие китайские акции — это прокладки на акции.

Прокладки могут быть и на Каймановых островах.

Что сегодня дружественное, завтра может стать не дружественным.

Личное мнение.

Если россиянин живет в России, то намного безопаснее и ликвиднее бумаги RU.

История с иностранными бумагами отражена в графике СПБ Биржи.

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал