Избранное трейдера Dobermann

Как сделать деньги в трейдинге. Часть1.

- 05 марта 2019, 12:08

- |

Свое первое «денежное дерево» трейдинга я посадил в 2008 году, посадки продолжаются..

Оглядываясь в прошлое с позиций сегодняшнего меня, - вижу, как мало понимал о сути трейдинга на старте. Не могу сказать, что сегодня понимаю все, некоторые мысли попробую изложить.

Какие вообще есть варианты «сделать денег» с помощью трейдинга?

Вариант первый, наскоком.

Сделать деньги в трейдинге — легко! Нужно всего лишь суметь открыть сделку в направлении тренда, желательно в самом его начале, и взять прибыль при завершении тренда, желательно перед разворотом.

Чтобы исполнить желаемое в реальном рынке, трейдеру потребуется научиться нескольким вещам:

— правильно определять начало нового тренда,

— находить момент входа в сделку и выполнить этот вход в нужное время, в нужном месте и с правильным размером позиции,

— грамотно сопровождать сделку и вносить коррективы в первоначальный план сопровождения,

— определять завершение тренда,

— грамотно закрывать позицию, фиксируя прибыль.

( Читать дальше )

- комментировать

- 3К | ★20

- Комментарии ( 17 )

44 постулата успешной работы на финансовых рынках

- 27 февраля 2019, 09:58

- |

Тема чрезвычайно избита, но все-таки попробую сформулировать свой список без углубления в конкретику, которую невозможно описать в двух предложениях. Готов к ловле яиц и помидоров.

- В большинстве случаев демо-счет больше вам навредит, чем поможет, вселив излишнюю уверенность в себе. Начните свой путь на рынке сразу с реальной торговли небольшим счетом. Психология торговли реального и демо-счета различается кардинально. Единственным плюсом является выработка технических навыков.

- Не пренебрегайте планированием. Торгуйте исключительно по заранее составленному плану, если на рынке не произошло ничего экстраординарного. Это одно из самых главных правил. Далее в некоторых пунктах будут встречаться его частные случаи.

- Бездумное усреднение не приводит ни к чему хорошему. Процесс усреднения должен соответствовать Вашему торговому плану.

- Будьте готовы к «чрезвычайно сильным движениям рынка». Не совершайте необдуманных поступков на таких движениях. Чаще всего подобные моменты воспринимаются как шанс быстро заработать. Вероятность же быстро потерять не берется в расчет.

- Будьте осторожны с неликвидными финансовыми инструментами. Не выделяйте на них более 20% вашего депо, естественно, принимая во внимание его объемы.

- В самом начале пути куда важнее суметь сохранить капитал, чем пытаться приумножить его. Не ставьте себе сразу невыполнимых планов.

- Верность вашей торговой стратегии можно оценить только на долгосрочном временном промежутке (более трех лет).

- Вкладывайте в финансовые рынки столько, сколько готовы потерять (как физически/финансово так и морально/эмоционально), однако помните, что без большого риска практически невозможно достичь успеха.

- Высказывания некоторых личностей могут достаточно серьезно влиять на рынок. Часто движения, вызванные под таким влиянием, являются краткосрочными и фундаментально необоснованными. Фильтруйте информацию.

- Глобальный тренд не меняется за 1 день, сколь бы сильное ни было движение.

- Диверсификация важна, но не стоит переусердствовать. Следить за множеством финансовых инструментов бывает слишком сложно, что приводит к снижению качества принимаемых вами решений.

- Для входа в рынок либо выхода из него всегда должна быть веская объективная причина, которую вы можете объяснить себе без эмоций.

- Если Вы торгуете активно, то используйте стопы. Порой самостоятельно бывает эмоционально (а также физически по времени) тяжело зафиксировать убыток тогда, когда это необходимо. Когда вы поставили стоп-лосс, не убирайте его при приближении цены к нему.

- Если на основе накопленного опыта Вы выработали для себя 100%-ю установку, то следуйте ей неукоснительно. К примеру, если вы решили не шортить Сбербанк (ну не получается — постоянные убытки), так не шортите же Вы Сбербанк, каким бы подходящем не казался момент! Иначе ощущение неправильно принятого решения начнет довлеть над вами сразу же после входа в позицию. Все это только звучит просто. На самом же деле, зачастую, ранее совершенные ошибки повторяются снова и снова.

- Если на растущем тренде рынок/инструмент находится на уровне исторического максимума, то куда больше шансов, что он продолжит идти вверх, чем уйдет в коррекцию. Вас не должна смущать «слишком высокая стоимость» инструмента, если фундаментально он привлекателен. Уже скоро текущая цена может оказаться очень дешевой.

- Если твердо решили покупать, и ликвидность это позволяет, то не гонитесь за микроскопическими выгодами в цене: покупайте по рынку. Тогда он точно от вас не уйдет.

- Зачастую внутридневная торговля на долгосрочном временном интервале не приносит сверхприбылей, однако ведет к физическому и моральному истощению.

- Когда вы перестаете что-либо понимать и у Вас ничего не получается, все-таки стоит занять позицию «вне рынка» (либо на это время войти в короткие ОФЗ), как бы это ни было тяжело морально.

- На плохих новостях покупайте, на хороших продавайте, а не наоборот. Но без фанатизма: учитесь оценивать «качество» новостей.

- Не воспринимайте всерьез краткосрочные инвестиционные рекомендации брокерских компаний.

- Не позволяйте эмоциям влиять на реализацию вашего торгового плана.

- Не пытайтесь как можно быстрее отыграть потери. Это приведет к потерям еще большим.

- Не стоит покупать/продавать в моменты затишья после бурного роста/падения рынка.

- Не стоит рассказывать о своих победах, а уж тем более, о будущих планах, если Вас об этом не спрашивают.

- Не существует разницы в торговле большими и маленькими суммами. Вас не должна пугать большая позиция, как и малая не должна вести к легкомыслию.

- Невозможно торговать, никогда не неся убытков. После каждой убыточной сделки/торгового дня определите, почему так произошло, и что вы сделали неправильно. При этом, убытки могут возникнуть даже тогда, когда вы все сделали правильно.

- Недополученная прибыль намного лучше полученных убытков. Не думайте о том, что «могло бы быть, если...». (не путать с анализом ошибок).

- Никогда не будьте уверены в успехе на 100%. Иначе при наступлении неблагоприятного исхода, растет риск необдуманных поступков.

- Никто и никогда не поведает Вам секретов и граалей рынка, однако, опыт других людей порой может быть действительно полезен.

- Определите для себя максимальную расчетную прибыль по инструменту, либо по итогам торгового дня. Если она достигнута, зафиксируйте ее и остановитесь. Далее внесите изменения в ваш торговый план.

- Самый важный из всех возможных ресурсов – информация.

- Ох как заезжено, но из-за важности все-таки скажу: «не торгуйте против тренда»! Не покупайте стагнирующие акции и не продавайте растущие без веских на то оснований.

- Помните о том, что рынки падают намного быстрее, чем растут.

- После фиксации прибыли, рискуйте только ее частью при входе в новую позицию.

- Поставьте себе глобальную цель в жизни. Постепенное движение к своей цели – залог успеха.

- Потенциальная прибыль должна быть минимум в 2 раза выше возможного убытка (частный случай: отношение тейк-профита к стоп-лоссу).

- Примите тот факт, что большинство близких вам людей не будут понимать, чем вы занимаетесь, а объяснить это будет невозможно, да и не стоит этого делать.

- Следите за фактами, избегайте мнений.

- Сначала идет движение рынка, и лишь потом вы сможете увидеть причину (если вообще сможете), которая к данному движению привела. Не думайте, что Вы способны очень сильно опередить рынок по времени, несмотря на его неэффективность.

- Спекулятивная торговля намного опаснее и сложнее простого инвестирования. Для 99% инвесторов стратегия «купил и держи» является лучшей из возможных.

- Фиксирование минимальной прибыли после долгой просадки – наиболее частая, и, при этом, одна из самых серьезных ошибок. Если далее рынок продолжит расти, то эмоционально вам будет слишком тяжело войти в позицию выше, чем вы из нее необоснованно вышли.

- Фундаментальный анализ всегда первичен, а технический вторичен.

- При отсутствии большого опыта, чаще торгуйте в лонг, чем в шорт. Исключение: это противоречит Вашему торговому плану.

- Учитесь отдыхать, не думайте о рынке постоянно.

Алексей Соловцов, Инвестиционная Палата.

КАК ПРАВИЛЬНО РАССЧИТАТЬ СТОПЫ... ЧТОБЫ ИХ НЕ СНЕС МАРКЕТМЕЙКЕР.

- 10 февраля 2019, 17:25

- |

После нескольких торговых сессий в декабре, когда спекулянтов по нефти вывезли на стопы и маржинколы, возникло много кривотолков и слухов.

Но самое интересное, что такие же шпильки и шипы по 3 и более процентов регулярно происходят на рынке и это уже мало кто замечает. Вот один из таких торговых дней в акциях ВТБ. Значение этого материала особо весомо для тех, кто торгует со стопами и переносит их через ночь. И отсюда явно следует что ни ТА, ни свечной или барный анализ, ни уровни или крупные игроки никакого отношения к расчету стопов не имеют… Как выяснится в следующих слайдах, важна волатильность предыдущих дней и некоторые другие факторы…

Смотрим 8-минутное видео по торгам фьючерсами на акции втб 6 февраля 2019 года в первую минуту вечерней сессии.

( Читать дальше )

Ребят, не думайте. Это страх смерти. Расслабьтесь.

- 05 февраля 2019, 20:16

- |

Ну и на расслабоне. А старше 45 торговать на бирже — как по мне так это не хорошо. И для себя считаю это вредной привычкой. После 45 — ОФЗ.

А вот шутка. Лучший диагност образований в груди у женщин — любовник. По большой статистике. Именно он обращает внимание женщины на узелок. А мужу по фиг. Так что общайтесь чаще с родными и близкими. И с девчонками. Всем здоровья.

что такое MAX PAIN.?

- 18 января 2019, 22:28

- |

Давайте разберемся, кто же такой трейдер. Ведь знание тех-анализа не делает человека великим трейдером. Трейдинг – это, скорее всего искусство мыслить по-другому, в правильном русле и обычно это не так как все. Но что это все значит?

В этом посте я бы хотел поделиться своим видением рынка с вами, тем как я анализирую рынок и на что конкретно обращаю внимания во время анализа. Для начала давайте разберем такое явление как MAX PAIN.

MAX PAIN переводится как Максимальная Боль. Инвестопедия растолковывает этот феномен следующим образом: точка (уровень цены) где открытые позиции по опционам обесцениваются.

Словосочетание MAX PAIN сокращенное от Maximum Pain – это та теория, которую я хочу раскрыть вам, для того чтобы вы поняли мое видение рынка!

Теория MAX PAIN основывается на следующем, трейдеры которые инвестировали деньги в опционы (что выражается в аккумулировании больших объемов Пут и Колл контрактов по конкретным страйк ценам) потеряют деньги.

Мы все знаем, что цена опционов движется исходя из движении цены на акцию, а не наоборот. То есть, к моменту истечения срока этих опционов цена акции зафиксируется на уровне где обесценятся большинство опционных контрактов. Здесь разговор о ПУТ и Колл опционах. Говоря проще цена акции закроется в той точке, где трейдеры и менеджеры хедж-фондов получат максимальную боль(MAX PAIN), путем обесценивания опционных контрактов находящихся у них в руках.

( Читать дальше )

Мы торгуем Евро-Бакс..На Смарт-Лабе...По КАРДИОГРАММЕ

- 17 января 2019, 05:30

- |

smart-lab.ru/blog/516518.php

Продолжим, разберём стандартные ошибки..

1.Цена падает значит в низ… в верх значит рост))) стандартная ошибка..

2.Перехай перелоу и не дохай… не долоу..

3.Свечной анализ(в топку) чисто моё мнение..

4.Индикаторы всё покажут...

5.Где заходить, куда заходить, зачем заходить… или в том же порядке выходить..

6.Подмена понятий....

1 1.Цена падает значит в низ… в верх значит рост))) стандартная ошибка..

Перекупленность — период времени, за который наблюдается значительное и последовательное движение на повышение цены в течение определенного периода времени без пуллбэка. Это движение чётко продемонстрировано на диаграмме, показывающей направление кривой от нижнего левого угла к верхнему углу.

Перепроданность

( Читать дальше )

Библиотека начинающего инвестора в акции (личный опыт)

- 16 января 2019, 09:27

- |

Приведенная литература примерно на год чтения.

Рекомендую читать в указанном порядке (многие книги есть в свободном доступе в сети):

Мотивационно-популярное:

— Джордж Клейсон. «Самый богатый человек в Вавилоне»

https://bookz.ru/authors/djorj-kleison/samii-bo_574/1-samii-bo_574.html

— Роберт Кийосаки. «Богатый папа, бедный папа»

https://www.litmir.me/br/?b=259942&p=1

— УК «Арсагера». «Какой смысл покупать акции?» (ЧИТАТЬ ОБЯЗАТЕЛЬНО)

arsagera.ru/kuda_i_kak_investirovat/zachem_nam_fr/kakoj_smysl_pokupat_akcii/

— Дэвид Смит. «Капитал Маркса в комиксах» (ЧИТАТЬ ОБЯЗАТЕЛЬНО)

https://www.labirint.ru/books/565293/

( Читать дальше )

15 акций, в которые я планирую инвестировать в 2019 году

- 13 января 2019, 18:30

- |

Принципы инвестирования:

— Стоимостное;

— Дивидендное;

— Стратегическое.

Условные обозначения:

E5 — средняя чистая прибыль за последние 5 лет;

P/E; EV/E; P/E5; EV/5E — по котировкам на 11.01.2019;

ROE — Рентабельность собственного капитала за последний год;

ДД — мои ожидания дивидендной доходности за 2019 год по котировкам на 11.01.2019.

Приоритет инвестирования — чем выше акция в списке, тем выше приоритет.

Акции стоимости

1) Сбербанк преф (170,05)

P/E = 5,3

P/Е5 = 8,4

EV/E = 5,3

EV/E5 = 8,4

ROE = 24,1%

P/B = 1,21

ДД = 10,6%

Резюме — отличные показатели, растущий бизнес, нет долга, практически монополист, уважает акционеров. Можно покупать по текущим, усредняться при снижении.

2) Мосбиржа (88)

P/E = 9,8

P/Е5 = 9,1

EV/E = 5,7

EV/E5 = 5,3

ROE = 16,9%

P/B = 2,32

ДД = 9,1%

Резюме — отличные показатели, растущий бизнес, нет долга, монополист, уважает акционеров. Можно покупать по текущим, усредняться при снижении.

( Читать дальше )

- комментировать

- 13.1К |

- Комментарии ( 70 )

Как вывести деньги с ИИС

- 29 ноября 2018, 12:14

- |

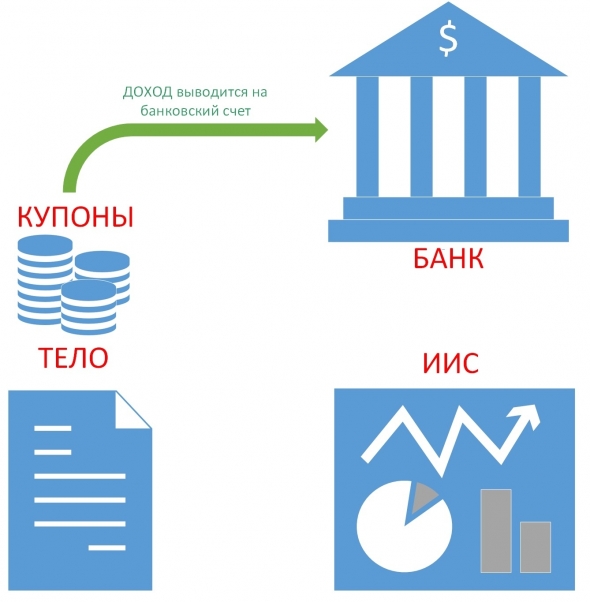

Как все знают, деньги с ИИС нельзя выводить в течение 3х лет. Это — единственная причина, почему ИИС ещё не открыл каждый работающий россиянин :) На самом деле, способы вывода денег с ИИС есть. Их три, и каждый из них имеет свои особенности:

- Дивидендный комбайн

- Купонный комбайн

- «Свистящие» облигации

Дивидендный комбайн

Первый способ, открытый и опробованный на практике в 2016 году. Для работоспособности нужно, чтобы брокер позволял выводить дивиденды на банковский счёт, а такую возможность дают не все брокеры. Суть в том, чтобы заходить в акцию перед отсечкой. Далее акция попадает на дивидендный гэп, который плюс-минус равен дивиденду, полученному на банковский счёт с учётом налогов. Акция продаётся сразу на гэпе.

В результате сальдо не меняется (или меняется несущественно), а деньги просто перемещаются из левого кармана инвестора в правый.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал