Избранное трейдера Dikada

Пища для размышления инвестору.За какое время цена достигает балансовой(справедливой) стоимости?

- 25 июня 2019, 15:32

- |

И так.Авторы книги утверждаю что существует взаимосвязь между экономикой и стоимостью акций(с чем я полностью согласен и в чем сам убедился), проще говоря цена рано или поздно доходит до своей балансовой стоимости.И основной вопрос за какое время текущая цена, например недооцененной компаний(тоесть ниже балансовой стоимости), придет к своей балансовой стоимости? Авторы пишут что для голубых фишек это время составляет 1 год,2 эшелон это 2-3 года.Очень интересный вопрос и давайте все вместе покумекаем над его ответом.В книге, если что, это страницы 184-186 если хотите более детально глянуть на эту тему.Теперь примеры из жизни.Я в конце прошлого года, в декабре делал прогноз Нижнекамск нефтехима, и писал что компания недооценена по балансовой вот ссылка

https://smart-lab.ru/blog/tradesignals/510769.php

компания дошла до свой балансовой стоимости в один день ,11.03.19, не помню точно, толь отчетность выходила, толь какая та другая новость, вообщем кому интересна причина роста Нижнекамскнефтхима, посмотрите историю на интерфаксе или еще где нибуть.Нам же важно что цена все таки пришла к свое балансовой стоимости, и пришла за 3 месяца.

( Читать дальше )

- комментировать

- 2.7К | ★2

- Комментарии ( 75 )

Размышления у инвестиционного портфеля. Почему нужно выводить первоначальные вложения, и именно их, а не прибыль..

- 23 июня 2019, 08:37

- |

Сначала студент работает на оценки, потом оценки работают на студента.

Применимость этой мудрости к различным сферам жизни не раз доказывалась на практике. Однако о её применимости к сфере инвестиций я как-то не задумывался, как впрочем и о применимости закона Паретто.

Конечно голубая мечта обычного инвестора-получать себе прибыль на свои вложения и на них жить.

У продвинутого инвестора мечта немножко другая- получать себе прибыль на ЧУЖИЕ вложения и на них жить (чем собственно успешно занимается старик Уоррен уже больше полувека).

А какой самый глубинный, подсознательный страх любого инвестора на рынке? Правильно, потерять свои вложения полностью или частично.

Вот методика вывода первоначальных вложений она направлена на значительное уменьшение страха и толкает в сторону продвинутого инвестора.

Допустим, купили вы 1000 акций газика по 120 рублей. Вложились так сказать кровно заработанными 120 тысячами, на которые бы и в отпуск на недельку смотаться с супругой можно было бы.

( Читать дальше )

Почему перевожу торговлю на MOEX в Interactive Brokers

- 22 июня 2019, 01:38

- |

Узнал сегодня воистину потрясающую новость (спасибо Биотехнологу) — в Interactive Brokers появились самые ликвидные акции МосБиржи!!! Можно написать многотомное произведение в жанре триллер почему IB лучше российских брокеров, я же в силу дефицита времени привел ниже основные моменты.

Отчасти данный пост является ответом Тимофею, который не так давно доказывал, что российская брокерня бедная-несчастная на клиентах ничего не зарабатывает, и поэтому надо повышать тарифы. Как тебе такое, Тимофей Мартынов? Вот сейчас к этим нежным девочкам пришел настоящий мужик, и он всех трахнет, и покажет им, как надо работать для клиента.

Плюсы IB перед российскими брокерами:

1. Американская юрисдикция. Думаю, всем все понятно, вкратце: ваши деньги на пару-тройку порядков лучше защищены, чем в России. Уже хотя бы потому, что американским жуликам некуда сбегать с вашими деньгами, их достанут из-под земли (выдача практически из любой точки земного шара) и заставят ответить по всей строгости сурового американского законодательства. В отличие от

( Читать дальше )

Учимся сами создавать торговые советники для Quik

- 15 июня 2019, 23:43

- |

С ЧЕГО НАЧАТЬ САМОСТОЯТЕЛЬНОЕ ОБУЧЕНИЕ?

Во первых, Вам потребуются удобные среды разработки (программы, где Вы сможете писать свой код), о том, где их взять и как установить прочтите здесь. Для написания скриптов QLua Вам понадобится только Notepad++.

Во вторых, получите терминал QUIK с демо-счетом, можете получить его либо в компании Arqa (разработчик терминала) по данной ссылке, либо у практически любого брокера.

И в третьих, начинайте изучать QLua.

Рекомендую начать с раздела меню «QLua(Lua) основы», в частности со статей: «База скрипта в QLua (lua)» и «Функции обратного вызова, встроенные в QLua», остальные статьи данного раздела используйте как справочники при написании скрипта, в них практически к каждой функции есть пример кода с комментариями.

Следующим шагом переходите к разделу меню «QUIK + QLua(Lua)», в нем речь идет о том, как взаимодействует скрипт с терминалом QUIK, как обменивается данными, все так же с примерами и комментариями. Особое внимание обратите на раздел «Блоки кода», в особенности на статью в нем: «Пример простого торгового движка „Simple Engine“ QLua(Lua)», разобрав код которой Вам многое станет понятнее, хоть по началу такой подход может показаться несколько сложным.

( Читать дальше )

Грааль №3. Посвящается уважаемому sortarray sortarray

- 15 июня 2019, 18:47

- |

Каждый такой факт на вес золота, так что делиться им никто не будет (что и видно по немногочисленным комментариям к топику). Однако не все йогурты постулаты одинаково полезны, поэтому одним из них я решил поделиться. Предупреждаю сразу — заработать на нем нельзя, зато можно понять, почему рыночный заработок — столь непростое дело.

Картинки я рисую коряво, поэтому постараюсь объяснить все на пальцах. Итак:

Берем любой рыночный актив и любую его дискретизацию (таймфрейм). Допустим, это будет дневки.

На каждый момент времени выбираем одно значение цены. Допустим, это будет close.

Строим линейный график (или представляем его в уме).

Обозначаем на графике локальные минимумы и максимумы, между ними график представляет из себя монотонную кривую.

( Читать дальше )

Инфляция vs Денежная масса vs Рынок акций

- 08 июня 2019, 11:52

- |

Наткнулся тут на залайканный пост, который содержит, мягко говоря, несуразицу. smart-lab.ru/blog/542033.php

Там утверждается, что дескать обыгрывать рынок акций на 10% это бег на месте, ибо денежная масса растет на 10% ежегодно.

Как и верно заметил автор, растет со скоростью денежной массы. И это логично. Индексы в среднем должны расти вместе с ВВП, рост ВВП — это рост произведенных товаров и услуг по сопоставимой стоимости, то есть реальный рост сверх инфляции. Поэтому да, если экономика растет (а это в общем так), то для ее обеспечения требуется больше денег. Технология производства совершенствуется и чтобы произвести пакет молока нужно меньше затрат.

Повышение эффективности производства порождает большее количество товаров и услуг, но зачем они, если нет платежеспособного спроса? Печатный станок решает эту проблему, в экономике становится больше долларов, доходы растут, однако они растут в реальном выражении, то есть на увеличившиеся доходы потребители могут себе позволить купить больше товаров, а как иначе, если товаров стало больше?

Если бы цены росли со скоростью денежной массы, то потребители не купили бы увеличившееся число товаров. Таким образом не было бы смысла производить сверх старого объема, а соответственно не было бы никакого роста ВВП и без снабжения растущей экономики деньгами, роста бы и не было, вернее он происходил бы иногда, но начавшийся откат его бы полностью нивелировал, а новый рост предыдущий максимум никогда бы не переписал.

Ну и про рынок акций, а откуда этому росту еще взяться? При стабильной М2 деньги бы просто кончились, да и вообще, кому бы были нужны эти акции, если у них нет оснований для роста. Разве что спекулянтам.

( Читать дальше )

Список дивитикеров с хорошими фундаментальными показателями. Фильтрация акций для портфеля.

- 30 мая 2019, 19:39

- |

Акции выбирались из этой таблицы

smart-lab.ru/q/shares_fundamental/?field=div_yield&type=MSFO&last_year=on

Список не окончательный, ибо не все акции я успел обсчитать

В список вошли акции с параметром EV\ЧП<10

Парамер EV\ЧП я использую для быстрой предварительной фильтрации.

Эмитенты в списке расположены в хаотичном порядке.

+

Название Эмитента

EV\ЧП = Enterprise Value \ Чистая прибыль (Главный Показатель Привлекательности Акций, использую его для быстрой предварительной фильтрации)

ROA = Чистая Прибыль \ Активы (Рентабельность Активов)

( Читать дальше )

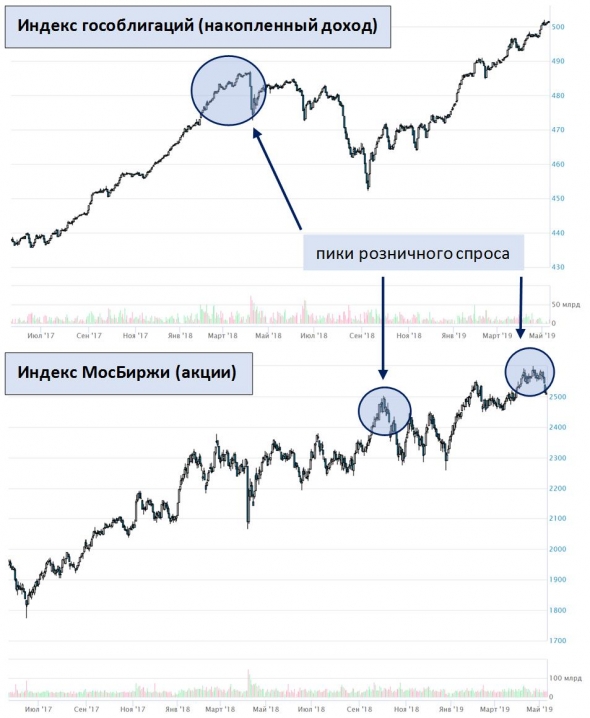

Играйте против пайщиков

- 14 мая 2019, 08:17

- |

Своевременная статья на актуальную тему от газеты «Коммерсантъ» (https://www.kommersant.ru/doc/3966149). Вот основные ее тезисы:

1. Апрель – первый месяц с октября прошлого года, когда наблюдался чистый приток средств инвесторов в паевые фонды.

2. Наибольшим спросом пользовались фонды с агрессивными стратегиями, т.е. фонды акций и смешанных инвестиций.

3. Причем среди инвестпредпочтений лидируют индексные фонды на американский рынок акций.

4. Приток денег в фонды акций в первую очередь следствие оттока из фондов облигаций.

Как это можно прокомментировать?

• Розничные инвесторы – инвесторы, действующие с запозданием и действующие нерационально. Не искушенный в рынке человек принимает решение купить или продать, глядя на график. Цена долгое время росла – легко и хочется купить, ведь есть история роста. Цена долго падала – зеркальное поведение. Тогда

( Читать дальше )

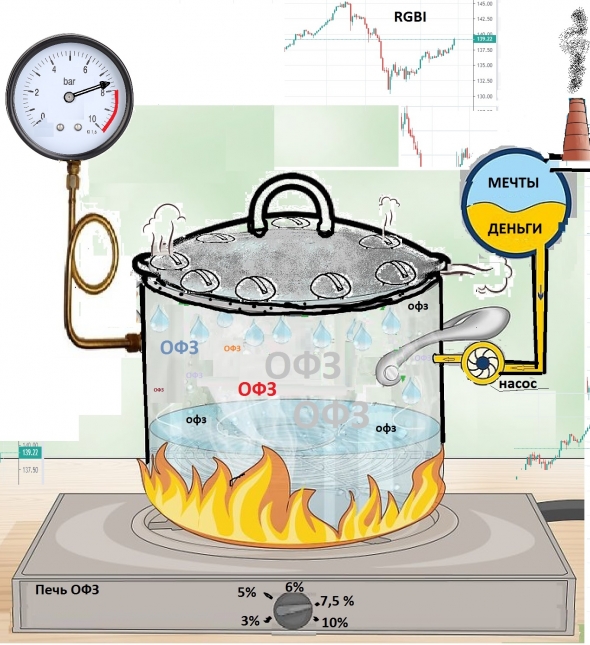

Надежность ОФЗ по сравнению с вкладами.

- 18 апреля 2019, 01:27

- |

ОФЗ — доходность до 3 лет около 7,9% годовых.

Из минусов

1. Напрягает это долгое погашение купонов и вывод ден средств по 2-3 дня у гос брокеров (ВТБ, ПСБ, Сбер), комиссии брокера, что дает примерно к номинальной ставке минус 0,5% годовых.

У брокера Открытие с этим полный порядок (погашение и вывод) день в день, но смущает надежность брокера.

2. Подсудность. Брокерские услуги в отличие от вкладов не попадают под ЗоЗПП, а это значит при проблемах нельзя будет выбрать суд по месту своего жительства (придется идти в карманный суд брокера) и придется платить пошлину.

3. Риск просадки. Более менее вменяемая доходность идет от 3 лет. Если повторится очередная ракета по ключевой ставке сидеть придется долго, попутно облизываясь на кризисные ставки в 20-30% годовых.

Вспомним хотя бы 15 год.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал