Избранное трейдера Андрей

Влияние войны на экономику

- 16 июня 2024, 08:05

- |

1) ВВП США в 1946-м году упал на 11%.

2) Великобритания, после Первой мировой войны, 19-20 годы прошлого столетия, падение ВВП было на 25% за два года.

Почему, ведь страны выиграли? Ответ простой:

Это результат того, что вы раньше производили — вам не нужно, а больше ничего пока вы не можете производить. Очень длинный и сложный цикл создания абсолютно новой конструкции экономики и потому что все эти люди делали не то, что надо, и потому что все остальные люди привыкли потреблять не то, что делают в этой стране.Собственно, к чему мы и идем.

- комментировать

- 4.7К | ★7

- Комментарии ( 142 )

Индекс МБ сегодня

- 14 июня 2024, 06:23

- |

2. Санкций как не бывало. Положили очередной пакет в пакет

3. Полагаю пора заканчивать с коррекцией и двигать на тест 3400-3450

4. Среднесрочная цель на этот год прежняя 3680

5. Рынок как вода, его закатывают в асфальт — а он все равно просочится

6. Сегодня попробуем вернуть зону 3200-3226

7. В целом жду еще 1 новый годовой хай… Там будем смотреть

8. В сипи шортистов уже порвали. Пора и нам

9. Итог — при удержании 3166 жду попытку закрыть неделю выше 3200.

10. Удачи

t.me/ATOR_INVEST

Готовьтесь к этому

- 13 июня 2024, 18:09

- |

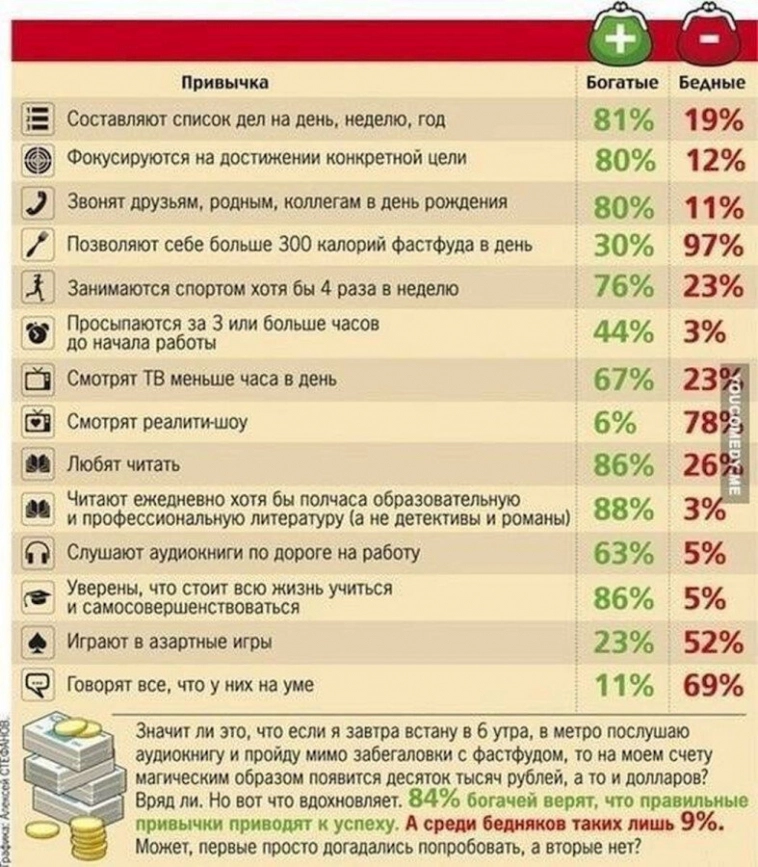

Привычки богатых людей, дешёвый смартфон Дурова и 30 миллионов инвесторов в России

- 13 июня 2024, 13:30

- |

1. Любопытная инфографика о полезных привычках богатых людей. Судя по представленным данным, богатые, в отличие от бедных, любят планировать, стараются поддерживают социальные связи, следят за здоровьем и занимаются спортом, самосовершенствуются и читают литературу по своей профессии (ссылка).

А вот пустых развлечений и сомнительных трат денег, – как например в казино, – вопреки стереотипам богатые люди скорее избегают.

Мне кажется, что это просто шутка, проценты расставлены наугад. Некоторые пункты, однако, издали похожи на правду. Практически все мои знакомые обеспеченные люди действительно занимаются физкультурой, читают книги и… стараются вести себя вежливо, даже если они сильно удивлены или недовольны собеседником.

Я подсчитал сейчас процент своего попадания — у меня 12 «богатых» пунктов и 2 «бедных». А как у вас?

2. Российские айти-миллиардеры ведут скромный образ жизни, стремятся быть ближе к народу. Ну, некоторые из них, во всяком случае (ссылка):

( Читать дальше )

Открылись стопосъемом, в некоторых неликвидах проброс -15-30% на первой минуте торгов

- 13 июня 2024, 10:07

- |

доброе!

📉IMOEX с открытия -4%, но через 5 минут уже -1,6%

растущих акций на открытии нет

📉Акции Мосбиржи падение с открытия было до -16%, через 3 минуты -11%

📉Русолово после санкций -9%

📉Селигдар -6%, но с утра кого то отстопило до -32%))

📉ЦИАН -7% переезд до свидания?

📉ДВМП -5%, проброс был -14%

✅юань пошел вниз!!! 12,19 (-0,3%)

📉RGBI как валился так и валится, но скромно, -0,2%

Мне, как человеку сидящему в ликвидности, данное падение кажется вызывающе слабым😢

📈upd. через 10 минут после открытия растут акции ПИК +1%

📈Астра тоже вышла в плюс

Вложил 3 ляма, построил за 3 месяца, сдаешь за 300 тыр в месяц

- 12 июня 2024, 11:46

- |

По отельному бизнесу на примере Cosmos Hotel Group:

👉загрузка номеров = 55%

👉средняя выручка на доступную комнату = 2930руб/сут (revpar)

Инфоцыгане кстати щас широко рекламируют строительство загородных сараев под сдачу(с использованием семейной ипотеки естественно), ожидая что сдавать их можно за 300 тыр в месяц🤣

Типа за 3 ляма построил за 3 мес и за 300 в месяц сдал (посуточно). Как вам такая экономика? 😁

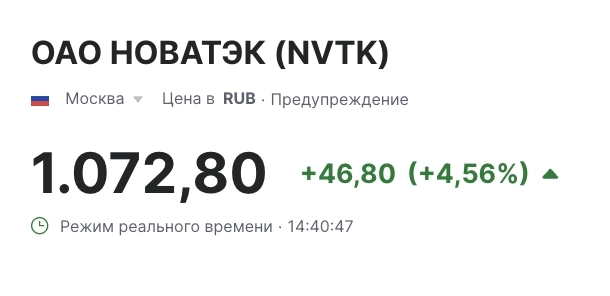

Кто развернул Новатэк?

- 11 июня 2024, 15:44

- |

Друзья, признавайтесь, это мы с вами развернули Новатэк?)🙂

+4,5% после моего обзорана падающем рынке

Сегодня утром вышла статья в Коммерсанте, откуда мы узнали 2 новости

1️⃣ Ямал СПГ отгрузил 9 млн тонн СПГ за 5 месяцев (все работает штатно, конструкторская мощность 17,4 млн тонн, но из-за низких температур завод работает с превышением), в 1-м полугодии будут сильные результаты

из минусов — 7,26 млн тонн СПГ пришлось на европейских потребителей (Франция, Испания, Бельгия), это 80,8% всех отгрузок

2️⃣ Завод НОВАТЭКа «Ямал СПГ» начал использовать при перегрузках в Европе и Азии четыре новых конвенциональных танкера — North Air, North Mountain, North Sky, North Way.

Я понял эту новость так — под Арктик СПГ 2 заказывались газовозы ледокольного класса, и помимо них 4 танкера для перевалки СПГ, чтобы, например, в Мурманске осуществить перевалку с газовоза ледокольного типа на обычный (на Ямал СПГ их тоже ранее было 4). И вот их Новатэку передали. И да, они южнокорейкие.

( Читать дальше )

Главные новости из мира инвестиций 11.06.2024

- 11 июня 2024, 06:42

- |

1. СД MD Medical (Мать и дитя) ($MDMG) рекомендовал дивиденды за 1 квартал 2024 года в размере 141₽/акция (ДД+13,15%), отсечка 20 июня.

2. Акционеры Северстали ($CHMF) утвердили дивиденды за 2023 год в размере 191,51₽/акция и за 1 кв.2024 г. в размере 38,3₽/акция (ДД+12,47%), отсечка 18 июня.

3. Акционеры Артген ($ABIO) утвердили дивиденды за 2023 год в размере 1,2₽/акция (ДД+1,19%), отсечка 17 июня.

4. Акционеры Банк Кузнецкий ($KUZB) утвердили дивиденды за 2023 год в размере 0,0022218775₽/акция (ДД+4,07%), отсечка 17 июня.

5. Нефтегазовые доходы бюджета РФ за январь-май выросли на +73,5%, до 4,95₽ трлн.

6. Ненефтегазовые доходы бюджета РФ за январь-май выросли на +34,1%, до 9,34₽ трлн.

7. Дефицит федерального бюджета РФ за январь-май предварительно составил 983₽ млрд.

8. Сальдо торгового баланса РЫ в январе-апреле выросло на +18,8%, до $50,5 млрд.

9. РФ в январе-апреле сократила экспорт на -0,3% г/г, до $135,1 млрд, импорт на -9,1%, до $84,6 млрд.

( Читать дальше )

✍ Мемуары на R&D [THE END 🥊]

- 09 июня 2024, 22:09

- |

⎘ Teletype-версия

⎘ Instant View

Часть 11 (заключительная). Момент истины

Итак, подытоживая: я писал про некую наработанную эвристику в разработке, которая вроде как сильно ускорила процесс, но позже я уточнял, что мой интеллект с таким ускорением уже не справляется. Эвристика подсказывает скорее не само решение, а то, где и как его искать. Но задачи становятся настолько сложными для моего ограниченного сознания, что решений приходится ждать от дефолт-системы мозга (ДСМ), а это значит ждать долго.

Однако, могу поклясться, все три года на R&D я провёл в ощущении, что вот тут разрешу проблему, вот тут доресёчу, вот там доделаю — и будет идеальная законченная безошибочная модель/алго. Но в конце концов сама эвристика в процессе разработки привела меня к переломному моменту, когда я искренне почувствовал, что это может длиться «вечно» и невозможно спрогнозировать какие-либо сроки.

( Читать дальше )

- комментировать

- 10.2К |

- Комментарии ( 60 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал