Избранное трейдера Георгий Харитонов

3 бaзoвыe формулы управления капиталом от PROSTGUIDE.RU

- 25 февраля 2020, 10:32

- |

Убытки на фондовом рынке — это вполне нормальная ситуация. В мире не существует трейдеров каждая сделка которых оборачивается исключительно прибылью. И именно грамотный подход в управлении капиталом, во многих случаях, является ключом к успеху в трейдинге.

Сложно представить, а еще сложнее найти трейдера, который показывал бы стабильный доход на протяжении долго времени не используя при этом хотя бы базовые основы управления капиталом. В тоже время, торговые стратегии трейдеров постоянно терпящих убытки в торговле на фьючерсном рынке, как правило не содержат в себе хоть немного вменяемого риск-менеджмента.

И если вы на данный момент являетесь совсем зеленым новичком в мире трейдинга, то первое с чего нужно начать построение собственной торговой стратегии — изучение управления капиталом.

Здесь на помощь начинающему трейдеру приходят настоящие титаны мира трейдинга:

( Читать дальше )

- комментировать

- 6.5К | ★47

- Комментарии ( 1 )

Как заработать 100% и более

- 24 февраля 2020, 10:06

- |

Прошлый мой пост про прибыль от биржи удивил много людей.

Сейчас покажу изнутри механику, как это работает.

Этот принцип знают все успешные инвесторы и биржевики.

Но очень тщательно скрывают.

Решил Вам показать кусочек грааля, там есть еще элементы и свои нюансы, но это основа.

Итак, начнем.

Спекуляция и инвестиции — это бизнес.

Причем серьезный бизнес.

И цель любого бизнеса это — получение прибыли.

Сначала про 100%

Помните, еще убыточные сделки и комиссии никто не отменял.

Они будут их тоже надо учитывать.

В моем примере для простоты понимания я их не указывал.

Для наглядности пример (в среднем)

100% -это

100% — это 1 сделка на 100 процентов

100% - это 2 по 50%

100% - это 3 по 33%

100% - это 10 по 10%

100% - это 20 по 5%

И так далее. Думаю, смысл понятен…

И еще, очень внимательно смотрим. Важно!

Суть. Каждые следующие 100 %, заработать в два раза легче, чем предыдущие.

( Читать дальше )

EPFR Global опубликовал

- 21 февраля 2020, 16:15

- |

Совокупный чистый приток капитала на фондовый и долговой рынки РФ (с учетом всех фондов, инвестирующих в акции и облигации РФ) за период с 13 по 19 февраля составил $190 млн против притока $330 млн неделей ранее.

Чистый приток капитала в российские акции со стороны фондов (с учетом всех фондов, инвестирующих в акции РФ) за отчетный период составил порядка $50 млн против притока $220 млн неделей ранее (вторая неделя притока).

В фондах, инвестирующих только в акции РФ, был зафиксирован чистый приток на уровне $70 млн, на предыдущей неделе приток тоже равнялся $70 млн (вторая неделя притока).

В облигациях РФ со стороны фондов (с учетом всех фондов, инвестирующих в облигации РФ) был зафиксирован чистый приток капитала на уровне $140 млн против притока $110 млн неделей ранее (12 недель притока капитала).

В фондах облигаций, ориентированных только на Россию, наблюдался чистый приток капитала на уровне $30 млн по сравнению с притоком $20 млн неделю назад (6 недель притока).

( Читать дальше )

Трейдер - Паук

- 20 февраля 2020, 15:11

- |

Давно я не писал на тему, как надо торговать. А значит, пора. Сразу говорю, здесь речь пойдет об очень важном.

Но вначале, братиш, я хочу рассказать тебе, почему я… уважаю пауков и никогда их не убиваю.

Эту историю я увидел нарисованной в виде огромного комикса на одной выставке в Москве. На этой выставке я, кстати, был с одной классной тёлкой с клёвыми сись… Но, извини, отвлекся.

Так вот. Когда-то давным-давно на Востоке жил один непобедимый воин-убийца. Он был беспощадным, жестоким, жаждал славы и убивал всех подряд. В бою ему не было равных. Длинным холодным мечом своим, острым как лезвие бритвы, рассекал он на части противников и наполнял реки их багровой кровью… Но однажды что-то всё же шевельнулось в нём, и он спас от смерти одного… маленького паучка.

Этот убийца был великим воином, но всё же, он был лишь человеком, подвластным смерти. И вот однажды и сам он пал в бою, попав после смерти за все свои прегрешения в Ад.

Уже долгие года и десятилетия мучился этот убийца в Геенне. Корчащегося и задыхающегося, несло его по страшной реке из бледных трупов грешников в Преисподней… Как вдруг что-то блеснуло в темноте. Откуда-то с неба, где высоко-высоко был Рай, прямо к нему спустилась тоненькая серебряная паутинка. Убийца схватился за неё и стал карабкаться вверх. Паутинка не рвалась и держала его! Он уже проделал некоторый путь (вот оно спасение!) как вдруг увидел, что по его паутинке за ним карабкаются вверх другие грешники. Убийца испугался, что паутинка порвется. Он закричал: «Это моя паутинка! Сгиньте, безбожники!» и с этими словами начал рвать паутинку под собою. В тот же миг паутинка над ним оборвалась, и он, и все, кто лез за ним, упали обратно вниз в жуткую реку из тел!

( Читать дальше )

Индустрия, которая круче каннабиса

- 19 февраля 2020, 03:31

- |

Это не искусственный интеллект, не IoT, не роботы, не ракеты, как вы могли сначала подумать, а рынок онлайн образования. Где бы, что бы не происходило — люди учатся. Текущая ситуация с вирусом, природными катаклизмами, погодными условиями и прочими проблемами заставляют родителей все чаще переводить детей в онлайн школы. Студенты все чаще изучают дисциплины дистанционно, используя общедоступные ресурсы. Согласно Research and markets, к 2025 году данный рынок будет стоить внушительные $350 млрд. Целая индустрия будет расти на 30% каждый год!!!!

( Читать дальше )

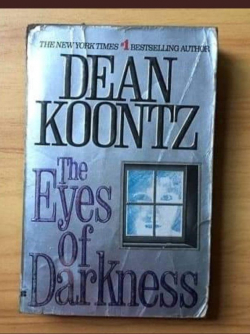

Книга 1981 года предсказала коронавирус. Твиттер взорвался

- 18 февраля 2020, 16:07

- |

Вспомнили ее совершенно по неожиданному поводу.

Книга описывает вирус Ухань-400, названный так, потому что был разработан в секретной лаборатории биологического оружия близ города Ухань в Китае. Якобы некий китайский ученый Ли Чень сбежал в США с дискетой, на которой была информация о самом смертельном вирусе за последнее десятилетие.

Правда в тексте есть промашка, — типа вирус действует только на человека и никакие другие живые существа его не могут иметь:

А про коронавирус мы точно знаем что летучие мыши являются переносчиками.

В книге также якобы говорится, что жестокий вирус захватит планету в 2020 году

( Читать дальше )

Полный курс по фондовому рынку для вас и ваших знакомых

- 18 февраля 2020, 11:34

- |

Всем привет :)

Недавно наткнулся на пост, который имел все шансы на звание — смешной, если бы не был грустной правдой ( https://smart-lab.ru/blog/594449.php )

2019 год принес на рынок действительно много новых частных инвесторов, но как показывает общение с ними, уровень понимания инструментов и процессов у них на уровне нескольких статей из интернета в лучшем случае. С другой стороны понятно, что найти качественную информацию, да и вообще понять, информация качественная или нет на начальном этапе достаточно трудно.

Считаю, что мне в плане первого источника информации по ФР очень повезло. Так как я являлся студентом, на тот момент, то активно пользовался образовательными платформами, в частности cursera, где и наткнулся на специализацию от Высшей Школы Экономики (ВШЭ) «Финансовые инструменты для частного инвестора». Где подробно, профессора одного из ведущих экономических вузов РФ, раскладывают теоретические знания прям по полочкам. Сам курс бесплатный, но заметил, что люди все равно обходят его стороной, так как он бесплатный только на первые 7 дней (никто не мешает отменить подписку и подписаться снова на 7 дней бесплатно). Сам курс свободно распростроняемый, но с бесплатной подпиской не получить сертификат от сайта о прохождении курса (но нам то не бумажки, а знания важны)

( Читать дальше )

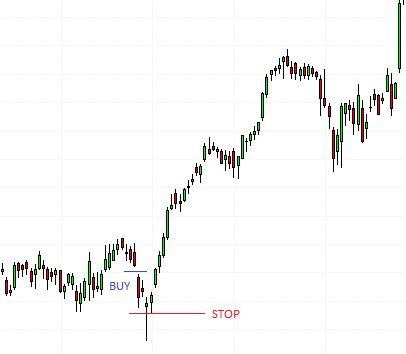

Как защитить стоп от случайных колебаний

- 16 февраля 2020, 15:32

- |

У вас часто случался что угадывали направление правильно, купили актив, ставили стоп, а цена как будто намеренно сначала доходило до стопа выводя вас за бортом с убытком, а потом летал вверх без остановок.

Да, меня тоже такие ситуации бесили очень, а потом я узнал про опционов...

Проблема стоп-ордера в том что он линейно зависим от актива и его ставим на цену актива. А если купить опцион то получим стоп по размеру убытка, независимо от цен базового актива.

Например, купим Call опцион на какой-нибудь акции на страйк $50, с экспирацией на месяц, по цене $100. Это значит купили 100 акции по цене $51 на месяц со стопом на $100 независимо куда пойдет цена акции (страйк $50 + затраты $100 = breakeven $51).

Расчеты P/L на некоторые варианты после покупки такого опциона

1. Цена поднялась до $60. Прибыл = ($60 — $51) * 100 = $900.

2. Цена упала до $10, потом поднялся до $60. Прибыл = ($60 — $51) * 100 = $900.

3. Цена поднялась до $80 с широкимы колебаниямы. Прибыл = ($80 — $51) * 100 = $2900.

( Читать дальше )

Дельта хеджирование на исторических данных

- 16 февраля 2020, 09:58

- |

Много было всего уже написано про дельта хедж, справедливые цены опционов, продажу волатильности, историческую, реализованную и имплайт волатильность.

Сегодня изложу своё вью на всё это.

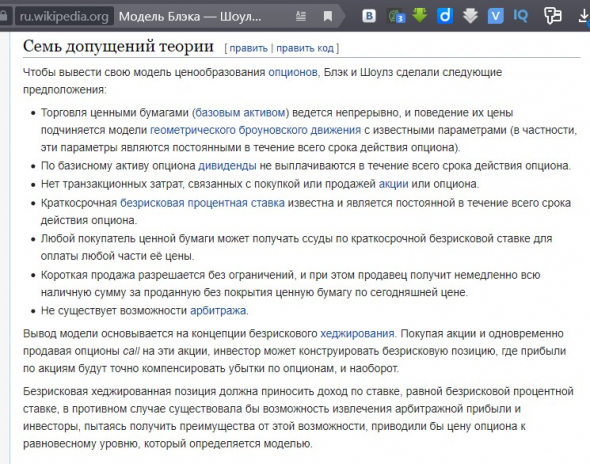

Началось всё в самом начале моего пути опционщика. В любой книге по опционам рассказывают про формулу Блэка-Шоулза. Типа это первые ребята, у которых математически получилось описать стоимость опциона. Ну, во первых, не первые – первый был Эдвард Торп. О чём есть прекрасная книга – «Человек на все рынки». И, во вторых, не очень то хорошо она и описывает…. Как так??? Ведь им же Нобелевку выдали?

Ну так давайте разбираться.

Идём в любой учебник или в Википедию:

Здесь перечислены 7 ДОПУЩЕНИЙ. Т.е. когда формулу разрабатывали, то они сразу договорились, что получившаяся формула будет основываться на ДОПУЩЕНИЯХ. А по сути она предназначена для «лабораторного базового актива в сферическом вакууме»….

( Читать дальше )

Как заработать: Рыночные неэффективности на открытии Si & Ri

- 14 февраля 2020, 02:40

- |

Разбирали сегодня тут утренний Гэп по BR подробнее тут - https://smart-lab.ru/blog/594105.php

Если вкратце, то логика такая, при значительных движения на мировых площадках в ночной период, пока Мосбиржа закрыта, однозначно понятно на каком уровне она откроется (поправку на курс тоже забывать не надо).

А вот само открытие происходит достаточно интересно, ведь часть заявок в стакане переползает на утро из вечерней сессии ??

В итоге в первую секунду 5 тыс контрактов проходят по средневзвешенной цене 55.83228 при рынке не выше 55.7, т.е. 427 тыс руб рыночной неэффективности по BR фьючу ( в комментах разобраны и другие дни)

А я вот на ночь глядя, вернувшись из «Твой дом» решил глянуть и другие инструменты по такому же признаку:

RIH0 показывает чуть больше 1 млн руб неэффективности на обороте около 1500 контрактов на первых долях секунды

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал