Избранное трейдера Андрей Хохрин

Цвет лебедя – неопределенный

- 09 января 2026, 06:59

- |

2 ядерные державы опасно сблизились. А для фондового рынка как будто ничего не произошло. -1% по Индексу МосБиржи. И без эффекта для облигаций.

Видимо, прививались, прививались от новостей и привились. Повторить эффекты отчаяния зимы и осени 2022 вряд ли получится. Как и эйфории начала 2025.

Да и как инвестору трактовать любые внезапные события? С изобилием на этих каникулах порядок, а с однозначностью…

Мне вот не нравится рынок акций. Но полная доходность (с дивидендами) того самого Индекса МосБиржи за 2 последних года 1,3%. Пузыря, который можно схлопнуть, нет. Как и просто положительного тренда. Глубоко падать сложно.

Облигации тоже с такими доходностями (исключая ОФЗ), что падение котировок – дело или прошлое, или обыденное.

Не утверждаю, что, что бы ни произошло в стране и мире, хуже фондовому рынку уже не будет. Но демпфер восприятия, как видим по старту января, существенен.

Соответственно, не жду ни обвалов, ни стремительных ралли. Мы в балансе или диапазоне. Хотя сам начавшийся 2026 год тянет на год больших изменений, если не потрясений. Неожиданно бодрое начало.

( Читать дальше )

- комментировать

- 19.7К | ★1

- Комментарии ( 10 )

Спекуляции 2026: драгметаллы и рубль

- 08 января 2026, 06:53

- |

2025 год выдался для меня не урожайным на спекуляции. В начале весны избавился от избытка акций в портфеле Акции / Деньги, со второй половины лета открывал незначительный шорт во фьючерсе на индекс ОФЗ (он еще частично открыт). Первое позволило соответствующему портфелю примерно на 10 п. п. обыграть рынок акций. Второе не принесло ничего, разве немного стабилизировало общую динамику портфеля ВДО.

В наступившем году пока вижу 2 возможности.

Первая, драгметаллы. Жду их продажи давно, пока не дождался. Наступит момент, когда будет считаться: если ты не купил золото, серебро, может, платину, ты не сделал самого важного. Уверенности подобного рода еще не вижу, почему не тороплюсь. Но шанс увидеть очень высок.

Ответ на не заданный вопрос. Не проще было давно купить и хорошо заработать на росте? Учитывая, что обладать нынешним знанием в прошлом нельзя, не проще. Делаю то, что умею, и то, что уже приносило доход. Работа на рынке давно отбила желание экспериментировать.

( Читать дальше )

- комментировать

- 29.2К |

- Комментарии ( 17 )

Акции или облигации в наступившем году?

- 06 января 2026, 07:16

- |

На графиках: Индекс МосБиржи полной доходности и Индекс ОФЗ полной доходности

2025 год стал годом облигаций. Даже потрепанный дефолтами индекс ВДО от Cbonds дал почти 21%. Да и вспомним Индекс полной доходности ОФЗ RGBITR, +23%. Наши облигационные операции дали уже 30%+.

Акции оказались сильно хуже. Индекс МосБиржи полной доходности прибавил за год всего 4,9%.

Аналитическое сообщество не очень жалует акции, однако, нет-нет, да вспомнит об эффекте сжатой пружины.

Для разжимания, если пружина вообще есть, желателен стимул. Это или положительные новости. Или ослабление рубля.

В первое действительность нас верить последовательно разучает. Или для инвестора положительный полюс не там, где надо.

Второе, пока ЦБ и не только на страже рубля, под большим вопросом.

При этом облигации стали очень доходными. Сказывается реакция на дефолты. К дефолтам рынок еще не привык, и реакция чрезмерная. Что показывает названный выше Индекс ВДО: вычитаем из потенциальной доходности дефолтные потери и всё равно остаемся с результатом выше депозитного.

( Читать дальше )

- комментировать

- 14.2К |

- Комментарии ( 42 )

Метод Кайдзен - маленькая книжка, которая впечатлила

- 06 января 2021, 18:06

- |

В книге всего одна простая идея, до которой я вроде бы и так допёр, но так и не сформулировал ее явно, чтобы она стала хорошо оформленной в сознании.

Идея в следующем:

Начинать любое дело (путь к большим достижениям) надо с маленьких или очень маленьких шагов. С небольших дел, по чуть-чуть.

🇺🇸 Путь американцев: инновации. Резкие перемены.

🇯🇵 Путь японцев: кайдзен. Постоянное совершенствование в результате незначительных но постоянных улучшений.

Книгу написал, как ни странно, психолог. И он приводит кучу примеров из своей практики, как люди успешно меняются в лучшую сторону, начиная с маленьких шагов. Отказ от вредных привычек, похудание, преодоление страхов и т.п. Суть психологии тут в том, что инновации приводят к быстрому результату, но вызывают отторжение по причине страха перед переменами. Кайдзен делает перемены мало заметными и более комфортными.

Лично я, читая книгу, осознал например одну из своих ошибок. Когда я решил закаливать дочь, я начал зимой сразу лить на нее ледяную воду из ведра. Это грубо, и психологически дискомфортно. Надо было начинать обливать ее теплой водой и каждый день снижать температуру например на полградуса.

Путь кайдзен требует терпения. Он настраивает на плавное, неспешное преобразование. Кайдзен — это философия жизни.

Еще один хороший пример, который мне понравился, касается вопросов. Когда ты хочешь, например, изменить компанию к лучшему, не стоит задавать сотрудникам пугающие вопросы: «как нам заработать миллиард за месяц?» Лучше спросите, какое маленькое улучшение может предложить этот сотрудник? И задавайте такие вопросы регулярно.

Книга 5 из 5. Однозначно. Всего 170 небольших страниц, а польза огромная. Главное осознать суть метода.

Полезные моменты:

( Читать дальше )

Почему не стоит серьезно рассчитывать на дальнейший рост нефти

- 06 апреля 2020, 08:19

- |

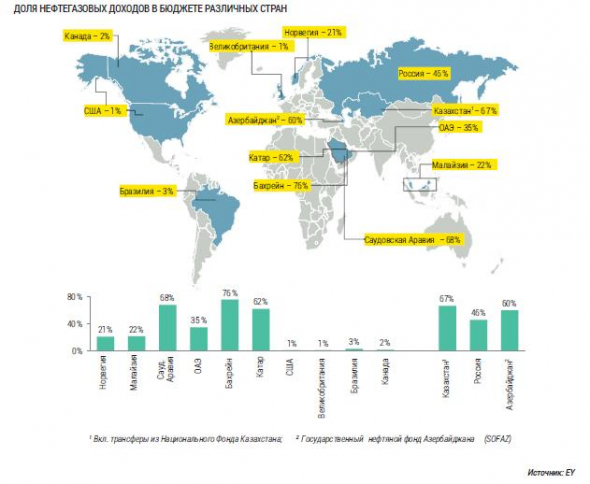

Нефть с начала апреля выросла более чем на 50%, с 22 до 35 долл./барр. для сорта Brent. Причиной стали надежды на прекращение ценовой войны между Саудровской Аравией и Россией и включение в механизм ценообразования Соединенных Штатов. Подверг бы сомнению эти надежды, основываясь всего на одном факте: по состоянию на 2019 год доля нефтегазовых доходов в бюджете России составляла около 45%, в бюджете Саудовской Аравии – около 68%, в бюджете США – около 1%.

Россия и Саудовская Аравия затеяли войну, в которой нельзя выиграть. Ее причиной стало резкое увеличение доли США в производстве и экспорте нефти в течение 2016-2020 годов, пока ОПЕК+ сокращала добычу в качестве меры поддержки цен. Смысл апрельского разрыва картельных соглашений сводился к тому, что пострадает третья сторона, т.е. к выдавливанию с рынка американских сланцевиков, себестоимость добычи которых в разы превышает российскую или саудовскую.

( Читать дальше )

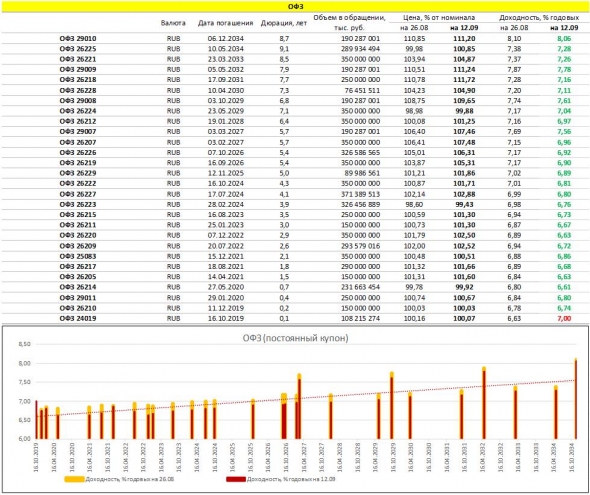

Срез доходностей рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО

- 13 сентября 2019, 07:27

- |

#probondsмонитор #субфеды Облигации субъектов федерации. Аттракцион невиданной щедрости постепенно сворачивается, но все еще способен привлекать. Устали искать 7-мые ставки в ОФЗ? Удмуртия, Мордовия, Орловская область – альтернативы для Вас. Государство, имеющее уникальный статус нетто-кредитора, наверно уж, найдет способ расплатиться по долгам регионов. Субфедеральные бумаги как выигрывали по соотношению доходность/надежность как у ОФЗ и крупнейших корпоратов последний год, так и продолжают. Сумма выигрыша сокращается. Для тех, кто задумывается о покупке сейчас. Те, кто покупал региональные облигации полгода, год, полтора года назад – в завидном выигрыше. И кстати, в этом сегменте вряд ли можно говорить о каком-то перегреве.

( Читать дальше )

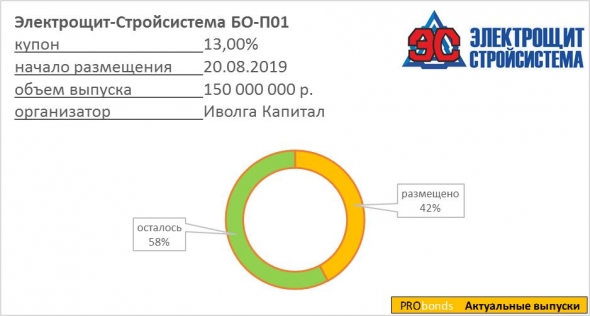

Облигации "Электрощит-Стройсистема" добавлены в портфели PRObonds #1 и #2

- 21 августа 2019, 08:21

- |

За первый день размещения облигаций ООО «Электрощит-Стройсистема» инвесторы приобрели их на сумму 63,26 млн.р., на 42% от суммы выпуска.

В портфелях PRObonds #1 и #2 «Электрощит» займет по 5% от активов, вытеснив на эту величину облигации любого из выпусков «АгроЭлиты». Размещение «Электрощита» займет еще около 1 недели. И неделя на замену у тех, кто придерживается структуры наших портфелей, есть.

( Читать дальше )

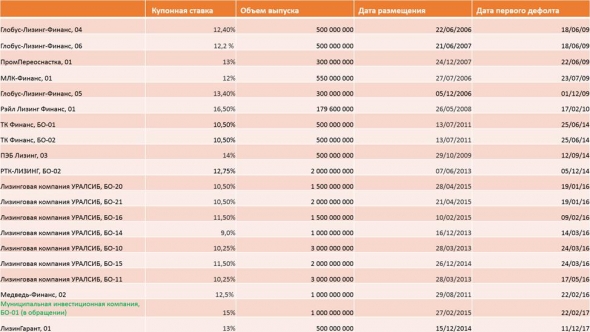

Дефолты лизинговых компаний. Немного статистических наблюдений

- 16 августа 2019, 07:13

- |

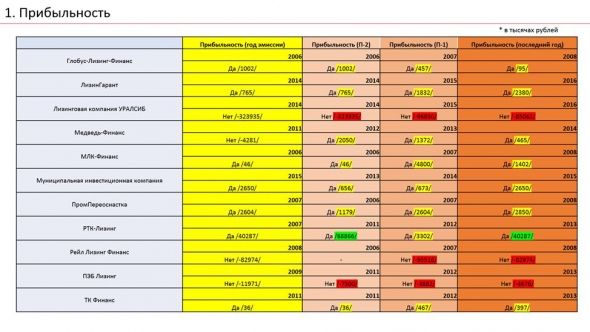

На статистике Cbonds (https://t.me/cbonds), мы собрали 20 дефолтов 11-ти лизинговых компаний. Это все дефолтные выпуски, как минимум, за 11 лет.

Первое наблюдение: у 10 из 11 дефолтных в течение 3 лет, предшествовавших долговой проблеме, был зафиксирован либо убыток, либо – очень скромная прибыль (границу скромности мы определили как 5 млн.р. в год).

( Читать дальше )

Срез доходностей рублевых облигаций. ОФЗ, субфеды, корпораты, ВДО

- 15 августа 2019, 08:30

- |

Облигации субъектов федерации. Очень медленно, но сужение спреда доходностей региональных и федеральных госбумаг происходит. Риск регионов не отличим от суверенного, если опираться на бюджетный кодекс и конституцию. А дальше за Вами выбор, в чем Вам спокойнее хранить деньги. По мне, двухлетки Мордовии неплохи, как и однолетки Хакасии.

( Читать дальше )

Аргентина (-30%) и выводы

- 13 августа 2019, 06:48

- |

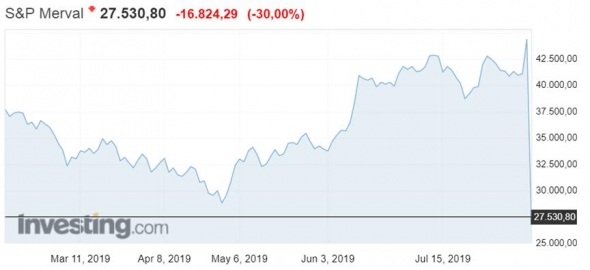

Из вчерашнего падения аргентинского фондового индекса (как и падения аргентинского песо) легко выводятся 4 мысли:

1️⃣ Непредсказуемость. Любой рынок или актив бОльшую часть времени непредсказуем в цене. Периодически его непредсказуемость обретает столь трагичные формы. Предсказуемость повышается по мере роста капитализации актива, но никогда не становится полной и управляемой.

2️⃣ Диверсификация. Есть ошибка, есть цена ошибки. Диверсификация внутри одного класса активов, на нашем примере внутри акций отдельной экономики, не способна защитить Вас от просадок в десятки процентов. Инвесторам в российские акции это хорошо известно. Любой иностранный фондовый рынок, включая американский, относительно стабилен лишь временно. Хотите спокойствия – диверсифицируйтесь между разными странами и типами активов.

3️⃣ Политический риск. В качестве причины 30-40%-ного падения аргентинских акций называется результат праймериз, в соответствии с которым новым президентом страны может стать оппозиционный политик. Россия более 10 лет считается страной с предсказуемой политической системой. Протестные события июля-августа способны внести дестабилизацию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал