Избранное трейдера Zarina Kurengina

Как и обещал ГРААЛЬ от знакомого трейдера. Держите пользуйтесь.

- 12 февраля 2018, 16:49

- |

Первое и самое главное: сначала определить баланс рынка. В какую сторону торговать).

Мы не входим ни по каким формациям в шорт в зоне бычьего перевеса и не покупаем ни от каких поддержек в зонах медвежьего перевеса.

Если определить баланс на рынке в торгуемой зоне затруднительно – мы пропускаем сигналы.

Что нужно учитывать при определении текущего баланса?

1) В какую сторону пирамидятся уровни.

Если поддержки отменяем, сопротивления тестируем – рынок медвежий

Если сопротивления отменяем, поддержки тестируем – рынок бычий.

Баланс на рынке не может измениться пока сохраняется данная тенденция.

Примечание – баланс может поменять образование мощной консолидации (пилы) из которой может быть

непредсказуемый выход. Признаки пилы: цена начинает возвращаться и в локальные поддержки и в локальные сопротивления.

Защищенные зоны на часовике внутри диапазона дневной пилы очень быстро теряют свою силу (особенно при подходе цены к противоположной стороне пилы))).

( Читать дальше )

- комментировать

- ★392

- Комментарии ( 67 )

О вреде армагедонщиков

- 21 ноября 2017, 11:27

- |

«Потребность в определенности — естественная потребность человека, но одновременно и порок мышления»

Насим Талеб

Написать этот пост побудила беседа с товарищем, успешным предпринимателем, заезжавшим в гости неделю назад. Между делом человек спросил, какие мысли относительно будущего кризиса. Кризиса, который будет вызван крахом долларовой системы. «Вот Михаил Хазин, которого знаю лично, приводил мне следующие аргументы в пользу того, что это случится в самое ближайшее время..»

Наша память очень избирательна. Резкие изменения, кризисы вызывают зачастую вызывают максимальные эмоции. А значит наиболее памятны. Особенно когда о них постоянно напоминают «Кассандры». В то же время периоды стабильности так не цепляли наши эмоции. Поэтому память их не помнит.

Исходя из наблюдений подобных явлений нобелевский лауреат Даниэль Канеман сформулировал правило «пик-конец» для нашей эмоциональной памяти

( Читать дальше )

Еще раз о моей торговле

- 12 ноября 2017, 23:48

- |

Отвечу сразу на все вопросы, возникающие при её прочтении

Скажем так… я не лукавлю, когда говорю, что торгую на все плечи… Но это же не сразу происходит..

Начинаю набирать позицию где то процентов на 60, и если идет движение против меня, то усредняюсь… Да! ну конечно же, скажете вы… это еще одна непростительная ошибка, которую совершают трейдеры, но я её делаю с маниакальным упорством из года в год))))

… И вот… в начале конкурса я заявила всего лишь 3 100 000… и как все могут видеть в статистике , начался конкурс для меня с 15-25%

падения, во время которого я усреднилась и затарилась на всю, как говорится, котлету, тем самым впоследствии значительно ухудшив свой результат, потому что биржа, во время просадки, увеличила мою стартовую сумму на 1400 000… то есть почти на 50% и вот если бы этого не произошло, то моя прибыль сейчас составляла бы 200%( ТАКАЯ ОНА СОБСТВЕННО В РЕАЛЬНОСТИ) и наверное я могла бы расслабиться уже, лидируя с таким большим отрывом… Но вышло все, как вышло и приходиться каждый день бороться за свое место под солнцем)))))

( Читать дальше )

Простые правила успешного трейдинга

- 19 октября 2017, 12:40

- |

Написал под впечатлением вчерашнего поста о недостатке времени на трейдинг при активной торговле.

Может показаться странным, но с моей торговлей обратная ситуация. Сейчас ежедневная работа настолько упростилась, что даже как-то неудобно. Неудобно перед рынком. Вроде бы полностью нужно окунуться в атмосферу, коли активно торгуешь. Быть в теме: следить за новостями, строить какие-то прогнозы, искать информацию… Но вроде и не нужно этого. Почему?

Подобное произошло, поскольку удалось сформулировать перечень правил, следуя которым, во-первых, фокусируешься на том, что действительно важно для твоего подхода. А во-вторых, игнорируешь большое количество неважного. Отрезаешь массу сжигателей времени, которые только «сбивают прицел». Попробую перечислить эти правила.

- Полностью игнорирую новостной фон. Исхожу из того, что все в цене. А первым новость все равно не узнаешь.

- Не знаю, куда пойдет рынок. И не пытаюсь предсказать. Давно-давно пытался –только сбивало. Мешало отрабатывать сигналы и своевременно проводить ребалансировку.

- Не торговать интрадей. Не подходит к моему психотипу. Отвлекаюсь много. Как итог, все свелось к 250-350 сделкам в год. Хотя, когда пробовал включить в кое-что из интрадея портфель (5-6 лет назад), доходило до 600.

- Работаю с малым числом инструментов. Не распыляю внимание и средства. Идея – если будет тренд на рынке, достаточно и такого количества инструментов для того, чтобы его поймать. Критерий – ликвидность, так как объем средств в работе достаточно большой. В итоге торгую 6 акций и 4 фьюча. И все.

- Готов к редким заработкам. Остальное время сижу в просадке. Непопулярная концепция. Может из-за этого весьма доходная.

- Отключить эмоции, отрабатывая сигналы. Что может повлиять на трейд: размер позиции, глубина и длительность просадки, бумажная (не зафиксированная) прибыль, желание отыграться после неудачи и т.п. Все описано и регламентировано. А поэтому неэмоционально.

- Не гнаться за модой. Может биткоин? Или дивидендные истории? Или Si два года назад? А может просто купить и держать акции или доллар? Нет. Буду торговать свой набор инструментов. Как делаю уже много лет.

- Стоп-лимиты освобождают день. Выставляешь утром по заранее заготовленному плану входы и стопы. И день свободен. После 18 делаешь сделки по рынку, если есть сигналы. Как результат, час-полтора работы. И все… Вроде нужно бы немного автоматизировать, да стресса нет.

( Читать дальше )

Почему лонг надо торговать на споте, а шорт на фьючерсе

- 29 июля 2017, 17:55

- |

Он означает разницу в доходности (к номиналу) между «купил и держи» акцию сбера (с учетом дивидендов) и «купил и держи» ближний фьючерс на сбер или, если перевернуть формулу разницу в доходности (опять же к номиналу) «продал и жди» ближний фьючерс на сбер и «продал и жди» акцию сбера без учета платы за шорты(!). В принципе в этом графике для «купил и держи» нет ничего удивительного, так как обладатель такой позиции во фьючерсе может легко компенсировать эту разницу, разместив средства, свободные от ГО и вармаржи под безрисковую ставку (кроме «скачка» на графике под стрелкой, о котором ниже). А что делать держателю шорта на споте? У него ведь нет свободных средств, да и еще к тому же эта отрицательная для него разница совсем не учитывает комиссию брокера за шорты. Получается «двойной удар» по счету.

( Читать дальше )

Золото , инвестиционные монеты (ещё одна попытка ликвидации невежества)

- 12 мая 2017, 12:07

- |

Какой-нибудь юзер пишет, что хочет вложить деньги во что-то ещё, кроме ценных бумаг.

Ему советуют разные варианты, и когда очередь доходит до физ золота — то либо сам юзер, либо другие участники обсуждения, начинают резко возражать «Не, не, там же НДС! 18%! Ужос !!!»

Раздаются робкие голоса, что НДС только на слитки, а на инвест монеты нет НДС.

Все удивляются, соглашаются, и на этом все расходятся.

А в другом топике ситуация повторяется один в один.

Что уже раздражает )))

Поэтому я сделаю попытку ликвидировать массовое невежество и обратить внимание смартлабовцев на такой привлекательный инструмент, как физ золото.

1 Инвест монеты не облагаются НДС

2 Инвест монеты надо покупать не в банках — а в конторах (см в гугле)

3 В конторах спред покупка\продажа 2-4% (бывает и хуже, но в такие конторы не надо ходить)(при походе в контору при себе нужно иметь паспорт)

4 Владение монетой более 3 лет не облагается НДФЛ (конторы выдают документ с датой при покупке монеты)

( Читать дальше )

Психология: правило «пик-конец» в долларе

- 28 марта 2017, 10:12

- |

Чем интересен текущий тренд на укрепление рубля? Прежде всего реакцией людей на него. Какие решения люди принимают в состоянии, когда рынок идет против них? Как люди реагируют на убытки?

В последнее время на Смартлабе по понятным причинам стали появляться посты «жертв» текущего тренда. Кто-то слился подчистую. Кто-то отделался минимальным убытком, зарезав лося и не доводя ситуацию до катастрофической. А многие сидят и ждут. Ждут роста доллара, находясь в убыточной позиции.

Как же такое могло произойти? Почему большинство заняло подобную позицию?

Ответ на этот вопрос можно найти у Даниэля Канемана. В своих исследованиях психолог задался вопросом: адекватно ли люди оценивают события из прошлого, когда их вспоминают? Как работает наше вспоминающее (эмоциональное) Я? Не придает ли оно каким-то событиям больший вес, а каким-то меньший?

Было сделано два вывода:

- Правило «пик-конец». Наша память придает много больший вес двум моментам: пиковым эмоциям и эмоциям в конце периода.

( Читать дальше )

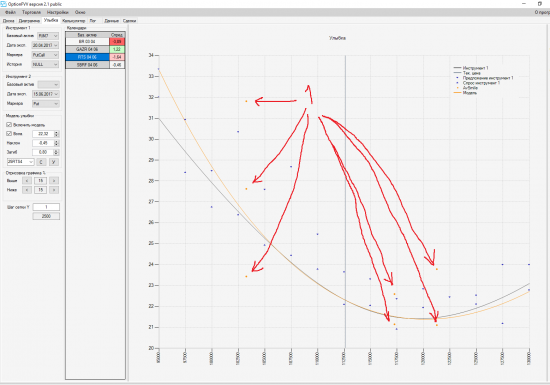

Анализатор опционных позиций. OptionFVV. Версия 2.1 public

- 26 марта 2017, 21:14

- |

Здравствуйте дорогие друзья!

Тема этого обновления — работа со своей моделью улыбки.

Эту версию мне помог создать Дмитрий Новиков. Помогал с формулой расчета, обсуждали юзабилити, ну и конечно же помог отловить баги и глюки, касаемые модельной улыбки. Мы с ним обкатали 2 версии пока не получилась эта окончательная третья версия. Так что спасибо ему большое за всё.

В текущей версии, на самом деле 2 модели улыбки.

1. Это моя, которой я давно пользуюсь. Нарисована в виде оранжевых маркеров (точек) на диаграмме (1).

Рассчитывал так, брал базу улыбки с 2010 по 2016 годы и рассчитывал относительное отклонение страйков с дельтами 0,1 0,25 и -0,1 от центрального в процентах. Рассортировывал по папачкам, каждая из них это срок сколько осталось до экспирации дней и в каждой из них считал среднее значение. Так я получил среднее отклонение интересующих мне страйков от центрального. А зная волу центрального и сколько дней до экспирации, не сложно высчитать волу страйков с дельтами 0,1 0,25 и -0,1.

( Читать дальше )

О компетентности и упорстве

- 21 марта 2017, 09:26

- |

Давно не был на сайте, как-то он немного изменился, очень много около-политических и около-экономических топиков, которые вызывают не самые приятные ощущения. Ну да ладно… вчера посмотрел ролик, который выложил Василий Олейник и стало совсем грустно и я, пожалуй, опишу свои мысли. Индустрия вообще достаточно интересная и не маленькая, вот к примеру различные роли:

1. trader — выполняет полученные приказы по покупке/продаже финансовых активов

2. analyst — выполняет экономический анализ актива с целью выработки прогноза вида — купить, дежать, продать на период от 3 месяцев

3. portfolio manager — управляет портфелем финансовых активов, сходных характеристик (напр.: акции, облигации) в рамках фонда

4. asset manager — управляет набор активов разных классов, как финансовых, так и нефинансовых

5. investment manager — управляет финансовыми активами для конкретного клиента в соотвествии с его целями

6. wealth manager — управляет благосостоянием конкретного клиента, включая инвестиционный процесс

7. legal counselor — специалист, осуществляющее юридическое сопровождение инвестиционного процесса

8. accountant — специалист осуществляющий бухгалтерское сопровождение инвестиционного процесса

Есть еще второстепенные роли (не значит менее важные!): risk manager, chief investment officer, business development manager. Самая крутая роль — это asset manager, т.к. она требует очень большого опыта и знаний из разных областей (особенности законодальства недвижимости какой-нибудь Бельгии и одновременно управление long-short портфелем акций на Московской Бирже). Не будем рассматривать эту роль, т.к. это уже пик карьеры.

Если посмотреть на все эти роли, то можно увидеть, что возможностей для развития достаточно много и более того, работа с деньгами требует междисциплинарных знаний. Все эти роли обслуживают инвестиционный ПРОЦЕСС, а не ТЕМУ — и это очень важно, задача любого частного трейдера — это фактически инженерная задача — создать свой собственный инвестиционный процесс, именно поэтому обсуждение каких-то конкретных особенных ситуаций не имеет никакого смысла. Решение такой инженерной задачи — дело не для глупых людей, более того быстро эта задача не решается.

Когда говорят, что рынки меняются и система может умереть — это означает всего лишь то, что у данного человека не решена инженерная задача, не выстроен процесс, а есть всего лишь какая-то стратегия работающая при определенных рыночных условиях. Если стратегия умирает, значит это изначально всего лишь ТЕМА, а не основа инвестиционного процесса. Теория и практика показывает:

1. Практически все trend following стратегии зарабатывают на высокой волатильности

2. Если использовать простые инструменты, то нельзя найти статистически устойчевой контр-трендовой стратегии

Исходя из вышеописанного, основой инвестиционного процесса может быть следующее:

1. портфель облигаций

2. какая-то трендовая стратегия

Я специально не говорю, что п.2 должен быть на акциях — он может быть и на фьючерсах, но облигационный доход должен перекрывать периоды низкой волатильности.

Вывод 1: Мне не нравится, когда говорят, что рынок хуже реального бизнеса. Одно без другого не может существовать в современном мире. На рынке есть множества возможностей для профессионального развития — нужно только выбрать роль и учится, что бы стать компетентным. Мне одному кажется, что шортить широкий рынок америки через фьючи или cfd это некомпетентно? Обычно это делают через системную покупку путов (есть у Кирилла Ильинского). Я может быть и сноб, но в финансовой индустрии так принято — надо постоянно учится и получать образование, если ты хочешь стать компетентным. Лично я воспринимаю автора видео как «эксперт в области брокерского обслуживания» и это классная профессия, но portfolio management или аналитика требует других компетенций, хотя бы для того, что бы понять о чем говорит Кирилл Ильинский, я уж не говорю об экономике.

Вывод 2: Есть такая русская поговорка «говори человеку, что он свинья и он скоро захрюкает». Прекратите друг друга поливать грязью и называть даже в шутку «дебилами», «нищебродами», «отправлять на завод» и т.д. Это ведет к деградации личностной и как следствии профессиональной. Среда имеет огромное влияние на жизнь человека — именно поэтому говорят, что надо общаться с людьми, которые лучше тебя. Есть еще одна поговорка: «если ты поднялся, подними друзей или оставь их», звучит жестко, но смысл у нее не такой прямоленейный, подумайте на досуге. Представьте, что Вы просто инженеры в виртуальном НИИ, которые выстраивают процесс. Представлять себя циничными воротилами на рынке мирового капитала будете когда заработаете хотя бы 100 лямов зелени и у Вас еще останутся комплексы, не раньше.

Вывод 3: Я не видел людей, которые добились успеха и которые относятся к своему делу как к второстепенному. Диверсификация это замечательно, только вот есть еще такое понятие — концентрация / фокус. Я видел очень много людей, которые теряли фокус пытаясь диверсифицироватья. Обычно говорят — до 35 развивайте свои слабые стороны, после 35 — свои сильные. Дело в том, что выхлоп от выстроенного инвестиционного процесса колоссальный и не может быть сравним ни с одной наемной работой. Этот выхлоп не только в деньгах, а еще и в возможностях для роста. Поэтому я бы сказал, что надо не диверсифицироваться, а расти в рамках выбранного профессионального направления (это кстати тяжелее, чем переключиться на что-то еще).

Вывод 4: спекуляции — это круто, но только в рамках выстроенного инвестиционного процесса. Пенсионные фонды тоже спекулируют, они берут часть дохода от бондов и покупают акции потому что им кажется это это правильным, но суть в том, что даже если они ошибаются — это не приносит им сильных убытков. Правда заключается в том, что сами по себе инвестиции нужны не для того, что бы заработать, а для того, что бы сохранить. Заработать — это про спекуляции, и это требует правильно выстроенного процесса. Формула такая:

богатый + инвестиции = богатый

бедный + инвестиции = бедный, но чуть получше

бедный + спекуляции + инвестиции = (бедный, но чуть получше || богатый)

Если человек говорит, забейте на спекуляции и давайте просто инвестировать — перед Вами «эксперт по брокерскому обслуживанию», которому наплевать на Вас, а важны только Ваши комиссии.

Вывод 5: учитесь, учитесь и еще раз учитесь!!! в современном мире компании стали меньше, технологии стали дешевле, знания стали бесплатными — не использовать это все просто глупо.

P.S: пожелание к смарт-лабу — сделать раздел с тестом ФСФР1.0, что бы люди могли могли подготовится и сдать его, а так же что бы в профиле отмечалось.

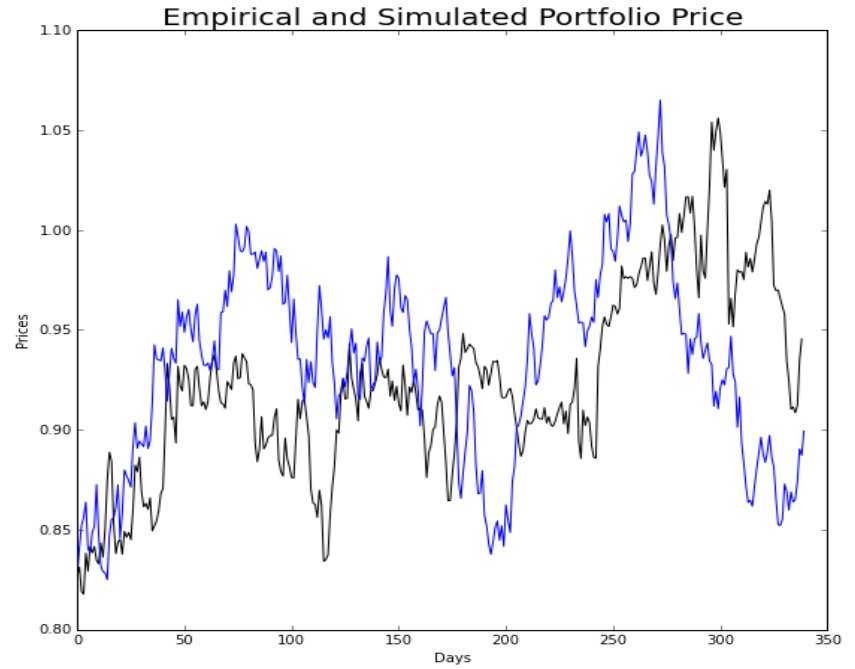

Оптимальные стратегии возврата к среднему. Часть 1

- 12 марта 2017, 13:41

- |

Небольшая статья по парному трейдингу на американском рынке акций от студентов Колумбийского университета Peng Huang и Tianxiang Wang с практическими примерами (оригинал).

Разница между применямой нами и обычной практикой парного трейдинга в том, что мы используем метод максимального правдоподобия для конструирования оптимального портфеля статического парного трейдинга, который наиболее соответствует процессу Орнштейна-Уленбека, и строго определяем его параметры. Таким образом, мы убеждаемся, что наши портфели следуют процессу возврата среднего перед тем как начинать торговлю. Затем мы генерируем контртрендовые торговые сигналы, используя параметры модели. Также мы оптимизируем пороги и величину периодов in-sample и out-of-sample. Например, акции Crown Castle International Corp. (CCI) и HCP, Inc. (HCP) при таком подходе показывают коэффициент Шарпа 2.326 на периоде in-sample и 2.425 на периоде out-of-sample. Акции Crown Castle International Corp. (CCI) и Realty Income Corporation (O), торгуемые по нашей методике, демонстрируют коэфициент Шарпа 2.405 и 2.903 соответственно на выборках in-sample и out-of-sample.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал