Избранное трейдера Андрей из Сибири

Дистанционное банковское обслуживание, как угроза безопасности ден средств.

- 25 декабря 2020, 22:42

- |

Теперь смс, это аналог паспорта, подписи и личного присутствия в офисе банка.

При этом только за 2020 год клиенты банков за счет этой самой дыры в безопасности лишились миллиардов рублей, которые были похищены у них мошенниками, в т.ч кредитных денег.

Варианты хищения.

1. Соц инженерия, когда клиент сам называет мошенникам смс с кодом. На телефон звонит «СБ банка», при этом называет персональные данные клиента, номера его счетов, суммы и просит назвать клиента смс код. Не знаю как, но этот вариант отлично работает.

У меня такое ощущение лично складывается, что 50% дорогих россиян клинические идиоты.

Другим вариантом данного пункта является просьба к клиенту установить на телефон программу удаленного доступа.

2. Фишинговые сайты. Подмена реальных сайтов банков на левые сайты, на которых вы вводите сами все логины, пароли и смс коды.

( Читать дальше )

- комментировать

- ★55

- Комментарии ( 167 )

Коллеги, а как отчитываться по ндфл за бумаги Эталона

- 25 декабря 2020, 17:05

- |

Визуализация рекомендаций Романа Андреева на Python. Часть 2. Компьютерное зрение.

- 07 декабря 2020, 22:54

- |

Всем здоровья и бодрого расположения духа!

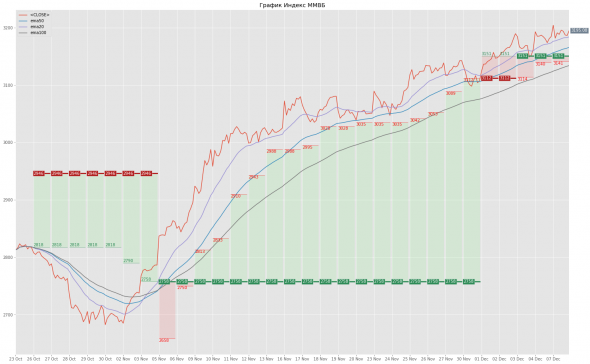

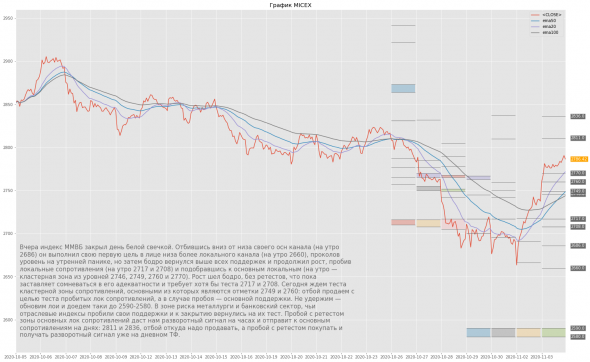

В статье «Визуализация рекомендаций Романа Андреева на Python» мы разобрали как можно с помощью нескольких строк кода на Питоне разобрать текст, который выкладывает каждое утро в своем блоге Роман Андреев (далее по тексту Роман) — известный трейдер и блогер (или наоборот), и отобразить эти рекомендации в виде уровней и зон на графиках. В этом топике я покажу способ для извлечения информации из графических изображений с помощью технологий компьютерного зрения (но без использования нейронных сетей) на примере таблиц-рекомендаций из блога Романа Андреева.

Надеюсь, что я не напугал читателей термином «компьютер вижн», скоро вы поймете, что это просто. И что любой юный прогер может написать код для распознавания внешними камерами номеров автомобилей, который впоследствии возненавидят все автолюбители мегаполисов, а МАДИ и ГИБДД будут собирать со всех нас миллиардные штрафы

( Читать дальше )

Ильшат Юмагулов, инвестор-физкультурник, которого не покажут на РБК-ТВ

- 25 ноября 2020, 21:52

- |

У меня сегодня замечательный гость. В течение последних 14 лет он методично откладывает по 3000-4000 рублей в месяц и покупает на них ценные бумаги. Размер капитала достиг уже 5.000.000 рублей.

Ильшат — известный в узких кругах инвестор. В своем блоге он максимально детально фиксирует каждый свой шаг: состав портфеля, приток дивидендов, докупки и продажи.

Ссылка на соцсети Ильшата:

( Читать дальше )

Инвестиции в недвижимость под вопросом.

- 24 ноября 2020, 17:32

- |

Многие пишут о будущем росте цен на недвижимость, ссылаясь на инфляцию, на снижение ипотечной ставки банков, на предыдущую тенденцию роста и т.д. Но давайте поговорим о спросе. Согласно различным опросам агентств недвижимости, 70-75% покупателей квартир – это люди возраста от 25 до 45 лет (40-50% — возраст 25-34 года, 20-30%- возраст -35-45 лет). Это неофициальная статистика, у всех агентств она разная, зависит от города и года сбора данных, но в целом картина такая. Например, основная масса покупателей квартир в 2021 году – это будут люди рожденные в 1987 -1996, вторая группа (меньший процент) – рожденные 1975-1986гг. Если предположить, что на спрос кроме экономических факторов влияет только рождаемость 30-летней давности, то пик спроса на недвижимость пройден в 2013-2016гг, а дальше — тенденция только вниз, и итог — падение спроса на квартиры к 2034-2038гг на 30%. При этом я не думаю, что цены на недвижимость сильно обвалятся, рынок отрегулирует излишнее предложение банкротством застройщиков. Но инвестируя в покупку квартиры, заранее подумайте о ее продаже, будет ли покупательский спрос также высок, как в предыдущие годы. Вполне возможно, эти расчеты не коснутся регионов, которые пополняются за счет миграции.

( Читать дальше )

Российский рынок. Стратегия "Купил и забыл. Вспомнил и ужаснулся" ?

- 22 ноября 2020, 20:39

- |

Индексу РТС недавно исполнилось 25 лет. И это совсем немного.

Но, имея уже определенную историю, мы разберем, казалось бы, извечный вопрос инвестиционной привлекательности российского фондового рынка, утверждение о неработающей здесь стратегии «купил и забыл» или «купи и держи», но для начала придется рассмотреть частности.

Стоит вспомнить, что по факту до 2008 года ни у кого не возникало таких вопросов, почти никто не говорил в серьез про американские акции на фоне российских. «Какая к черту Америка? У нас перспективный развивающийся рынок, который прет и прет в гору» — сказали бы Вам в двухтысячные.

Сейчас индекс РТС находится на уровне 2007 года, а для инвестировавших в 2008 году картина, можно сказать, выглядит пугающе: продержать акции более 10 лет, да при этом остаться в минусе. Речь, конечно, идет про доходность в долларах, когда это обсуждают. Но и в рублях часто любят приводить в пример такие известные истории потери стоимости как ВТБ, Газпром и даже Магнит с 2013 года.

( Читать дальше )

Бэнкинг по-русски: Взаимосвязь М2 и депозитов Минфина и Казначейства наглядно

- 12 ноября 2020, 14:07

- |

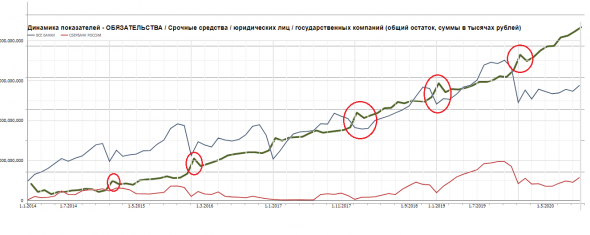

Вот прям визуализировал свою мысль:

Каждый год новый виток спирали с госдепозитами приводит к скачку М2:

Зеленая линия М2 по данным Цб

www.cbr.ru/vfs/statistics/ms/ms_m21.xlsx

Синяя это госдепозиты во всех банках (в основном это 427хх счета Минфина и 410ХХ счета федказа), красная тоже самое но в Сбербанке

kuap.ru/visual/0102020101/na/9999-1-1/

Мы видим одну и ту же картинку — в конце года привлеченные госсредсва растут и резко падают к январю, одновременно возникает М2 обратный всплеск… из года в год...

ранее в сериале:

Бэнкинг по-русски: План по ОФЗ выполнен досрочно, а накачка банковской системы госсредсвами в самом разгаре

Бэнкинг по-русски: М2 и депозиты Минфина

Бэнкинг по-русски: ОФЗшный схематоз Сбербанка и Минфина

Дивидендные аристократы. Прогноз на 2021-2022 гг.

- 05 ноября 2020, 11:19

- |

В посте про дивидендного аристократа ЛУКойла обещал привести прогноз по списку Дивидендных аристократов в 2021 и 2022 годах.

До конца 2020 года осталось всего 2 месяца, основной массив дивидендных выплат и рекомендаций до конца года уже прошел, что даёт достаточно точный прогноз по списку российских дивидендных аристократов на 2021 год, да и по 2022 году можно также построить высоковероятный прогноз, так как финансовые итоги компаний за 2020-2021 гг., и соответственно размер дивидендных выплат, уже можно спрогнозировать весьма точно.

Перед тем, как читать далее, кто не читал мои предыдущие посты по дивидендным аристократам, рекомендую их прочесть, дабы мне не повторяться по вопросам методологии отбора в список дивидендных аристократов:

1. Дивидендные аристократы США и России

( Читать дальше )

Визуализация рекомендаций Романа Андреева на Python

- 04 ноября 2020, 20:16

- |

Доброго всем здоровья и веселого праздника!

В этом топике я покажу как на Питоне можно извлекать полезную информацию из обычного текста и представлять ее на графиках. Большинство аудитории Смартлаба знают Романа Андреева (2 место по рейтингу, после Создателя) как профессионального трейдера, рекомендациями которого пользуются многие смартлабовцы. Ежедневный утренний топик «Ситуация на текущий момент», стал уже многолетней традицией, как чашка кофе с круассаном, и по-праву набирает огромное количество лайков. Его рекомендации помогают людям не только сохранить свой капитал, но и приумножить его. Я, к сожалению, лично не знаком с Романом, но давно являюсь его подписчиком. А еще, мне нравятся его стихи!

Спасибо Роману за его труд! Я же, постараюсь добавить «наглядности» рекомендациям с помощью кода на Питоне, как всегда в несколько строк.

Итак, за дело! Топик длинный и н

( Читать дальше )

Дивиденды тяжеловесов США

- 01 ноября 2020, 20:14

- |

Wells Fargo

Размер — $0,10

Доходность — 0,45%.

Закрытие реестра — 6 ноября 2020 г.

#WFC

IBM

Размер — $1,63

Доходность — 1,50%

Закрытие реестра — 10 ноября 2020 г.

#IBM

Kraft Heinz

Размер — $0,40

Доходность — 1,34%

Закрытие реестра — 27 ноября 2020 г.

#KHC

Exxon Mobil

Размер — $0,87

Доходность — 2,65%

Закрытие реестра — 12 ноября 2020 г.

#WMB

Дивидендный обозреватель

Актуальные даты получения дивидендов, размер выплат и процентов, а также иная информация важных событий фондового рынка

t.me/aboutdiv

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал