Избранное трейдера Сергей

Мечел - прибыль акционеров в 1 п/г -12%

- 19 августа 2020, 14:26

- |

Изменение структуры отгрузок продукции добывающего дивизиона по направлениям продаж, связанное как с появлением дополнительных объемов для реализации, так и с изменением структуры спроса на фоне введенных рядом стран жестких карантинных мер, привело к снижению показателя EBITDA дивизиона.

Консолидированный показатель EBITDA за первое полугодие 2020 года составил 22 млрд рублей. Прибыль, приходящаяся на акционеров ПАО «Мечел», составила 10,2 млрд рублей, что на 2,5 млрд рублей или на 20% меньше аналогичного показателя первого полугодия 2019 года.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Степан Демура. Семинар компании Сити-Класс (13.08.2020). Полная версия

- 17 августа 2020, 16:53

- |

( Читать дальше )

Баффетт купил акции Barrick Gold и сократил доли в Wells Fargo, JPMorgan и ликвидировал в Goldman Sachs

- 14 августа 2020, 23:56

- |

14 августа 2020 г., 16:39 по восточному времени

Berkshire Hathaway Inc. Уоррена Баффетта BRK.A, -0.58% BRK.B, -0.48% продала более четверти своей доли в Wells Fargo & Co. WFC, +1.11% и около 61% своей позиции в JPMorgan Chase JPM, +0.03%, при приобретении новой позиции в Barrick Gold Corp. GOLD, -0.55%, согласно документам 13F в Комиссию по ценным бумагам и биржам за период, закончившийся 30 июня, которые были опубликованы в пятницу днем

( Читать дальше )

BARRON'S: Инвесторам пришло время задуматься о стагфляции в США, которой не было уже 50 лет

- 14 августа 2020, 23:04

- |

14.08.2020 23:02

Настало время поговорить о стагфляции, когда экономический рост затормаживается, а цены продолжают расти. В США подобное в последний раз наблюдалось в 1970-х.

На текущей неделе вышло три отчета по инфляции, и все они превзошли ожидания. Потребительские цены, цены производителей и цены на импорт в июле росли более стремительными темпами, чем ожидали экономисты. Примечательно, что без учета волатильных категорий, таких как продукты питания и энергоносители, потребительские цены росли самыми быстрыми темпами с 1991 года.

Разумеется, восстановление показателей происходило после падения до низких уровней, обусловленного пандемией коронавируса, и по сравнению с тем же периодом предыдущего года темпы роста цен остаются сдержанными. Данные за один месяц не означают перемены тренда, однако участникам рынке следует обратить на это внимание.

Некоторые воспринимают сильные данные по инфляции как хорошую новость и сигнал о том, что экономика продолжает восстанавливаться на фоне смягчения карантинных ограничений, а также масштабных мер налогово-бюджетного и денежно-кредитного стимулирования. Основные фондовые индексы США отметились ростом после вышедшего в среду индекса потребительских цен (CPI).

( Читать дальше )

Обзор: Tesla делит свои акции. Вот что это значит.

- 14 августа 2020, 19:30

- |

Last Updated: Aug. 13, 2020 at 1:56 p.m. ET

First Published: Aug. 11, 2020 at 5:47 p.m. ET

Медведи Tesla — наконец увидят, что акции Tesla упадут ниже 300 долларов. Проблема в том, что это будет результатом дробления акций «5 к 1». Предполагается, что дробление акций не имеет принципиального значения, но инвесторы должны быть готовы к большей волатильности после этого движения.

Акционеры Tesla (тикер: TSLA) получат четыре дополнительные акции за каждую акцию после закрытия торгов 28 августа. Акции начнут торговаться на основе пост-сплита, начиная с 31 августа.

Количество акций увеличится в пять раз, а цена каждой акции будет снижена на 80%. Общая рыночная стоимость компании — и портфели инвесторов — не изменится.

В прошлом дробление акций было оптимистичным признаком для некоторых агрессивных трейдеров, потому что оно могло сигнализировать об уверенности в перспективах акций. Более того, более низкая цена акций означала, что больше розничных инвесторов могут позволить себе эти акции. Легче позволить себе акцию за 300 долларов, чем за акцию за 1500 долларов.

( Читать дальше )

Мои записки по отчету компании X5 Retail Group и по сектору ритейла

- 14 августа 2020, 18:13

- |

Теперь про X5.

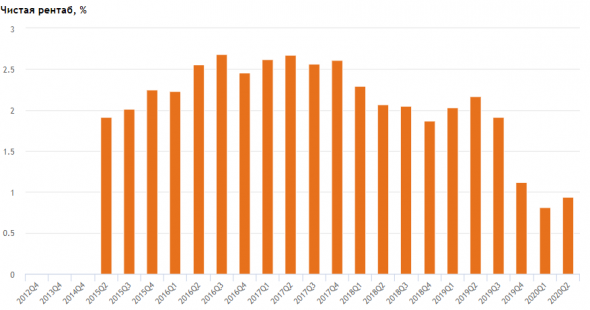

Позитив — то, что у компании наконец выросла чистая рентабельность. Тренд на падение маржи X5 длится уже 3 года.

https://smart-lab.ru/q/FIVE/f/q/MSFO/net_margin/

Причина скачка во 2 квартале = это резкий рост среднего чека (+26%) на фоне падения трафика (-17%). Траф упал сильнее, чем у Магнита (-14%) и Ленты (-11%).

Что мне пока непонятно, так почему компания везде в своих презах ссылается на цифры по старому стандарту IAS17. В годовом отчете 2019 такая же ситуация. Вроде как новый стандарт IAS16, но по нему прибыль FIVE получается ниже, может поэтому я и не спешат на него переходить.

Главный позитивный фактор: компания пообещала рост дивов по итогам 2020 на 50%

Если про компанию не сказать, что она дорогая (EV=1 трлн), то сказать, что она интересная я точно не могу.

( Читать дальше )

X5 Retail Group - Прибыль мсфо 6 мес 2019г: 24,450 млрд руб (+7,2%)

- 13 августа 2020, 14:03

- |

X5 Retail Group N.V.

На 31 декабря 2019г: 271 572 872 GDR

www.x5.ru/ru/Pages/Investors/ShareHolderCapital.aspx

Free-float 40,62%

Капитализация на 13.08.2020г: 777,242 млрд руб

Общий долг на 31.12.2018г: 445,324 млрд руб

Общий долг на 31.12.2019г: 957,774 млрд руб

Общий долг на 30.06.2020г: 991,368 млрд руб

Выручка 2017г: 1,295.01 трлн руб

Выручка 6 мес 2018г: 734,077 млрд руб

Выручка 2018г: 1,532.54 трлн руб

Выручка 6 мес 2019г: 843,175 млрд руб

Выручка 2019г: 1,734.35 трлн руб

Выручка 1 кв 2020г: 468,994 млрд руб

Выручка 6 мес 2020г: 962,625 млрд руб

Прибыль 6 мес 2017г: 18,698 млрд руб

Прибыль 2017г: 31,394 млрд руб

Прибыль 6 мес 2018г: 14,313 млрд руб

Прибыль 2018г: 28,642 млрд руб

Прибыль 1 кв 2019г: 9,297 млрд руб

Прибыль 6 мес 2019г: 22,805 млрд руб

Прибыль 9 мес 2019г: 25,043 млрд руб

Прибыль 2019г: 19,507 млрд руб

Прибыль 1 кв 202020 8,175 млрд руб

Прибыль 6 мес 2019г: 24,450 млрд руб (+7,2%)

www.x5.ru/ru/Pages/Investors/ResultsCenter.aspx

www.x5.ru/ru/Documents/X5_Q2_2020_Financial_results.pdf

Что сейчас с инфляцией в США на фоне вертолетных денег?

- 12 августа 2020, 22:37

- |

В месячном выражении рост, как и в июне составил 0,6%, против прогнозных 0,3%.

Базовый CPI, который не включает цены на продукты питания и топливо также вырос на 0,6% в месячном выражении, что стало сильнейшим ростом с января 1991 г.

ФРС в своей монетарной политике склонна ориентироваться именно на базовую инфляцию, хотя и использует несколько иной показатель — PCE Price Core. В годовом выражении базовый CPI ускорил рост с 1,2% до 1,6%, тогда как аналитики ожидали замедления до 1,1%.

Сплит акций Apple 4:1 вступающий в силу 31 августа положит конец доминирующему влиянию Dow Average

- 12 августа 2020, 20:58

- |

- Компания заняла бы 16-е место, если бы сейчас произошло дробление акций 4:1

- Активы на сумму более $30 миллиардов привязаны к Dow Average

Планируемое дробление акций Apple Inc. уменьшит ее влияние на промышленный индекс Доу-Джонса после того, как 100% -ный рост производителя iPhone с мартовских минимумов почти вернул взвешенный по цене показатель до исторического максимума.

При текущей цене в $448 за акцию Apple имеет наибольший вес в индексе — 11%. Дробление акций 4:1 теперь снизит его цену примерно до $112 и опустит его рейтинг в Dow Average на 16 место. Apple выросла почти на 55% в 2020 году, добавив более 1000 пунктов к показателю акций, который за это время упал примерно на 2%.

( Читать дальше )

Уровни денежных средств в портфелях достигли новых экстремумов - и что это, вероятно, означает

- 12 августа 2020, 20:07

- |

Одним из признаков бычьего экстремума является то, что многие инвесторы выделили лишь небольшой процент своих портфелей в денежные средства. Финансовая история учит, что когда процент настолько низок, что достигается новый рекорд, турбулентность на фондовом рынке может возникнуть в ближайшем будущем. Например, рассмотрим этот график и комментарии к нашему финансовому прогнозу волн Эллиотта за июль 2007 года:

Одним из признаков бычьего экстремума является то, что многие инвесторы выделили лишь небольшой процент своих портфелей в денежные средства. Финансовая история учит, что когда процент настолько низок, что достигается новый рекорд, турбулентность на фондовом рынке может возникнуть в ближайшем будущем. Например, рассмотрим этот график и комментарии к нашему финансовому прогнозу волн Эллиотта за июль 2007 года:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал