Блог им. Investovization

Хэдхантер (HEAD). Отчет 2Q 2024. Дивиденды. Перспективы.

- 08 октября 2024, 08:44

- |

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 26 сентября 2024 начались торги акциями компании МКПАО «Хэдхантер» (HEAD). Этот обзор посвящён разбору компании и последнего отчета за 2 квартал 2024 года.

Больше информации и свои сделки публикую в Телеграм.

О компании.

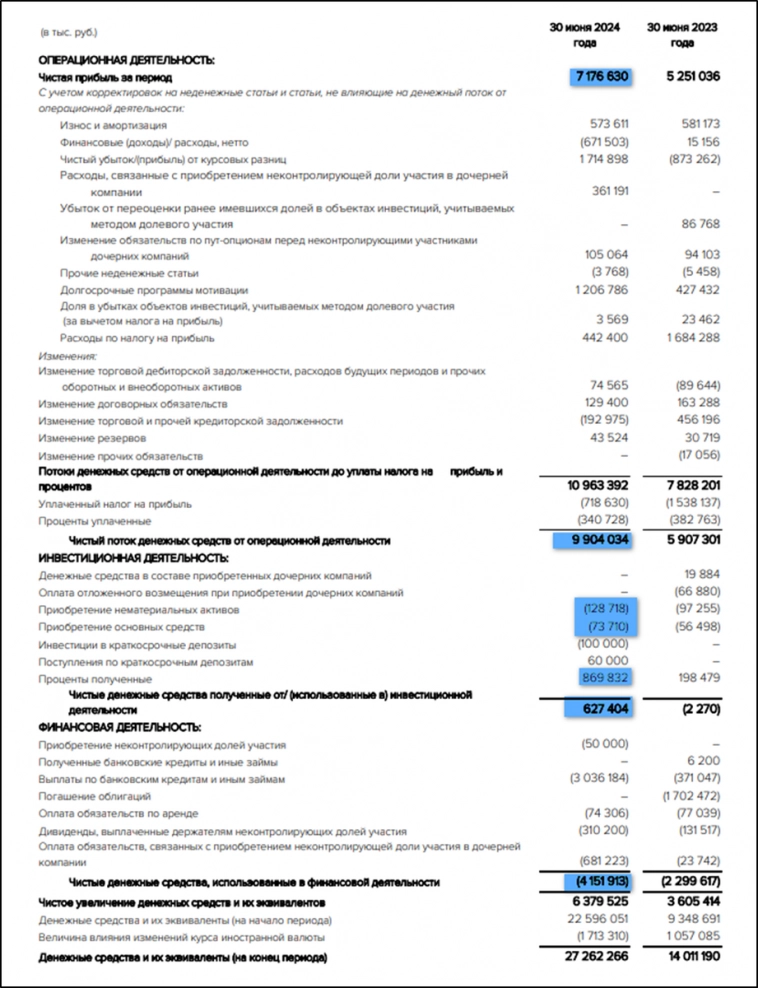

HeadHunter — крупнейший в РФ и один из самых больших сайтов по поиску работы и сотрудников в мире (по данным рейтинга Similarweb).

Мобильные приложения компании стабильно занимают первые места в категории «Бизнес». Поисковые алгоритмы используют искусственный интеллект, а сайт обрабатывает до 3000 запросов в секунду. Каждый месяц на сайте появляется более полумиллиона вакансий.

Кроме РФ компания представлена в СНГ: Беларусь, Казахстан, Азербайджан.

03.10.24 компания сообщила об успешном завершении ключевого этапа в процессе редомициляции в Россию. При рестарте торгов ожидался навес продаж. Для того чтобы его нивелировать, компания объявила о выплате особого дивиденда и утверждении программы выкупа акций.

Текущая цена акций.

После рестарта торгов, акции в первые часы снижались менее 5%, но затем пошел откат. Первые дни торгов прошли на огромных объемах, но постепенно они нормализовываются. Сейчас акции торгуются на 3% выше, чем перед паузой на перерегистрацию.

Операционные показатели.

Данные за 2Q 2024 демонстрируют небольшой рост:

- Крупных клиентов в РФ 14,5 тыс (+8% г/г).

- Клиентов из сегмента малого и среднего бизнеса 293 тыс (+5% г/г) – рекордный показатель.

- Общее количество платящих клиентов 335,6 тыс (+6% г/г).

- Среднее количество активных вакансий 1,6 млн ежедневно – рекордное значение.

Средний доход растёт гораздо быстрее за счет увеличения тарифов:

- Крупный бизнес РФ 237,5 тыс ₽ (+36% г/г);

- Малые и средний бизнес 17,5тыс ₽ (+25% г/г).

Распределение выручки: 47% объявления о вакансиях, 25% пакетные подписки, 16% доступ к базе.

56% выручки приходится на Москву и Санкт-Петербург.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где рассказывается, как можно легко разбираться в финансовой отчётности.

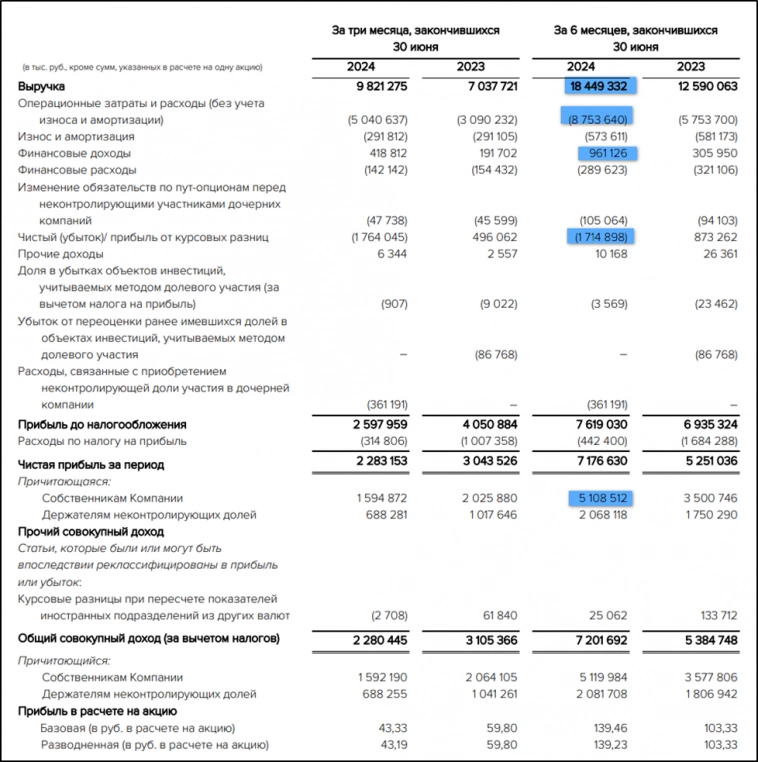

Результаты за 1П 2024:

- Выручка 18,5 млрд (+47% г/г).

- Операционные расходы 8,7 млрд (+52% г/г).

- Финансовые доходы 0,9 млрд (+3х г/г).

- Убыток от курсовых разниц -1,7 млрд (а год назад +0,8 млрд).

- Чистая прибыль (ЧП) 5,1 млрд (+46% г/г).

- ЧП скорр 10,5 млрд (+103% г/г).

Хэдхантер – бенефициар текущей геополитической ситуации, из-за которой образовался дефицит кадров и резкий рост зарплат в РФ. В 1П 2024 выручка выросла в основном за счет роста средней выручки на клиента. Операционные расходы также существенно прибавили, в частности, расходы на персонал 4,7млрд (+45% г/г), маркетинг 2,4 млрд (+76% г/г). Депозиты принесли почти 1 млрд процентами. Но из-за их отрицательной валютноей переоценки возникли убытки по курсовым разницам. В итоге, ЧП увеличилась в 1,5 раза. А скорректированная (на курсовые разницы, программу мотивацию и прочие бумажные эффекты) ЧП выросла в 2 раза.

На квартальной диаграмме наблюдается в основном ступенчатый рост результатов, связанный с увеличением тарифов. Выручка и EBITDA 2Q 2024 рекордные, но ЧП ниже среднего из-за отрицательных курсовых разниц.

Ежегодные темпы роста за последние 5 лет: выручка 37%, EBITDA 43%, ЧП 64%.

Баланс.

- Капитал 19,2 млрд (+54% за полугодие).

- Гудвил 10 млрд.

- Денежные средства 27 млрд (+20% за полугодие).

- Суммарные кредиты и займы 0 млрд.

За 1,5 года компания накопила неплохую денежную подушку. Чистый долг отрицательный -27 млрд (+40% за полгода). Финансовое положение отличное.

Денежные потоки.

- операционная деятельность 10 млрд (+68% г/г).

- инвестиционная деятельность +0,6 млрд (+36% г/г). На капитальные затраты пришлось 0,2 млрд. Полученные проценты 0,87 млрд.

- финансовая деятельность -4 млрд. Компания погасила остатки долгов.

Хэдхантер генерирует отличный свободный денежный поток, который превышает 5 млрд за квартал.

Дивиденды и обратный выкуп.

Компания не могла выплачивать дивиденды из-за Кипрской регистрации. В итоге, как мы видели, на счетах скопилось много кэша.

По заявлениям, до конца 2024 года ожидается выплата специального дивиденда в размере 640-700₽ на акцию. Около 15-16,5% доходности. На эти цели нужно 32-35 млрд ₽, что в 2,8 раз больше ЧП за 20223 год. Также эта сумма превышает всю накопленную кубышку. Но по расчетам компании, эта сумма составит около 90% ожидаемой денежной позиции на конец 2024 года.

В дальнейшем компания ориентирует на выплату дивидендов на уровне 60%-100% от годовой скорректированной ЧП. Для понимания, дивиденд за 1П 2024 мог бы составить 120-205₽ (это 2,8%-5,8% доходности). Т.е. около 9% в год.

Кроме специального дивиденда для поддержания котировок, компания утвердила программу обратного выкупа акций на сумму до ₽10 млрд (до 4,5% всех акций). Продолжительность программы — до 12 месяцев.

Перспективы.

Хэдхантер ставит задачу удваивать бизнес каждые 3 года.

Основной драйвер – это регулярное увеличение тарифов. Но их рост должен быть ограничен, т.к. у компании есть конкуренты, которые могут переманить часть аудитории.

Также компания продолжает плавно наращивать аудиторию. Неплохой потенциал еще есть в регионах и в странах СНГ.

Плюс Хэдхантер дополняет основной сайт и разрабатывает дополнительные приложения. В 2Q 2024 были доработки: запустили возможность звонков рекрутера соискателям в интерфейсе hh.ru, внедрили новый флоу поднятия вакансии, расширили профиль соискателя. Таже экосистему продуктов пополнила «Сетка» – приложение для профессионального нетворкинга на основе больших данных hh.ru и применения технологий искусственного интеллекта.

Ещё недавно Хэдхантер довёл долю до 60% в российском разработчике систем кадрового электронного документооборота (КЭДО) HRlink. Сумма сделки 1-1,5 млрд.

Риски.

- Конкуренция. Сейчас среди конкурентов выделяются: SuperJob, Avito, VK Работа, Работа.ру. Не исключено, что когда-нибудь за это направление возьмется Яндекс, вот тогда будет непросто.

- Возможный спад на рынке труда, который может возникнуть из-за рецессий в экономике или за счет массовой автоматизации предприятий.

- Налоговые риски.

- Правовые и регуляторные риски.

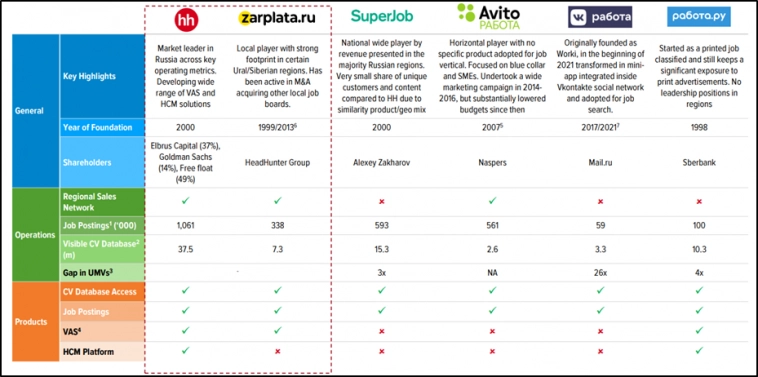

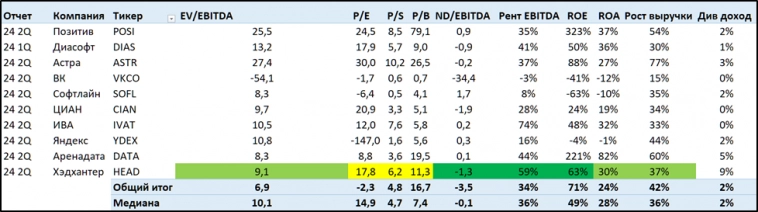

Мультипликаторы.

Компания оценена не дёшево для российского рынка. Но мультипликаторы на минимальных исторических отметках. Показатели рентабельности очень высокие.

- Капитализация = 215 млрд (цена акции = 4240 ₽)

- EV/EBITDA = 9;

- P/E = 17,6; P/E скорр = 12; P/S = 6; P/BV = 11

- Рентабельность по EBITDA = 59%; ROE = 63%; ROA = 30%.

Относительно компаний IT сектора, Хэдхантер выглядит средне.

Выводы.

Хэдхантер — крупнейший в РФ и один из самых больших сайтов по поиску работы и сотрудников в мире. Компания завершила перерегистрацию в РФ.

Операционные результаты растут не очень быстро. Но зато компания регулярно повышает тарифы. Финансовые результаты 1П 2024 очень сильный. Свободный денежный поток высокий.

Хэдхантер скопил солидную кубышку 27 млрд, которую планирует отправить на особый дивиденд, который составит около 15% доходности. Также был объявлен buyback на 10 млрд.

Перспективы – дальнейший рост тарифов и операционных показателей. К рискам можно отнести развивающуюся конкуренцию и возможный спад на рынке труда.

Мультипликаторы недешёвые, но средние в IT секторе. В текущую цену акций заложен рост бизнеса по 30% в год, большого дисконта к справедливой цене нет.

Я пока не покупал акции Хэдхантер. Но в случае появления хорошего дисконта, возможно, добавлю в портфель. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

- 08 октября 2024, 09:06

- 08 октября 2024, 09:55

- 08 октября 2024, 10:40

- 08 октября 2024, 12:04

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс