Избранное трейдера Александр

Итоги недели: +2,32% против падения индекса МосБиржи на -2,04%

- 16 ноября 2025, 21:44

- |

На этой неделе было 8 сделок, из них 4 прибыльные. При этом два стопа пришлись на одну и ту же позицию – я добирал шорт, затем переоткрыл его и в итоге вышел в плюс. Ещё один убыток – шорт Сбера. На тонком рынке перед обедом вынесли по стопу и сразу развернули в мою сторону.

В начале недели брал лонг по Полюсу на пробое уровня 2120 руб. на росте золота. До цели не удержал, из-за роста акций против рынка закрыл частями раньше. Заработал на этом +61 307,19 руб., писал здесь.

Несколько раз шортил акции Татнефти. Первый раз выбило по стопу, где было добавление на ретесте. После того, как в среду нефть упала на 3%, акции Татнефти вернулись под уровень 554-556 и закрепились ниже. Я перезашёл в шорт и заработал на этом +33 861,79 руб. – почти отбил один стоп.

Хорошо отработал ложное прочтение новости толпой в Ренессанс Страховании – подробнее писал об этом. Сделка была очень быстрой, результат +106 521 руб.

Удалось взять лонг в Лукойле от 4836 руб. Видел маржин-коллы, а после таких ситуаций часто бывает технический отскок и вынос шортистов, которые заходят в шорт на самом дне. Как только объёмы снизились, открыл короткий лонг с целью 4900 руб. В итоге бумаги в пятницу вынесли выше 5100 руб. Подробности также писал отдельно.

( Читать дальше )

- комментировать

- 597 | ★1

- Комментарии ( 0 )

Торгуют только Лукойл. Что происходит на рынке 14.11.2025?

- 14 ноября 2025, 17:06

- |

Российский рынок продолжает торговаться в боковике на пониженных объёмах в отсутствии фундаментальных драйверов. Основной объём по-прежнему проходил в акциях Лукойла – 18,2 млрд руб. за основную сессию.

При этом, индекс остался на месте. В этот раз большая часть объёма в Лукойле – это ликвидации позиций. Брокера закрывали участников рынка по маржин-коллам. Как это определить? – смотрите на объём.

Если открыть часовой график Лукойла, вы увидите акции на дне, где прошёл максимальный объём за последние 1,5 месяца. Даже на санкция и всех этих события объём был ниже. При этом, акции уже не идут ниже. Таким образом, если видите после продолжительного снижения котировок на дне рекордные объёмы, а акция дальше не падает, как правило – это маржин-коллы.

Из позитива можно отметить вчерашний рост в индексе RGBI – снижение доходности госбондов в перспективе должно стимулировать переоценку дивидендных акций, но таких почти не осталось. Поэтому Сбер держится лучше других. У больших денег нет альтернативы, куда можно разместить деньги.

( Читать дальше )

Индекс Магов. Октябрь 2024: первый год индексу! Запись 5

- 01 октября 2024, 14:07

- |

Индекс Магов отмечает свою первую годовщину! В этом выпуске помимо итогов за квартал будут итоги за год. В дальнейшем буду подводить общие итоги с начала проекта, но интереснее всего итоги ltm – скользящие итоги за последний год.

Кроме того, я добавил расчет Индекса Магов ТОП. Каждый раз я выделял из списка наиболее популярные бумаги (обычно 8-12 бумаг), оказалось, что они дали выше доходность целого. Покупались бумаги пропорционально долям, но об этом ниже.

Как обычно в начале подведем итоги прошедшего квартала – 3 квартала 2024 г. О выборе Магов в июле 2024 г. в прошлом посте

https://vk.com/@-146891829-indeks-magov-iul-2024-surgutng-ao-i-yandeks-zapis-4

Индекс Магов за квартал дал результат -8,6% против индекса Мосбиржи полной доходности -6,2%.

( Читать дальше )

Разумный инвестор: новая перезагрузка портфеля. Июль 2024 г.

- 02 августа 2024, 18:24

- |

«Акции — штука простая. Все, что вам надо делать, — это покупать акции в крупном бизнесе за цену, меньшую подлинной стоимости этого бизнеса, и при условии, что в нем задействованы менеджеры самой высокой порядочности и таких же способностей. А затем вы владеете указанными акциями вечно». Уоррен Баффетт

На этой неделе я решил перезагрузить свой портфель. Наверное запоздалое, но нужное решение. Заседание ЦБ 26 июля 2024 г. стало поворотной точкой, повышение до 18% было ожидаемо, но вот сроки снижения были сдвинуты фактически на год:

«Банк России повысил ключевую ставку на 200 б. п. до 18,00%, сигнал остался жестким. Регулятор также заметно пересмотрел вверх собственный прогноз по ставке на будущие годы: на 4 п. п. до 14–16% на 2025 г. и на 4 п. п. до 10–11% на 2026 г. Из прогноза ЦБ на текущий год следует, что ставка на конец года может оказаться в диапазоне 18–20%».

Получается, то, что я ждал в 2025 году, можно смело сдвинуть на 2026 год. И это, кстати, уже второй раз происходит. Снижение ставки ЦБ и серия IPO моей главной инвестиции АФК Система будут в 2025-2026 гг.

( Читать дальше )

Среднегодовая доходность индекса Мосбиржи и среднегодовые дивиденды за 7 лет и за 20 лет. Инфляция.

- 08 марта 2024, 19:17

- |

Среднегодовые доходности

индекса Мосбиржи и дивиденды за 7 лет и за 20 лет.

Пост со статистикой за 7 лет, судя по количеству лайков, был интересен.

Напоминаю, за 7 лет

Индекс полной доходности Мосбиржи MCFTR

среднегодовая доходность 14,6%

(возвожу в степень 1/7, получаю среднегодовую доходность).

Индекс Мосбиржи (т.е. без дивидендов).

Рост в 1,6 раза, в среднем, рост 7,1% в год.

Среднегодовая дивидендная доходность индекса Мосбиржи = 7,5 ( = 14,6% — 7,1% ).

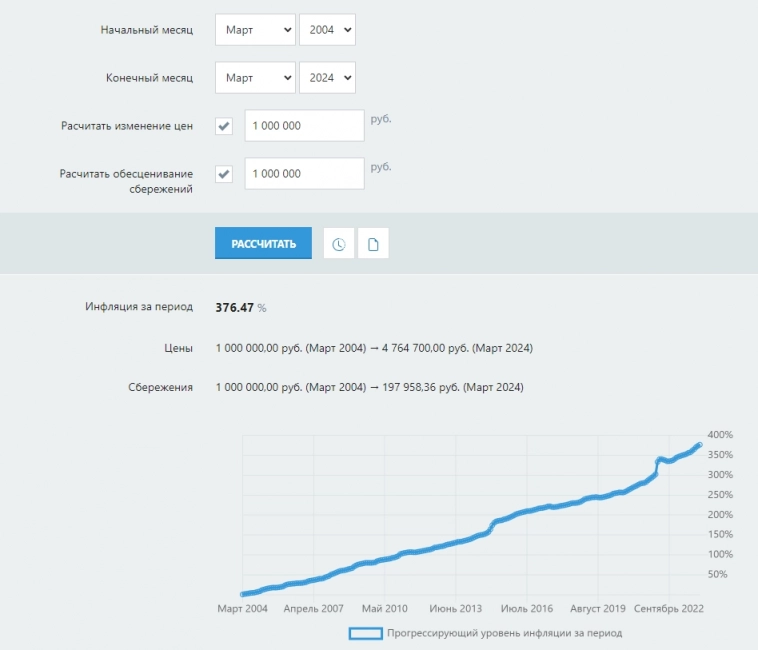

Посчитал доходность за 20 лет (с 7 марта 2004 по 7 марта 2024).

Среднегодовой рост индекса Мосбиржи 8,88%

Среднегодовой рост индекса полной доходности Мосбиржи = 13,50%, т.е. дивиденды 4,62%

Теперь про инфляцию.

Калькулятор инфляции.

8,12% в среднем в год,

за 20 лет 376,47%

Думаю,

это — официальная инфляция

:)

- комментировать

- 14.3К |

- Комментарии ( 30 )

Отбор акций путем ранжирования мультипликаторов

- 29 августа 2021, 19:13

- |

Про отбор акций в портфель написано немало книг и статей. Хочу поделиться своим методом отбора акций и их включения в Портфель.

Я делаю это очень просто. Перед тем, как приступить к анализу мультипликаторов, определяю наиболее интересный сектор с положительным математическим ожиданием на горизонте 6-9 мес. (как я анализирую сектор см. тут: https://smart-lab.ru/blog/704073.php ).

Далее экспортирую мультипликаторы по нужным мне тикерам из Finviz в Google таблицы (как я экспортирую см. тут: https://smart-lab.ru/blog/717974.php ), а там уже ранжирую их по значениям. В моем случае анализируются 16 коэффициентов с назначением им баллов, на основании которых определяются 1-е, 2-е, 3-е места и т.д.

Что значит ранжировать по мультипликаторам?

Скажем, анализируются 10 компаний на основе ROE. У той, что ROE самый большой, имеет 10 баллов (хорошо), с чуть меньшим — 9 баллов и так по убыванию.

( Читать дальше )

Импортируем данные с Finviz.com в Google таблицы

- 22 августа 2021, 15:48

- |

Всем известно, что перед тем как купить те или иные акции, нужно сделать анализ в виде «домашней работы»(это касается среднесрочных и долгосрочных инвесторов). Лично мне в этом нелегком деле помогают скринеры. Как правило finviz.com, stockrow.com и на финишной стадии — платный сервис finbox.com.

Сайты finviz.com и stockrow.com предусматривают платные и бесплатные сервисы. В бесплатном использовании эти сайты хоть и дают некий набор фильтров, но глядя на эти цифры в табличках, складывается такое чувство, что «Смотреть можно, а трогать нельзя». А поскольку это касается моих денег и денег людей, которые мне доверяют, принимать торговое решение, не пощупав эти цифры самому, считаю большой ошибкой в анализе.

Раньше я был верен только Excel, но с недавних пор стал понимать, что хорошей альтернативой являются Google таблицы. Вообще все сервисы Google отлично работают с веб-данными.

В этом посте я расскажу, как можно импортировать данные с сайта finviz.com в Google таблицы.

( Читать дальше )

Миф про «Sell in May and Go Away». Часть II (Стратегия: «Лето 20-21»)

- 20 июня 2021, 17:28

- |

Сегодня многие пишут про инфляционные риски и сворачивание программы стимулирующих мер ФРС. Отмечают, что ФРС повысят ставку раньше прогнозов и это все поддержит укрепление доллара США, которое приведет к росту доходности длинных облигаций. Можно бесконечно перечислять риски. На рынке всегда найдутся законные опасения, но это не повод сидеть и ждать лучшего времени для инвестирования.

Даже во время локдауна в прошлом году, когда экономики всех стран мира были вынуждены срывать «стоп-кран», финансовые рынки показали, что и в таких исключительных ситуациях найдутся компании бенефициары, которые могут показать рост прибыли в 5, 10, а то и в 20 раз (самый яркий пример компания Zoom (ZM)).

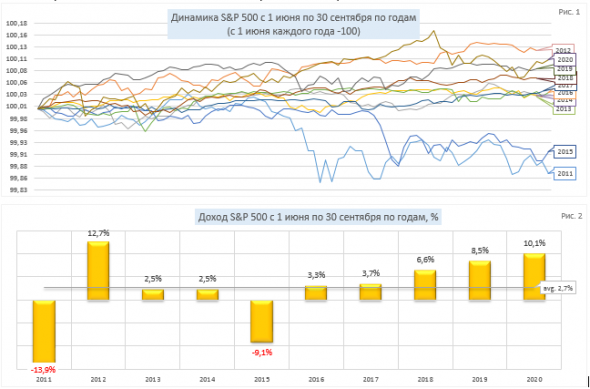

В прошлом посте я писал про миф, что «Продавать в мае и уходить с рынка» — не самая лучшая инвестиционная философия. Но самое интересное — это то, что статистически, на протяжении последних 10 лет, картина доходов с 1 июня по 30 сентября выглядит яркой и позитивной.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал