Блог им. trade_execution

Миф про «Sell in May and Go Away». Часть II (Стратегия: «Лето 20-21»)

- 20 июня 2021, 17:28

- |

Сегодня многие пишут про инфляционные риски и сворачивание программы стимулирующих мер ФРС. Отмечают, что ФРС повысят ставку раньше прогнозов и это все поддержит укрепление доллара США, которое приведет к росту доходности длинных облигаций. Можно бесконечно перечислять риски. На рынке всегда найдутся законные опасения, но это не повод сидеть и ждать лучшего времени для инвестирования.

Даже во время локдауна в прошлом году, когда экономики всех стран мира были вынуждены срывать «стоп-кран», финансовые рынки показали, что и в таких исключительных ситуациях найдутся компании бенефициары, которые могут показать рост прибыли в 5, 10, а то и в 20 раз (самый яркий пример компания Zoom (ZM)).

В прошлом посте я писал про миф, что «Продавать в мае и уходить с рынка» — не самая лучшая инвестиционная философия. Но самое интересное — это то, что статистически, на протяжении последних 10 лет, картина доходов с 1 июня по 30 сентября выглядит яркой и позитивной.

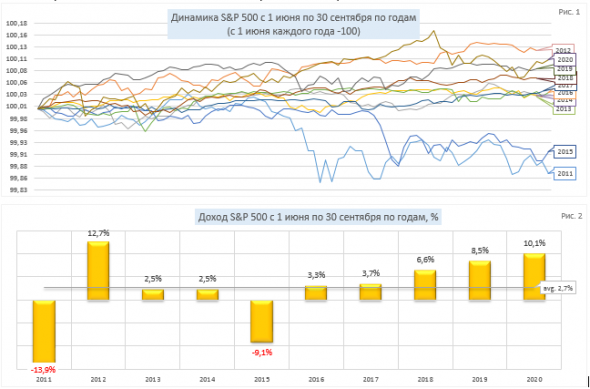

На Рис. 1 и Рис. 2 показаны динамика и процентный доход индекса S&P 500 (SPX ) с 1 июня по 30 сентября за последние 10 лет. Как видно, всего 2 года из 10 лет индекс показал отрицательный доход (2011г. и 2015г.). На этом основании можно сделать несложный расчет ожидаемой прибыли на это год. Рынок падает в среднем на 11,5% в 20% случаев (риск) и растет на 6,2% в 80% случаев (доход).

Расчет прост: (0,2 * — 11,5%) + (0,8 * 6,2%) = 2,7%. Положительное значение здесь говорит, что ожидаемый доход в период с 1 июня по 30 сентября, в среднем, составляет 2,7%(8,1% годовых). Это включает в себя отрицательные доходы и вероятность их возникновения. Прежде чем статистики набросятся на меня с вилами и факелами, я понимаю, что размер выборки может быть не самым большим. В другие года на рынке действительно бывало много спадов и бычьих гонок. Я мог бы увеличить размер выборки, но какому рынку вы доверите больше, 1980 или 2010 году? Я думаю, что все изменения и то, как мы торгуем и инвестируем последние десять лет, больше укажут на то, что нас ждет в этом году, чем древняя история.

Тактика: Выбираем наиболее привлекательные сектора

Если исходить из вышеперечисленных расчетов, можно ограничиться покупкой индекса S&P 500 (например, через ETF или фьючерс) и на этом поставить точку. Но инвестирование по определению является рискованным и ненадежным занятием. А значит, будь я вашим портфелем и отвечая на вопрос:

«Сколько денег Вам нужно для полного счастья?», я бы ответил словами главного героя из фильма «Все деньги мира»: «Больше чем сейчас!».

Итак, выявленная положительная тенденция дает нам только основу для очередного толчка в сторону выбора из представленных 21-го секторов SPGLOBAL с таким же положительным математическим ожиданием, как у индекса S&P 500 на тех же временных участках.

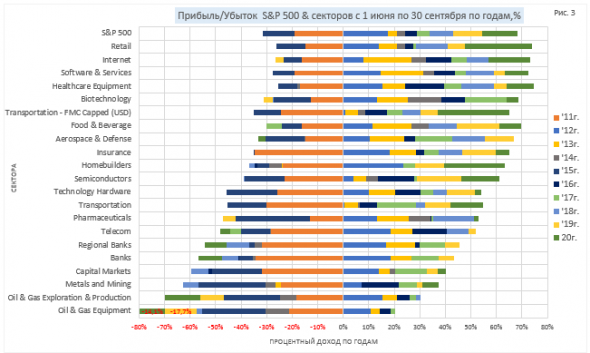

На Рис. 3 и Рис. 4 показан средний процентный доход индекса S&P 500 и секторов с 1 июня по 30 сентября за последние 10 лет. Если бы вы формировали на лето стратегию своего портфеля из акций сектора Oil & Gas Equipment сегодня, вы бы получили в среднем минус 8,4%.

Я предлагаю ставить на альфа сектора в летнее время. Главное — правильно разглядеть возможные риски. Ведь могло быть и так, что все 9 лет сектор показывает убытки, а потом за один год перекрывает весь отрицательный доход, и в среднем мы видим положительный эффект.

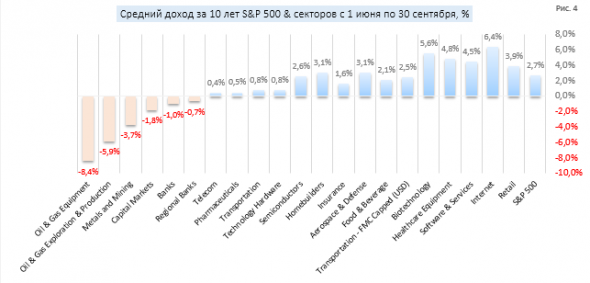

Расчет ожидаемого дохода и возможного риска сектора я предлагаю сделать, как и в вышеприведенном примере, но с небольшим отличием. Для этого берем средний доход только прибыльных лет (Avg+), а для расчета риска берем максимальный убыток сектора за все предыдущие года (Max_loss). И самое главное, не забываем про статистическую вероятность возникновения убыточных (Р(-)) и прибыльных(Р(+)) лет.

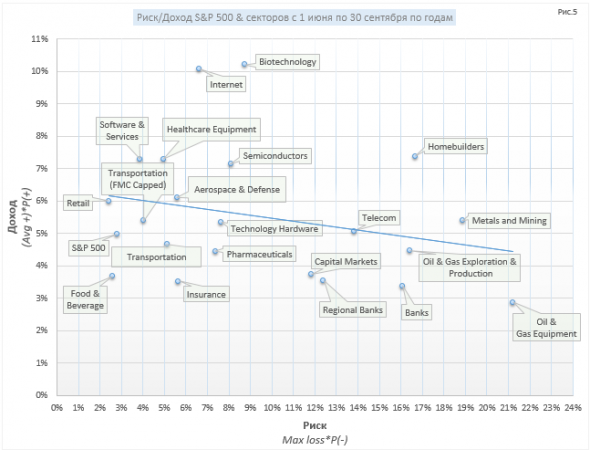

Обратите внимание на точечную диаграмму (Рис. 5). Отношение риска и дохода S&P 500 & секторов с 1 июня по 30 сентября по годам стало намного нагляднее. Тут стоит подчеркнуть все точки верхней левой стороны диаграммы.

Самые ярко выраженные из них:

- Internet

- Biotechnology

- Software & Services

- Healthcare Equipment

- Transportation — FMC Capped (USD)

- Retail

- Aerospace & Defense

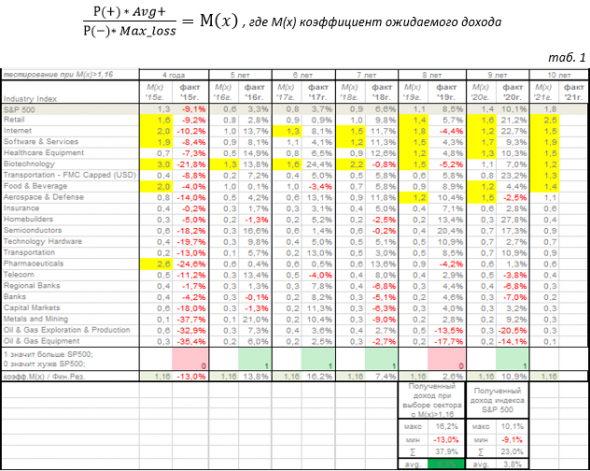

На этом я не остановился и решил проверить гипотезу на истории, кумулятивно, начиная с 2015 г. Сперва за 4 года, потом за 5 лет и так далее. А чтобы легче было сопоставлять риск с доходом, я ввел коэффициент ожидаемого дохода М(x). Чем он больше, тем ожидаемый доход выше.

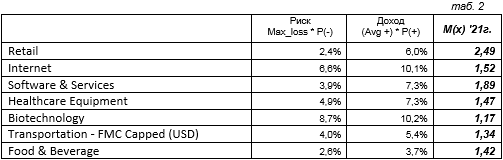

Если рассмотреть внимательно таб. 1, стратегия портфеля «Лето 20-21» можно назвать готовой и подтвержденной цифрами.

При коэффициенте ожидаемого дохода М(x) >1,16, с 1 июня по 30 сентября за последние 6 лет, выбранные сектора (желтого цвета) увеличили бы в среднем ваш портфель на 6,3% в год, а в сумме это было бы 37,9%, когда индекс S&P 500 заработал бы для вас за тот же период всего 23% (в среднем это 3,8%).

Из этого следует, что самые перспективные сектора в этом году, указанные в таб. 2, принесут вашему портфелю наибольший доход, чем другие.

На мой взгляд — это лучший прогноз прибыли, который я бы предложил!

Больше информации и графиков в моем Телеграм-канале: @trade_execution

- 21 июня 2021, 01:37

- 21 июня 2021, 09:52

- 21 июня 2021, 10:25

- 14 сентября 2021, 19:48

теги блога Trade execution ↝

- AAP

- Adtalem Global Education

- Advance Auto Parts

- Amazon

- AMZN

- ATGE

- booz allen hamilton

- CAPM

- Check Point Software Technologies

- ebay

- Financial

- finviz

- finviz.com

- gamestop

- gazp

- GILD

- GILEAD SCIENCES

- Google finance

- LKOH

- market data

- marketwatch

- NBIX

- NLSN

- NVTK

- p/e

- PHM

- PulteGroup

- REGN

- Robinhood

- ROSN

- S&P500

- SJM

- sp500 анализ

- SPY анализ рынка американский рынок

- Thor Industries

- traiding

- Vertex

- Virtu Financial

- VRTX

- акции

- акции США

- американские акции

- анализ

- Анализ S&P_500

- анализ акции

- анализ акций

- анализ графиков

- аналитик

- Аналитик предполагает

- аналитика

- анлитика

- Бета коэффициент

- Билл Гейтс

- доходность

- доходность акции

- знания

- идеи

- инвест идеи. инвестиции

- инвестидея

- инвестирование в акции

- инвестиции

- инвестиции в акции

- инвестор

- итоги

- итоги месяца

- ключевая процентная ставка

- ключевая ставка цб

- Книги

- Книги по трейдингу

- маркет-мейкинг

- мультипликаторы

- мысли вслух

- Облигации

- офз

- пандемия

- полезные ссылки

- понимание рынка

- портфель

- портфель акций

- портфель инвестора

- прикол

- Прикрытый Интрадей

- размер позиции

- риск

- Самообразование

- скачать бесплатно

- скринер

- справедливая стоимость

- справедливая цена

- строительство домов

- торг сигнал

- торговые сигналы

- точка входа

- трейдинг

- трйдинг

- Финансовая отчетность

- финвиз

- фундаментал в торговле

- фундаменталка

- фундаментальный анализ