Блог им. OlegDubinskiy

Среднегодовая доходность индекса Мосбиржи и среднегодовые дивиденды за 7 лет и за 20 лет. Инфляция.

- 08 марта 2024, 19:17

- |

Среднегодовые доходности

индекса Мосбиржи и дивиденды за 7 лет и за 20 лет.

Пост со статистикой за 7 лет, судя по количеству лайков, был интересен.

Напоминаю, за 7 лет

Индекс полной доходности Мосбиржи MCFTR

среднегодовая доходность 14,6%

(возвожу в степень 1/7, получаю среднегодовую доходность).

Индекс Мосбиржи (т.е. без дивидендов).

Рост в 1,6 раза, в среднем, рост 7,1% в год.

Среднегодовая дивидендная доходность индекса Мосбиржи = 7,5 ( = 14,6% — 7,1% ).

Посчитал доходность за 20 лет (с 7 марта 2004 по 7 марта 2024).

Среднегодовой рост индекса Мосбиржи 8,88%

Среднегодовой рост индекса полной доходности Мосбиржи = 13,50%, т.е. дивиденды 4,62%

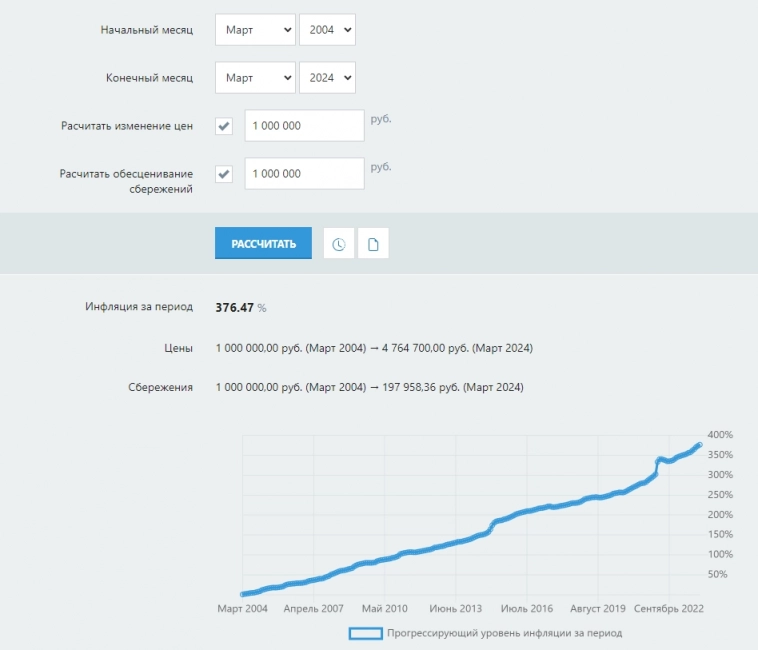

Теперь про инфляцию.

Калькулятор инфляции.

8,12% в среднем в год,

за 20 лет 376,47%

Думаю,

это — официальная инфляция

:)

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- eurrub

- EURUSD

- IMOEX

- NASDAQ

- rgbi

- S&P500

- Si

- акции

- банки

- брокеры

- БСП

- бюджет

- бюджет РФ 2025

- валюта

- вклады

- Владимир Путин

- ВТБ

- Газпром

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- евро

- золото

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- мирные переговоры

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- наличка

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- отчеты МСФО

- офз

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- пошлины США

- прогноз по акциям

- Роснефть

- РТС

- рубль

- рынки

- рынок

- санкции

- санкции США

- Сбер

- сбербанк

- СВО

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- торговые войны

- Трамп

- трейдинг

- тренд

- узкая денежная база

- Украина

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- экономика США

- юань

да.

Инфляция — это основная причина такой доходности.

Потому что вы финалом взяли текущую точку индекса. А она сильно ниже своего среднего. Средняя цена русфонды — 7 годовых прибылей. Это аж на 40% выше, чем текущий Р/Е=5.

Сейчас переоценке к среднему мешает лишь ВРЕМЕННО задранная ставка. Которая доселе ещё и никогда не была аж более чем вдвое выше инфляции.

4,62% или 4,24% (1,1350 / 1,0888)?

axdrv,

4,62% = 13,5% — 8,88%

Если купить за рубль, а продать за два,

то можно на эти заработанные 2% нормально жить.

:)

4,62% = 13,5% — 8,88%

Если купить за рубль, а продать за два,

то можно на эти заработанные 2% нормально жить.

:)

Да.

Но личная инфляция выше официальной.

да

Олег Дубинский,

да. Причем ощутимо. В расчёт официальной инфляции, например заложено, что смартфоном Вы будете пользоваться 10 лет. рост его цена раскидывается по 10 годам

Вот и смотришь на людей которые в 19 не акции покупали а квартиру+ машину. Которые получили рост активов повыше чем на фонде. Причем без нервяков из за волотильности.

Американцы, кстати, это отлично знают.

если не продавать, то и без налога

(налоговый вычет ЛДВ).

на сайте Мосбиржи есть история по индексам.

Обработка — это просто арифметика.

Dr. Кризис,

да.

Если в портфеле нет Газпрома (вес в индексе Мосбиржи 11,5%), Вы лучше индекса.

Вес ВТБ в индексе Мосбирже 1%.

Слабо влияет.

получается, ставка по вкладам примерно равна ОФИЦИАЛЬНОЙ инфляции

Виктор Мохин, с одной стороны- да. С другой -индекс нас довольно смещённый в сторону коммодис. И с высокой долей сбер+ лукойл+ газпром.

По индексам в целом, ситуация такая- nasdaq или snp приводят в пример. Но это выбор постфактум. Доходность индексов с 2000 по 2023 год

FTSE 100 (англия) -1.87,rts -1.75% (девальвация- бессердечная ты сука), sse китай- 5.41. У насдака рекордные 16, но у доуджонаса уже 9

У ребят которые считали выход на див пенсию по рос данным видел ту же цифру, что и на западе- можно 4% изымать. Цифры выше -уже как повезёт.

С накоплением будет доходность колебаться сильно, для тех кто вложился на дне или тех кто вложился на хаях. Особенно показательно это с индексом rts на пике до кризиса 2008 и на дне кризиса.

Лариса Морозова, как рассказывала вошла на дне. И потом много лет рассказывает как хорошо жить на дивиденды. Но, подозреваю, что она скорее исключения. И приток акционеров скорее приходится на периоды перед кризисом- 2021 год помню из каждого утюга вещали, как классно вкладываться. А брокеры говорили о потенциале роста в 2022 в 50 % (Цифра из стратегии ВТБ)