Избранное трейдера Валентин Погорелый

ЛУКОЙЛ отчитался за 2023 год: СНИЖАЕМ РЕЙТИНГ с 4 до 3 - лучшее уже позади, а впереди ремонт НПЗ и премирование менеджмента?

- 12 марта 2024, 19:55

- |

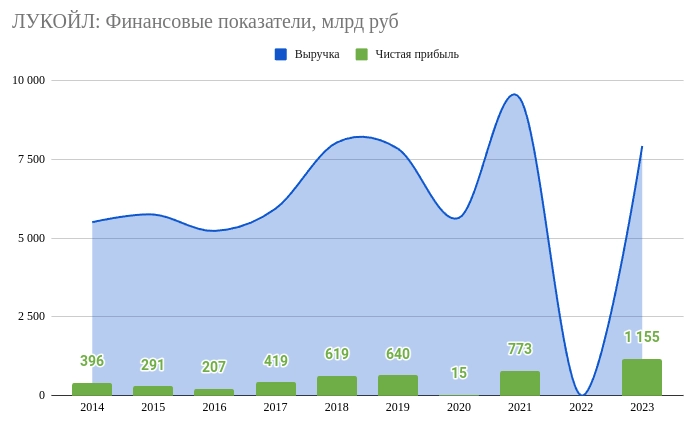

ЛУКОЙЛ вторым после Роснефти отчитался по МСФО за 2023 год. Вышло всё ожидаемо неплохо, тем более второе полугодие (особенно 3-й квартал) 2023 года для нефтянки было лучшим в истории.

Результаты 2022 года ЛУКОЙЛ так и не раскрыл, поэтому пока оставляем прочерк. Чистая прибыль 2023 года к 2021 году выросла на 50%, сопоставимо с результатам Роснефти

Операционная прибыль выросла так же на 50%

( Читать дальше )

- комментировать

- 7.2К | ★4

- Комментарии ( 13 )

Будет ли пенсия у родившихся в восьмидесятых?

- 14 февраля 2024, 17:02

- |

Сразу прошу прощения за огромное полотно текста и расчетов. Но тема сложная и важная, так что по-другому никак. Для ленивых я специально сделал выжимку в самом конце поста, уместив весь смысл в 6 предложений.

1). Текущее положение дел

За основу для данной публикации взяты цифры по состоянию на 01.01.2023. Все ссылки есть в конце поста, здесь и далее использованы официальные источники. Конечно, данные годовалой давности могут показаться устаревшими, но статистика за полный 2023 год выйдет ближе к лету 2024, а важные для нас метрики не меняются очень быстро. Можно предположить, что актуальные данные не будут отличаться более чем на 1-1,5%.Взносы в Социальный фонд России

Если говорить о стандартном тарифе, то взносы в СФР сегодня составляют 30% от дохода работника. Совсем недавно фонды пенсионного и социального страхования объединили, но ставка (ранее разделявшаяся на три составляющие: пенсия, соцстрах, медстрах) не изменилась. Такая базовая ставка действует для доходов, составляющих в сумме 1,917 млн рублей в год на каждого работника. Со всего, что выше взносы взимаются по пониженной ставке — 15,1%.

( Читать дальше )

🙈 Стоит ли участвовать в IPO Кристалла? Ни за что!

- 13 февраля 2024, 14:49

- |

Добрый день, друзья!

В конце февраля российских инвесторов осчастливит своим появлением на фондовом рынке очередной эмитент, решивший собрать денег через процедуру IPO, – Алкогольная группа Кристалл.

👉 На днях были опубликованы ценовые параметры этого первичного размещения. Исходя из средней величины ценовых параметров размещения, менеджмент Кристалла оценил компанию в 8 000 млн. руб.

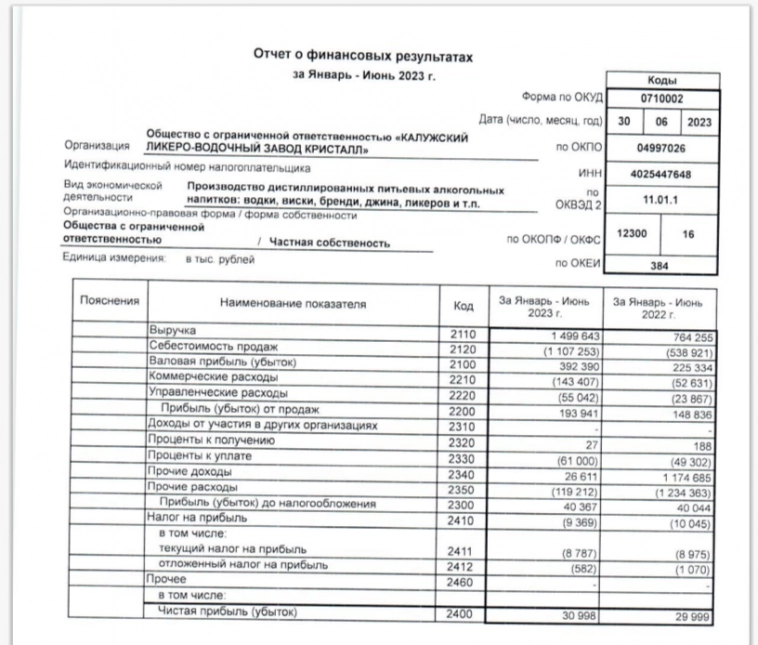

Для оценки привлекательности IPO я попытался произвести расчет основных мультипликаторов компании. Каково же было моё удивление, когда на сайте эмитента я обнаружил лишь криво отсканированную отчетность по РСБУ.

Эмитент даже не счёл необходимым составить свою консолидированную отчетность по МСФО! Друзья, это – дно IPO!

Если даже предположить, что отчетность по РСБУ отражает действительные финансовые показатели компании, то ситуация становится ещё хуже.

Учитывая, что чистая прибыль компании за 2023 г. оценивается менеджментом в 119 млн. руб., получаем, что мультипликатор P/E составляет 67х (!!!).

( Читать дальше )

Нефтегазовая сверка часов с экспертом из Института Энергетики и Финансов

- 08 февраля 2024, 20:03

- |

Вчера удалось пообщаться с экспертом из мира рынка нефти и газа — Сергеем Кондратьевым, главным директором по экономическому направлению Института Энергетики и Финансов (одни из самых крутых аналитиков на российском рынке на мой взгляд, так сказать русский Argus)

Видео открыто для всех, таймкоды есть внутри (хотя 2 часа это много и смотреть будут явно не все):

https://youtube.com/live/01TTmtPIiPk

В процессе подготовки к интервью изучил много данных (презентацию делал сам) + захотелось написать пост об основных тезисах и наблюдениях, которые у меня возникли после общения с Сергеем. Так же часть интересных слайдов (от ИЭФ) не вошла в презентацию, поэтому это уникальный контент и в чем-то свое мнение по отношению к компаниям я поменял (надо менять финансовые модели?):

👉 Добыча нефти в России в ближайшее время ждет стагнация (530-540 млн тонн), в основном из-за ограничений ОПЕК+, технологических сложностей с наращиванием добычи сейчас нет, спрос на мировом рынке тоже присутствует. В 2027 году по мнению Сергея опять вернемся к 560 млн тоннам в тч за счет ввода Восток Ойла

( Читать дальше )

Северсталь рекомендовала щедрые дивиденды, пора покупать её акции?

- 03 февраля 2024, 15:00

- |

Давайте сравним это с нашими прогнозами и посмотрим как могут повлиять на оценку компании.

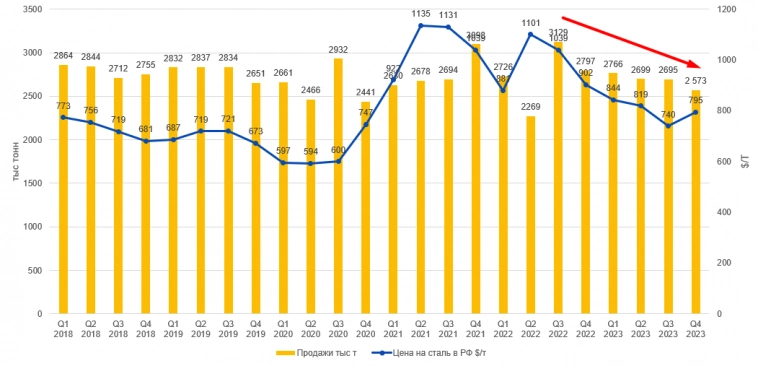

Для начала предлагаю посмотреть на операционные результаты👉

В 4 кв. мы видим снижение продаж металлопродукции до 2573 тыс. тонн. В целом продажи металлопродукции снижаются уже 5-й квартал подряд, после пика достигнутого в 3 кв. 2022 года. Схожую динамику показывают цена на сталь в РФ $/T. В отличии от продаж, цены на сталь немного подросли в 4 кв. 2023 года.

Теперь предлагаю сравнить итоговые результаты с нашим прогнозом.

Прогноз мы делали в $, поэтому нам надо конвертировать результаты по среднему курсу за 2023 год (86,3 рубля)👉

( Читать дальше )

Северсталь (CHMF). Отчёт за 2023 год. Дивиденды. Перспективы.

- 03 февраля 2024, 09:20

- |

Приветствую на канале, посвященном инвестициям! 02.02.24 вышел отчёт за 2023 г. компании Северсталь (CHMF). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

«Северсталь» — одна из самых эффективных горно-металлургических компаний в мире. На долю группы приходится более 15% объема выпуска стали в стране. Входит в ТОП 5 по этому показателю.

Основные активы компании находятся в России. Стратегия Северстали заключается в повышении финансовой эффективности, создании максимальной добавленной стоимости и увеличении вознаграждения акционеров.

Северсталь — вертикально интегрированная компания, что позволяет иметь высокую самообеспеченность в ресурсах: 130% в железорудном сырье, 77% в электроэнергии, 76% в ломе. Это позволяет иметь самую низкую себестоимость производства в России и одну из самых низких в мире. Правда, в 2022 году компания продала крупнейшее угольное предприятие «Воркутауголь», благодаря которому была высокая самообеспеченность углём. Но Северсталь остаётся его ключевым потребителем, заключив долгосрочный контракт.

( Читать дальше )

Как открыть брокерский счёт в Казахстане удаленно?

- 25 января 2024, 11:50

- |

Брокера я решил выбрать самого надежного из доступных — Halyk finance 100%-я «дочка» крупнейшего казахстанского банка АО «Народный Банк Казахстана». Кредитный рейтинг Halyk finance «BВB-» от Fitch Ratings, подтвержден 03.04.2023.

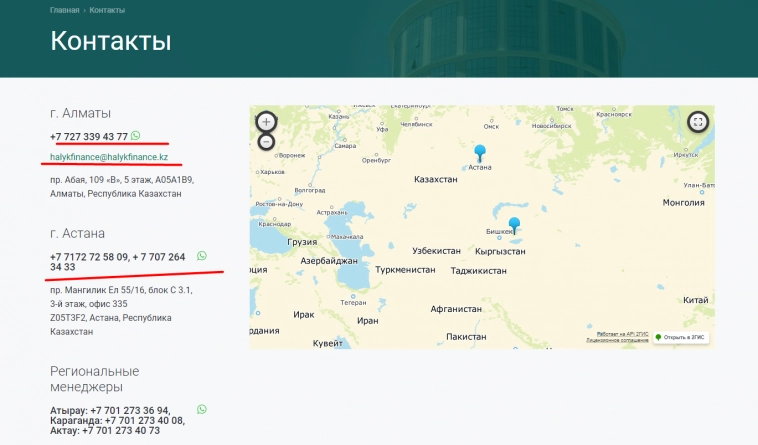

Как связаться с брокером

Для начала вам нужно зайти на страничку брокера в интернете и пройти в раздел контакты

https://halykfinance.kz/kontakty/?lang=ru

там вы без проблем найдете адрес электронной почты и whatsapp

Дальше вам нужно написать им, что вы гражданин РФ и хотите открыть брокерский счёт.

Список документов

Они вышлют вам 2 формы. Формы надо заполнить, отсканировать и отправить им для проверки.

Далее необходимо сделать 1 нотариально заверенную копию основной страницы загранпаспорта, 1 нотариально заверенную копию основной страницы паспорта РФ, 1 н/з копию регистрации в паспорте.

( Читать дальше )

Газпром: сбудутся ли мечты акционеров без экспорта газа в Европу и вырастут ли акции через 5 лет?

- 24 января 2024, 14:40

- |

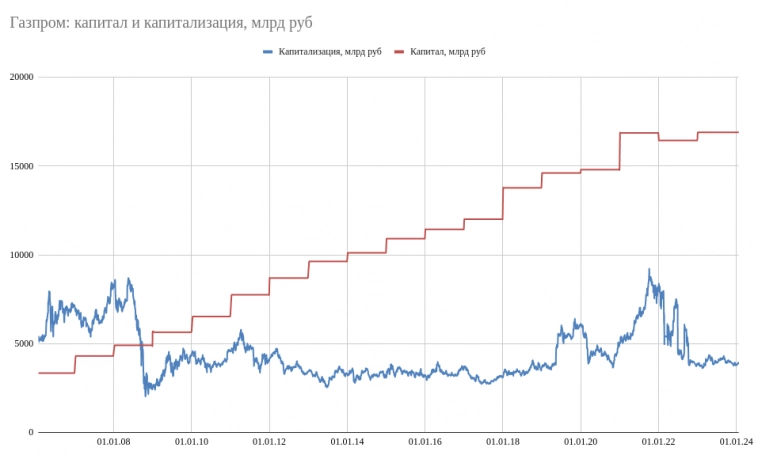

Газпром — одна из крупнейших энергетических компаний в мире по запасам и активам, но одна из худших по соотношению активам к капитализации.

Акции на бирже приносят только убытки долгосрочным инвесторам в данный актив (с учетом инфляции и девальвации рубля), при этом капитал компании растет (но капитал закопан в землю в виде труб и стадионов — прибыли не приносит, соответственно и капитализации тоже)

График капитализации и капитала

Полтора года назад подбирался к анализу Газпрома и написал два поста: Газпром: будущее от текущих https://smart-lab.ru/company/mozgovik/blog/816502.php и Газпром: будущее от текущих, обновление расчетов по модели в Сентябре 2022 года https://smart-lab.ru/company/mozgovik/blog/835371.php

Тогда решил не тратить время на погибающего монстра под напором санкций, в целом это было правильное решение — акции только и падали или топтались на дне. Но теперь прошло время, Сила Сибири набирает ход, пора взглянуть на перспективы акций свежим взглядом.

Разберем Газпром “с нуля” в текущих условиях снова. Что такое Газпром? Это не только газовый бизнес, хотя он и является основой:

( Читать дальше )

Денежная масса выросла по итогам года до рекордных 98,5 трлн рублей (+19,5%)

- 14 января 2024, 20:47

- |

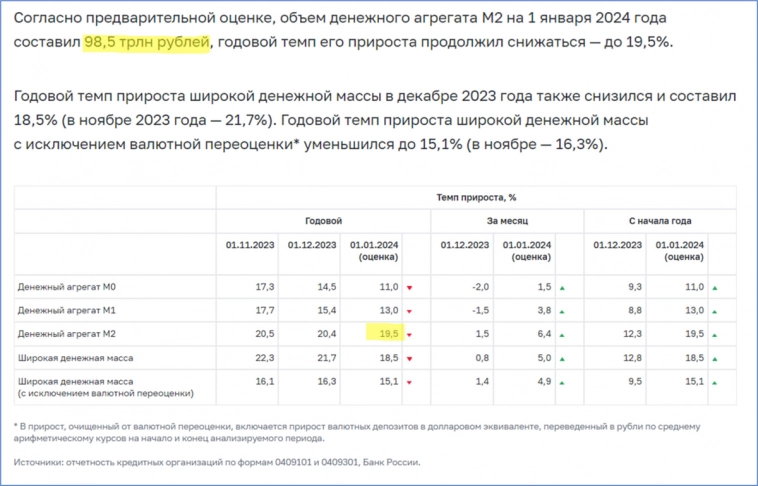

Об историческом рекорде по денежной массе и об оценках ВВП 2023 года.

Номинальная денежная масса

По предварительной оценке ЦБ, денежная масса в России за год (на 1.01.2024 года) выросла до 98,5 трлн рублей.

Это исторический рекорд и лишь немного не дотягивает до 100 трлн рублей.

( Читать дальше )

За гранью консенсуса: Анти-брокерская инвестиционная стратегия Mozgovikа на 2024 год

- 10 января 2024, 19:02

- |

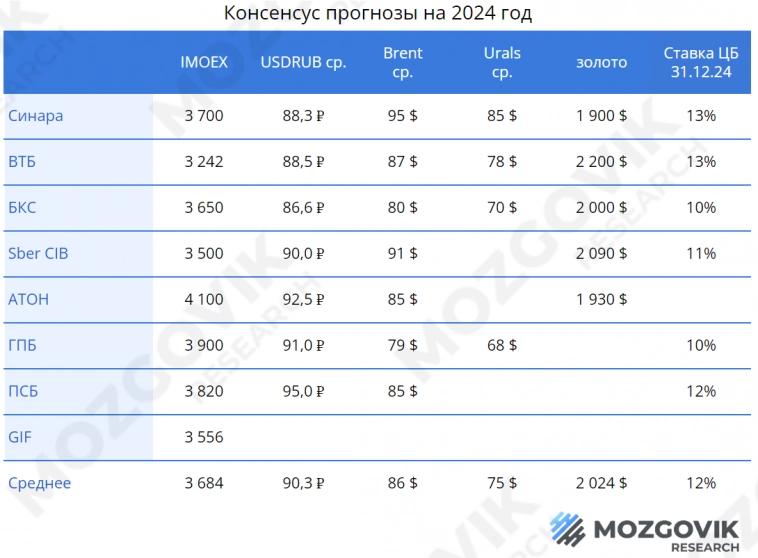

Как работают аналитики? Смотрят в зеркало заднего вида и глядя назад, пытаются проложить маршрут на километры вперед. Так делают все. При этом местность, где мы прокладываем дорогу, неизведанна, а самые большие прибыли находятся за углом, заглянуть куда обычно большинству аналитиков никак не под силу.

Глядя в зеркало заднего вида, почти все подряд аналитики второй год подряд кладут в портфели Сбербанк и Лукойл. (Так получилось, что и наша команда тут не оригинальна).

“Маршрут заднего вида 2024” в глазах рынка выглядит следующим образом:

👉рост индекса Мосбиржи 20%

👉курс доллара 90 рублей

👉нефть $85 за баррель

👉ставка ЦБ 12% к концу года

В этой стратегии мы хотели бы в большей степени подсветить неочевидные сценарии и неочевидные идеи, которые находятся за углом, вне поля зрения аналитиков. Примером таких идей в 2023 году были Сургут-п (в мае), Магнит (с мая по октябрь), Совкомфлот (весь год), которые так или иначе были подсвечены в нашей аналитике раньше других.

***

Оглавление:

***

💡Для понимания: конец/начало года — это не повод что-то купить, потом через 12 месяцев продать и думать снова что купить. Инвестиционный и аналитический процесс является не дискретным, а непрерывным. В течение года будет выходить новая информация, которая будет менять наш взгляд на акции. Будут меняться и сами цены на акции, которые будут менять наш взгляд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал