Избранное трейдера Mike Dewar

Несколько простых правил по установке стоп-лоссов

- 26 января 2019, 17:18

- |

Несколько простых правил по установке стоп-лоссов

В данной статье я не собираюсь спорить о необходимости установки защитных приказов (стоп-лоссов) при совершении каждой сделки. Каждый волен распоряжаться своими деньгами по собственному усмотрению, и если вы считаете, что можете обходиться без стоп-лоссов, это ваше право. Что касается меня, то уже много лет все мои сделки обязательно сопровождаются стоп-лосом. Я твердо уверен в том, что мы всегда должны ограничивать свои потери и всегда должны понимать, какой максимальной суммой мы рискуем в каждой сделке. В данной статье я приведу несколько простых полезных правил, для тех, кто, как и я, всегда ограничивает свои потенциальные убытки.

Правило 1.

Старайтесь избегать защитных приказов, установленных в процентном отношении к цене покупки. Дело в том, что разные бумаги имеют различный разброс цен в течение дня, т.е. среднедневная волатильность (разность между максимальным и минимальным значением цены в течение дня) по разным бумагам может сильно отличаться. Следовательно, и подход к каждой бумаге должен быть индивидуальным, а не одним для всех. Некоторые акции, например Мечел, торгуются достаточно активно, и разность между ее максимальным и минимальным значением в течение дня может составлять 3-4% и более. Другие же бумаги более “спокойные”. В качестве примера “спокойной” акции можно привести Лукойл, разброс цен у которого внутри дня часто составляет всего 2%. Соответственно установка стоп-лосса на уровне 2% от цены покупки для акций Мечела может привести к частому срабатыванию и, как следствие, потере денег. Так что устанавливайте защитные приказы не в процентном отношении к цене покупки, а в процентном отношении к средней волатильности по бумаге за определенный период (я, например, использую среднюю волатильность за последние 10 торговых дней).

( Читать дальше )

- комментировать

- 9К | ★99

- Комментарии ( 29 )

Список полезных сайтов для инвестора и аналитика

- 22 января 2019, 10:00

- |

http://www.rusbonds.ru/ — удобный поиск облигаций

( Читать дальше )

- комментировать

- 15.8К |

- Комментарии ( 28 )

Достучаться до небес

- 20 января 2019, 13:22

- |

Добрый день, уважаемые читатели.

Российский рынок настолько тормоз, что предновогоднее ралли у него идет в январе. 18 января мы закрылись достаточно сильно, а на вечерней сессии фьючерс и вовсе пробил значение 2500. Писать на росте всегда сложнее, чем на падении, но все же обсудим ряд событий прошедшей недели.

Текст не является индивидуальной инвестиционой рекомендацией и не может выступать как побуждение к покупке/продаже финансовых инструментов. Воспринимать позицию автора необходимо критически, т.к. она, как и многое в нашем бренном мире, может быть лишь оптической иллюзией.

Конечно, сейчас не время для покупок. Рынок должен выдохнуть после безоткатного движения. Я понемногу подрезаю позиции, взятые на локальных низах, за неделю высвободилось примерно 10% от счета (с учетом ранее взятого плеча чуть менее 4%, итоговый объем свободных средств стал составлять 7 с небольшим процентов). Новые фьючерсные продажи планирую только при перехае индекса в районе 2550-2600, нужно будет посмотреть по ситуации.

( Читать дальше )

Комплексное руководство по торговле. Паттерны.

- 19 января 2019, 23:46

- |

Т.е. если пинбар маленький, допустим вся свеча на 10-20п по теням свечи, то верность сигнала такая же мизерная. Кроме того, есть такая фишка как достоверность сигнала. В двух словах это значит, что чем дольше по времени свеча рисуется, тем вероятнее последующее ожидаемое движение. И связана это в первую очередь с объемом вовлеченных участников. Чем крупнее сайз — тем сложнее его разобрать и повернуть в спять. Потому торговля старших ТФ точнее отрабатывает сигналы, и имеет меньшее воздействие внутредневного шума и новостей. Я например люблю торговать дневки и недельки и очень редко просматриваю Н4.

( Читать дальше )

Торгую по ....

- 16 января 2019, 15:31

- |

Торгую по кардиограмме))))...

Многие следившие за моими постами… заметили, что я убрал свечи поставил линию....

Да да линию… среднюю линию цены… Нет ничего эффективнее...

Смотрите я долго искал магические цифры… считал кучу формул делал переделывал. и т д..

Весь тех анализ можно перевести и интерпретировать как движение цены, средней цены за определённый отрезок времени.

Свечной анализ в топку..

Каналы в топку...

Цена носится туда сюда… но средняя цены стоит на месте...

Вы скажите ну ты млин америку открыл...

Да открыл есть статичная составляющая цены, есть динамичная… есть инерция… есть диапазон(средний диапазон)..

Вернёмся к кардиограмме… Во всём этом шуме хаосе и т д… надо было найти ни что иное как среднюю, столкнулся с математикой 1 к 3 и 1 к 4… долго не мог понять какая из них правильная и чем она связанна с 1 к 2 ..

Вспомним Фибо...1+2=3 и тд..

Волновики скорее всего меня сейчас поймут… Длина волны… но в нашем случае есть ещё одна составляющая… ширина диапазона волны…

( Читать дальше )

15 акций, в которые я планирую инвестировать в 2019 году

- 13 января 2019, 18:30

- |

Принципы инвестирования:

— Стоимостное;

— Дивидендное;

— Стратегическое.

Условные обозначения:

E5 — средняя чистая прибыль за последние 5 лет;

P/E; EV/E; P/E5; EV/5E — по котировкам на 11.01.2019;

ROE — Рентабельность собственного капитала за последний год;

ДД — мои ожидания дивидендной доходности за 2019 год по котировкам на 11.01.2019.

Приоритет инвестирования — чем выше акция в списке, тем выше приоритет.

Акции стоимости

1) Сбербанк преф (170,05)

P/E = 5,3

P/Е5 = 8,4

EV/E = 5,3

EV/E5 = 8,4

ROE = 24,1%

P/B = 1,21

ДД = 10,6%

Резюме — отличные показатели, растущий бизнес, нет долга, практически монополист, уважает акционеров. Можно покупать по текущим, усредняться при снижении.

2) Мосбиржа (88)

P/E = 9,8

P/Е5 = 9,1

EV/E = 5,7

EV/E5 = 5,3

ROE = 16,9%

P/B = 2,32

ДД = 9,1%

Резюме — отличные показатели, растущий бизнес, нет долга, монополист, уважает акционеров. Можно покупать по текущим, усредняться при снижении.

( Читать дальше )

- комментировать

- 13.1К |

- Комментарии ( 70 )

Старт 2019

- 12 января 2019, 13:37

- |

Добрый день, уважаемые читатели, рад приветствовать вас в 2019 году!

Согласно последним изменениям законодательства я обязан вас уведомить, что настоящий текст не является инвестиционной рекомендацией, а только личным мнением автора, где-то даже возможно плодом его воспаленного воображения. Поэтому перед вложением своих средств в те или иные рыночные инструменты проконсультируйтесь со своим лечащим врачом изучите все факты и примите самостоятельное решение.

Ну что ж, с каким настроем мы входили в новый год и что из этого получилось. Ожидалось, что с начала года пойдет скупка валюты — валюта только падала. Негатив по нефти значительно выкуплен. Америка практически вернулась назад. А наши бумаги показывали также неплохую волатильность, многие выросли.

В целом наш индекс все еще в канале, в очередной раз подошел к сопротивлению, до которого вырос безоткатно, поэтому в пятницу я продал несколько фьючерсов при значении индекса 2444.

( Читать дальше )

Google Colab: Российский рынок - по многочисленным просьбам

- 10 января 2019, 12:18

- |

Низкий порог входа в мир серьёзного анализа данных -тем и привлекателен этот зоопарк. Несколько строк кода и уже можно анализировать-смотреть данные (акции, облигации, фьючи, макро).

Если вы пробовали писать скрипты в Excel, кастомные индикаторы в Мультичартсах или Метастоках, то освоить язык Python в интерактивной среде Jupyter Notebook (Google Colab — даёт бесплатный доступ) — посильное занятие.

Для американского рынка есть библиотека (-ки), которые позволяют подкачать биржевые и экономические данные — я писал об этом. Кстати к

( Читать дальше )

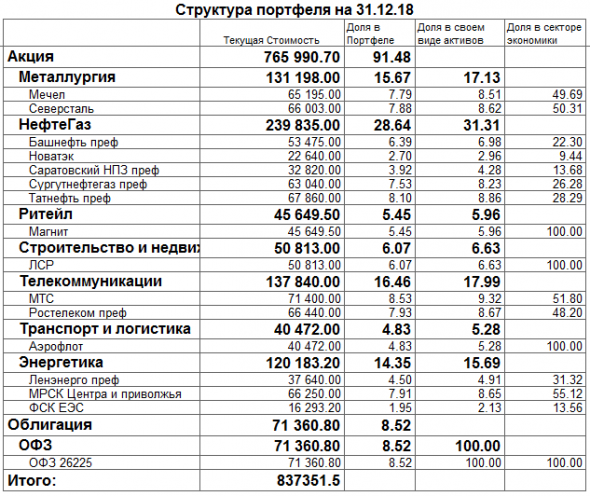

Посоветуйте по структуре портфеля

- 01 января 2019, 19:38

- |

И начал постепенно набирать акции и облигации.

Сегодня выдался свободный день и решил накатать программку для учета своих инвестиций.

В том числе сделал отчет по СТРУКТУРЕ ПОРТФЕЛЯ.

На данный момент картинка такая:

Задача — собрать пенсионный портфель с горизонтом 20-30 лет. В основном дивидендная доходность интересует.

Магнит — выбился из этой истории, так как повелся на падение цены и спекульская натура взяла вверх с целью поиграться.

Но смотрю они неожиданное решили заплатить дивиденды больше обычного, поэтому может быть и оставлю.

ВОПРОС!

Вижу перекос в сторону нефтегаза и напрягает недобор в ритейле и строительстве.

Хочу выровнять портфель, сделать меньшую зависимость от добывающих предприятий.

Посоветуйте, что взять для этого?

С учетом моих целей — получение ДД стабильно и долго и по возможности — много.

Заранее спасибо.

ps Всех с Новым годом.

pps Возможно из портфеля надо что-то выбросить?

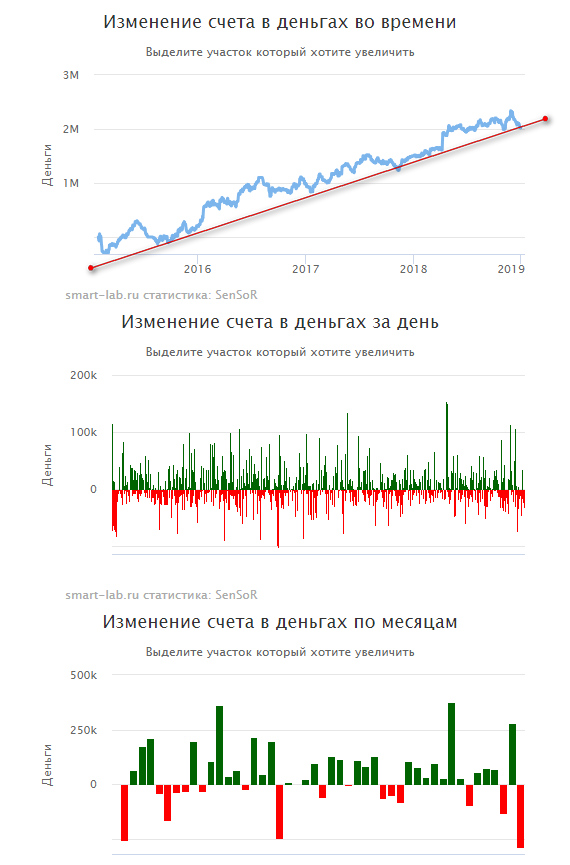

Мои алго-итоги 2018. Ревизия торговых систем.

- 30 декабря 2018, 15:56

- |

Вот и я, уже стабильно, каждый год провожаю подведением своих итогов)

2018 год выдался для моих систем хорошим, за исключением последнего месяца, который показал что не всё в моих машинках идеально. Получил за декабрь рекордную просадку. У разных счетов под моим управлением, разные результаты. Те счета, у которых максимальный риск в 40%, получили просадку в 25-26%, у тех, где макс. риск 30% — текущая просадка около 20%. Плохая волатильность в Si (вроде она была, но какая-то рваная, поэтому и плохая) показала на некоторые изъяны в моих системах. Исправлением этих изъянов я буду заниматься в текущие праздники.

И так, за год мои роботы заработали 40-50% в зависимости от рисков.

Сама эквити:

В принципе, градус наклона эквити меня устраивает. Нужно лишь поработать над отдельными элементами систем. Удалить слабые звенья и вылечить хворающие системы) Еще заметил такую фишку, что раз в год прилетает чёрный лебедь в виде сильной просадки. Такое было в 2015 и 2016 году, в 2017 году просадка 3 месяца к ряду. И вот повторилось в конце 2018. А максимум просадки обновился еще и потому, что я чуть увеличил риски с общим ростом депо.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал