Избранное трейдера Tigraf

Закрываем ИИС без распродажи портфеля! Выводим акции на обычный брокерский счет. Пошаговая инструкция!

- 12 июля 2021, 08:46

- |

Всем привет!

Сегодня хочу рассказать о том, как я закрывал ИИС. Причем я не распродавал свой портфель и целиком вывел его на обычный брокерский счет.

СПОСОБЫ ЗАКРЫТИЯ ИИС

Существует 2 способа закрытия ИИС. Расскажу о них ниже.

Способ №1. Закрытие ИИС с продажей всех активов и выводом денежных средств

Это самый простой и попсовый способ, который предлагает каждый брокер — ведь он просто производит перевод денежных средств на банковский счет. Кроме того он условно бесплатный, брокер не берет за него плату.У данного способа есть пара минусов:

- Комиссии. Продав все акции, вы естественно заплатите брокеру комиссию за совершение сделок. Если брать среднерыночную комиссию в 0,06% за сделку, то с каждых 100 тысяч рублей вы заплатите 60 рублей.

- Налоги. Если вы в хорошей бумажной прибыли, то продав всё — вы попадаете на нехилый налог (13% от прибыли), который брокер удержит при закрытии ИИС.

( Читать дальше )

- комментировать

- 22.4К | ★98

- Комментарии ( 57 )

Основные тезисы заметок в инвестировании

- 11 июля 2021, 19:31

- |

С каждой главы выцарапал наиболее интересные мысли. Поехали.

Глава 1. Ваш самый главный актив.

👉 Накопление финансового капитала — жизненная необходимость для достойной жизни на пенсии. Заниматься этим или нет — личное дело каждого, но если не хотите потерять качество жизни после 60, финансовый капитал необходим.

👉 Три типа активов куда можно инвестировать финансовый капитал: акции, облигации (вклады в банке), недвижимость. Эти активы могут не только защитить от инфляции, но и увеличить благосостояние.

👉 Жить здесь и сейчас или ограничить текущее потребление и инвестировать — личное дело каждого. Как правильно, никто не знает.

👉 В рыночной экономике использование механизма инвестиций (долевого и долгового капитала) — жизненная необходимость для развития любого общества или страны.

( Читать дальше )

- комментировать

- 11.7К |

- Комментарии ( 38 )

Всё что нужно знать о трейдинге!

- 30 мая 2021, 16:22

- |

Не будем тянуть Машку за ляшки, без всякого вступления перейдем к основному!

* Трейдинг — это огромная машина и спекулируя, вы пытаетесь обыграть многомиллиардную индустрию, суть которой забирать деньги у других. Вы пытаетесь соревноваться с hft, роботами, фондами, капиталом, основная задача, которых забрать деньги у вас!

* Долгосрочные инвестиции - они не могут быть одномоментными, когда вы идете вабанк вкладывая сразу и все. Это подразумевает под собой, что вы получаете доход от чего либо и постепенно вкладываете его в различные активы. Только тогда вы зарабатываете за счет заработка компаний, а не за счет других. Вы получаете доход от дивидендов, купонов, или за счет роста капитализации компании. Инвестирую в долгую, частями, даже если актив падает, вы в перспективе 10-15 лет, в худшем случае обыгрываете инфляцию.

* Что работает сейчас в спекуляциях? Сейчас появилось огромное множество инфоцыган, методы которых работаю в определенной фазе рынка и которые рано или поздно приведут вас на дно! Не существует и никогда не существовало стратегии, которая будет работать вечно.

* Что торговать спекулянту? Всегда получается заработать тогда, когда актив имеет наибольшую волатильность. Отследить это можно индикатором ATR, либо поставив сигнал на движении актива более чем на 2%. Сейчас есть пампы акций + крипта

* Пробои На данный момент рынок трендовый. Пробои хорошо пока себя показывают везде. Метод: Ставим buystop, sellstop, на локальных уровнях на часовом таймфрейме. Минимальный стоплос ниже пробоя. При пробое сбиваются стопы и мы имеем не плохой импульс в сторону пробоя.

* Пирамидинг Есть хорошие безоткатные тренды, стоп — депозит.

* Маркет майкинг Очень большой диапазон усреднения, торгуем в канале усреднения. Торгуем 2 инструментами в разные стороны. (сбер — ри, эфир — биток) Диапазон ри — 5000 пунктов, биток — 5000 пунктов, эфир — 500 пунктов.

* Ловля ножей Только для профи с большим опытом. Опыта нет, лучше только пробои.

* Опционы На данный момент все рабочие опционные конструкции, можно реализовывать при помощи фьючерсов. Сам в опционы пока не лезу, придет время, дам знать.

Тот кто в теме, поймет, о чем я пишу… Будут вопросы буду рад ответить.

Разбираемся с налогами: большой и полезный пост

- 25 марта 2021, 11:01

- |

👨🏻💼 Сегодня хочу остановиться над системой налогообложения доходов, полученных от инвестирования.

«Лучший способ рассказать детям о налогах — съесть 13% от их мороженого» ©

По большому счёту, ничего сложного в налогах нет, но почему-то большинство начинающих инвесторов этой теме не уделяют должного внимания, а в некоторых случаях знания в этой сфере очень поверхностные, хотя есть особенности, которые могут значительно сократить издержки. Об этих особенностях я и предлагаю поговорить более подробно.

Налогообложение буду рассматривать с точки зрения обычного Гражданина РФ (резидента), совершающего сделки с помощью брокера на бирже. С точки зрения нерезидентов смысл тот же, только ставки, как правило, выше.

Итак, в нашей стране в обычной ситуации доход от инвестиций облагается налогом на доходы физических лиц в размере

( Читать дальше )

Важные советы при заполнении декларации 3-НДФЛ - памятка для инвестора

- 22 марта 2021, 11:33

- |

Доброго всем дня, спешу описать ошибки, которые часто допускают при заполнении декларации 3-НДФЛ, когда декларируют свой доход. Сейчас идет «горячая пора» сдачи отчетности и поэтому хочу обратить ваше внимание на следующее:

1. Дивиденды по зарубежным акциям

Когда вы получаете выплаты, например, через российского брокера, в виде дивидендов по акциям иностранных эмитентов, то основная ошибка – инвестор в декларацию вносит сумму выплаченного дивиденда (за минусом удержанного налога). Надо вносить в декларацию сумму начисленного налога.

Приведу простой пример – допустим, через Тинькофф банк вам была осуществлена выплата дивиденда по американской бумаге 46,80 долларов, при этом сумма налога была удержана 5,2 долларов. Нельзя ставить в декларацию сумму дивиденда 46,80 и налог 5,2, правильно будет поставить сумму начисленного дивиденда 52 доллара и сумму налога 5,2.

2. Сальдирование результатов

Частая ошибка инвесторов – не сальдируют прибыли или убытки, полученные через российского брокера с результаты от зарубежного брокера. Вы вправе зачесть эти данные, Налоговый кодекс не запрещает нам делать зачет, не ставить наше право в зависимость от страны брокера.

( Читать дальше )

- комментировать

- 14.8К |

- Комментарии ( 79 )

Банки: Стоимость риска создаёт потенциал для интересной точки входа

- 22 марта 2021, 10:56

- |

Пандемия оказала существенное влияние на финансовые показатели банков. Это произошло на фоне снижения платежеспособности как юридических, так и физических лиц. Риски банков повысились в связи с неопределённостью, и мы хотели бы представить наш анализ важного для банков показателя: Cost of Risk.

Из этой статьи вы узнаете:

- Что такое Cost of Risk, и какие факторы на него влияют;

- Что произошло с Cost of Risk во время пандемии, и как это повлияло на акции банков;

- Какая динамика ждёт Cost of Risk, и как это отразится на Сбербанке, ВТБ и Тинькоффе.

Как измерять риск и что такое Cost of Risk?

Процентные доходы являются основным источником прибыли банков. Эти доходы приходят с риском, связанным с тем, что человек может не заплатить по кредиту.

( Читать дальше )

Готовность идти до конца – достаточно ли этого для успеха?

- 22 марта 2021, 08:57

- |

Успех – главная валюта современного мира, и множество коучей и блогеров предлагают свои рецепты его достижения. Самый знаменитый из рецептов «Just do it» предполагает, что надо просто работать и работать, а не маяться в гамлетовских размышлениях. Другие подобные рецепты – «бей в одну точку», «не сдавайся», «упал – вставай» или наша поговорка «терпение и труд все перетрут» – говорят примерно о том же, а именно, что вся разница между неудачником и победителем лишь в количестве усилий и готовности идти до конца. И этот подход многие принимают без возражений, полагая, что неудачи рано или поздно попросту обязаны смениться удачей, после чего все предыдущие усилия будут вознаграждены.

Но что, если это не так? В этом случае упорный и трудолюбивый может истратить все свои жизненные ресурсы впустую и окончить дни в глубоком унынии. Чтобы этого избежать, желательно располагать каким-то маркером, позволяющим уже на ранних этапах определить, стоит ли игра свеч. Слава Богу, теперь такой маркер есть, и его можно применить как для определения того, нужной ли дорогой идешь по жизни, так и для того, чтобы раз выбранный путь сделать более перспективным.

( Читать дальше )

Как выбрать активы в долгосрочный портфель?

- 19 марта 2021, 10:49

- |

Большинство инвесторов не обладает большим количеством времени, чтобы активно управлять портфелем, поэтому лучшее решение для них — собрать долгосрочный портфель. Но как в него выбрать активы и с чего вообще начать?

Шаг 1. Выбираем отрасли.

Всегда необходимо начинать с вершины айсберга и уже дальше смотреть вглубь.

Первая ступень — выбор отрасли.

Если вы собираете долгосрочный портфель и не хотите много времени тратить на поиск точечной компании, то смотрите на отрасли, которые растут быстрыми темпами, предположим, +10-15% г/г.

Зачастую в этом помогает базовый кругозор. Например, почти всем известна компания Netflix — она является самым крупным игроком на рынке видео стриминга.

Как понять, растёт отрасль или нет? Здесь есть несколько путей:

1. Загуглить, например, ввести в поисковик: «video streaming cagr». Первое, что вам будет выходить — аналитические исследования с прогнозируемым темпом роста. Самым первым в поиске мне вышло

( Читать дальше )

На чей блог стоит обязательно подписаться инвестору на смартлабе?

- 12 марта 2021, 16:05

- |

Юрий Козлов: smart-lab.ru/my/Klinskih-tag всегда публикует анализ и мнение по всем выходящим корпоративным отчетам российских компаний.

Владимир Литвинов: smart-lab.ru/my/point_31 почти каждый день пишет что-то интересное про акции и делится фундаментальным анализом и своим мнением по компаниям.

Георгий Аведиков: smart-lab.ru/my/gofan777 только фундаментальный анализ акций. Пишет не слишком часто, но метко.

Инвестор Сергей: smart-lab.ru/my/Investor_Sergei постоянно делится какими-то полезными инвестиционными лайф хаками. Я все время удивляюсь, где он их столько находит!?

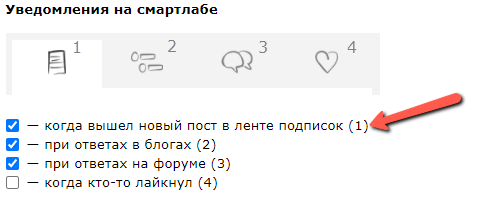

Открывайте их блоги, нажимайте зеленую кнопку «ЧИТАТЬ» или «Подписаться на блог»

и читайте их в Ленте Друзей.

И не забудьте в настройках уведомлений сайта поставить первую галочку

Читайте наздоровье и обязательно комментируйте!

Яндекс - трезвый взгляд после отчета за 2020 год

- 26 февраля 2021, 13:51

- |

Результаты компании за 2020 год я жду уже давно. Откровенно, динамика последних кварталов меня начала смущать. Из быстрорастущей компании Яндекс превратился в компанию со стабильно-снижающимися рекламными доходами, сильно-растущим сегментом Такси и сомнительным экспериментальным сегментом. Наконец, у меня есть возможность изучить консолидированный отчет и уже более трезво взглянуть на перспективы компании.

За 2020 год консолидированная выручка компании составила 218,3 млрд рублей, увеличившись на 24%. Далее по сегментам:

Поиск и портал

Выручка сегмента выросла всего на 2% за год. Слабая динамика обусловлена снижением рекламной выручки в первом полугодии. Негативный эффект оказала пандемия и снижение активности рекламодателей. За второе полугодие удалось немного выправить ситуацию.

Такси

Сегмент продолжает радовать своей динамикой, рост составил 56%. При всех трудностях у Яндекс.Драйва, фудтех направление растет трехзначными темпами, а само Такси также значительно прибавляет. Негативным моментом является то, что IPO сегмента пока откладывается. Если сроки будут сдвинуты еще дальше, это может найти отражение и в котировках.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал