Избранное трейдера Таня Шмидт

ДТС №2: Как заработать на дивидендах Сбербанка 10.05.2021

- 10 мая 2021, 16:30

- |

ДТС №2: Как заработать на дивидендах Сбербанка 10.05.2021

Введение

10.05.2021 последний день с дивидендами торгуются обыкновенные (SBER) и привилегированные акции Сбербанка (SBERP). Уже во вторник 11.05.2020 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 18 )

Купил авто и попал на налоговую проверку

- 09 мая 2021, 22:59

- |

После изменений в Налоговый кодекс РФ, инициированных Премьером Мишустиным (бывшим налоговиком), ФНС получила доступ к банковской тайне граждан. Кроме того, по указанию Мишустина, в ФНС создан сервис, который позволит налоговикам в реальном времени следить за расходами граждан. Уже с 2021 года налоговики будут следить за покупками россиян.

Согласно новому закону, банки с 17 марта будут обязаны предоставлять налоговикам по запросу копии паспортов, карточек с образцами подписей и другие данные клиентов.

Согласно документу, банки, в частности, будут обязаны в течение трех дней после запроса ФНС выдавать ей копии паспортов клиентов, карточек с образцами подписей и оттиска печатей, доверенностей на распоряжение деньгами, договоров на открытие счета и заявлений на его закрытие, а также информации о бенефициарных владельцах и отдельных операциях за определенный период.

( Читать дальше )

Вспомним основы в ожидании грядущего обвала рынков

- 07 мая 2021, 16:47

- |

Возможно, грядёт экономический армагедонопесец.

Опасения многих абсолютно обоснованы. Давайте разберёмся, как мы до такого докатились.

1. Легальное мошенничество.

Всё начинается с хитрого мошенничества — частичного резервирования депозитов ростовщиками.

Понятное дело, такая жадная практика и есть основная причина классических банковских кризисов неплатежей.

Всё это усиливается механизмом кредитного мультипликатора.

Здесь проблема не сколько в самом частичном резервировании, сколько в абсурдномсмешивании банковских вкладов до востребования и срочных. Первые по своей юридической природе представляют скорее аналог договора хранения (иррелугярного по аналогии с однородными взаимозаменяемыми вещами, например, зерном). Второй же по сути аналог классического договора займа.

Получается ассиметрия активных и пассивных операций:

А) в части выдачи кредита (активная операция) кредитная организация требует обеспечения, в части привлечения денег вкладчиков (пассивная операция) полное резервирование отсутствует.

Б) В активной операции применяются по большей части юридические принципы договора кредита / займа. В пассивной операции – по большей части принципы договора хранения.

В) По активным операциям срочность есть, по пассивным же законодатель искусственно обязует применять принцип «до востребования».

Г) Активы в балансе отмечаются обычно, по рыночной оценке (следовательно, есть риск переоценки). Пассивы же носят фиксированный характер

( Читать дальше )

Мысли о рынке

- 07 мая 2021, 11:46

- |

Мы до сих пор на бычьем рынке. Бычий тренд сильный.

Впереди — высокая инфляция, ужесточение денежно — кредитной политики

(это — впереди, но не известно КОГДА), а пока растём.

Всех, кто в акциях, поздравляю с прибылью !

Рост товарных рынков — это подтверждение бычьего тренда.

Рост сырья приведёт к росту себестоимости продукции и к росту инфляции.

( Читать дальше )

Россия на последнем месте по развитию Искусственного интеллекта. Верите ?

- 06 мая 2021, 23:53

- |

Мы живем нынче не в мире фактов, а в мире представления о фактах.

Стенфорд.

У кого не срабатывает инстинкт уважухи и почтения к «частному исследовательскому университету в США, одному из самых авторитетных и рейтинговых в США и в мире» ?

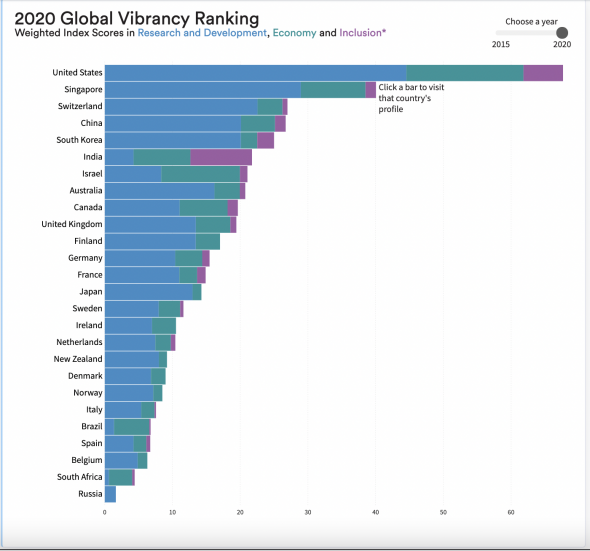

Так вот. Стенфордский университет провел исследование на самую горячую тему «Кто возглавляет глобальную гонку искусственного интеллекта?».

26 стран. 22 показателя.

На первом месте конечно же USA. Это такая в наше время новой этики традиция. Примерно как с вакциной.

Хотя я бы поставил на первое место Китай. Второе место для Сингапура. Далее Швейцария и Китай только на четвертом месте.

Где же место России спросите вы? Я ждал где то в десятке. Конечно хотелось бы первыми, но тут и вправду Америка и Китай молодцы.

Но вот 26-е, последнее место это сильно.

И вроде мы все все понимаем. И Китай должен быть выше Сингапура. И Россия не на 26-м месте.

Но вот такие политические рейтинги формируют информационное поле и отношение инвесторов.

Но есть и хорошая новость. Очевидно что мы предельно недооценены. Пойду прикуплю Яндекс.

aiindex.stanford.edu/vibrancy/

Над рублём сгущаются тучи

- 06 мая 2021, 17:08

- |

В первом квартале Россия получила 16,7 млрд долларов в в виде профицита текущего счета платежного баланса. Это условная «валютная прибыль» экономики — сумма, которая осталась от экспортных доходов после оттока на импорт и по другим основным статьям.

Минфин изъял в ФНБ через интервенции меньше четверти — 4 млрд долларов, оставив таким образом около 12 млрд долларов «свободной валюты» на рынке.

Уже в апреле объем интервенций фактически сравнялся с сальдо платежного баланса — Минфин купил 2,4 млрд долларов, а сальдо около 2,3 млрд, оценивает аналитик Райффайзенбанка Статислав Мурашов.

В мае ситуации будет еще хуже: при интервенциях в 1,66 млрд профицит платежного баланса уменьшится до 1,2 млрд долларов «на фоне восстановительного роста импорта при относительно слабой динамике экспорта», прогнозирует Мурашов.

Эта ситуация приведет к оттоку валютной ликвидности и начнет оказывать давление на курс рубля, предупреждает эксперт.

( Читать дальше )

11 полезных книг про трейдинг и управление капиталом для новичков

- 06 мая 2021, 15:56

- |

Собрал для вас список книг про инвестиции, трейдинг, психологию и управление финансами, которые точно улучшат ваши навыки, повысят ваш доход и финансовую грамотность.

Психология трейдинга — Бретт Стинбарджер.

Книга о том, как трейдеры могут определять и нейтрализовать психологические проблемы, мешающие успешной торговле. Цель этой книги состоит в том, чтобы помочь вам идентифицировать свои стереотипы успеха и неудачи и научиться лучше их контролировать.

Зональный трейдинг – Дуглас Марк.

( Читать дальше )

Почему ОПАСНО сдавать декларацию от иностранного брокера заполненную по всем правилам?

- 06 мая 2021, 14:28

- |

Потерял 15 миллионов на ковиде

- 05 мая 2021, 17:57

- |

Я тут читал в начале года хорошие отчеты о положительных результатах местных инвесторов и трейдеров. О том как Татарин купил дом в Бавлах. Как Василий заработал 25 миллионов за 15 лет. Прямо любо-дорого смотреть. Но есть и обратная сторона фонды и такими историями тоже нужно делиться.

Есть такое выражение «Папа не шорти», не знаю, есть ли аналогичное для плечей, но в прошлом году я хорошо прогорел именно на них.

Дело было так. Был я buy and hold инвестором, просто покупал вдолгую на несколько лет какие-то акции. Сначала без плечей. Потом увидел, что можно покупать с 5x плечами и якобы прибыль тоже будет 5x. И когда в 2018-19 годах происходили сильные просадки в голубых фишках, я стал покупать их с плечами. Например, когда Америка объявляла санкции и Сбербанк проседал на 20% или депутат Пидорелкин вводил свои инициативы против Яндекса, и он падал почти на 30%. Два года тема отлично работала, всё росло. Прибыль у меня рисовалась по 60-80% в год, при этом я не торговал, а раза три в год закупался и всё. Я думал я крутой чел, прибывал в эйфории.

( Читать дальше )

Откуда приходит гипер.

- 05 мая 2021, 17:32

- |

Это значит, что компании в тихой панике, Баффетт в рассудительной панике, фонды в громкой панике, правительство в панике беспомощности, ну и, соответственно, бабуля Йеллен в панике словесной, хотя её и одёрнули ребята из ФРС после слов про повышение ставки. Всё это значит что в ближайший квартал-два нарисуется масса убытков и кассовых разрывов (их могут скрывать, но в экономике долго скрывать не получается), при том что здоровый делеверидж попросту невозможен, это предельно ясно. Баффет озвучил у себя в среднем 3 месяца разрыва между заказом и поставкой, только как это поможет им выстоять, он не раскрыл (никак), финансисты услышали как раз это: «кассовый разрыв», «убытки», «не можем прогнозировать». Вы тут Спайделла ругаете, что он армагеддонит, а он похоже ещё смягчает те эффекты, которые мы скоро увидим, и Баффетт дал это понять.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал