Избранное трейдера Stang

ОВК, но не акция, а облигация. Идея на 50% годовых?

- 21 сентября 2021, 17:09

- |

Не буду в очередной раз говорить, что Холдинг НПК ОВК (UWGN) рынком по прежнему недооценён.

Компания, в которой опосредованно 2/3 капитала принадлежит государству, на мой взгляд безопасное вложение, при разумных рисках разумеется

Итак, облигации ОВК Фин01.

Сразу скажу, что облигация не для всех. Многим она уже недоступна, для простых трейдеров.

Те же, кто со стажем могут найти её здесь: смотрим в Quik верхнюю строку меню, далее — меню Создать окно — Текущие торги....

в самом низу находим строчку

МБ ФР Повышенный инвестиционный риск (Облигации) и там поиском находим: ОВК Фин01

Для меня очевидно, что в компании происходит финансовое оздоровление. По другому и не может быть. Ведь рулит в компании главный мажор — банк непрофильных активов ТРАСТ. Постепенно происходит улучшение.

Гирями на ногах, тянущие вниз — два облигационных выпуска, по которым надо платить купоны и их гасить. Если сбросить эти оковы, то дальше будет легче.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 14 )

Снижение комиссий фондов

- 21 сентября 2021, 14:58

- |

Всем привет! Конкуренция это все-таки двигатель прогресса и на нашем отечественном рынке биржевых фондов (БПИФ и ETF) это тоже работает, хотя и медленно.

Недавно писал про Открытие, которое совсем потеряло берега и для новых фондов поставило комиссии раза в полтора-два выше рынка, но к счастью есть адекватные управляющие компании, которые в борьбе за клиента уменьшают свои аппетиты и оптимизируют бизнес-процессы.

Кратенько перечислю те управляющие компании и фонды в них, которые снизили комиссии в недавнее время

Тиньков

Фонд TGLD - как понятно из названия, следует за ценой золота. Снизил свои комиссии (читай — расходы инвестора) сразу по двум направлениям. Во-первых — стал покупать не паи иностранного ETF на золото (это был IAU с комсой в 0,25%), а инвестировать в золото напрямую. Во-вторых, сократил собственную комиссию на 0,2%. Итого — раньше реальные затраты инвестора, с учетом скрытой комиссии иностранного ETF составляли 0,99%, а теперь 0,54%. Разница почти в 2 раза! Молодцы, но Финекс с его FXGD и комиссией в 0,45% еще не догнали, поэтому лично я пока буду продолжать покупать фонд от Финекса.

( Читать дальше )

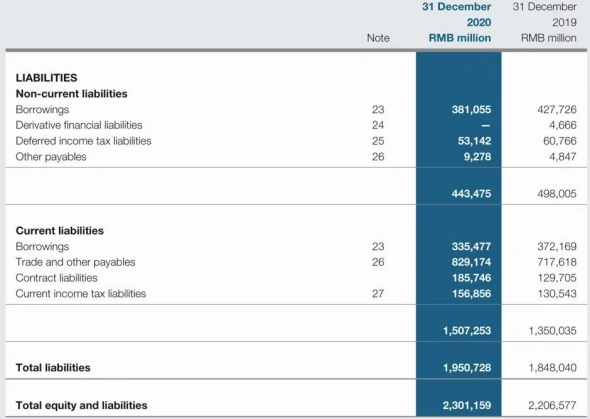

Расклад по обязательствам и долгам Evergrande

- 21 сентября 2021, 11:02

- |

Юани отчета можно переводить в доллары делением на 6,5. Получаем:

👉кредиты и займы $110 млрд

👉налоги $32 млрд

👉контракты $28,5 млрд

👉кредиторская задолженность $127 млрд

Кредиторская задолженность — это долги контрагентам. Это то, что может вызвать эффект домино в строительном секторе Китая.

Контракты — возможно это деньги, полученные за недостроенные квартиры.

Из активов: $215 млрд на конец 2020 это оценка собственности, из которых $193 млрд — это недостроенные дома.

25% долга из $110 млрд является оффшорным, номинировано в долларах USD и HKD.

Перспективы экономики России

- 21 сентября 2021, 10:01

- |

ЦБ про правилам МВФ продолжит направлять деньги страны на чужую промышленность ВМЕСТО нашей.

Свобода торговли по правилам ВТО ВМЕСТО защиты своей промышленности.

Неучастие государства в экономике и прогнозы ВМЕСТО планомерного развития экономики.

Разорение на импорт оборудования и комплектующих для импортозамещения чего попало ВМЕСТО комплексного восстановления всех базовых отраслей, поддерживающих друг друга, а не зарубеж.

Разорение на поддержку неконкурентоспособного на мировом рынке малого бизнеса, ВМЕСТО крупных корпораций со своими НИОКР и учебными центрами.

Обещания технологических прорывов, невозможных без базовых технологий, без станко-, приборо-, машино-строения, химпрома, электроники. Прожектёрство ВМЕСТО планов развития.

Продолжение растраты человеческих ресурсов на бессмысленную гонку за дипломами. Удержание миллионов молодёжи в ВУЗах в недееспособности в самом репродуктивном возрасте.

( Читать дальше )

Вклады, недвижимость или фондовый рынок в России: 1997-2021

- 21 сентября 2021, 09:58

- |

Два года назад я уже делал пост на эту тему. Суть поста заключалась в том, что я сравнивал три варианта возможных накоплений, начиная с 1997 года и до сентября 2019 года:

Сценарий 1, Ультраконсервативный. Деньги накапливаются на вкладах в банках с ежемесячным пополнением.

Сценарий 2, Прагматичный. Деньги сначала накапливаются на вкладах, а затем в самый удобный для этого момент подключается кредитное плечо — в 2006 году покупается квартира в Санкт-Петербурге под сдачу в ипотеку. Сдача квартиры производится на идеальных условиях: без простоев, без затрат на ремонт и без налогов — и так на протяжении 13 лет.

Сценарий 3, Инвестиционный. Деньги инвестируются в российский фондовый рынок — в индекс Мосбиржи. Данные о дивидендах есть только с 2008 года, так что посчитал будто бы до 2008 года никаких дивидендов не было вообще, после 2008 года они реинвестируются.

Тогда для многих читателей (и для меня в том числе) результат расчётов стал открытием:

( Читать дальше )

Как компании зарабатывают деньги. Производство комплексных (азотно-фосфорно-калийных) удобрений

- 20 сентября 2021, 23:49

- |

АО «Апатит». Фото ФосАгро

Предыдущие статьи:

- Как компании зарабатывают деньги. Производство серной кислоты

- Как компании зарабатывают деньги. Производство апатитового концентрата

- Как компании зарабатывают деньги. Производство фосфорной кислоты

- Как компании зарабатывают деньги. Производство аммиака

- Как компании зарабатывают деньги. Производство хлорида калия

- Как компании зарабатывают деньги. Производство азотной кислоты

( Читать дальше )

📉ВАМ СЛОВО: Почему рынок резко снижается сегодня?

- 20 сентября 2021, 12:56

- |

Фьючерс S&P500 на премаркете падает аж на 1,4%, чего не видели достаточно давно. Такое падение за 1 день было последний раз 2 месяца назад — 19 июля.

В комментариях напишите ваше мнение, почему на ваш взгляд сегодня снижаемся…

Скользящие средние на дневном S&P500 перевернулись вниз впервые с ноября 2020

- 20 сентября 2021, 11:21

- |

В настоящий момент по индексу S&P500 этот индикатор близок к пересечению.

Последний тренд был так силен, что эти средние ни разу не пересекались с ноября 2020 года, то есть почти целый год.

Осенью прошлого года этот индикатор дважды пересекался, дав ложный сигнал, — рынок все таки вернулся обратно к тренду без какой-либо коррекции. Как думаете, что будет на этот раз?

⚡ Обзор отчета Сургутнефтегаза за 1П2021 (РСБУ)

- 19 сентября 2021, 20:48

- |

Выручка за 1П2021: 849 млрд (+72% г/г)

Валовая прибыль: 239 млрд (+130% г/г)

Убыток кубышки: 57 млрд (или +4 млрд с процентами к получению)

Чистая прибыль: 155 млрд (-65% г/г)

👉 С начала года курс рубля более-менее стабилен, поэтому основным доходом компании стала основная деятельность. Средний цены на нефть по-прежнему высокие, поэтому не вижу оснований полагать, что доходы основной деятельности во 2П2021 будут меньше.

📊 Ожидаю, что прибыль от основной деятельности за 2021 год превысит 300 млрд рублей, что предполагает дивиденд на префы300*7,1%=21,3 млрд рублей или 2,77 руб на ап. Это див. доход около 7,3% к текущей цене.

💵 По переоценке валютной подушки всё менее предсказуемо. Грубо, можно предположить, что ослабление курса рубля на 1% дополнительно будет приносить 25 млрд чистой прибыли и соответственно наращивать дивиденды.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал