Избранное трейдера Serj90

Вам не нравятся МАшки? Вы просто не умеете их готовить.

- 11 июля 2020, 17:12

- |

Тесты на истории — 16%/мес. Тест на виртуальных сделках, 1 месяц- 10%/мес. Тест на реале, 1 месяц, лот — 10 акций — 10 %/мес от суммы лота.

Система на большой реал не пошла, т.к. была лучшая система, и не было смысла ее пускать на реал. Плюс, я тогда увлекся опционами, и временно потерял интерес к системам на акциях-фьючерсах.

В системе использовались только МАшки и ничего другого. Параметров на вход в сделку — около 30, на выход — примерно 16. 3-4 сделки в день.

А вы говорите, на МАшках нельзя построить рабочую систему.) Можно, только с их настройками действительно проблемы, т.к. настройки стандартных МА действительно ни о чем. Напомню, что мною использовались нестандартные МА, параметры которых имеют четкий физический смысл, и эти параметры как были выставлены изначально, так в дальнейшем, в т.ч. и в процессе настройки, не изменялись.

- комментировать

- 4.4К | ★12

- Комментарии ( 91 )

Новичкам. Какой риск необходимо учитывать при торговле на Мосбирже опционами?

- 11 июля 2020, 12:27

- |

Продолжаем прокачиваться в опционной теме по Саймону, на текущий момент прямая загрузка знаний в кору головного мозга составляет 78%.

Дошли до главы «кредитные риски опционных сделок» — каждый опционный новичок обязан ее прочитать и разобраться в чём там суть.

А суть, собственно говоря, в следующем: все мы знаем, что на Мосбирже торгуются опционы американского типа, но что это означает на практике?

Разница между европейскими и американскими опционами в том, что европейские подлежат исполнению только в день экспирации опциона, а американские опционы могут быть исполнены в любой день до дня экспирации опциона (включительно). Это значит, что теоретически поставочный риск приходится на каждый день жизни опциона.

Мало того, что опционы на Мосбирже являются маржируемыми, так они еще могут быть исполнены в любой день, то есть двойной удар под дых можно получить и к этому нужно быть готовым опционным продавцам. А вот покупателям американских опционов бояться нечего, закон на их стороне и это они правят балом — в любой момент могут нагнуть опционного продавца и предъявить свой опцион к поставке. Речь конечно же идёт про опционы In The Money, потому что OTM опционы к поставке никто не будет предъявлять.

( Читать дальше )

альтернатива тслаб

- 10 июля 2020, 13:36

- |

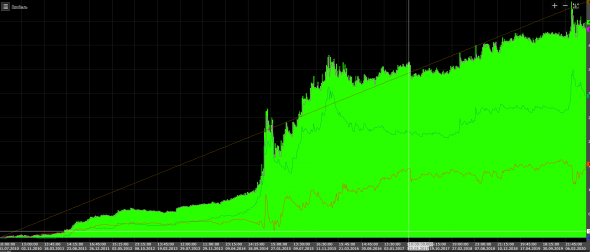

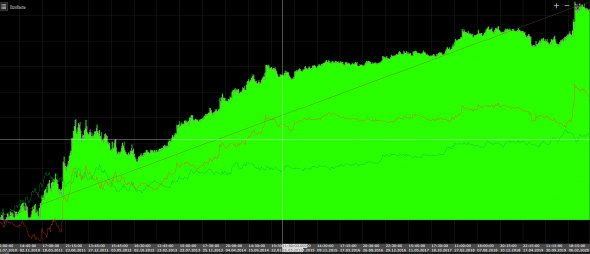

Работает ли скользящая средняя?

- 10 июля 2020, 11:59

- |

СИ

РИ

( Читать дальше )

Алготрейдинг: Полноценный обучающий курс

- 10 июля 2020, 10:52

- |

Примерно полмесяца назад в сеть сам автор курса Саро Микаелян выгрузил на ютуб канал ранее платный обучающий материал,

но ныне теперь в свободном доступе по ссылке (плей лист ютуб — https://www.youtube.com/watch?v=nH9IH3dcaXI&list=PLkOKzEcOo_g9v6vAMHMGn-8ezVpdM5j-e&index=15)

( Читать дальше )

Бессрочные облигации российских эмитентов: в чем их смысл для компаний и для инвесторов?

- 10 июля 2020, 07:27

- |

Почему облигации и почему бессрочные?

На этой неделе уже вторая госкомпания заявила о намерении разместить бессрочные облигации. На этот раз руководитель Почты России Максим Акимов в интервью РБК рассказал о планах компании привлечь до 70 млрд рублей с помощью такого инструмента. Ранее, 26 июня другая госмонополия РЖД разместила 30 млрд рублей в виде бессрочных облигаций.

Кризис вынуждает даже таких крупных игроков искать средства на долговом рынке. Хоть и они являются государственными и могут рассчитывать на финансовую поддержку государства, для их восстановления исключительно господдержки может и не хватить. Поэтому компании сейчас все активнее изучают варианты финансирования на рынках капитала.

Конкретно в случае РЖД и Почты России облигации остаются едва ли не единственным вариантом выхода на фондовый рынок. Компании не являются публичными, и сделки с дополнительным выпуском акций (такой вариант рассматривается Аэрофлотом — государственной, но публичной компанией) для обоих предприятий не актуальны.

( Читать дальше )

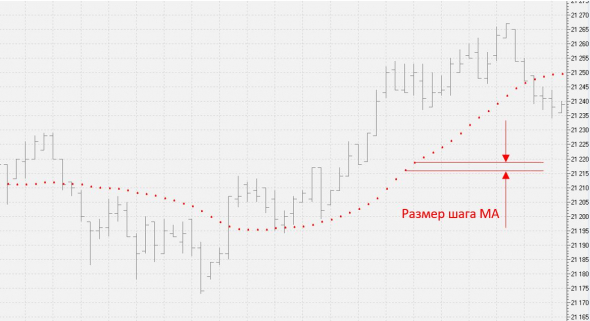

Что любит МАшка

- 09 июля 2020, 17:34

- |

МАшка предпочитает лежать

Разбирался с ней следующим образом:

Скачал минутки фьюча сбера за 30 месяцев (это примерно 500 000 свечей), рассчитал SMA(20) и вычислил размер среднего шага МАшки:

Средний размер шага SMA(20) на минутках фьюча сбера оказался ~2.1 руб.

Перекрестившись, провозгласил — если шаг МАшки меньше 2.1 руб, то она лежит во флете. Если больше 2.1 руб, то идет в тренде. После этого посчитал статистику. Получились такие цифры:

( Читать дальше )

Поиск и эксплуатация закономерностей

- 09 июля 2020, 13:58

- |

На рынке имеются различные группы участников, каждая из которых ведёт свою игру. Сфокусируемся на одной из них, достаточно многочисленной или обладающей достаточным капиталом, чтобы влиять на цену. Мы хотим увидеть закономерности в действиях этой группы и как-то начать эксплуатировать их в свою пользу.

В следующем ниже тексте я хочу с помощью аналогий и мысленного эксперимента показать, что это трудная задача, и пояснить, почему.

( Читать дальше )

Опрос. ТС Лаб роботы

- 07 июля 2020, 22:46

- |

Ранее я много писал про торговые роботы и как на них могут вас обманывать такие личности как какбыроботы.

Насколько тема интересна? Я под одеялом стряпаю себе роботов, не всегда успешно, но глаз наметался на обман в продаже роботов молодёжи.

Саро Микаелян периодически пишет, но как то его не очень поддерживают и читают, а жаль, роботстроение интересное занятие.

Может продолжить постить на эту тематику? Но я как математик, должен отцифровать ваше желание, либо комментов >50, else like >=100

Если это все УГ (УНЫЛОЕ ГОВНО), то чем интересуется сегодняшняя паства смарт лаба?

Ребят вам что интересно? Может вам спалить крыте аккаунты инсты?)

Бесплатный опционный аналитик.

- 07 июля 2020, 07:09

- |

Сегодня хочу поговорить об опционных аналитиках – программах и сервисах для анализа опционных позиций. На сегодняшний день для Российского рынка разработано не так и много софта. Что-то устарело, что-то достаточно свежее, есть за деньги и есть бесплатное. Перечислю, которые знаю сам:

1. www.option.ru/ (бесплатный) 2. options.red-circule.com/ (бесплатный)

3. Plazer Кирилла Браулова (бесплатный) 4. optionworkshop.net/ (50 $ базовый)

5. OptionFVV (бесплатный)

6. TSLAB (около 4000р)

7. option-lab (не знаю)

8. Модуль в Квик (бесплатно)

Если знаете еще – пишите в комментах.

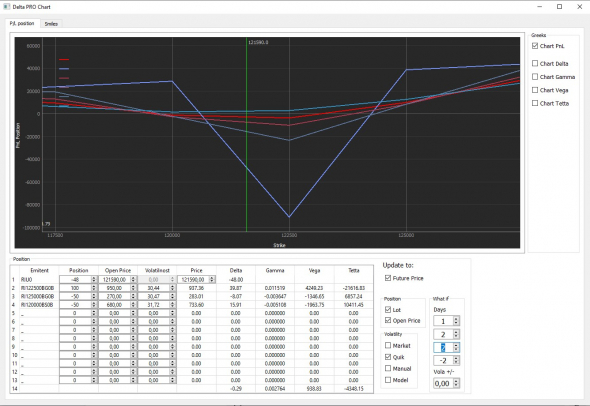

Недавно я дописал графический интерфейс к своему роботу Delta PRO.

Чарт полностью дублирует открытые позиции из робота и строит график PnL.

И здесь уже можно поиграть с волатильностью, дней до экспирации, ценой БА, а также с количеством тех или иных инструментов в позиции.

( Читать дальше )

- комментировать

- 10.2К |

- Комментарии ( 23 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал