Избранное трейдера Сергей Семин

Худший месяц для инвестиций в РФ

- 20 января 2021, 19:30

- |

Привет! Сегодня проанализируем динамику российского рынка и определим, когда лучше не начинать инвестировать в акции на МосБирже.

На эту тему я, когда учился в институте и готовил диссертацию по фундаментальному анализу акций, написал научную статью и опубликовал в одном из журналов списка Web of Science.

На западных рынках есть такое выражение «Sell in May and go away», что переводится как «Продавай в мае и уходи». Это выражение пошло после исследований среднемесячного роста западных рынков на протяжении многих лет и вывода о том, что с мая по октябрь многие рынки растут слабее или и вовсе имеют тенденцию к снижению.

Высказываются разные причины такого поведения рынков и все они входят в группу так называемых «календарных аномалий», т.е. влияния определенных периодов, месяцев, дней и т.п. на движение финансовых рынков.

Я же провел такой анализ относительно моего любимого индекса МосБиржи с 2005 по 2020 год, чтобы узнать, какие месяцы по статистике являются худшими для инвестирования.

( Читать дальше )

- комментировать

- 9.5К | ★20

- Комментарии ( 28 )

Все, что нужно знать об инвестиционном налоговом вычете, который предусмотрен подп.1 п.1 ст.219.1 НК РФ, по обычному брокерскому счету (не ИИС)

- 30 ноября 2020, 14:01

- |

Я представил наиболее полный кейс, который учитывает все нюансы – в инете только простенькие примеры попадались.

Итак, инвестиционный налоговый вычет по подп.1 п.1 ст.219.1 НК РФ — это вычет в размере положительного финансового результата, но не всего по факту результата, а с лимитом, рассчитываемого как Кцб х 3 000 000 руб. В свою очередь, Кцб рассчитывается вот по такой страшной, на первый взгляд, формуле:

Физический смысл Кцб станет понятен позже.

Этот тип вычета уменьшает только положительный финансовый результат от операций с ценными бумагами (акциями, облигациями и паями) в текущем налоговом периоде и его нельзя крыть об уплаченный НДФЛ с зарплаты и возмещать неиспользованный остаток вычета или весь вычет из бюджета подачей декларации. Также нельзя переносить неиспользованный остаток вычета на будущее. Это не предусмотрено ст.219.1 НК РФ.

( Читать дальше )

Как поменяется налоговый режим для облигаций с 1 января 2021 года?

- 25 ноября 2020, 11:02

- |

В одном из весенних обращений к гражданам Владимир Путин анонсировал изменение налогового режима, в сторону ужесточения, для вкладчиков и для держателей облигаций. Согласно уже принятым поправкам, с 1 января 2021 года налоги по вкладам и облигациям будут взиматься по новым правилам. Как для вкладчиков, так и для держателей облигаций изменения получились существенными. Для последних, однако, расчет налогов заметно упрощается. В этом материале попробуем разобраться в новом налоговом режиме для облигаций.

Как взимаются налоги с облигаций сейчас?

Но начнем с объяснения текущего режима налогообложения облигаций.

По облигациям взимается НДФЛ в размере 13% на доходы, которые появились во время владения бумагой и в результате сделок с ней. Таким образом налогообложению подлежат три вида дохода:

- Купонный доход: проценты, выплаченные по купону облигации, и НКД

( Читать дальше )

- комментировать

- 15.5К |

- Комментарии ( 20 )

Российский рынок. Стратегия "Купил и забыл. Вспомнил и ужаснулся" ?

- 22 ноября 2020, 20:39

- |

Индексу РТС недавно исполнилось 25 лет. И это совсем немного.

Но, имея уже определенную историю, мы разберем, казалось бы, извечный вопрос инвестиционной привлекательности российского фондового рынка, утверждение о неработающей здесь стратегии «купил и забыл» или «купи и держи», но для начала придется рассмотреть частности.

Стоит вспомнить, что по факту до 2008 года ни у кого не возникало таких вопросов, почти никто не говорил в серьез про американские акции на фоне российских. «Какая к черту Америка? У нас перспективный развивающийся рынок, который прет и прет в гору» — сказали бы Вам в двухтысячные.

Сейчас индекс РТС находится на уровне 2007 года, а для инвестировавших в 2008 году картина, можно сказать, выглядит пугающе: продержать акции более 10 лет, да при этом остаться в минусе. Речь, конечно, идет про доходность в долларах, когда это обсуждают. Но и в рублях часто любят приводить в пример такие известные истории потери стоимости как ВТБ, Газпром и даже Магнит с 2013 года.

( Читать дальше )

- комментировать

- 16.1К |

- Комментарии ( 48 )

Как инвестору реагировать на падение стоимости актива

- 16 сентября 2020, 22:27

- |

Падение акции после покупки

Акции даже самой сильной компании могут подешеветь в любой момент. Чаще всего непредсказуемые падения случаются из-за выхода негативных новостей. В некоторых случаях можно предугадать развороты с помощью технического анализа

( Читать дальше )

Сравнение комиссий российских брокеров

- 11 сентября 2020, 16:23

- |

Пришла пора выбирать универсального брокера. Поэтому свел комиссии самых крупных брокеров в одну таблицу. Размер комиссий является приблизительным, т.к. у многих брокеров они срыты и напечатаны мелким текстом в многочисленных приложениях. О найденных неточностях прошу писать в теме.

Выявленные лидеры:

Во-первых, неожиданно сбалансированным по всем параметрам оказался ЦЕРИХ (вообще о нём не думал).

ITI капитал выглядит неплохо, но высоковаты комиссии за поставки валюты и итоговое обслуживание. У ITI также много доп. комиссий и надо четко понимать, как они начисляются.

У Финама есть горячий free — trade на MOEX. При этом надо учитывать, что Финам самый мутный по мелкому тексту в приложениях. Думаю, откопать его тарифные условия до конца невозможно! Также у Финама высокая маржинальная комиссия и мутная схема с опционами.

У Открытия есть бонус по валютным комиссиям.

По хорошему из списка надо выкинуть Сбербанк и Промсвязьбанк из-за отсутствия доступа на СПБ и заградительных комиссий по валюте. А также выкинуть Тиньков из-за отсутствия срочного рынка, ограничения торгуемых ЦБ и неадекватной маржинальной комиссии.

docs.google.com/spreadsheets/d/1Yfthb1IPA4ZbHcY9OnMaKcwnJ_hXiTWdVMgCgmH2nds/edit#gid=1845170957

Вы за это заплатите: из 13 в 15% и налог на вклады в 2021

- 09 сентября 2020, 11:12

- |

Начнем с главного: на сегодняшний день нет ни одного нормативно-правового акта, регламентирующего повышение НДФЛ.

Поэтому изложенное ниже соответствует сценарию, при котором не будет произведено никаких дополнительных манипуляций, и будет изменен только размер налоговой ставки, что по факту является несложной технической операцией.

В первую очередь необходимо понять для кого актуально повышение НДФЛ с 13 до 15%? Из заявлений президента и органов власти субъектная база не изменилась, плательщиками выступят граждане, осуществляющих деятельность без режима ИП или самозанятого. Наиболее распространенные случаи если вы:

- работаете за зарплату;

- являетесь участником ООО и получаете распределенную прибыль организации;

- живете на дивиденды с акций;

- регулярно совершаете прибыльные операции по купле-продаже ценных бумаг, не имея ИИС и владея бумагами менее трех лет, или имея ИИС, но выбрав на нем вычет типа «А» (до 52 000 в год);

- собираетесь после 01.01.2021 продать недвижимость, которой владеете менее трех лет, или владеете более трех, но не озаботились вопросом распределения ее на несколько собственников, чтобы полностью покрыть сумму налога.

( Читать дальше )

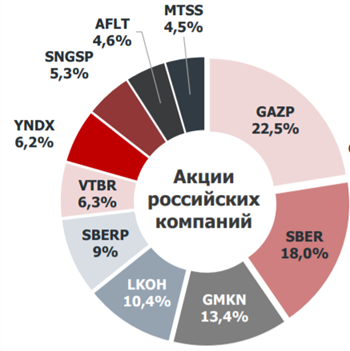

Портфель частного инвестора - народный портфель. Разбор и мнение август 2020.

- 05 сентября 2020, 11:28

- |

Портфель частного инвестора — народный портфель. Разбор и мнение август 2020.

По сравнению с июлем изменений много.

Впервые с начала года существенно изменилась доля #GAZP Газпрома – уменьшилась на 2%.

За счет подрезания доли #LKOH ЛУКойла инвесторы докупали вечно-растущий #YNDX Яндекс в небеса

( или его доля увеличилась просто из-за роста самой акции получается тогда?), который вернулся в портфель,

заменив #CHMF Северсталь.

Будет больно когда все пойдут на выход, сказки про «вечное владение» перспективными акциями оставьте для новичков.

Существенно выросла доля #SBER Сбербанка в портфеле – в сумме до 27%, на новостях о больших дивидендах, это было ловушка.

Поражает меня стабильная доля #AFLT Аэрофлота около 5% в топ-10.

Стабильны также доли около 6% #VTBR ВТБ и около 5% #SNGSP

( Читать дальше )

До "Бизнес-молодости" была "Бизнес-юность". Как Пётр Осипов окучивал детей личностным ростом, а сам с Дашкиевым учился в МТЦ.

- 22 августа 2020, 19:08

- |

= = = = =

ПРЕДЫСТОРИЯ:

Список инфоцыган: Георгий Соловьев и Александр Ларьяновский (SkyEng), Михаил Смолянов (Finolog)

Список инфоцыган: Илья Балахнин. Маркетолох №1, внутривидовая борьба с другими инфоцыганами

( Читать дальше )

Прощай ооомеееерика О-О-О )))

- 21 августа 2020, 10:19

- |

Прощай ооомеееерика О-О-О )))

Чет как то не везет мне с америкой. На начало года счет был 78к баксов. И куча технических проблем по тслабу. Потом на падении боты распилились и дошли до 65к в марте. Причем один бот слил -100%, а другой -80%. Но потом все пошло в отскок и в середине июля боты набили 90.5к в прыжке, я уж думал что в этом году увижу 100к на счете, но 2 неудачные сделки в АМД, когда она слетала на +20% гэпом, а потом еще гэпом 16% https://finviz.com/quote.ashx?t=AMD отбросили меня на 82к. И тут торговля встала колом.

Брокер Церех Секьюитез Лимитед ( субброкер IB ) объявил что закрывается. Деньги подвисли. Вывод средств уже 15 дней идет. Отписываюся тем, что дескать IB не могут выводить в российские банки напрямую, а только через цепочку аж из 4ех банков. И типа счас-счас мы вам все отдадим. Имхо деньги уже скрали. (если не скрали то потом так и напишу — не скрали).

( Читать дальше )

- комментировать

- 11.5К |

- Комментарии ( 94 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал